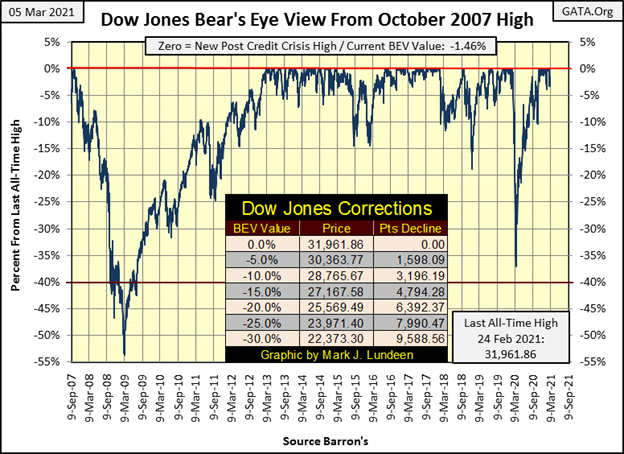

Der Dow Jones stand in dieser Woche unter leichtem Verkaufsdruck; am Dienstag, Mittwoch und Donnerstag ging es abwärts, aber am Montag und Freitag aufwärts. Für den Dow Jones und den Großteil des Aktienmarktes (wenn nicht sogar für den NASDAQ Composite) würde ich sagen, dass diese Woche netto neutral war.

Aber in der letzten Woche stieg die 15er-Zählung des Dow Jones auf eine +9, oder in einer fünfzehntägigen Stichprobe gab es drei Abwärtstage und zwölf Aufwärtstage. Eine +9 für den Dow Jones ist ein sehr überkaufter Marktzustand , der normalerweise signalisiert, dass ein Pullback im Anstieg fällig ist. Warten wir ab, was in den kommenden Wochen passiert.

Sind neue Allzeithochs für den Dow Jones für eine Weile vorbei, da Mr. Bear einige der zweistelligen prozentualen Gewinne der Bullen zurückerobert hat? Es ist noch zu früh, um das zu sagen, aber ich wäre nicht schockiert, wenn der März für den Aktienmarkt als Wermutstropfen endet.

Werfen wir als nächstes einen Blick auf den NASDAQ Composite BEV-Chart. Der NASDAQ Composite sah seinen letzten BEV-Nullpunkt am12. Februar und schloss die Woche mit einem BEV von -8,34%, oder einem Rückgang von 8,34% von seinem letzten Allzeithoch vom12. Februar. Wenn ich mir den Dow Jones anschaue, kann ich für die kommenden Wochen optimistisch sein. Aber der NASDAQ scheint „Liquidität“ abzulassen; kann das gut sein?

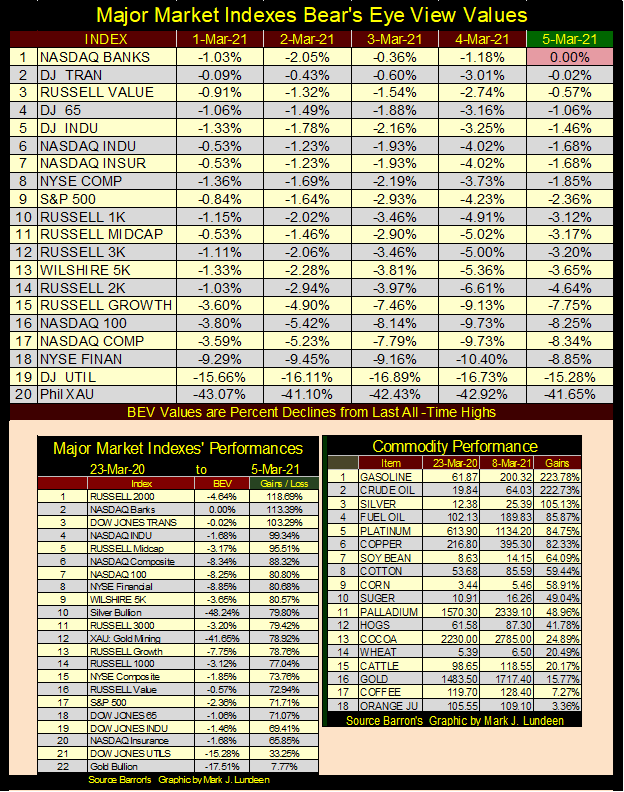

Wenn man sich meine Tabelle mit den BEV-Werten der wichtigsten Marktindizes unten ansieht, gab es in dieser Woche nur einen neuen BEV-Nullpunkt; die NASDAQ-Banken am Freitag, aber es gab viele andere Indizes, die die Woche in guter Position beendeten. Ich würde sagen, die beiden großen Verlierer der Woche waren der NASDAQ Composite und der 100-Index. Im Gegensatz zu den Plätzen 18 bis 20 in der Liste haben diese beiden wichtigen NASDAQ-Indizes im vergangenen Monat neue Allzeithochs gesehen, und dann sind sie in dieser Woche am Donnerstag fast unter ihre BEV -10%-Linien gesunken.

Hinweis zu Gold und Silber in der Rohstofftabelle (Tabelle auf der rechten Seite). Diese basieren auf Wochenschlussdaten (nicht täglich) und auf Futures-Preisen (nicht Spot).

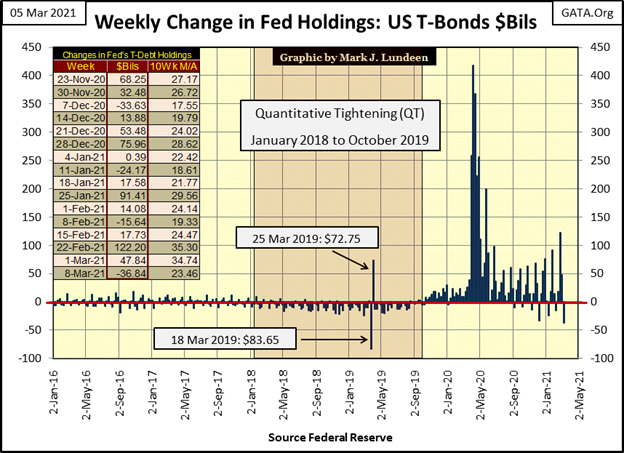

Wie schon seit langem, ist meine Sorge für den Markt, dass es sich um einen sehr teuren Markt handelt, wie man an den Gewinnen von den Tiefstständen vom23.März letzten Jahres sieht (Tabelle oben links). Was ich beunruhigend finde, ist, dass viele Rohstoffmärkte im letzten Jahr ebenfalls große zweistellige Zuwächse verzeichnen konnten (Tabelle oben rechts). Die Quelle für diese Inflation auf dem Rohstoffmarkt ist die gleiche wie für den Aktienmarkt; die FOMC der Federal Reserve flutet das Finanzsystem mit „Liquidität“, wie unten zu sehen.

Aber in der Vergangenheit floss diese Flut an inflationären Mitteln in Richtung der Finanzmärkte und wurde dort eingedämmt. Bis zum letzten Jahr gab es keinen Überlauf in Grundnahrungsmittel und andere Rohstoffe. Sollte sich dies fortsetzen, wird dies ein echter Game Changer sein.

Außerdem hat Präsident Biden einen Großteil der amerikanischen Energieindustrie stillgelegt, so wie es sein früherer Chef vor ihm mit der Kohleindustrie tat. Biden hat die Vereinigten Staaten auch auf das Pariser Klimaabkommen verpflichtet – wehe Ihnen und mir!

Schiffskameraden: Es ist wieder einmal BOHICA-Zeit. Was ist BOHICA? Das ist ein salziges Akronym für „Bend Over, Here It Comes Again“.

Erwarten Sie, dass die Energiekosten in den nächsten vier Jahren stark ansteigen werden, und diese steigenden Energiekosten werden sich auf den Preis von allem auswirken, während sie sich durch die Wirtschaft arbeiten. Steigende Verbraucherpreise werden sich als enormer Gegenwind für die Finanzmärkte erweisen, die derzeit für eine Zucker- und Gewürz- und alles Schöne-Zukunft eingepreist sind.

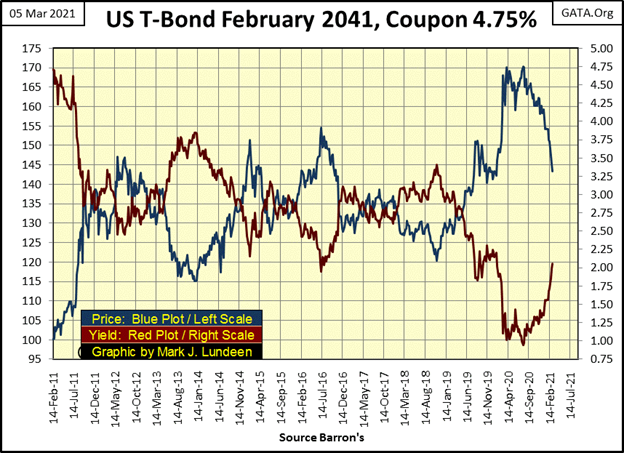

Die steigende VPI-Inflation wird auch die Zinsen und Anleiherenditen nach oben treiben, bis die Schuldenmärkte die Bullen am Aktienmarkt überwältigen. Und die steigenden Rohstoffpreise haben bereits ihre Auswirkungen auf den Markt für Staatsanleihen, wie unten zu sehen ist.

Dies ist ein 30-jähriger T-Bond, dessen Preis (blaues Diagramm) und Rendite (rotes Diagramm) ich seit seiner Emission im Februar 2011 wöchentlich verfolgt habe. Sie wurde mit einer Bewertung von 100 ausgegeben, und Anfang August letzten Jahres erreichte ihre Bewertung einen Höchststand von 170. Er wurde auch mit einem Kupon von 4,75% ausgegeben, aber als er im letzten August seinen Höchststand erreichte, lag die Rendite bei mickrigen 0,95%.

Stellen Sie sich nun vor, Sie wären eine der unglücklichen Seelen, die im letzten August diesen Truthahn von einer Anleihe gekauft haben. Sie haben nicht nur eine jährliche Rendite von 0,95 % für die nächsten 20 Jahre * GESPERRT*, sondern Herr Bär hat in den letzten sieben Monaten auch noch 15 % Ihrer ursprünglichen Investition zurückgeholt. Es wird in den kommenden Wochen, Monaten und Jahren nur noch schlimmer werden, da die Inflation der Rohstoffpreise die Anleiherenditen weiter nach oben und die Anleihekurse an den gesamten Schuldenmärkten nach unten zieht.

So schloss der Aktienmarkt diese Woche nicht weit von seinen jüngsten Allzeithochs entfernt. Das ist für mich nicht vielversprechend, wenn ich mir die Preisinflation an den Rohstoffmärkten und die seit letztem August deutlich gestiegenen Anleiherenditen an den Märkten für Staats- und Unternehmensanleihen ansehe.

Und Sie wissen, wie ich über steigende tägliche Volatilität für den Dow Jones denke; Tage mit extremer Marktvolatilität (Dow Jones 2%-Tage) sind Bullenmarkt-Kill-Switches. Nun, die gute Nachricht ist, dass der Dow Jones seit Ende Januar keinen Tag mit extremer Marktvolatilität (einen 2%-Tag) erlebt hat. Aber die schlechte Nachricht ist, dass die großen täglichen Bewegungen, die wir in den letzten zwei Wochen gesehen haben, zwar keine 2%-Tage waren, aber auch nicht die kleinen Baby-Schritte, die typisch für Bullenmarkt-Fortschritte sind.

Hoch oben auf der Tribüne sitzend, fühle ich mich am Ende der ersten Märzwoche sehr wohl dabei, vorsichtig zu sein, was den Aktienmarkt angeht.

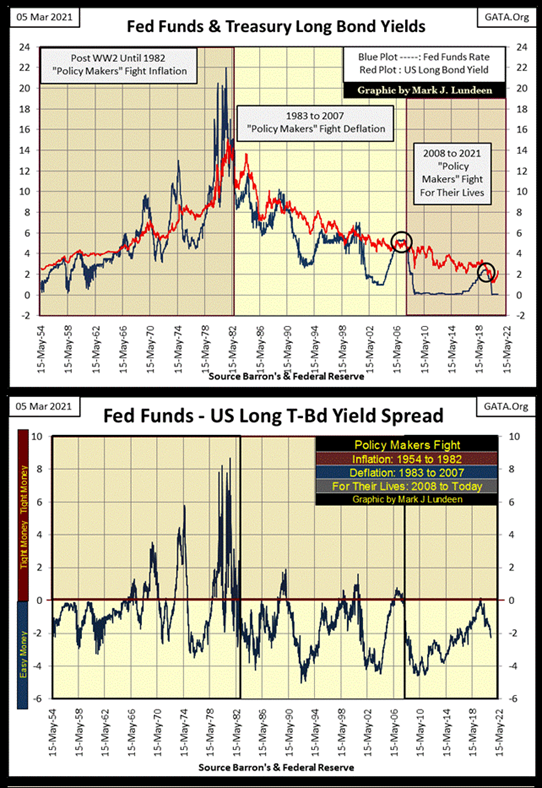

Letzte Woche bin ich etwas ausführlicher auf die lockere und straffe Geldpolitik eingegangen, wobei leichtes Geld geschaffen wird, wenn die Federal Reserve ihre Fed-Funds Rate unter die Rendite der US-T-Long-Bond senkt, und straffes Geld, wenn ihre Fed-Funds Rate über die Rendite der Long-T-Bond angehoben wird. Dies ist ein wichtiges Thema, da es erklärt, wo wir gewesen sind und wohin wir gehen.

Letzte Woche habe ich die Geldpolitik bis zurück ins Jahr 1980 behandelt. Diese Woche möchte ich bis 1954 zurückgehen, da wir drei verschiedene Epochen der „Geldpolitik“ identifizieren können:

- 1954 bis 1982 / „Politische Entscheidungsträger“ bekämpfen die Inflation,

- 1983 bis 2007 / „politische Entscheidungsträger“ kämpfen gegen Deflation,

- 2008 bis heute / „politische Entscheidungsträger“ kämpfen um ihr Leben.

Diese drei unterschiedlichen Epochen der „Politik“ sind in der untenstehenden Grafik leicht zu erkennen. Der obere Chart zeigt sowohl die Fed-Funds Rate (blauer Plot) als auch die Rendite der langen US-Schatzanleihe (roter Plot) bis zurück ins Jahr 1954. Das untere Diagramm zeigt die Renditespanne; die Differenz zwischen der Fed-Funds Rate und der Rendite der langen Anleihe.

- Im Spread-Diagramm zeigt die rote Linie 0% an, wenn die Fed-Funds-Rate und die Anleihenrendite gleich sind.

- Positive Werte ergeben sich, wenn die Fed Funds über der Anleihenrendite liegen (knappes Geld),

- Negative Werte, wenn die Fed Funds unter der Anleihenrendite liegen (leichtes oder lockeres Geld).

Das obere Diagramm ist eine Aufzeichnung der Zinssätze und Anleiherenditen bzw. der Bären- und Bullenmärkte am Anleihemarkt, die bis ins Jahr 1954 zurückreicht. Bärenmärkte für Anleihen werden durch steigende Anleiherenditen (1954 bis 1982) und Bullenmärkte für Anleihen (1983 bis 2020) durch sinkende Anleiherenditen gekennzeichnet. Wie oben erwähnt, steigen die Anleiherenditen seit August letzten Jahres und die Anleihekurse sinken. Haben die Anleihenmärkte einen weiteren Bärenmarkt begonnen? Ich glaube, das haben sie.

Die Frage, die diese Änderungen in der „Geldpolitik“ veranlasste, ist, wohin die Geldinflation, die von der Federal Reserve fließt, fließt. In der Zeit, als die „politischen Entscheidungsträger“ die Inflation bekämpften, floss die in das Finanzsystem injizierte „Liquidität“ in die Verbraucherpreise. Steigende Verbraucherpreise führten nicht nur dazu, dass der Anleihenmarkt immer höhere Inflationsprämien verlangte (immer niedrigere Anleihenpreise und höhere Renditen), um die Anleihenkäufer für die erodierenden Dollar-Bewertungen zu entschädigen, steigende Verbraucherpreise ließen auch die „politischen Entscheidungsträger“ schlecht aussehen.

Das können wir nicht gebrauchen. Die „politischen Entscheidungsträger“ waren also von 1954 bis 1982 große Inflationsbekämpfer. Wir können das an der Häufigkeit und Schwere erkennen, mit der das FOMC die Renditekurve umkehrte, d.h. die Fed-Funds Rate über die Rendite für die T-Long-Anleihe anhob.

Durch die Umkehrung der Renditekurve versuchten die „politischen Entscheidungsträger“, die von ihnen aufgeblasene Blase bei den Verbraucherpreisen zum Platzen zu bringen, indem sie das Bankensystem zwangen, die in die Wirtschaft vergebenen Kredite (Bankdarlehen) zu reduzieren. Von 1954 bis in die frühen 1980er Jahre trugen diese Inversionen der Zinsstrukturkurve wenig dazu bei, die VPI-Inflation einzudämmen, aber sie führten zu wiederkehrenden und schmerzhaften wirtschaftlichen Rezessionen.

Das Problem war, dass die Verbraucherpreisinflation (CPI) bei Konsumgütern lag. Anders als heute wurden Konsumgüter von 1954 bis 1982 mit Bargeldtransaktionen und nicht mit Kreditkarten gekauft. Die Kontraktion von Krediten im Bankensystem vor 1982 trug wenig dazu bei, die VPI-Inflation einzudämmen, da die VPI-Inflation vor Jahrzehnten durch Bankkredite nicht gehebelt wurde und solche Operationen nichts zur Kontraktion des Währungsumlaufs (CinC) beitrugen.

Die nächste Ära in der „Geldpolitik“; 1983 bis 2007, als die „politischen Entscheidungsträger“ die Deflation bekämpften, wird am besten im unteren Diagramm in der Grafik unten behandelt, aber es ist wichtig zu sehen, wie während dieser Ära die Renditen von langen T-Bonds drastisch fielen, von 15% auf 5%, als der Anleihenmarkt (auch der Aktienmarkt) in einen riesigen Bullenmarkt eintrat.

Der Grund für diese folgenschwere Veränderung an den Anleihe- und Aktienmärkten war, dass die vom FOMC fließende „Liquidität“ nicht mehr in die Verbraucherpreise floss, sondern in die Finanzmärkte.

„Geldpolitik“ blähte die Preise irgendwo in der Wirtschaft weiter auf. Aber steigende Verbraucherpreise sind bei niemandem beliebt, außer bei Rohstoffspekulanten. Von 1954 bis 1982 konnten die „politischen Entscheidungsträger“ also die steigenden Verbraucherpreise bekämpfen und taten dies auch, indem sie die Fed-Funds Rate aggressiv weit über die Renditen langer T-Bonds erhöhten, wie oben zu sehen.

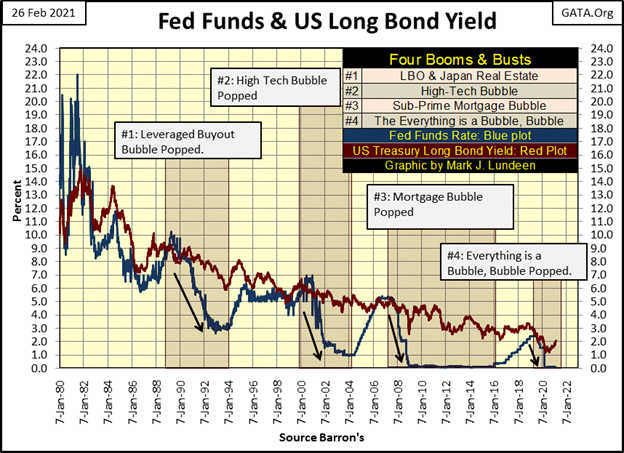

Aber nach 1982 änderte sich das alles, als die Blasen, die die „politischen Entscheidungsträger“ aufbliesen, nun irgendwo im Finanzsystem „Bullenmärkte“ genannt wurden. Zu diesem Zeitpunkt war der primäre Zweck der „politischen Entscheidungsträger“ die Bekämpfung der DEFLATION in der Wirtschaft und nicht das Platzen ihrer Blasen. Aber die „politischen Entscheidungsträger“ haben in dieser Ära ihre Blasen platzen lassen; drei davon:

- Leverage Buyout (1990)

- High-Tech Dot.Com (2000)

- Subprime-Hypotheken (2007)

Da diese Blasen durch Bankkredite aufgeblasen wurden (nicht durch Bargeld, wie es bei der CPI-Inflation der Fall war), waren die Bullenmärkte der Wall Street sehr anfällig für Inversionen der Zinskurve. Die „politischen Entscheidungsträger“ waren sich dessen sehr bewusst, wie in der Tabelle unten zu sehen ist.

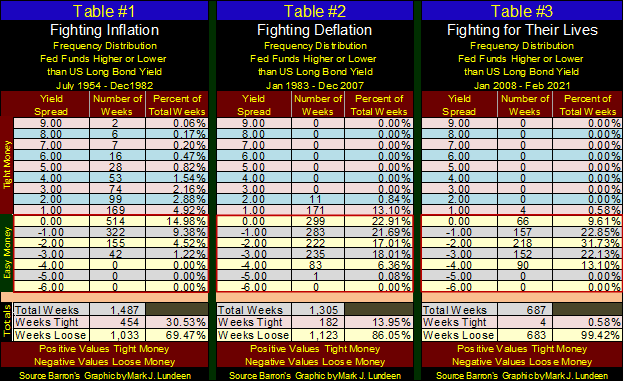

Tabelle #1 / Inflationsbekämpfung, sehen Sie sich den unteren Teil der Tabelle an. Von den 1.487 Wochen dieser Ära sahen 30,53% eine Geldverknappung (Fed Funds über den Renditen langer Anleihen), und schauen Sie sich an, wie weit die „politischen Entscheidungsträger“ bereit waren, ihre Fed-Funds Rate über die Renditen von Anleihen zu drücken, bis hin zu 8% und 9%.

Tabelle #2 / Die Ära der Deflationsbekämpfung sah nur 13,95% ihrer 1.305 Wochen mit knappem Geld, und nicht ein einziges Mal erhöhten die „politischen Entscheidungsträger“ ihre Fed-Funds Rate um 2% oder mehr über die Renditen langer Anleihen.

Bevor Sie sich mit Tabelle 3 befassen, in der die „politischen Entscheidungsträger“ um ihr Leben kämpften, sehen Sie sich die obigen Diagramme an. Beachten Sie, dass seit 1954 die Periode des leichten Geldes während unserer aktuellen Ära die längste Zeitspanne war, in der die Fed-Funds Rate über den Anleiherenditen lag. Und das aus gutem Grund, denn die „politischen Entscheidungsträger“ haben sich von ihrem Subprime-Hypotheken-Fiasko vor über einem Jahrzehnt nicht erholt und können es auch nicht.

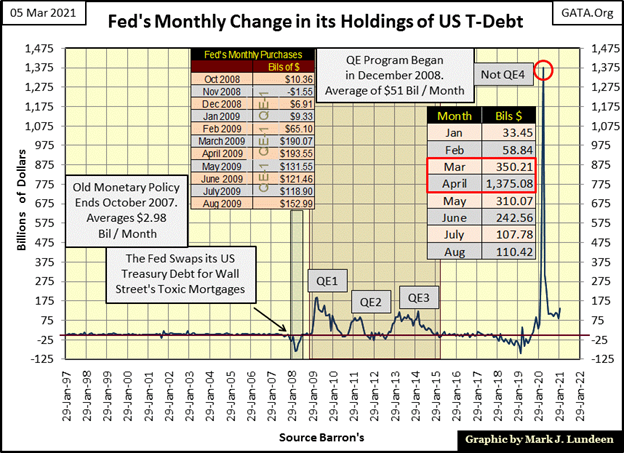

Dr. Bernankes QE #1-3 (siehe unten) hat die Marktbewertungen reflationiert. Für vier Wochen im September/Oktober 2019 wurde die Geldpolitik jedoch wieder straff, als die Renditen für lange T-Bonds um fünfzehn Basispunkte (0,15 %) unter die Fed-Funds-Rate des FOMC fielen. Chairman Powell beendete seine quantitative Straffung (QT), als sich Probleme auf dem Over-Night-Repo-Markt entwickelten, wie in den Finanzmedien berichtet wurde.

Im März 2020 (sechs Monate später) brach dann die Hölle los. Die Renditen von Unternehmensanleihen verdoppelten sich in einer einzigen Woche, und der Dow Jones brach in nur achtundzwanzig NYSE-Handelssitzungen um 38 % ein, da alles zum Teufel ging. Der Vorsitzende Powell kündigte am23. März an, dass sein FOMC Unternehmensanleihen auf dem offenen Markt kaufen würde – etwas, das es noch nie zuvor gegeben hatte.

Etwas anderes, was es noch nie gegeben hat, waren die „Liquiditätsspritzen“ ($1,73 Billionen im März & April 2020), die die Powell-Fed in das Finanzsystem „injizierte“, um die Marktbewertungen zu „stabilisieren“ (unten).

Unten ist ein Blick auf die „Geldpolitik“ seit Januar 1980 und ihre Auswirkungen auf die Blasen (Bullenmärkte), die das FOMC in die Wirtschaft aufgeblasen hat. Wir haben noch keinen Bärenmarkt gesehen, als die „politischen Entscheidungsträger“ ihre Blase #4 im September / Oktober 2019, die „Everything is a Bubble“-Blase, platzen ließen. Dass wir das noch nicht erlebt haben, liegt an den gigantischen „Liquiditätsspritzen“ des letzten Jahres.

Hier ist ein CNBC-Artikel über Powell Warnung Wiedereröffnung der Wirtschaft wird inflationär sein. Es ist das alte Phillips-Kurven-Ding „Wohlstand ist schlecht“, das man in den 1970er und frühen 1980er Jahren so oft gehört hat.

Glauben Sie es nicht, denn Wohlstand ist gut. Es sind der Fed-Vorsitzende Powell und sein FOMC, die schlecht sind. Aber das werden Sie weder auf CNBC noch irgendwo sonst in den Fake-News-Finanzmedien hören.

Also, wie hat sich Gold diese Woche geschlagen? Letzte Woche schloss Gold nahe der BEV -15% Linie im BEV Chart unten. Ich hatte gehofft, dass Gold einen Aufwärtstrend in Richtung der BEV -10%-Linie beginnen würde, aber tatsächlich begann der Goldpreis bis zur BEV -20%-Linie zu kollabieren. Das gefällt mir nicht, aber es ist so.

In Zeiten wie diesen öffne ich immer meine Excel-Dateien und schaue mir die ganze monetäre Inflation an, die das FOMC in das Finanzsystem „injiziert“. Dieses Plus im März 2021 kann ich sehen, wie die Renditen an den Märkten für Staats- und Unternehmensanleihen als Reaktion auf die steigende Verbraucherpreisinflation (CPI) steigen.

Wenn Sie also durch die deprimierenden Marktbewegungen bei Gold und Silber sowie bei den Minenaktien deprimiert sind, hören Sie jetzt auf zu lesen und werfen Sie einen kurzen Blick auf die Charts und Tabellen, die Sie weiter oben in diesem Artikel gesehen haben. In den kleinen Spielchen, die die „politischen Entscheidungsträger“ derzeit mit uns auf den Edelmetallmärkten spielen, halten Sie und ich die Gewinnerhand. Wir müssen nur durchhalten und nicht panisch aus unseren Positionen aussteigen.

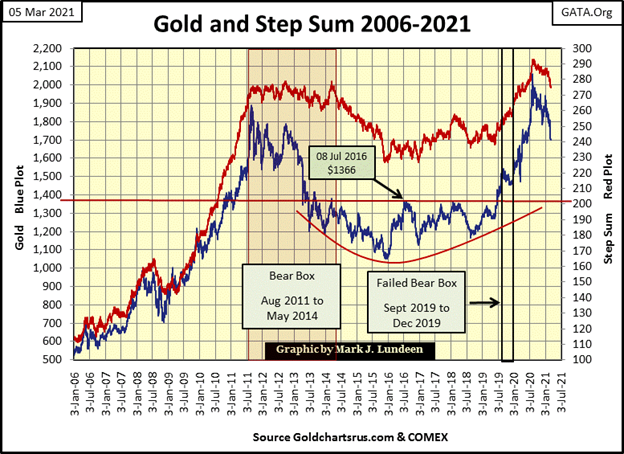

Gold und seine Stufensumme darunter korrigieren weiter. Wenn man bedenkt, wie weit Gold seit dem Ausbruch über die 1360 $-Marke (rote Linie) im Sommer 2019 vorgedrungen ist, scheint eine ordentliche Korrektur des Anstiegs, der Gold im vergangenen August auf 2061 $ brachte, angemessen.

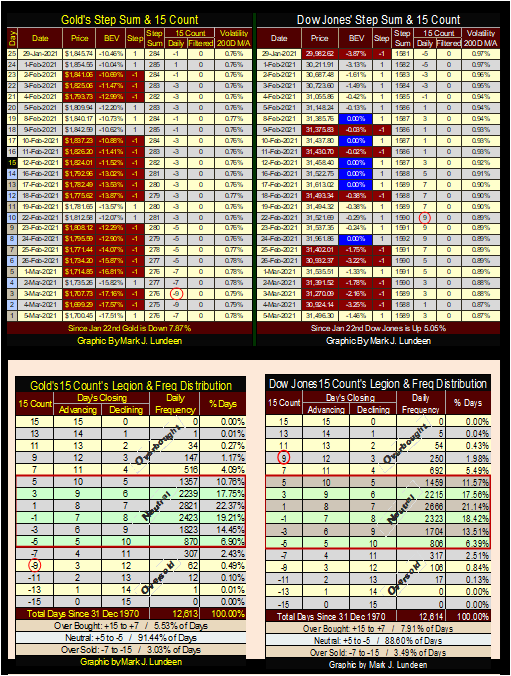

Eine positive Entwicklung, die Gold in der letzten Woche erlebte, war, dass seine 15er-Zählung auf einen sehr überverkauften Wert von -9 zurückging, wie in der Stufensummentabelle unten zu sehen ist. Meine Güte, Louise, sieh dir all das Rot auf der Goldseite der Tabelle an. Die Tatsache, dass die Bären so viel Aufwand im Goldmarkt betrieben haben und den Goldpreis nur bis zu seiner BEV-Linie von -17,5% drücken konnten, ist eigentlich ermutigend. So sehe ich das auch.

Was bedeutet ein 15er Wert von -9? Ich habe die -9 in den obigen Goldtabellen eingekreist, und eine -9 in einer 15er-Zählung erfordert drei tägliche Anstiege und zwölf tägliche Rückgänge in einer fünfzehntägigen laufenden Stichprobe. Und seit dem 31. Dezember 1970, vor 12.613 COMEX-Handelssitzungen, wie viele Tagesabschlüsse im Goldmarkt schlossen mit einer Zählung von -9? Nur 62, wobei zwei davon erst letzte Woche stattfanden.

Also, Gold schloss zum Ende dieser Woche auf einem * SEHR * überverkauften Niveau und wir können einen Rebound von diesem Niveau erwarten. Das ist kein Versprechen, denn die Bären dürfen schummeln. Aber wenn man sich die Zahlen anschaut, denke ich, dass der Goldmarkt in dieser Korrektur sehr nahe an seinem Tiefpunkt ist, und bis April könnten wir Gold wieder in Richtung eines neuen Allzeithochs vorstoßen sehen.

Letzte Woche war es der Dow Jones, der einen 15er Count von +9 hatte, ein sehr überkaufter Markt, der für einen Pullback fällig ist. Wenn Sie sich die Stufensummentabelle oben ansehen, ist ein Pullback im Dow Jones das, was passiert. Nichts Dramatisches, aber der Dow Jones hat sich zurückgezogen, als seine 15er-Zählung am Donnerstagschluss auf +1 zurückging.

Ist das alles? Ein Rückschlag von 1037 Punkten vom letzten Allzeithoch des Dow Jones bis zum Schlusskurs am heutigen Freitag? Es sind erst acht Börsensitzungen an der NYSE vergangen, seit der ehrwürdige Dow Jones das letzte Mal eine 15er-Zählung von +9 erreicht hat. Warten wir ab, wie lange es dauert, bis der Dow Jones wieder ein neues Allzeithoch erreicht, oder ob er es überhaupt erreicht. Und wenn ja, wie viel weiter wird der Dow Jones deflationieren, bevor er seinen Tiefpunkt erreicht und dann wieder in die Geschichte eintritt.

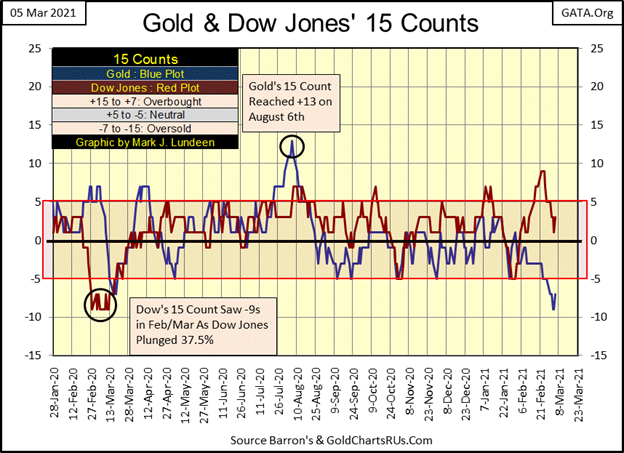

Ich habe den Stufensummen-Chart für den Dow Jones weggelassen, da es mühsam wird, ihn zu betrachten. Stattdessen veröffentliche ich einen Chart, der die 15 Zählungen des Dow Jones (roter Plot) und des Goldes (blauer Plot) bis zum Beginn des Jahres 2020 darstellt.

Der Dow Jones hatte vor einem Jahr ebenfalls -9 15 Zähler, ein sehr überverkaufter Markt. Jetzt, ein Jahr später, ist er um 13.369 Punkte von seinen Tiefstständen vom23. März bis zu seinem letzten Allzeithoch vor nur zwei Wochen gestiegen. Das war ein Anstieg von 139%. Allerdings wurde beim letzten Allzeithoch vor nur zwei Wochen auch die 15er-Zählung auf +9 erhöht; ein sehr überkaufter Markt.

Im August letzten Jahres stieg die 15er-Zählung bei Gold auf +13, ein massiv überkaufter Markt und ein historisches Novum. Seitdem hat der Goldmarkt korrigiert. Nichts Großes wohlgemerkt, denn der größte prozentuale Rückgang von den Allzeithochs im August letzten Jahres war das BEV vom letzten Donnerstag mit -17,57%, ein Tag, an dem Gold auch einen 15er Zählwert von -9 hatte.

Aber diese nun schon sieben Monate andauernde Korrektur bei Gold, Silber und den Edelmetallminen ist verdammt ärgerlich geworden und jeder wird pessimistisch. Und jetzt sagt uns die 15er-Zählung von Gold, dass sich Gold jetzt in einem sehr überverkauften Marktzustand befindet.

Das ist genau die Marktpsychologie, aus der große Fortschritte kommen. Ich mache keine Versprechungen, in welche Richtung sich Gold oder gar der Dow Jones in den nächsten Wochen entwickeln wird. Aber ich glaube, dass das kluge Geld bullish auf Edelmetalle und bearish auf die Aktien- und Anleihemärkte ist, während wir in den Frühling und Sommer 2021 eintreten.

Lesen Sie auch auf Born2Invest: LODE Markets: der digitale „Amazonas“ von Gold und Silber

(Bildrechte Cover Foto Tumisu via Pixabay)

DISCLAIMER: Dieser Artikel wurde von einem Dritten verfasst und spiegelt nicht die Meinung von Born2Invest, seinem Management, seinen Mitarbeitern oder seinen Partnern wider. Bitte lesen Sie unseren Haftungsausschluss für weitere Informationen.

Dieser Artikel kann zukunftsgerichtete Aussagen enthalten. Diese zukunftsgerichteten Aussagen sind im Allgemeinen durch die Wörter „glauben“, „projizieren“, „schätzen“, „werden“, „planen“, „werden“ und ähnliche Ausdrücke gekennzeichnet. Diese zukunftsgerichteten Aussagen beinhalten bekannte und unbekannte Risiken sowie Ungewissheiten, einschließlich derer, die in den folgenden Sicherheitshinweisen und an anderer Stelle in diesem Artikel und auf dieser Website beschrieben werden. Auch wenn das Unternehmen davon ausgeht, dass seine Erwartungen auf vernünftigen Annahmen beruhen, können die tatsächlichen Ergebnisse, die das Unternehmen erzielt, erheblich von den zukunftsgerichteten Aussagen abweichen, die nur die Meinung des Managements des Unternehmens zum Zeitpunkt der Veröffentlichung dieses Artikels wiedergeben. Bitte lesen Sie außerdem diese wichtigen Angaben.