NYSE 52Wk – Auch in dieser Woche vermied es der Dow Jones wieder, unter seiner -10%-Linie in seinem untenstehenden Bear’s-Eye-View-Chart zu schließen. Wenn er nächste Woche in die Scoring-Position aufsteigt (über seine BEV -5%-Linie) und sich auf sein aktuelles Hoch der Bewegung (-1,53%) zubewegt, wird der Dow Jones in guter Verfassung sein, um über sein letztes Allzeithoch von 29.551 vom vergangenen Februar zu brechen.

Wenn Sie dies in einem BEV-Chart tun, wird der Dow nur noch eine weitere BEV-Null registrieren, die bis zur roten Linie im Chart unten ansteigt, denn für Herrn Bär ist jedes neue Allzeithoch nur eine fette Null.

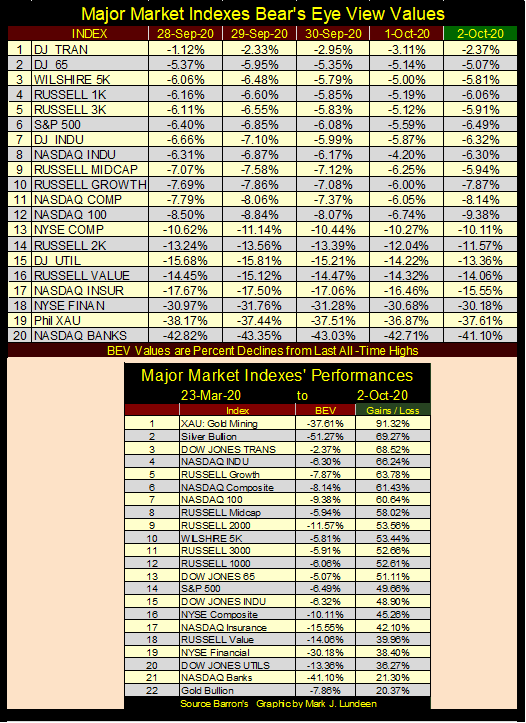

Betrachtet man die BEV-Werte für die wichtigsten Marktindizes, die ich weiter unten verfolge, so ist es gerade einmal einen Monat her, dass einer von ihnen ein BEV Null gesehen hat. Der Dow Jones Transports (Nr. 1) war am Montag nahe dran, driftete aber gegen Ende der Woche nach unten. Alles andere in dieser Woche schaffte es nicht einmal, in die Punkteränge zu kommen, die über ihren BEV -5% lagen.

Dies ist einer der Momente, in denen es am besten ist, einfach seine Position zu halten, egal ob kurz- oder langfristig, und abzuwarten, was uns die nächste Woche bringt. Da die Präsidentschaftswahlen Anfang November anstehen, ist es durchaus möglich, dass auf dem Markt etwas Großes passiert, ebenso wie die Möglichkeit, dass überhaupt nichts Großes passiert.

Für mich selbst bin ich ein großer Bär an der Börse. Das Einzige, was diesen Markt für mich attraktiv machen würde, wären wesentlich niedrigere Kurse, Kurse unter dem Stand vom vergangenen März, als der Dow Jones in weniger als einem Monat 37% korrigierte. Das würde bedeuten, dass einige der darunter liegenden Indizes unter ihrem BEV -50%-Niveau liegen würden.

Mit der Zeit wird dies geschehen. Aber ich wäre nicht überrascht, wenn der Dow Jones vor ihm auf neue Allzeithochs steigt.

Der XAU bleibt auf Platz 1 der Marktleistungstabelle oben, mit Silberbarren auf Platz 2. Goldbarren sind mit Platz 22 das Schlusslicht. Aber das ist in Ordnung, was mich betrifft, da er die Woche auch nur 7,86% davon entfernt war, ein neues Allzeithoch zu erreichen, das am Ende der Woche bei über $2061,44 liegen würde.

Es gibt etwas an Gold, das die Aufmerksamkeit des Marktes erfordert, wenn es über $ 2000 schließt. Nun, vor hundert Jahren war Gold Geld, per Gesetz wurde das Geld für eine Unze Gold auf 20,67 Dollar festgelegt. Heute warten wir darauf, dass der Goldpreis um das Hundertfache auf über 2.000 Dollar pro Unze steigt, während das FOMC die Wirtschaft mit Billionen von Dollar an Währungsinflation überschwemmt. Es gibt einfach keinen guten Grund, keine Position in Gold zu haben.

Und wenn man Gold mag, muss man auch Silber lieben, das am Ende der Woche immer noch 51,28% von seinem letzten Allzeithoch vom Januar 1980 entfernt ist. Was sonst liegt heute noch auf dem Markt 50% unter seinem Preis vom Januar 1980? Silber muss der am meisten unterbewertete Vermögenswert der Welt sein.

Es wäre etwas mehr als eine Verdoppelung des Silberpreises nötig, um ein neues Allzeithoch zu erreichen, sagen wir 50 Dollar Silber. Wenn dies geschieht, wird es eine große Nachricht auf dem Markt sein.

Eskay Mining ließ am 22. September eine gute Pressemitteilung veröffentlichen. Sie haben die Ergebnisse einer Kernprobe, bei der elf Meter eine Mineralisierung vom Typ Eskay Creek, auch bekannt als reichhaltiger Paydirt, gefunden wurden.

Das Unternehmen geht davon aus, dass es im Rahmen des Explorationsprogramms dieses Sommers drei Kilometer oder 1,84 Meilen an Kernproben zur Untersuchung entnehmen wird. Sollten weitere Kernproben ähnliche Ergebnisse liefern, könnten die Aktienkurse von Eskay Mining in den kommenden Monaten einen großen Sprung machen. Da es sich jedoch um eine Mineralexploration handelt, kann keine Garantie für die Entwicklung des Aktienkurses gegeben werden.

Sollte Eskay Mining über $0,75 oder vielleicht $1,00 einbrechen, werde ich genug verkaufen, um meine Anfangsinvestition herauszuholen, plus einen schönen Gewinn und lasse den Rest laufen. Ich empfehle jedem, der mir dabei gefolgt ist, dasselbe zu tun.

Beim Blick auf den Dow Jones in täglichen Bars unten, prallte der Dow von seinen Tiefstständen der letzten Woche ab. Wenn er so wie in dieser Woche weiter steigt, könnte er irgendwann im Oktober oder Anfang November über sein aktuelles Allzeithoch von 29.551 steigen.

Als nächstes möchte ich einen Vergleich zwischen der Großen Depression und unseren Bärenmärkten anstellen.

Ist unser derzeitiger Vormarsch ein Bärenmarkt? Solange der Dow Jones kein neues Allzeithoch erreicht hat, könnte es sich meiner Meinung nach um einen massiven Aufschwung in einem anhaltenden Bärenmarkt handeln. Wie dem auch sei, warum hat sich der Dow Jones von seinen Tiefstständen vom letzten März oder vom Tag 27 in der BEV-Tabelle unten erholt? Vielleicht, weil das FOMC über zwei Billionen Dollar an „Liquidität“ in das Finanzsystem „injiziert“ hat. Hätten sie das nicht getan, hätte der Dow Jones die Woche nur 6,32% des Allzeithochs vom letzten Februar geschlossen.

Hören Sie zu; wenn Sie mit diesem Vorschuss Geld verdienen, ist das gut für Sie. Aber täuschen Sie sich nicht selbst, indem Sie an den Aufstieg des Dow Jones glauben:

- den Tiefststand des High-Tech-Bärenmarktes im Oktober 2002,

- sein Kreditkrisen-Bärenmarkttief vom März 2009,

- und jetzt nach seinem Markteinbruch im März 2020 37%,

sind das Funktionieren eines freien Marktes. Warren Buffet sagte 2003 allen, dass es nicht siebzehn Jahre her ist;

„Geben Sie mir ein paar Billionen Dollar und ich werde auch Ihnen eine gute Zeit bereiten!“

-Warren Buffet (kommentiert die Bemühungen der Federal Reserve von 2003 zur wirtschaftlichen Erholung).

Dr. Bernanke bestätigte dasselbe im Januar 2011 auf CNBC;

„Die Politik hat zu einem stärkeren Aktienmarkt beigetragen, genau wie im März 2009, als wir die letzte Iteration dieser Entwicklung durchgeführt haben. Der S&P 500 ist um 20% im Plus und der Russell 2000, bei dem es um Small-Cap-Aktien geht, um 30% im Plus.

– Dr. Benjamin Bernanke, CNBC-Interview mit Steve Liesman 13. Januar 2011 (13:40 Uhr).

Die Ereignisse der letzten zwei Jahrzehnte sind ein Beweis dafür, dass die Bewertungen der Finanzmärkte von einer Kabale verwaltet werden, die im Federal Reserve System verankert ist. Eines Tages werden diese „politischen Entscheidungsträger“ von dem von ihnen geschaffenen Frankenstein-Monster überwältigt werden, das ich Mr. Bear nenne.

Die 52Wk-Hoch- und Tiefstkurse an der NYSE haben seit dem Abprall von den Tiefstständen im März keinen großen Einfluss auf den Markt gehabt. Seit Mitte Mai haben die 52Wk-Hochs der NYSE die 52Wk-Tiefs übertroffen, aber nicht viel, bis letzte Woche, als die 52Wk-Tiefs in vier von fünf Handelssitzungen die 52Wk-Höchststände übertrafen. Eine Wende in der Flut? Vielleicht.

Mir liegen 52Wk-Hoch- und Tiefstwerte der NYSE vor, die bis August 1932 zurückreichen, aber ich verwende sie nicht, da ich nicht weiß, was sie tatsächlich sind: Hochs und Tiefs in den vergangenen 52Wks oder Hochs und Tiefs auf der Grundlage des ersten Tagesschlusses des Jahres. Heute haben wir Computer, die in Sekundenschnelle immense Berechnungen auf dem Markt durchführen können. Aber von 1932 bis vielleicht Mitte der 1960er Jahre verwendeten die Computer, die einen Großteil der alltäglichen Marktdaten der Wall Street berechneten, einen Bleistift auf Papier, um ihre lange Division durchzuführen.

Die tägliche Advances & Declines der NYSE von Hand zu berechnen, ist einfach. Aber ich bezweifle, dass das Wall Street Journal oder Barron’s oder irgendjemand anders in der Lage ist, mit Papier und Bleistift die tatsächlichen täglichen 52Wk-Hoch- und Tiefstwerte für jede an der NYSE gehandelte Emission von einem Tag auf den anderen zu berechnen, bis weit in die zweite Hälfte des 20. Vielleicht irre ich mich, aber ich glaube nicht. Und dann mache ich vielleicht zu viel daraus.

Unten sehen Sie eine Darstellung der 52Wk H-L-Netze der NYSE, die bis zum Januar 1980 zurückreicht. Ich habe alle Tagesnetze herausgefiltert, die nicht über 300 oder unter -300 stiegen (die überwiegende Mehrheit der täglichen Schließungen), um hervorzuheben, wann die Bullen wild und frei herumliefen und wann Herr Bär die von den Bullen erzielten Gewinne zurückholte. Dies war im vergangenen März der Fall, als die NYSE ein 52Wk H-L-Netz von -2375 sah, ein Netz, das nur von dem H-L-Netz von -2891 übertroffen wurde, das am 10. Oktober 2008 während der Subprime-Hypotheken-Panik beobachtet wurde.

Hätte das FOMC im vergangenen März nicht die „unterstützten Marktbewertungen“ mit Billionen von Dollar an Währungsinflation unterstützt, wäre der Aktienmarkt heute weit davon entfernt, wo er jetzt ist.

Das obige Diagramm beantwortet die Frage, ob Gier oder Angst ein größerer Motivator auf dem Markt ist. Seit 1980 hat der NYSE 52Wk H-L netto nie mehr als 675 während Marktaufstiegen überschritten, aber er bricht regelmäßig unter -1000 während Paniken auf dem Aktienmarkt durch. Nachdem ich das gesehen habe, würde ich sagen, Angst ist ein größerer Marktmotivator als Gier.

Für Anleger, die in die Marktstärke verkaufen und in die Marktschwäche kaufen wollen, also für jedermann, ist die Verfolgung der H-L-Netze der NYSE 52Wk eine äußerst nützliche Information, aber fragen Sie mich nicht danach.

Wenn Sie die Breitengraddaten der NYSE und so ziemlich alles, was Sie sonst noch brauchen, herunterladen möchten, dann gehen Sie zu Nick Lairds Gold Charts are US site. Nick ist ein ehemaliger Shrimpkutterkapitän aus Down Under, der sich auf See den Rücken verletzt hat und jetzt Marktdaten für den Verkauf zu vernünftigen Preisen zusammenstellt. Dabei verdient er nicht viel. Vielmehr ist es ein Hobby, um sich zu beschäftigen, ein Hobby, mit dem er seine Miete und vielleicht ein paar Biere bezahlt, um seine Moral aufrechtzuerhalten.

Betrachten wir die Stufensumme für die 52Wk-Hochs und Tiefs an der NYSE, die bis Januar 1996 zurückreicht (Red Plot unten), zusammen mit dem Dow Jones. Was ist eine Stufensumme? Für den Dow Jones ist seine Stufensumme eine einzelne A-D-Positionslinie unter Verwendung seiner täglichen Abschlüsse als Input. Schließt der Dow Jones höher als am Vortag, ist das ein Plus-Schritt (1), schließt er niedriger als am Vortag, ist das ein Minus-Schritt (-1). Um die tatsächliche Schrittsumme zu berechnen, addieren Sie einfach die Tageswerte 1 & -1, während jeder Tag vergeht.

Bei den 52Wk-Höchst- und Tiefstständen an der NYSE ist es ein wenig anders. Mehr tägliche 52Wk-Hochs als Tiefs ergeben einen Plus-Schritt (1), mehr tägliche 52Wk-Tiefs als Hochs ergeben einen Minus-Schritt (-1).

Die Summe der NYSE 52Wk H-L-Schritte eliminiert die Aufregung, die die NYSE seit Januar 1996 erlebt hat, da sie an einem bestimmten Tag nur um einen einzigen Schritt steigen oder fallen kann, während die NYSE 52Wk H-L-Netze enorme Ausschläge sehen können, wie in der obigen Grafik zu sehen ist.

Ein Blick auf die beiden Parzellen unten bestätigt das Offensichtliche: Wenn die NYSE mehr 52Wk-Hochs als Tiefs sieht, steigt der Dow Jones, während der Dow Jones fällt, wenn die NYSE mehr 52Wk-Tiefs als Hochs sieht. Die Ausnahme von dieser Regel war während der Spitze des High-Tech-Marktes der 1990er Jahre bis zum Ende des folgenden Bärenmarktes, um den ich einen Kreis gelegt habe.

Was ist damit?

Der High-Tech-Wahnsinn der späten 1990er Jahre war genau das; ein High-Tech-Wahnsinn, bei dem alles andere als High-Tech von den Investoren verschmäht wurde. Vor diesem Hintergrund begannen die Nicht-High-Tech-Aktien Mitte 1998 ihre Baisse, als die 52Wk H-L-Stufensumme der NYSE abgelehnt wurde. Es war vorhersehbar, dass sich die Nicht-High-Tech-Aktien von ihren Markttiefs zu erholen begannen, als der Dow Jones im Januar 2000 seinen Höchststand erreichte, als der NYSE 52Wk H-L Step Sum seinen Tiefpunkt erreichte und wieder aufwärts zu drehen begann. Dies war eine einzigartige Episode in der Marktgeschichte, die sich seither nicht mehr wiederholt hat.

Werfen wir einen Blick auf die tägliche NYSE Advance – Decline Ratio (zwei Charts weiter unten). Ich verwende in diesem Diagramm keine A-D-Linie, da sich das Handelsvolumen der NYSE-Emissionen in diesen neun Jahrzehnten stark verändert hat. Während 1932 an der NYSE an einem bestimmten Tag nur 345 Emissionen gehandelt wurden, sind es heute in der Regel über 3.100 Emissionen.

Um diese Daten über diese neun Jahrzehnte zu normalisieren, habe ich die täglichen Zu- und Abgänge in Verhältniszahlen umgerechnet;

NYSE-Fortschritte – Rückgänge

NYSE-Fortschritt + Rückgang + Unverändert

um den Breitenangaben jedes Tages in der Darstellung das gleiche Gewicht zu geben.

Ich habe auch die fünf großen Dow-Jones-Baisse-Märkte seit 1926 und die drei säkularen Dow-Jones-Bull-Märkte identifiziert, mit Tabellen, die ihre Start- und Enddaten und -werte angeben. Unser aktueller Bullenmarkt erlebte seinen letzten Höhepunkt am 12. Februar 2020.

Dieses Diagramm zeigt, wie sich der Markt seit 1926 verändert hat. Betrachtet man den ersten Bullenmarkt des Dow Jones (1942 bis 1966), so erreichte das A-D-Verhältnis im Januar 1956 seinen Höhepunkt, als der Dow Jones auf fast 500 vorrückte, gerade einmal die Hälfte des Anstiegs, den er zehn Jahre später, 1966, erleben sollte.

Anmerkung: 1956 begann das A-D-Verhältnis der NYSE einen Rückgang, der sich bis 1974 fortsetzen sollte. Dies entsprach dem früheren Funktionieren von Bullenmärkten, wo zu Beginn eines Bullenmarktes die meisten an der NYSE gehandelten Aktien dem Dow Jones folgten. Nachdem der Bullenmarkt gealtert war, wurde der Markt selektiver, welche NYSE-Emissionen mit dem Dow Jones vorrückten. An der Spitze eines Bullenmarktes würden die einzigen Aktien, die mit dem Dow Jones vorankommen, die Glamouraktien dieser Ära sein.

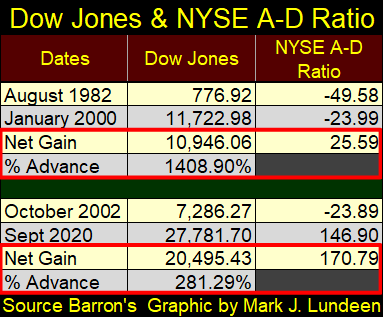

Aber all das änderte sich für den zweiten oben erwähnten Bullenmarkt (1982 – 2000), bei dem das A-D-Verhältnis während der meisten dieser achtzehn Jahre zunahm, bis es 1997 schließlich nachgab, drei Jahre bevor der Dow Jones in eine 38%ige Baisse eintrat. Während dieser achtzehn Jahre stieg der Dow Jones um 1408%.

Ich habe unseren aktuellen Bullenmarkt im Oktober 2002 auf dem Tiefpunkt der Hightech-Baisse begonnen, und mit Ausnahme der Dow-Jones-Subprime-Baisse (2007-09) ist das A-D-Verhältnis der NYSE in diesen achtzehn Jahren meiner Meinung nach unnatürlich gestiegen. Aber beachten Sie, dass der Dow Jones selbst nur 306% zugelegt hat, und das in einer Zeit, in der die täglichen Fortschritte an der NYSE ihre täglichen Rückgänge wie in keiner anderen Periode seit 1926 überwältigt haben.

Das ist wirklich seltsam, wie die Tabelle unten zeigt. Diese beiden Bullenmärkte dauerten achtzehn Jahre, aber auf dem Bullenmarkt von 1982 bis 2000 stieg der Dow Jones um 1400%, während sein A-D-Verhältnis um 25,59 Punkte zunahm. Im Bullenmarkt von 2002 bis 2020 stieg das A-D-Verhältnis der NYSE um satte 170,79 Punkte, was den Dow Jones bis zum Ende dieser Woche nur um 281% nach oben trieb.

Also, was hat es damit auf sich? Ich würde sagen, wir haben es hier mit dem Gesetz der abnehmenden Renditen zu tun, das sich auf die besten Bemühungen der „Politiker“ auswirkt, das amerikanische Finanzsystem in einem Zustand des Perpetuum-Bull-Marktes zu halten.

Wie der Dow Jones weigerte sich auch Gold in der vergangenen Woche, unter seine BEV -10%-Linie in seinem BEV-Chart unten zu brechen.

Das aktuelle Problem, das Gold hat, wenn wir es als Problem bezeichnen können, ist, dass sein letztes Allzeithoch bei über $2000 pro Unze lag, und die Bären haben Schwierigkeiten, $2000 pro Unze Gold zu akzeptieren.

Dasselbe passierte im März 2008, als Gold erstmals über $1000 pro Unze schloss; die Bären hatten dann einen Anfall und verkauften Gold um 30% nach unten.

Im August 2011, als der Goldpreis bei 1888 Dollar schloss, nur 112 Dollar unter 2000 Dollar, gingen die Bären über die Stränge und trieben den Goldpreis in den nächsten vier Jahren um 45% nach unten.

Jetzt im Oktober 2020, zwei Monate, nachdem Gold Anfang August über $ 2000 schloss, haben die Bären Probleme, Gold um 10% nach unten zu verkaufen. Das Problem, mit dem die Bären heute zu kämpfen haben, ist ein Problem, das sie selbst verursacht haben; Gold erholt sich von einem Tiefststand von 45% des Bärenmarktes. Außerdem beginnt der Markt zu akzeptieren, dass die Bilanz der Federal Reserve vielleicht so aufgebläht ist, dass sie unausstehlich geworden ist. Das ist nicht gut für den Dollar, aber es ist gut für Gold, Silber und die Bergbauaktien.

Das Silber-Gold-Verhältnis (SGR / Diagramm unten) schloss die Woche bei 80 Unzen Silber für eine Unze Gold. Das ist ein Anstieg gegenüber 70 Anfang August, aber ein Rückgang gegenüber den 121 vom letzten März. Ein rückläufiger SGR ist ein solider Indikator dafür, dass eine Hausse auf dem Edelmetallmarkt im Gange ist.

Gold und seine Schrittsumme darunter sind nach wie vor positiv; na ja, vielleicht nicht positiv, aber definitiv nicht bearish, auch wenn einige Käufer von Gold in jüngster Zeit ihre Käufe jetzt vielleicht bedauern. Nun kann auf den Märkten alles passieren, aber die Wahrscheinlichkeit, dass Gold auf seine Tiefststände vom Dezember 2015 zurückfällt, ist sehr gering.

Lesen Sie auch auf Born2Invest: Korrektur in Gold- und Silberbeständen fast ausgeschöpft

Schauen Sie sich an, was geschah, nachdem Gold im März 2008 die Marke von 1000 $ überschritten hatte; es korrigierte auf 700 $, bevor es auf 1888 $ stieg, was einem Zuwachs von 169% in den nächsten drei Jahren entspricht. Eine erneute Performance von Gold in den kommenden Jahren würde den Goldpreis von hier aus in Richtung 4000 Dollar steigen lassen.

Wenn Sie glauben, dass sich die Edelmetallvermögen in einer Hausse befinden, dann müssen Sie daran glauben, dass so etwas, oder vielleicht sogar noch besser, in den kommenden Jahren möglich ist. Wenn Sie es unmöglich finden, sich vorzustellen, dass Gold in den kommenden Jahren auf über 4000 Dollar steigt, aber befürchten, dass Gold bis zu seinem Tiefststand im Dezember 2015 (1100 Dollar) zusammenbrechen könnte, dann sind Sie ein Bär. Warum haben Sie also Gold gekauft, weil es zu diesem Zeitpunkt eine gute Idee zu sein schien? Vielleicht sind Sie wirklich kein Bulle oder Bär, vielleicht sind Sie nur verwirrt.

Märkte können frustrierend sein! Atmen Sie ein paar Mal tief durch, und machen Sie sich dann auf den Weg in die Geschichte der Edelmetallmärkte, und hören Sie auf, alle fünf Minuten die Gold- und Silberpreise zu betrachten.

Ich sage Ihnen, wer keinen Zweifel daran hat, dass seine Hausse eine fortwährende, ewige Geldverdienermaschine ist; die Bullen laufen wild und frei an der Wall Street herum. Das FOMC hat ihnen aus der Patsche geholfen, seit Alan Greenspan versprochen hatte, den Markt während des Blitzcrashs im Oktober 1987 mit „reichlich Liquidität“ zu versorgen. Aber auch das wird vorübergehen.

Was das Diagramm der Dow-Jones-Step-Summen betrifft (siehe unten), sollte der Dow Jones weiter voranschreiten, verschwindet die aufkeimende Bärenbox, die wir betrachtet haben. Nicht nur jetzt, sondern auch, wenn der Dow Jones bis weit in die 28.000er-Marke vorstößt. Sollte der Dow Jones jedoch auf 26.500 abflauen, da seine Schrittsumme sich weigert, ihm nach unten zu folgen, dann haben wir vielleicht einen anhaltenden Schrittsummen-Bärenkasten in der untenstehenden Grafik.

Und was bringt uns ein Bärenkasten? Das Einzige, und das ist keine Kleinigkeit, ist ein Bärenkasten, der uns anzeigt, wann sich die Psychologie eines Bullenmarktes bei einem Marktrückgang umkehrt. In einer Nussschale, wenn ein Markt deflationiert, weil seine Schrittsumme sich weigert, ihm nach unten zu folgen, sagt uns, dass die Bullen den Ausverkauf des Marktes als Kaufgelegenheit sehen. Wenn die Bärenbox geschlossen wird, der Punkt, an dem die Stufensumme schließlich nach unten kollabiert, um sich mit dem deflationierten Kursverlauf eines Index zu verbinden, sagt uns, dass die Bullen nun ehemalige Bullen sind und jeden Marktfortschritt als Verkaufsgelegenheit sehen.

Wie es Bärenkästen in der Regel tun, sind sie wirklich gut darin, die Wende in einem Bärenmarktrückgang herbeizuführen, indem sie ausgezeichnete Kaufsignale zu einem Tiefststand geben, wenn sowohl der Preis als auch die Schrittsummen aufhören, nach unten zu gehen, und gemeinsam nach oben umkehren. Aber die meisten Bärenmärkte entwickeln keine Bärenkästen, aber wenn sie sich bilden, ist es gut, sich dessen bewusst zu sein.

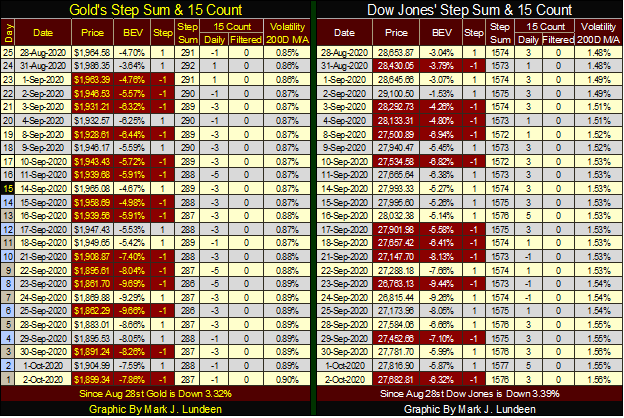

Wenn wir uns die unten stehende Tabelle der Goldpreise ansehen, sehen wir seit dem 28. August viele Abwärtstage. Gold hat seit dem 1. September keine positive 15 Zählung mehr gesehen, und nach all diesen Verkäufen könnten die Bären nur noch den Goldpreis um 162 Dollar gegenüber dem BEV Zero vom August am Ende dieser Woche nach unten treiben. Wie bereits erwähnt, hat sich Gold bisher geweigert, gegenüber seinem Allzeithoch ($2061) von Anfang August um 10% (ein Rückgang um $206) zu korrigieren.

Ich gehe davon aus, dass wir Anfang 2021 auf diese Woche zurückblicken und die derzeitige Korrektur des Goldpreises als Reaktion des Marktes auf die Tatsache sehen werden, dass er Anfang August drei Tage lang über $ 2000 schloss. Irgendwann in den kommenden Wochen wird Gold wieder weniger Abwärtstage erleben, da seine 15 Zählungen wieder positiv werden, da Gold deutlich über die $ 2.000-Marke steigt.

Rechnen Sie bei diesem bevorstehenden Wiederanstieg des Goldpreises mit einigen Tagen extremer Volatilität, die für Gold Tage sind, die (+/-) 3% oder mehr über dem Schlusskurs des Vortages liegen. Bei den aktuellen Preisen würde ein positiver 3%iger Tag den Goldpreis in einem einzigen Handelstag um 57 $ nach oben bewegen, aber es würde mich nicht überraschen, wenn Gold in einem einzigen Handelstag um 100 $ oder mehr steigen würde.

Die Bärenbox des Dow Jones ist aus der Tabelle der Stufensummen ersichtlich. Seit dem 28. August ist der Dow Jones selbst um 1000 Punkte gefallen, da seine Stufensumme um netto zwei Tagesfortschritte gestiegen ist. Hinzu kommen all die +3 & +5 15 Zählungen, die der Dow Jones in den vergangenen 25 Handelssitzungen gesehen hat; ein sicheres Indiz dafür, dass seine Stufensumme (bullish market sentiment) hartnäckig aufwärts gerichtet bleibt, während der Dow Jones selbst rückläufig ist.

_

(Bildrechte Cover Bild: Csaba Nagy über Pixabay)

HAFTUNGSAUSSCHLUSS: Dieser Artikel wurde von einer Drittpartei verfasst und gibt nicht die Meinung von Born2Invest, seinem Management, seinen Mitarbeitern oder seinen Mitarbeitern wieder. Bitte lesen Sie unsere Haftungsausschluss für weitere Informationen.

Dieser Artikel kann zukunftsgerichtete Aussagen enthalten. Diese zukunftsgerichteten Aussagen sind im Allgemeinen durch die Worte „glauben“, „projizieren“, „schätzen“, „werden“, „planen“, „werden“ und ähnliche Ausdrücke gekennzeichnet. Diese in die Zukunft gerichteten Aussagen beinhalten bekannte und unbekannte Risiken sowie Ungewissheiten, einschließlich derer, die in den folgenden Warnhinweisen und an anderer Stelle in diesem Artikel und auf dieser Website erörtert werden. Obwohl das Unternehmen der Ansicht sein kann, dass seine Erwartungen auf vernünftigen Annahmen beruhen, können die tatsächlichen Ergebnisse, die das Unternehmen erzielen kann, erheblich von jeglichen zukunftsgerichteten Aussagen abweichen, die die Meinungen des Managements des Unternehmens erst zum Zeitpunkt der vorliegenden Erklärung widerspiegeln. Bitte lesen Sie außerdem unbedingt diese wichtigen Informationen.