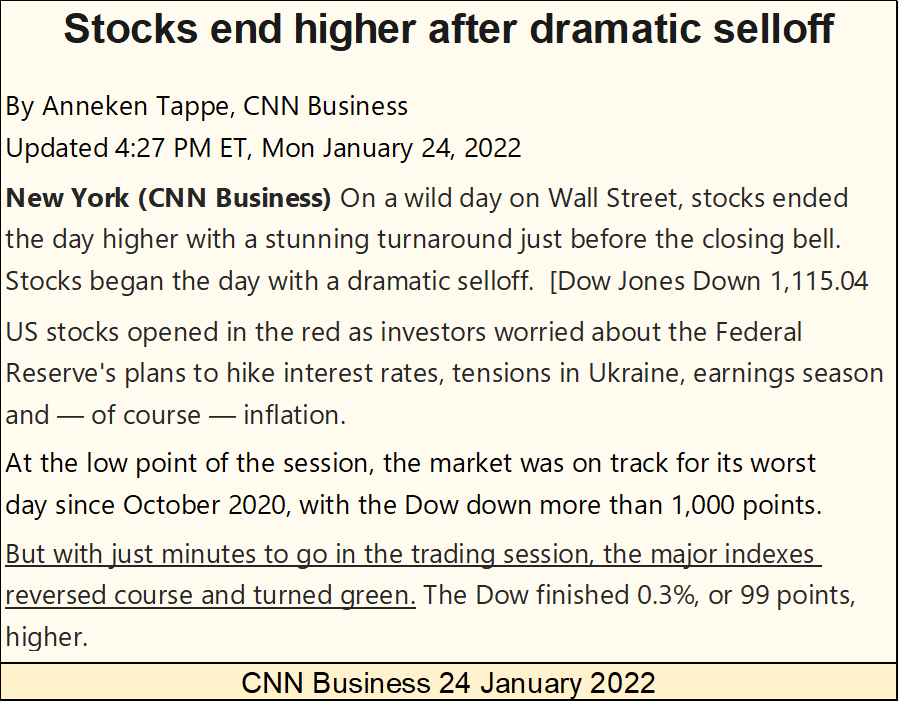

Der Montag war ein interessanter Börsentag, wie CNN Business berichtet.

Am Montag, dem 24. Januar, erlebte der Dow Jones einen weiteren wundersamen Aufstieg. Nachdem der Dow Jones gegenüber dem letzten Schlusskurs um 1.115 Punkte gefallen war, schloss er den Tag mit einem Plus von 99 Punkten ab. Der Grund für die Erholung könnte sein, dass „Investoren“ die „unglaublichen Schnäppchen“, die sie am Ende des Handelstages gesehen haben, aufkaufen wollten. Das war eine gängige Meinung, die ich in den Mainstream-Finanzmedien hörte.

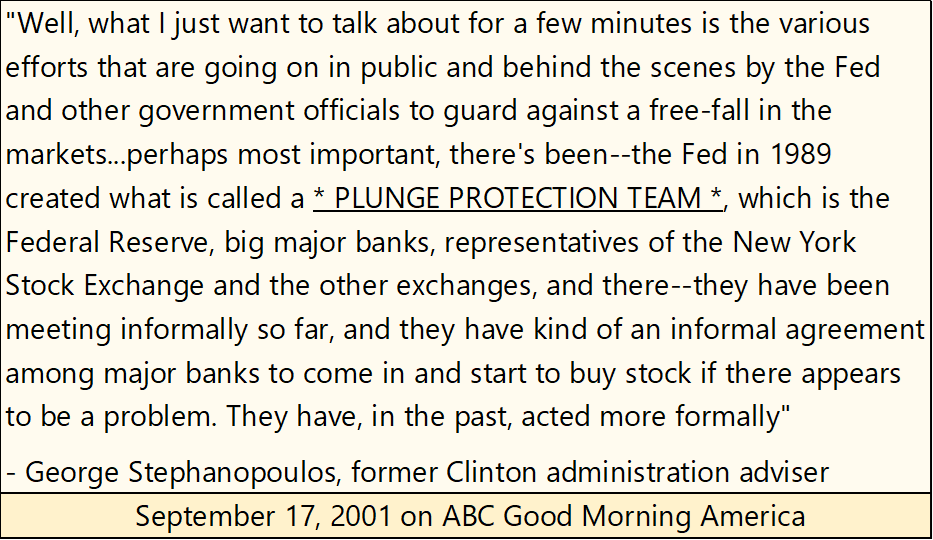

Aber so sehe ich das nicht. Nein, ich schließe mich George Stephanopoulos von ABC News an, der in seiner Sendung Good Morning America vom 17. September 2001 über das Plunge Protection Team (PPT) sprach und darüber, was das PPT tut, wenn die Märkte in den freien Fall geraten.

George sprach über das PPT vor zwanzig Jahren während des High-Tech-Bärenmarktes von Januar 2000 bis Oktober 2002. Seitdem gab es den Sub-Prime-Hypotheken-Bärenmarkt von Oktober 2007 bis März 2009 und den Flash-Crash von Februar bis März 2020.

Keinem Bärenmarkt des 21. Jahrhunderts war es vergönnt, die Tiefststände zu erreichen, auf die die natürlichen Marktkräfte gedrängt hätten. Tiefststände, die notwendig gewesen wären, um das Finanzsystem von unüberlegten Investitionen der Banken, Unternehmensleiter und – ja – der Öffentlichkeit zu befreien. Stattdessen hat das Finanzestablishment über zwanzig Jahre lang den Bärenmarkt-Interruptus praktiziert, bei dem die Behörden in die Märkte eingreifen und den Bärenmarkt mit massiven „Liquiditätsspritzen“ vorzeitig beenden.

Tatsächlich wurde das PPT, dessen Existenz ABC News vor über zwanzig Jahren zugab, geschaffen, um den während der Boomphase des Aktienmarktes entstandenen finanziellen Giftmüll zu „monetarisieren“. Finanzieller Giftmüll, der die Kontrolle der „politischen Entscheidungsträger“ über das Finanzsystem in der Bust-Phase des Aktienmarktes zu stören droht.

Die idiotischen Sparer im FOMC tun, was kein vernünftiger Geldverwalter jemals tun würde oder könnte. In Zeiten der Marktkrise kaufen sie für Billionen von Dollar Schrottpapiere zum vollen Nennwert auf, wie zum Beispiel notleidende Hypotheken und Schrottanleihen von Zombie-Unternehmen. Ihre Käufe werden durch Geldinflation finanziert.

Auf diese Weise (durch den Kauf von wertlosen Vermögenswerten zum Nennwert) wird kein einziges Problem in der Wirtschaft gelöst. Vielmehr schaffen sie damit ein weitaus größeres Problem, nämlich das, dass das Vertrauen in den Fiat-US-Dollar an seine Grenzen stößt.

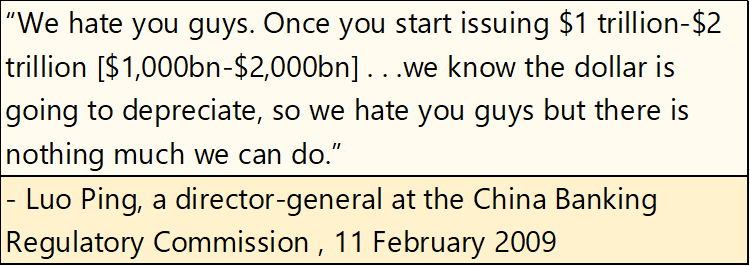

Luo Ping, Generaldirektor der chinesischen Bankenaufsichtsbehörde, hat bereits im Februar 2009, während der ersten quantitativen Lockerung von Dr. Bernanke, das Problem des Dollars mit dem folgenden Zitat klar definiert.

Im Februar 2009 sorgte dieses Zitat von Luo Ping für einige Lacher in den Finanzmedien, als es bekannt wurde. Ich fand es nicht lustig. Nichts davon, weder das obige Zitat, noch Bernankes QE #1, noch die Reaktion der Finanzmedien darauf.

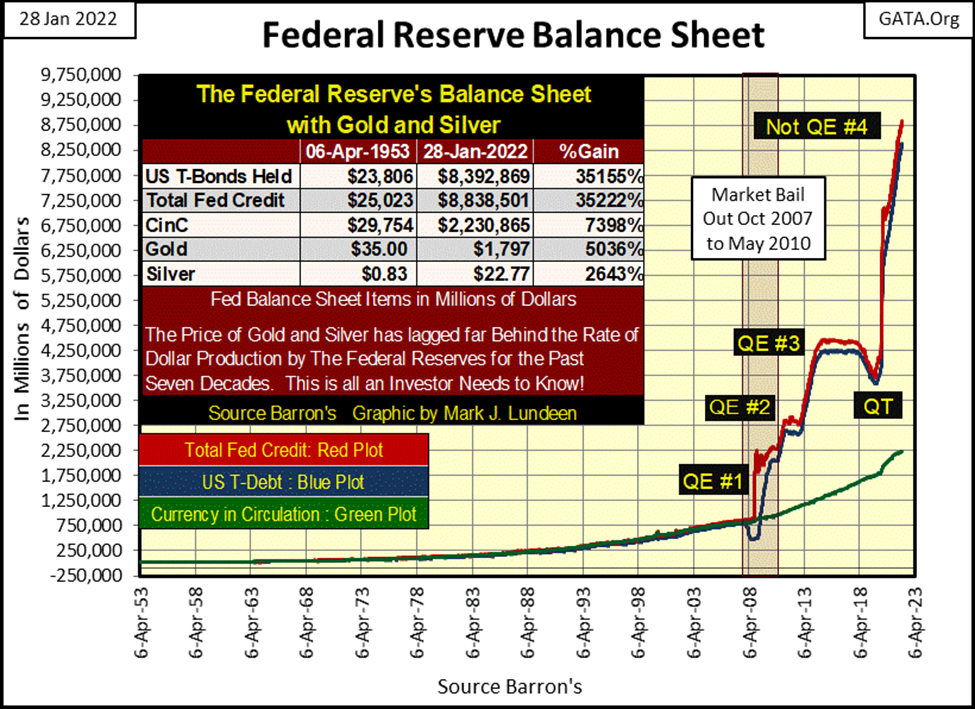

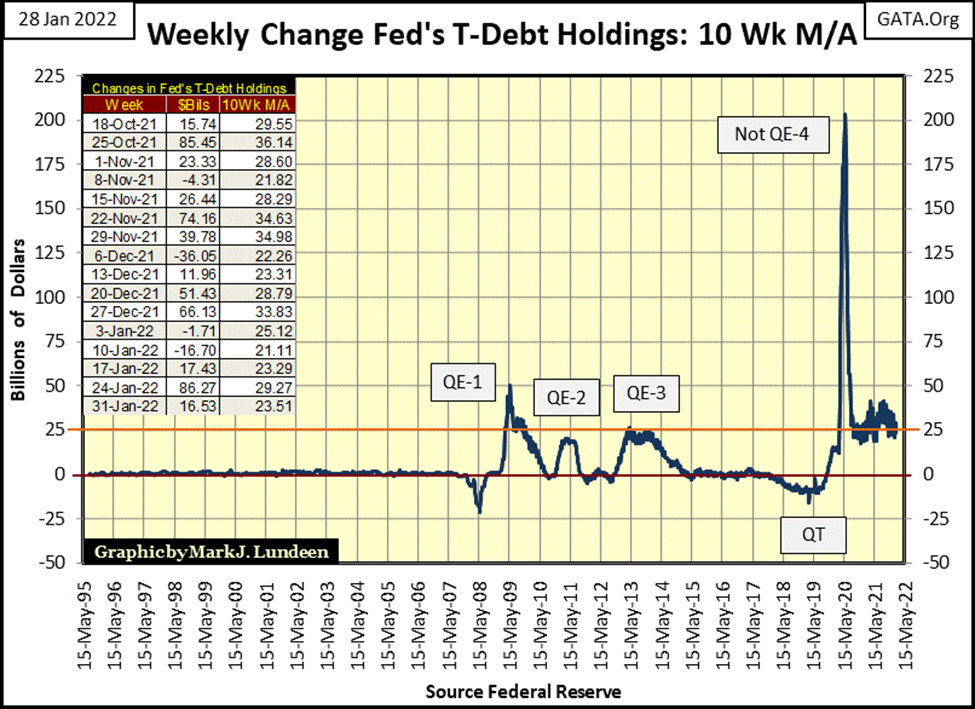

Dreizehn Jahre und sieben Billionen Dollar an zusätzlichem QE später (Grafik unten) verstehen die idiotischen Gelehrten im FOMC und die Mitglieder der Mainstream-Finanzmedien offenbar immer noch nicht den Zusammenhang zwischen dieser rücksichtslosen Ausweitung des Dollars und der VPI-Inflation sowie deren letztendliche Auswirkungen auf die Kaufkraft des Dollars. Oder sie wissen es, aber es ist ihnen egal, dass die Kaufkraft des Dollars, den sie schützen sollen, immer weiter schrumpft.

Was ihnen und den meisten Menschen wichtig ist, ist die Aufrechterhaltung der überhöhten Bewertungen von Finanzanlagen – überhöht. Wenn das FOMC seine Bilanz auf ein noch groteskeres Niveau aufblähen muss, indem es, wie unten zu sehen ist, zusätzlichen Müll kauft, um die Überbewertung der Märkte aufrechtzuerhalten, können Sie sicher sein, dass es diese Verpflichtung einhalten wird.

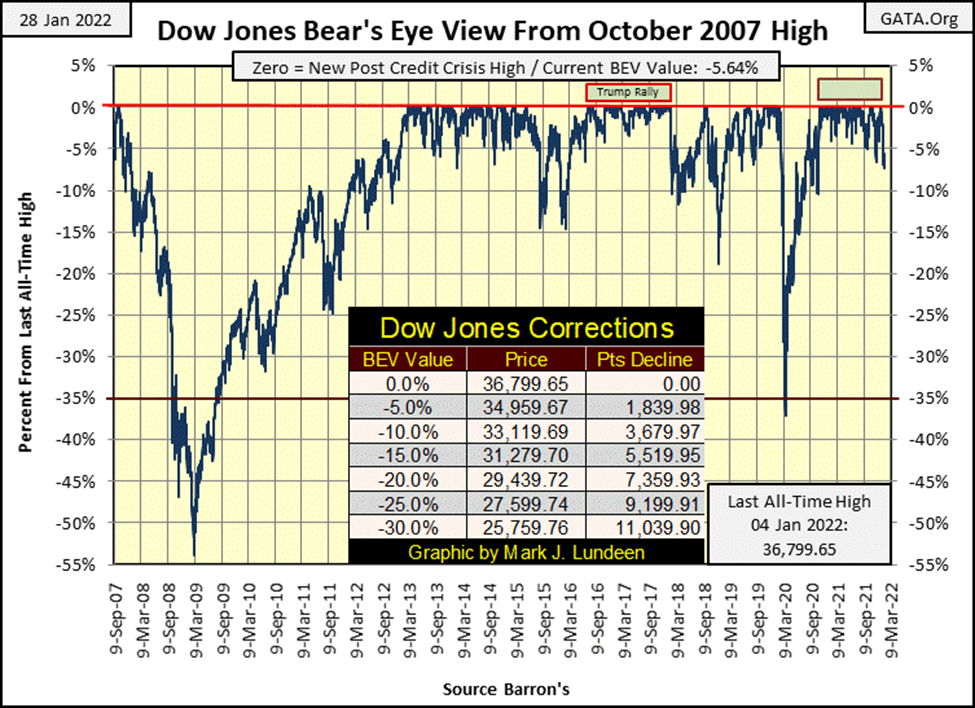

Normalerweise hebe ich mir meine Tiraden für das Ende meiner Artikel auf. Aber das, was letzten Montag passiert ist, hat mir wirklich zugesetzt. Aber jetzt sind wir hier, mit dem nachstehenden BEV-Chart des Dow Jones.

Der letzte BEV-Nullpunkt (neues Allzeithoch) des Dow Jones wurde vor drei Wochen, am 4. Januar, erreicht. Seitdem ist der Dow Jones immer seltener in der Lage, innerhalb der Scoring-Position (innerhalb von 5 % seines letzten Allzeithochs) zu bleiben.

Gestern schloss der Dow Jones mit einem BEV-Wert von -7,17 %. Wenn der Dow Jones während eines Bullenmarktes einen BEV-Wert von -7,17 % aufweist, ist das normalerweise kein Grund zur Besorgnis, denn das ist zu erwarten. Aber von November 2020 bis November 2021 schloss der Dow Jones ein ganzes Jahr lang nicht unter dem Punktestand, so dass der gestrige BEV-Wert von -7,17 % etwas ist, das man zur Kenntnis nehmen sollte.

Und es ist nicht nur der Dow Jones, dem es zunehmend schwerer fällt, sich über seinen BEV -5%-Linien zu halten.

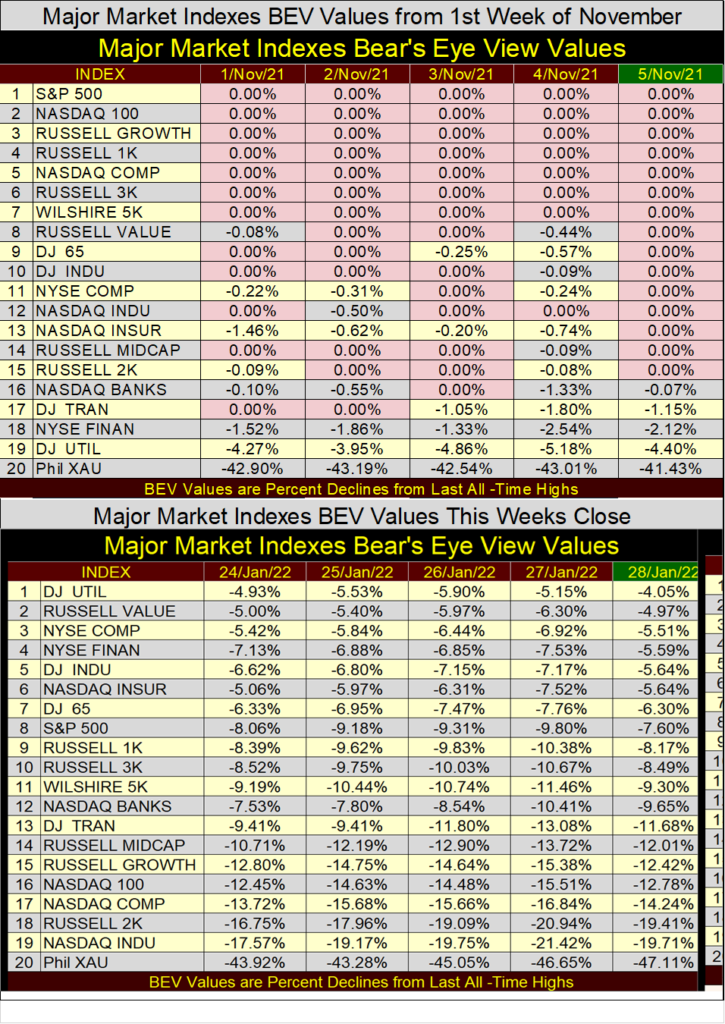

Nachfolgend habe ich zwei Tabellen für die BEV-Werte meiner wichtigsten Marktindizes. Die obere Tabelle stammt aus der ersten Woche des vergangenen Novembers. Die untere Tabelle bezieht sich auf den Stand zum Ende dieser Woche. In der ersten Woche Anfang November erreichten diese Indizes zweiundsechzig neue Allzeithochs (Pink BEV 0,00%) in der obigen Tabelle.

Comparing the top table with the lower, the stock market in 2022 is beginning to have difficulty remaining inflated.

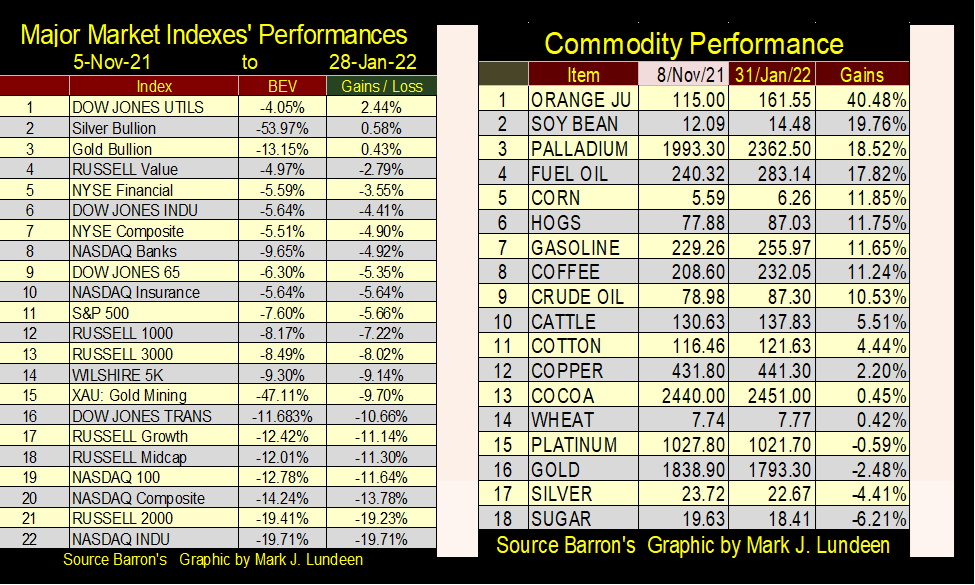

I believe the problem with the stock market can be seen below, comparing the performance of the major market indexes to commodity prices since the first week of last November, twelve weeks ago. The major market indexes (Left Table) have only one index with positive gains; the Dow Jones Utility Average. All other major market indexes are down from where they were last November.

Vergleichen Sie nun die Marktindizes mit dem Anstieg der Rohstoffpreise auf der linken Seite der obigen Grafik. Nach vierzig Jahren hat die VPI-Inflation wieder einmal ihr hässliches Haupt erhoben, und das gefällt dem Aktienmarkt nicht.

Die Wertentwicklung von Gold und Silber in den obigen Tabellen ist nicht identisch, da es sich in der linken Tabelle um Spotpreise vom Freitag handelt. In der rechten Tabelle handelt es sich um die Futures-Preise (nächstgelegener Kontrakt) vom Donnerstag.

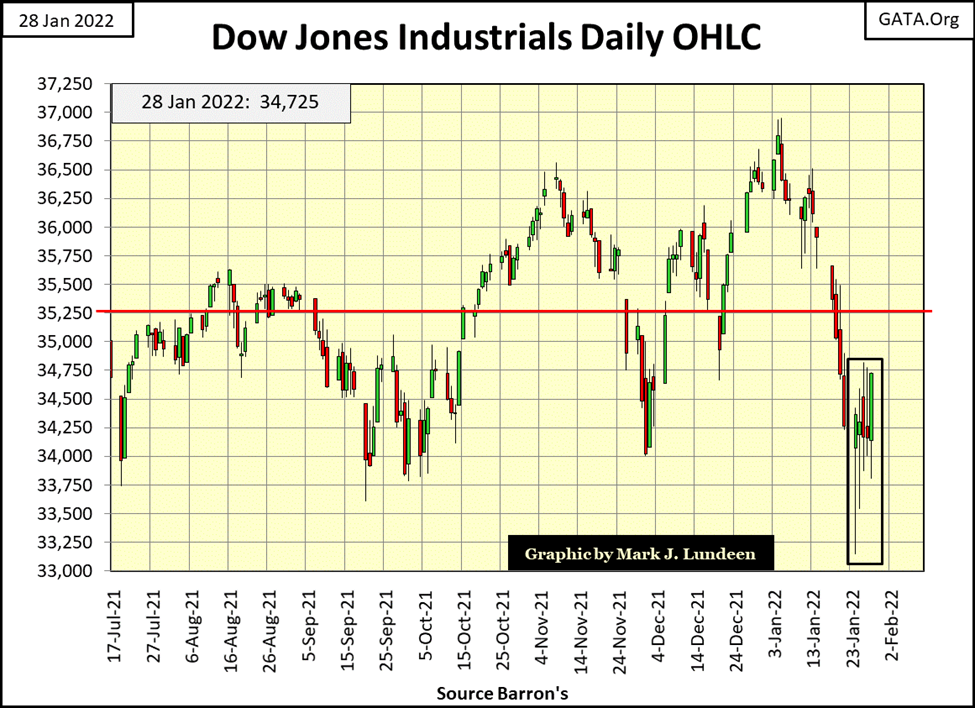

Der Dow Jones (siehe Tagesbalken unten) erlebte in dieser Woche eine verrückte Volatilität nach unten, machte aber die meisten Verluste vor dem Ende des Tages wieder wett oder schloss sogar im Plus.

Sehen Sie sich an, was diese Woche im schwarzen Rechteck passiert ist. Ich kann mich nicht an fünf aufeinanderfolgende Handelstage erinnern, die mit dem vergleichbar wären, was ich im obigen Diagramm sehe. Ich glaube, die dummen Gelehrten des FOMC hatten eine arbeitsreiche Woche.

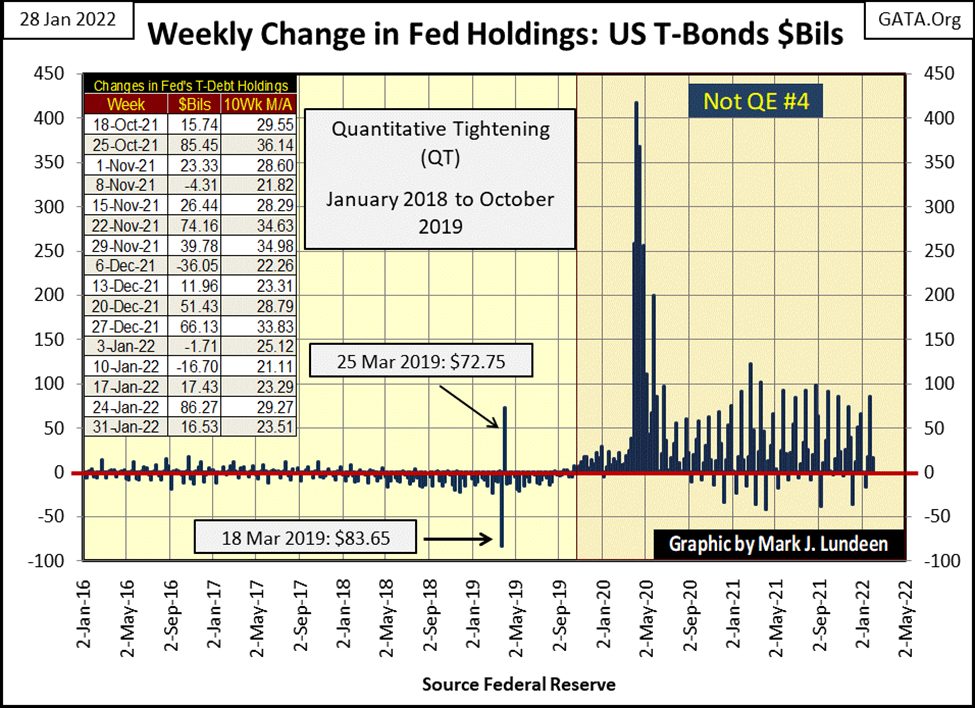

Betrachtet man die wöchentlichen Veränderungen in der Bilanz der Federal Reserve (siehe unten), so haben sie letzte Woche zusätzliche 86,27 Milliarden Dollar in das Finanzsystem „eingespeist“, diese Woche nur 16,53 Milliarden. Ich sage nur 16,53 Milliarden für diese Woche, denn so läuft es nun einmal in unserer Welt. Aber vor der Baisse bei den Subprime-Hypotheken, vor Oktober 2007, hat das FOMC dem Finanzsystem etwa 2,75 Milliarden Dollar * pro Monat * zugeführt.

Wenn man sich den Umfang der regelmäßigen „Liquiditätsspritzen“ des FOMC in das Finanzsystem über die Jahrzehnte hinweg ansieht (siehe Grafik unten), ist es offensichtlich, dass sich die „politischen Entscheidungsträger“ nie von ihrem Subprime-Hypothekendebakel von 2002 bis 2007 erholt haben. Und da sie ihr Quantitative Easing im Oktober 2019 abrupt beenden mussten und der Fed-Vorsitzende Powell gezwungen war, sein Not QE#4 einzuführen, um zunächst den Overnight-Repo-Markt im Oktober 2019 und dann die Aktien- und Unternehmensanleihemärkte im März 2020 zu retten, glaube ich nicht, dass es weiterhin so viel Spaß macht, ein Zentralbanker zu sein.

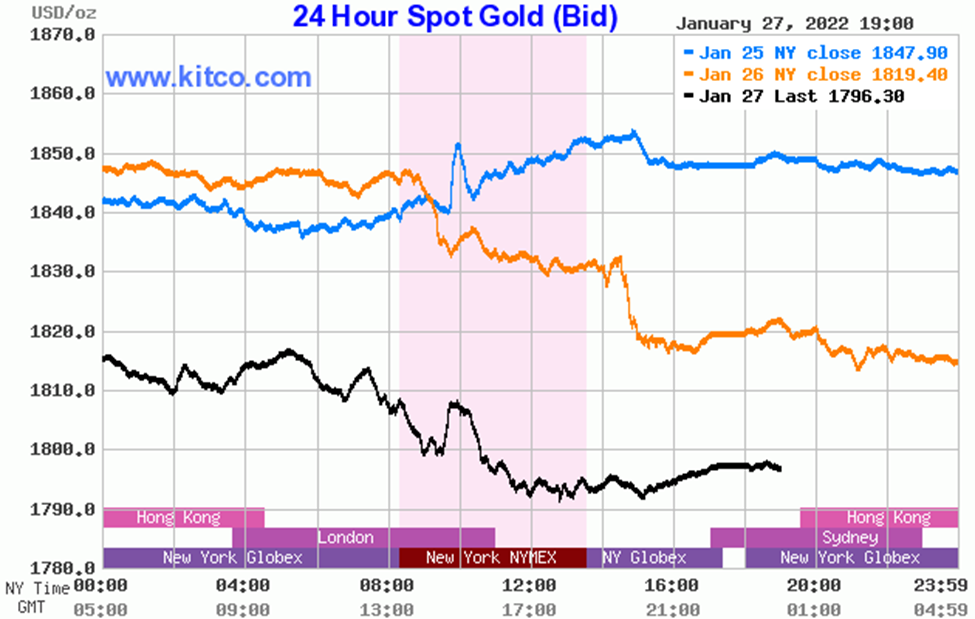

Ein Blick auf den Goldchart von Kitco.com zeigt, dass der Goldpreis am Dienstag dieser Woche beinahe die Marke von 1855 $ überschritten hätte (blauer Plot). Die „politischen Entscheidungsträger“ konnten damit nicht leben. In den folgenden drei Tagen gab der Goldpreis nach, wobei die Entwicklung am Freitag unten nicht dargestellt ist.

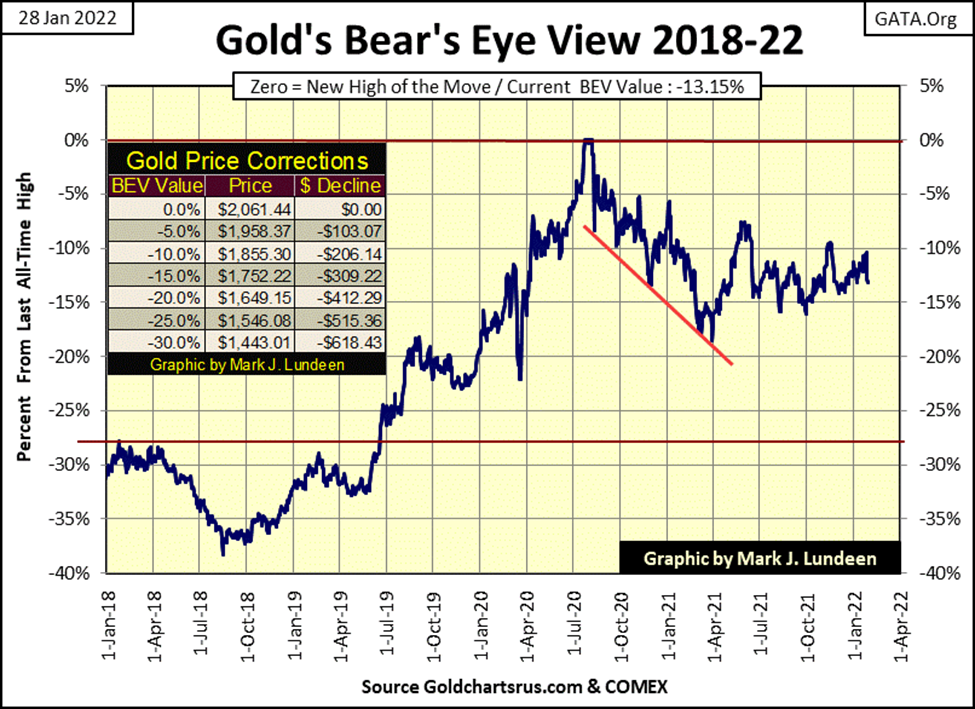

Was war so problematisch daran, dass Gold über 1855 $ schloss? Dieses Problem ist im nachstehenden BEV-Chart von Gold zu erkennen. Hätte der Goldpreis über 1855 $ geschlossen, wäre er innerhalb der psychologisch wichtigen 10 % von seinem letzten Allzeithoch vom August 2020 geblieben. Und jeder Idiot im FOMC weiß, dass dies nicht erlaubt werden kann.

Ich mache mir keine Sorgen darüber, was ein Haufen von Idioten über dieses oder jenes an den Finanzmärkten denkt. Gold wird ausbrechen und über sein letztes Allzeithoch vom August 2020 hinausschießen, genauso sicher wie der Aktienmarkt irgendwann in der Zukunft einen Tag der Abrechnung mit Herrn Bär haben wird.

Warum sollten Sie das glauben? Werfen Sie noch einmal einen Blick auf die Entwicklung der wichtigsten Marktindizes und den Anstieg der Rohstoffpreise in der obigen Grafik. Eine steigende Verbraucherpreisinflation wird den Aktienmarkt zum Absturz bringen, sobald der Anleihemarkt wieder eine Inflationsprämie verlangt. Wenn die Käufer von Anleihen eine Rendite verlangen, die höher ist als die Inflationsrate, eine Rendite, die eine realistische, rentable Rendite bietet. Denn im Moment ist der Kauf von Anleihen zu den aktuellen Renditen ein Kinderspiel.

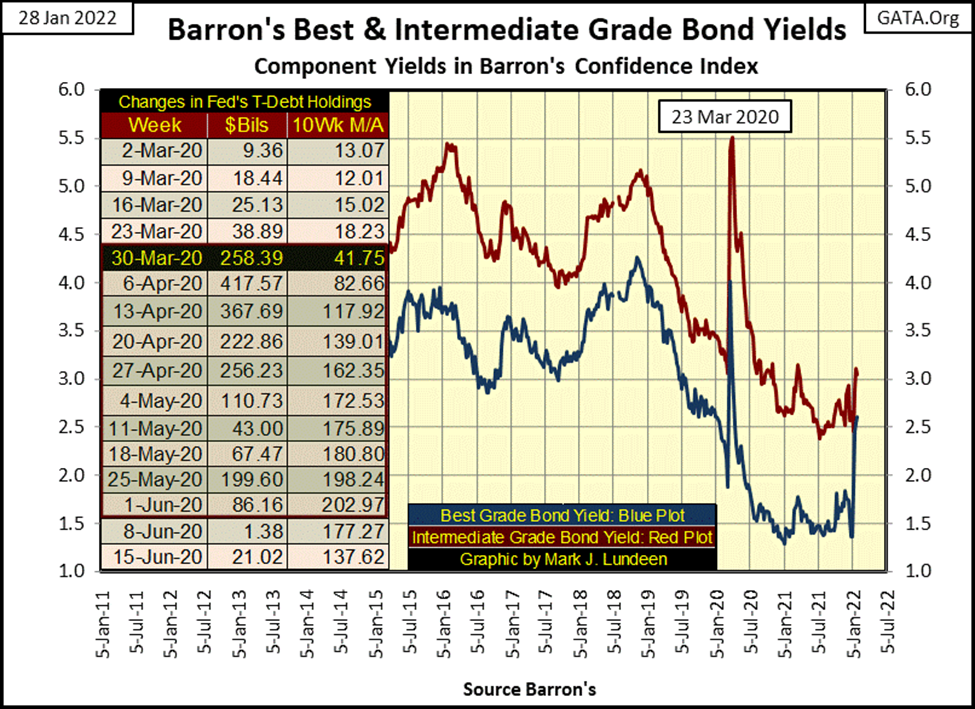

Wie aus dem nachstehenden Schaubild hervorgeht, steigen die Renditen von Unternehmensanleihen seit der ersten Januarwoche sogar sprunghaft an. Die Renditespitze ist im März 2020 zu sehen, als der Aktienmarkt von seinem Flash Crash erfasst wurde. Die Tabelle auf der linken Seite dokumentiert das Ausmaß der „Liquiditätsspritzen“, die erforderlich waren, um den Aktienmarkt wieder anzukurbeln * UND * die Renditen auf dem Markt für Unternehmensanleihen zu stabilisieren.

Zwei Jahre später, im Januar 2022, sind die Renditen für Barron’s Best Grade Corporate Bonds (blaue Grafik unten) wieder in die Höhe geschnellt. Sie haben sich seit der ersten Januarwoche verdoppelt und sind von 1,32 % in der Barron’s-Ausgabe vom Januar 2022 auf 2,60 % in der Ausgabe von dieser Woche gestiegen. Das ist ein enormer Anstieg der Anleiherenditen in nur wenigen Wochen! Sollte sich diese Renditespitze abflachen, wäre das höchstwahrscheinlich keine große Sache. Aber aufgrund der berechtigten Sorgen des Marktes über eine steigende Preisinflation erwarte ich mehr, viel mehr, da das Jahr 2022 immer näher an das Jahr 2023 heranrückt.

Aber dann sehen wir oben, wie die „politischen Entscheidungsträger“ die Anleiherenditen im März/April 2020 mit ihrem Nicht-QE#4 stabilisierten. Werden wir ein weiteres Nicht-QE sehen, um diese Anleiherenditen erneut zu „stabilisieren“? Ich vermute, das werden wir.

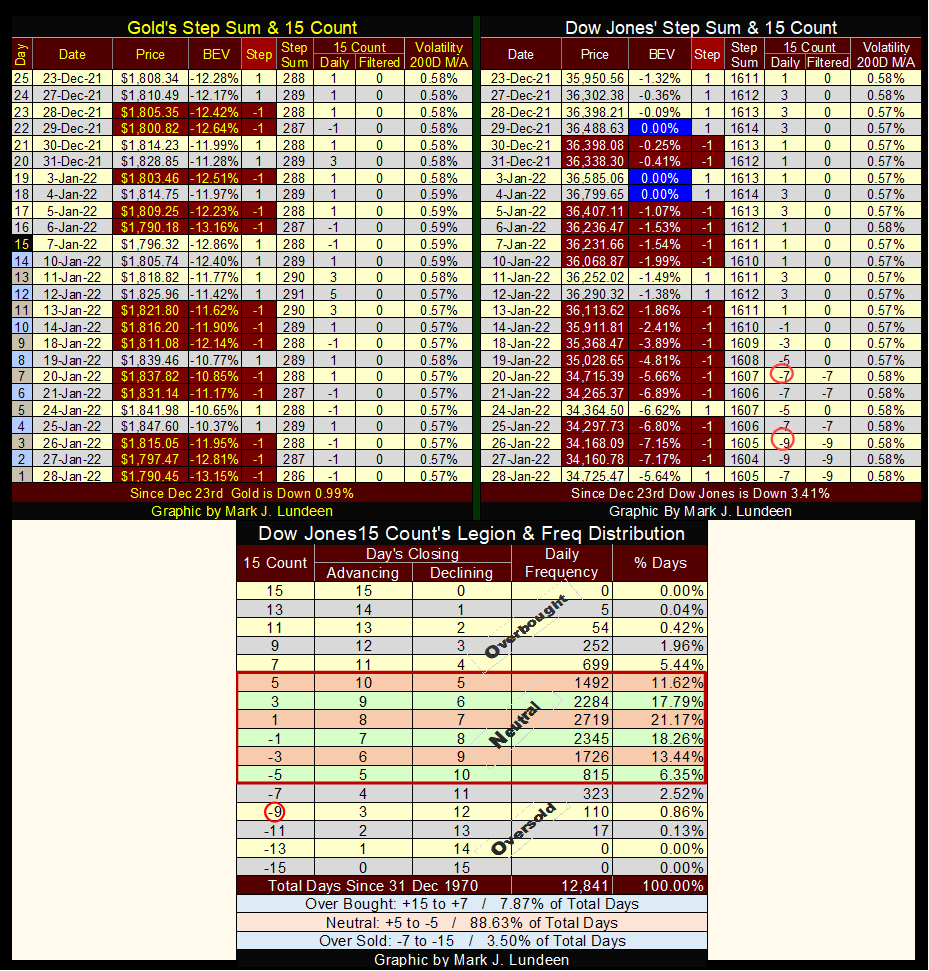

Der Goldpreis in seinem Stufendiagramm unten könnte besser aussehen. Der Goldpreis (blau / Marktrealität) sollte über seinen letzten Allzeithochs vom August 2020 liegen. Das ist jedoch nicht der Fall, da der Goldpreis auf dem Papier-Terminmarkt festgeschrieben ist, der von den Bären, den Handlangern der „politischen Entscheidungsträger“, beherrscht wird. Aber auch das wird vorübergehen.

Die Stufensumme des Goldpreises (rotes Diagramm / Marktstimmung) steigt, was darauf hindeutet, dass die Marktstimmung für Gold positiv ist, und zwar aus gutem Grund, wie oben dargelegt.

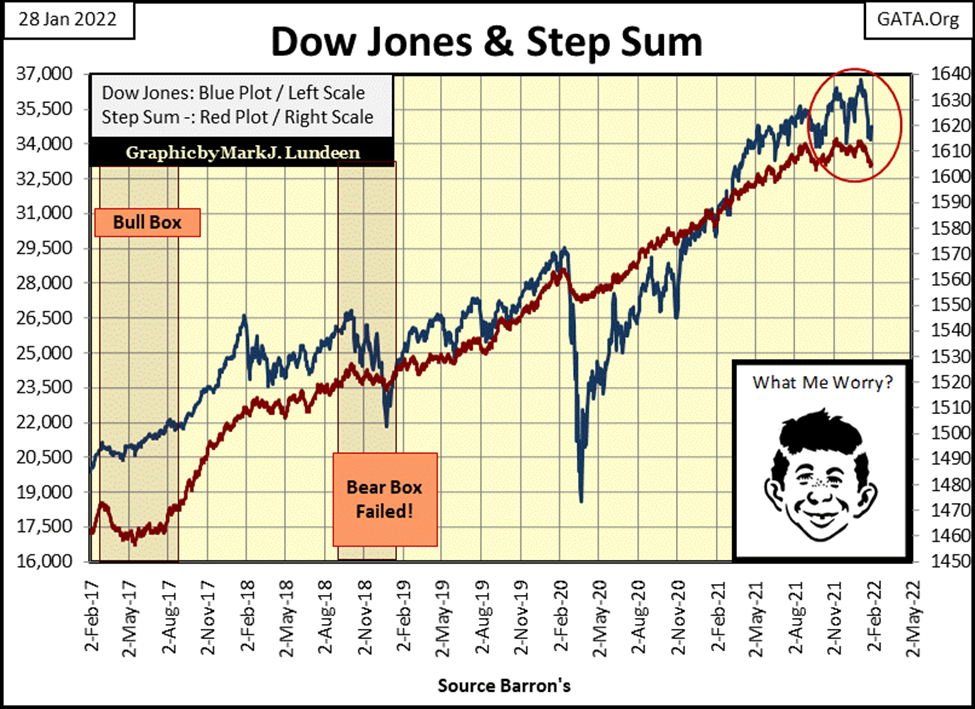

Alfred Below ist nach wie vor zuversichtlich, dass der Bullenmarkt für den Dow Jones weitergeht. Und er könnte mit dieser Einschätzung Recht haben. Ja, es gibt eine Vielzahl von Markttrends, die jetzt in Bewegung sind und eine bärische Haltung gegenüber dem Aktienmarkt rechtfertigen.

Aber ich bin hartnäckig. Ich möchte ein paar Tage mit extremer Volatilität erleben, wie die 2 %-Tage des Dow Jones, bevor ich es aufgebe, weitere neue Allzeithochs für den Dow Jones zu sehen. Ich denke daran, dass der Dow Jones immer noch weniger als 10 % von seinem letzten Allzeithoch entfernt ist, 7,17 %, um genau zu sein. Der Aktienmarkt liegt zum Wochenschluss zwar unter seinen Höchstständen von Anfang Januar, aber es ist noch zu früh, um darüber zu spekulieren, ob sich der Dow Jones jetzt in einem Bärenmarkt befindet.

Aber ist es nicht immer profitabler, kurz vor dem Höhepunkt eines Bullenmarktes zu verkaufen, als während eines Bärenmarktes zu warten, bis man aussteigt? Ja, das ist es. Wenn meine Leser also in den nächsten Wochen alles verkaufen und in Edelmetalle oder sogar Bargeld investieren wollten, würde ich ihnen das nicht ausreden wollen.

Zu guter Letzt noch die Stufensummentabellen für Gold und den Dow Jones. Der Goldpreis wäre am Dienstag fast über sein BEV-Niveau von -10 % gerutscht. Aber wie bereits erwähnt, war dies nicht der Fall, zumindest nicht in dieser Woche. Dennoch sieht Gold positiv neutral aus, was auf der Dow-Jones-Seite der Tabelle unten nicht der Fall ist. Die großen Preisanstiege bei Gold könnten nur noch wenige Tage entfernt sein. Vielleicht aber auch nicht.

In dieser Woche sank der 15er-Wert des Dow Jones auf einen stark überverkauften Wert von -9. Das ist etwas, das man nicht jeden Tag sieht, wie die Häufigkeit, mit der der Dow Jones in den letzten fünfzig Jahren mit einem 15er-Wert von -9 geschlossen hat, zeigt. Die obige Tabelle zeigt, dass der Dow Jones seit Dezember 1970 nur 110 Mal mit einem 15er-Zählerstand von -9 geschlossen hat. Und wie ebenfalls oben zu sehen ist, treten diese 15-Zähler in Gruppen von zwei oder mehr auf. Vielleicht hat der Dow Jones diese Gruppen von -9 15-Zählern seit Dezember 1970 also weniger als vierzig Mal gesehen.

Die Tatsache, dass der Aktienmarkt so überverkauft ist, sollte darauf hindeuten, dass eine schöne Erholung von den Tiefstständen bevorsteht. Während eines Bärenmarktes wird der Aufschwung vielleicht nur eine Aufwärtskorrektur im Rahmen des größeren Bärenmarktes sein. Aber ein Aufschwung ist ein Aufschwung, denn der Aktienmarkt mag es nicht, so überverkauft zu sein.

Aber seit dem letzten Allzeithoch des Dow Jones am 4. Januar ist der Dow Jones nur um 7,17 % davon zurückgegangen. Der Dow Jones steht kurz vor einem Markthoch. Wie kann es sein, dass er bei 15 Zählern liegt und jetzt sehr überverkauft ist (-9)? Und was für ein Tief ist ein BEV von -7,17 %, von dem ein derart überverkaufter Markt abprallen kann?

Vor dem Flash-Crash im März 2020 lag der Dow Jones bei einem 15-Zählerstand von -9 und damit 14 % im Minus. Vor der Subprime-Hypotheken-Baisse mit einem 15-Zählerstand von -9 lag der Dow Jones um 40 % im Minus. Und jetzt, im Januar 2022, hat der Dow Jones eine 15er-Zählung von -9, bevor er unter seine BEV-Linie von -10 % gefallen ist? Seltsam.

Was für Vorhersagen kann ich aus all dem machen? Nur, dass der Dow Jones Ende Januar 2022 weiterhin sehr interessant sein wird.

Zu guter Letzt ein fünfundvierzigminütiges Video von jemandem, der neue Informationen über die Ermordung von Präsident Kennedy im Jahr 1963 und andere Dinge hat, die Ihre Weltanschauung sehr wohl auf den Kopf stellen könnten.

https://2020electioncenter.com/watch?id=61f320322af2dd1fc0f48f26

Ist das alles wahr? Nun, ich war bei der Ermordung von JFK nicht dabei, kann es also nicht sagen. Aber in Anbetracht all der dysfunktionalen Aktivitäten, die in Washington DC stattfinden, und Washington DC ist seit vielen Jahrzehnten dysfunktional, glaube ich, dass es sehr wohl sein könnte. Schauen Sie es sich an und ziehen Sie Ihre eigenen Schlüsse.

Wenn Ihnen das obige Video gefällt, wird Ihnen vielleicht auch das folgende Video über Dorothy Kilgallen gefallen. Dorothy Kilgallen war in den 1950er Jahren und in der ersten Hälfte der 1960er Jahre eine sehr bekannte Medienpersönlichkeit. Sie war auch eine einflussreiche Kolumnistin, deren Meinungen in vielen amerikanischen Zeitungen veröffentlicht wurden. Sie hatte eine Stimme, auf die Millionen von Amerikanern hörten.

Sie war eine Freundin von Präsident Kennedy, und sie glaubte nicht an die Schlussfolgerung der offiziellen Untersuchung, dass der Tod ihres Freundes auf der Daily Plaza in Dallas, Texas, von einem einzelnen Schützen verursacht wurde. Was ich auch nicht tue. Ihr Buch über das Kennedy-Attentat wurde nie veröffentlicht, da sie vor ihrer Zeit unter mysteriösen Umständen verstarb.

Dieses Video ist zwei Stunden lang. Wenn Sie die Zeit haben, lohnt es sich, es anzusehen. Übersetzt mit www.DeepL.com/Translator (kostenlose Version)

__

(Bildrechte Cover Foto: Nicholas Cappello via Unsplash)

DISCLAIMER: Dieser Artikel wurde von einem Dritten verfasst und spiegelt nicht die Meinung von Born2Invest, seinem Management, seinen Mitarbeitern oder seinen Partnern wider. Bitte lesen Sie unseren Haftungsausschluss für weitere Informationen.

Dieser Artikel kann zukunftsgerichtete Aussagen enthalten. Diese zukunftsgerichteten Aussagen sind im Allgemeinen durch die Wörter „glauben“, „projizieren“, „schätzen“, „werden“, „planen“, „werden“ und ähnliche Ausdrücke gekennzeichnet. Diese zukunftsgerichteten Aussagen beinhalten bekannte und unbekannte Risiken sowie Ungewissheiten, einschließlich derer, die in den folgenden Sicherheitshinweisen und an anderer Stelle in diesem Artikel und auf dieser Website beschrieben werden. Auch wenn das Unternehmen davon ausgeht, dass seine Erwartungen auf vernünftigen Annahmen beruhen, können die tatsächlichen Ergebnisse, die das Unternehmen erzielt, erheblich von den zukunftsgerichteten Aussagen abweichen, die nur die Meinung des Managements des Unternehmens zum Zeitpunkt der Veröffentlichung dieses Artikels wiedergeben. Bitte lesen Sie außerdem diese wichtigen Angaben.