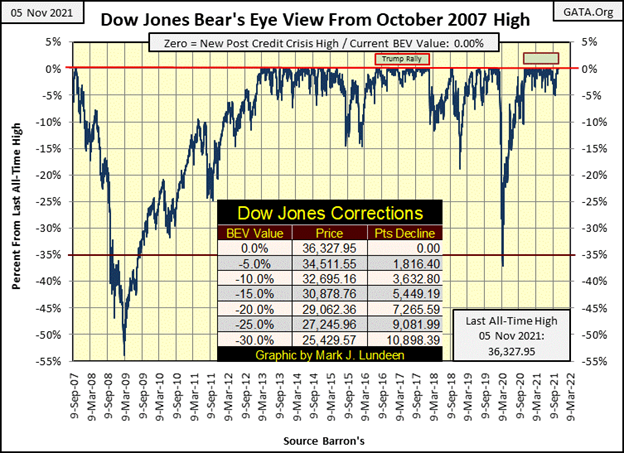

In dieser Woche gab es am Aktienmarkt viel zu kommentieren, z. B. schloss der Dow Jones an vier von fünf Tagen mit einem BEV-Nullstand (neues Allzeithoch). Daran ist nichts auszusetzen, solange man sich bei der Marktanalyse auf ein oberflächliches Niveau beschränkt.

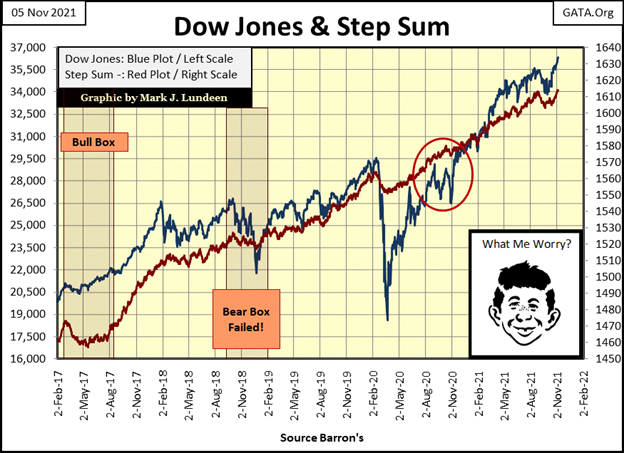

Wie dem auch sei, der Dow Jones hat im vergangenen Jahr neunundvierzig neue Allzeithochs erreicht. Und die Tage, die nicht mit einer BEV-Null schlossen, schlossen in der BEV-Grafik unten innerhalb der Scoring-Position oder innerhalb von 5 % ihrer vorherigen Allzeithochs. Man muss bis zur Trump-Rallye von 2016 bis 2018 zurückgehen (siehe unten), um eine noch bullischere Periode der Marktgeschichte zu sehen.

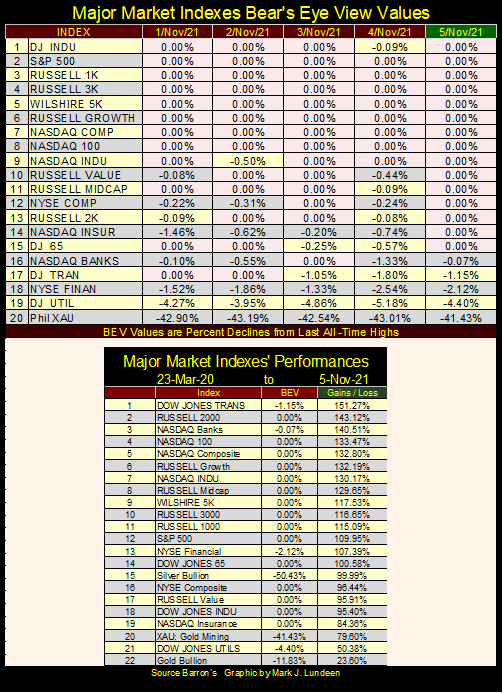

In dieser Woche markierte nicht nur der Dow Jones neue Allzeithochs. Wie aus meiner nachstehenden Tabelle hervorgeht, in der die täglichen BEV-Werte für die wichtigsten von mir beobachteten Marktindizes aufgeführt sind, gab es zweiundsechzig von einhundert möglichen neuen BEV-Nullen zu sehen. Diejenigen Tagesabschlüsse, die keine BEV-Nullen waren, befanden sich in Punktereichweite bzw. innerhalb von 5 % eines neuen Allzeithochs. Ausgenommen sind natürlich die Gold- und Silberminenwerte im XAU.

Ich kann mich nicht an eine ähnliche Woche mit so vielen BEV-Nullen in den großen Marktindizes erinnern.

In der obigen Tabelle, die die Gewinne dieser Indizes seit ihren Tiefstständen im März 2020 auflistet, haben sich die meisten in den letzten zwanzig Monaten verdoppelt und sogar noch mehr. Diese erstaunlichen Zuwächse sind jedoch nur der Inflation geschuldet, die vom FOMC ausgeht. Hinzu kommen Spekulanten, die mit Hebelwirkung wetten und die Bewertungen in die Höhe treiben. Ich gehe davon aus, dass dieser Anstieg in absehbarer Zukunft anhalten wird.

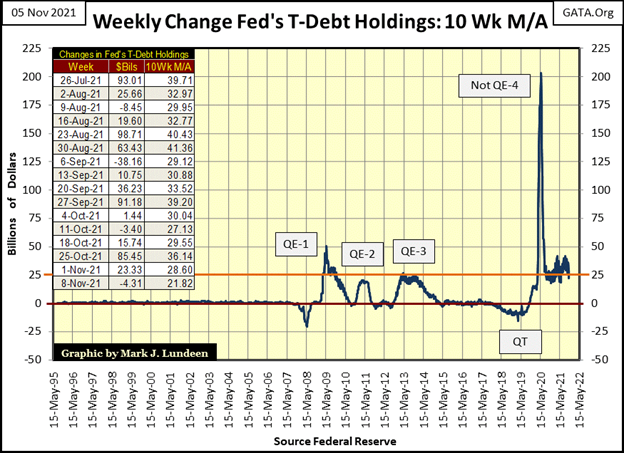

Schauen Sie sich an, welche Anstrengungen die idiotischen Gelehrten des FOMC unternehmen mussten, um den Markt von seinen Tiefstständen im März 2020 zu befreien (Grafik unten); Chairman Powell’s Not QE-4. Diese Grafik ist ein 10-Wochen-Mittelwert, und seit dem Sommer 2020, bis zum Ende dieser Woche, ist dieser 10-Wochen-Mittelwert auf dem Niveau von Doktor Bernankes QE 1-3 geblieben. Dies ist die „Geldpolitik“ einer Bananenrepublik. Das wird nicht gut ausgehen, und der künftige Misserfolg des Dollars wird sich auf alle auswirken.

Heute reden die Idioten von einem zukünftigen „Tapering“ (Reduktion dessen, was unten zu sehen ist) und zukünftigen Zinserhöhungen. Das letzte Mal geschah dies während der unten dargestellten Periode, die als „QT“ bezeichnet wird. Falls Sie vergessen haben, was damals geschah, erinnere ich Sie daran: Der Dow Jones stürzte in nur siebenundzwanzig Börsensitzungen der NYSE um 37 % ab, während sich die Renditen von Unternehmensanleihen mehr als verdoppelten. Es war ein totales Chaos auf dem Markt, das das FOMC dazu zwang, eine historische Menge an „Liquidität“ zu „injizieren“ (siehe unten), und zwar mit ihrem Not QE-4, das bis heute andauert.

Nehmen Sie sich einen Moment Zeit, um dieses Diagramm zu studieren; es ist ein Chaos! Was es brauchte, um die High-Tech-Blase der 1990er Jahre und die Subprime-Hypothekenblase (2001-2007) aufzublasen. Die „Geldpolitik“ dieser Bullenmärkte ist in der unten stehenden Grafik kaum zu erkennen. Es ist ganz offensichtlich, dass sich das Federal Reserve System nach dem Subprime-Hypothekendebakel nie wieder erholt hat. Sie wissen nicht, was sie tun sollen. Also verarschen sie den Kongress und die Öffentlichkeit weiter mit „Marktstabilität“ und „Normalisierung“ der Zinssätze und „Geldpolitik“ für einen weiteren Tag.

Seit den 1990er Jahren waren wir schon allzu oft an diesem Punkt, an dem die Marktbewertungen durch den Offenmarktausschuss aufgebläht wurden, während die Bullen an der Wall Street unbekümmert herumtobten. Die High-Tech-Blase in den 1990er Jahren oder die Blase bei den Subprime-Hypotheken in den 2000er Jahren haben nicht gut geendet. Wenn Sie glauben, dass dieser Blasenmarkt anders enden wird, wird Mr. Bear Sie gerne ein drittes Mal eines Besseren belehren.

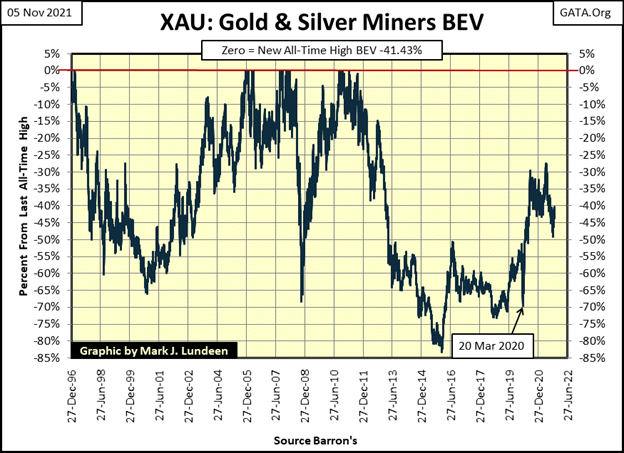

Der wunde Punkt der Woche war der XAU-Index der Gold- und Silberminenunternehmen, der die Woche mit einem BEV von -41,43 % schloss, d. h. 41,43 % von seinem letzten Allzeithoch aus dem April 2011. Es ist über zehn Jahre her, dass der XAU sein letztes Allzeithoch erreicht hat. Dennoch hat der XAU (#20 oben) seit seinem Tiefststand im März 2020 um 79,6 % zugelegt.

Was ist also mit dem XAU los? Eigentlich nichts, außer dass den Gold- und Silberminen, die in seiner Konstruktion verwendet werden, absichtlich die „Liquidität“ verweigert wird, die vom FOMC als eine Frage der „Politik“ fließt. Im Gegensatz zu den heißen NASDAQ-Indizes oder den oben genannten S&P 500- und Russell-Indizes gibt es bei den Goldminen derzeit also nicht viel an fremdfinanzierter Spekulation.

Im Hinblick auf die kommenden Feierlichkeiten, die Herr Bär für die Wall Street geplant hat, ist der XAU der Ort, an dem die Anleger ihr Geld haben wollen. Das soll nicht heißen, dass der XAU im ersten Impuls der kommenden Deflation nicht sinken kann. Ich gehe davon aus, dass er das wird. Aber der XAU schloss die Woche mit einem BEV des großen Bärenmarktes von -41,43 %. Im Januar 2016 hatte er ein BEV von -80% plus (siehe XAU BEV-Chart unten). So wie ich diese Teeblätter lese, ist das Potenzial für deflationäre Verluste im Gold- und Silberbergbau begrenzt, da die Bewertung des XAU derzeit nicht überhöht ist.

Meiner Meinung nach werden der XAU und die Edelmetallminen letztlich Marktgeschichte schreiben, wenn der Rest des Aktienmarktes in die Tiefe stürzt.

Aber das war diese Woche nicht der Fall und wird es höchstwahrscheinlich auch nächste Woche nicht sein. Lassen Sie uns also zurückgehen und den Aktienmarkt dieser Woche genauer untersuchen.

Wir haben in dieser Woche die beeindruckenden Zahlen von BEV Zero gesehen, aber was bedeutet das eigentlich? Oberflächlich betrachtet geht es dem Aktienmarkt wirklich gut. Aber stimmt das?

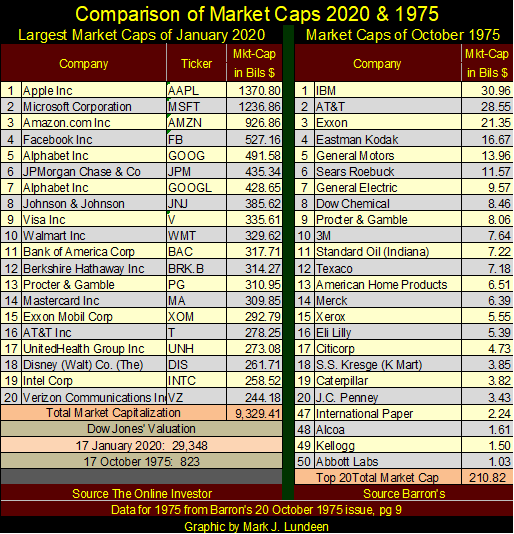

In den 1970er- und 80er-Jahren war die große Kritik an der Verwendung des Dow Jones als Stellvertreter für den breiten Markt, dass der Dow ein mathematischer Durchschnitt der Aktienkurse von nur dreißig großen Blue-Chip-Aktien mit Dividendenrendite war. Damals wollte IBM (Big Blue) keinen Aktiensplit durchführen, so dass sein damals enormer Aktienkurs die Bewertung des Dow Jones übertraf.

Vor fünf Jahrzehnten wurde der Standard & Poor’s 500 von Vermögensverwaltern bevorzugt, da er ein Index der MARKTKAPITALISIERUNG der 500 größten an der Wall Street gehandelten Unternehmen war. Damals, im Jahr 1975, konnte die Marktkapitalisierung eines einzelnen Unternehmens einen Index von 500 Unternehmen nicht überwältigen.

Aber das war damals, und das ist heute. Und jetzt, im November 2021, gibt es Unternehmen mit einer Marktkapitalisierung, die den S&P 500 und andere Indizes überwältigen kann. Nachstehend finden Sie eine Tabelle mit den Marktkapitalisierungen der größten Unternehmen, die im Oktober 1975 und im Januar 2020 an der Wall Street gehandelt wurden. Ich werde diese Tabelle aktualisieren, vielleicht im Januar, aber im Moment genügen die Daten vom Januar 2020.

Im Januar 2020 gab es nur zwei Unternehmen mit einer Marktkapitalisierung von einer Billion Dollar: Apple und Microsoft. Kürzlich habe ich gehört, dass Tesla und Facebook jetzt auch eine Marktkapitalisierung von einer Billion Dollar haben, und ich bin sicher, dass es noch andere gibt, wie Amazon und Alphabet Inc (Google). Gehen wir also davon aus, dass am Ende dieser Woche zehn Unternehmen mit einer Marktkapitalisierung von über einer Billion Dollar an der Wall Street gehandelt werden.

Heute schaffen diese Billionen-Dollar-Unternehmensriesen, was Geldmanager 1975 für unmöglich hielten. Wie IBM vor Jahrzehnten den Dow Jones, so dominieren diese Unternehmen mit einer Marktkapitalisierung von einer Billion Dollar heute die großen Aktienindizes, wie aus der nachstehenden Tabelle mit den 52-Wochen-Höchst- und Tiefstständen der NYSE hervorgeht.

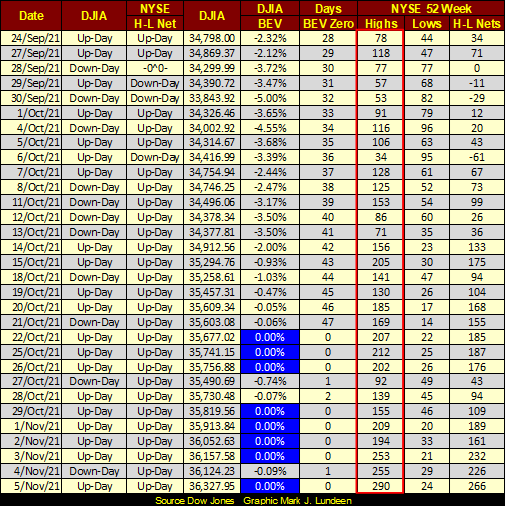

Oben sind die letzten acht Dow Jones BEV-Nullen in Königsblau und Weiß hervorgehoben. Doch in dieser Woche werden an der NYSE täglich rund 3.500 Titel gehandelt. Ein Blick auf die 52-Wochen-Höchststände der NYSE (im roten Kasten) zeigt, dass die Zahl der Unternehmen, die neue 52-Wochen-Höchststände erreichen, nicht so hoch ist, wie ich es in einem „heißen Markt“ erwarten würde.

Zurück zur Tabelle mit den BEV-Werten der wichtigsten Marktindizes: In dieser

Woche wurde von neuen Allzeithochs dominiert. In der Tabelle mit den 52-Wochen-Hochs und -Tiefs der NYSE (Tabelle direkt darüber) ist jedoch zu sehen, dass in derselben Woche (1. bis 5. November) nur eine mittelmäßige Anzahl von Unternehmen mit 52-Wochen-Hochs schloss.

Wenn also jemand nach einem Grund sucht, diesen Markt nicht zu mögen, und das bin ich, dann ist die Tatsache, dass die NYSE in einer Woche, in der die großen Marktindizes so viele neue Allzeithochs erreichten, so wenige 52-Wochen-Hochs verzeichnete, wirklich etwas, das man beachten sollte. Möglicherweise ist dieser „Big-Bull“-Markt nur eine private Angelegenheit, die nur die Unternehmen mit einer Marktkapitalisierung von über einer Billion Dollar betrifft, während der Rest des Marktes so gut wie möglich zurechtkommt.

Dann geht das Problem mit den überhöhten Rohstoffpreisen weiter.

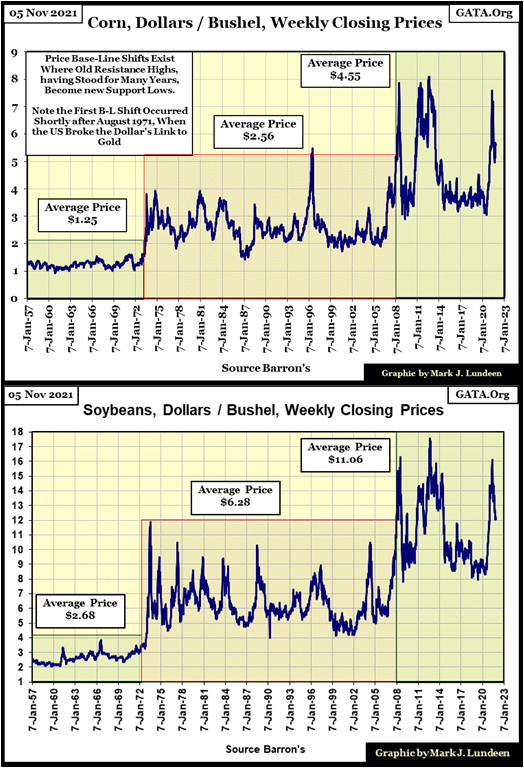

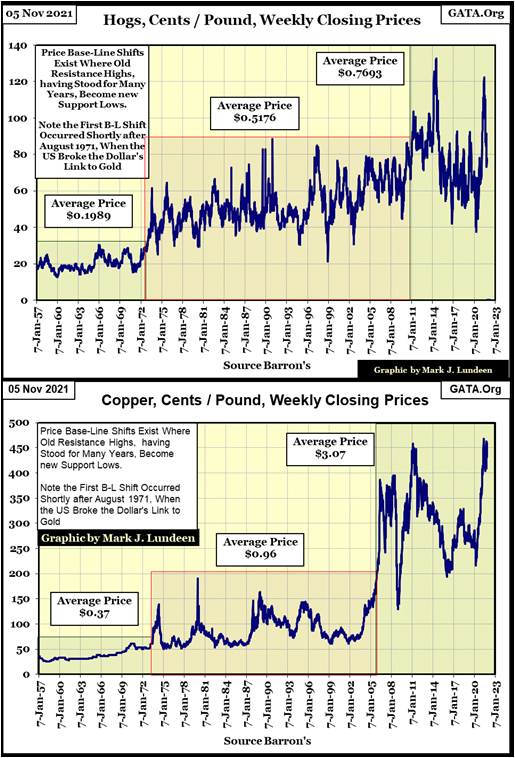

In meinem Artikel für die erste Maiwoche dieses Jahres habe ich das Problem der Preisinflation bei Rohstoffen behandelt, das auf die „Liquidität“ zurückzuführen ist, die von der Federal Reserve in die Rohstoffe fließt. Für einige dieser Rohstoffe liegen mir wöchentliche Preisdaten vor, die bis zum Januar 1957 zurückreichen. In jeder dieser langfristigen Datenreihen ist es möglich, bestimmte Ereignisse in der „Geldgeschichte“ durch das zu identifizieren, was ich Basislinienverschiebungen (BLS) in ihren Preisen nenne.

Was ist eine BSL? Rohstoffpreise tendieren dazu, innerhalb einer Spanne zu handeln, die durch hohe Preise, die eine obere Barriere, den Widerstand, bilden, und niedrigere Preise, die eine untere Barriere, die Unterstützung, bilden, begrenzt ist. Was ich hier mit einigen Schwierigkeiten zu beschreiben versuche, ist in den nachstehenden Rohstoffdiagrammen leicht zu erkennen. Eine Basislinienverschiebung bei den Rohstoffpreisen tritt ein, wenn alte hohe Widerstandspreise zu neuen niedrigen Unterstützungspreisen werden.

Die erste BLS in meinen Daten trat kurz nachdem die „politischen Entscheidungsträger“ die 35-Dollar-Goldbindung von Bretton Woods im August 1971 aufhoben.

Ich gehöre wohl zu den wenigen Marktkommentatoren im Internet, die immer wieder eine große Sache aus etwas machen, das andere Marktkommentatoren überhaupt nicht zu interessieren scheint: die Aufhebung der 35-Dollar-Goldbindung von Bretton Woods im August 1971. Die meisten Marktkommentare beruhen jedoch auf Daten, die ein paar Monate, vielleicht ein paar Jahre zurückreichen.

Ich betrachte die Märkte jedoch gerne so weit zurück, wie ich kann. Da der Datensatz von Barron’s (meine Quelle) erstaunlich weit zurückreicht, in einigen ihrer Datenreihen bis zur Großen Depression und davor, kann ich Dinge erkennen. Was für Dinge? Offenbar Dinge, die an den großen amerikanischen Universitäten nicht gelehrt werden.

Ich war Chief Petty Officer für Innenraumkommunikation, oder „ICC“ im Marinejargon. Auf Marineschiffen sind die Messe des Chiefs und die Offiziersmesse oft sehr eng miteinander verbunden. Auf meinem letzten Schiff (USS Kansas City / AOR-3, ein Flottenölschiff) verstand ich mich gut mit dem Versorgungsoffizier und dem Auszahlungsoffizier des Schiffes, da wir alle sehr an den Märkten interessiert waren.

Der Auszahlungsoffizier (der Zahlmeister des Schiffes) hatte einen Abschluss in Wirtschaftswissenschaften von der Northwestern University in Illinois. Der akademische Hintergrund des Versorgungsoffiziers ist mir nicht bekannt. Da er aber für die Logistik der Versorgung eines Flugzeugträgers zuständig war (eine große Aufgabe), hatte er sicher einen ähnlichen Hintergrund.

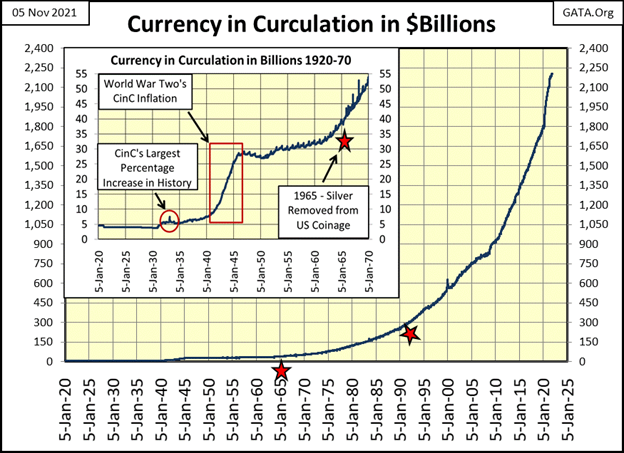

Zu dieser Zeit hatte ich Daten über den Geldumlauf (CinC) zusammengestellt, die bis in die späten 1970er Jahre zurückreichten. Ich erstellte eine Tabelle der CinC-Daten und zeigte sie den beiden Offizieren. Keiner von ihnen hatte diese Daten zuvor gesehen. Beide waren erstaunt darüber, wie stark sich die CinC in einer fünfzehnjährigen Periode „niedriger Inflation“ von etwa 100 Milliarden Dollar auf über 300 Milliarden Dollar erhöht hatten. Damals war ich erstaunt, dass ich Daten besaß, die das Wirtschaftsprogramm der Northwestern University nicht in seinen Lehrplan aufgenommen hatte, nämlich ein mehrjähriges Schaubild zu den CinC der USA.

Ich halte es für wahrscheinlich, dass das langfristige Diagramm des CinC (unten) immer noch nicht in den meisten Wirtschaftsprogrammen der Hochschulen enthalten ist. Es wäre ein peinliches Diagramm, das man Studenten im Grundstudium erklären müsste. Der rechte Stern, der darin zu sehen ist, stammt aus der Zeit, als ich bei der Marine in den Ruhestand ging. CinC lag knapp über 300 Milliarden Dollar.

Für jeden vernünftigen Menschen ist dieses Schaubild eigentlich alarmierend. Wenn man die Explosion der Dollars nach August 1971 sieht und dann hört, wie Beamte der Federal Reserve den derzeitigen Anstieg der Rohstoffpreise als „vorübergehend“ bezeichnen, weiß man genau, mit wem wir es beim FOMC zu tun haben: mit betrügerischen Leuten auf den höchsten Ebenen der „Politikgestaltung“. Dass die Finanzmedien diesen Unsinn mitmachen, sagt auch viel über sie aus.

Ich erwähne häufig die Aufhebung der 35-Dollar-Goldbindung von Bretton Woods im August 1971, da ich die Folgen dieser Aufhebung in meinen Daten sehe, die viele Jahrzehnte zurückreichen, wie in den Grafiken oben und unten zu sehen ist. Sich der inflationären Folgen der Aufhebung der 35-Dollar-Goldbindung von Bretton Woods bewusst zu sein, ist eine unabdingbare Voraussetzung für jede Anlagestrategie, so sollte man meinen.

Nachfolgend finden Sie Charts für Mais, Sojabohnen, Schweine, Kupfer, Gold und Silber. Sie alle haben sich kurz nach der Aufhebung der Goldbindung im August 1971 verändert;

der Aufhebung der 35-Dollar-Goldbindung im August 1971.

der Einführung von Dr. Bernankes QE#1 im Jahr 2008.

Derzeit scheint es so, als ob der Rohstoffmarkt seine dritte Grundlinienverschiebung nach der enormen und anhaltenden „Injektion“ von „Liquidität“ des Fed-Vorsitzenden Powell, nicht QE#4, entwickelt.

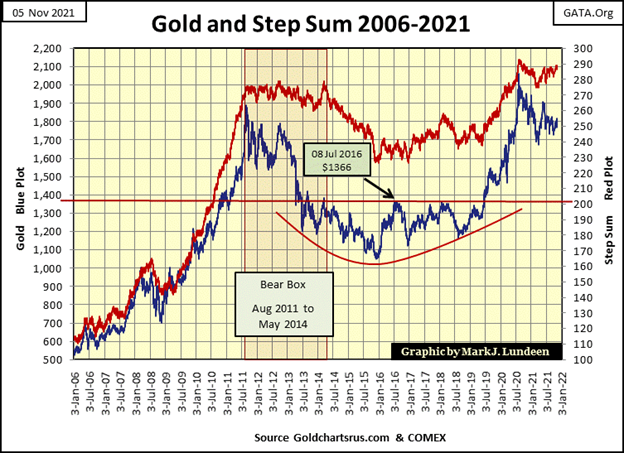

Die obigen Diagramme zeigen alle den ersten Bewertungsanstieg in der nächsten BLS (siehe die Datumslinien vom 07.01.20). Seitdem sind sie mehr oder weniger stark zurückgegangen. Dies gilt jedoch nur für sechs der achtzehn von mir beobachteten Rohstoffe. Um ein besseres Verständnis für die Geschehnisse auf dem Rohstoffmarkt zu bekommen, habe ich die folgende Grafik erstellt.

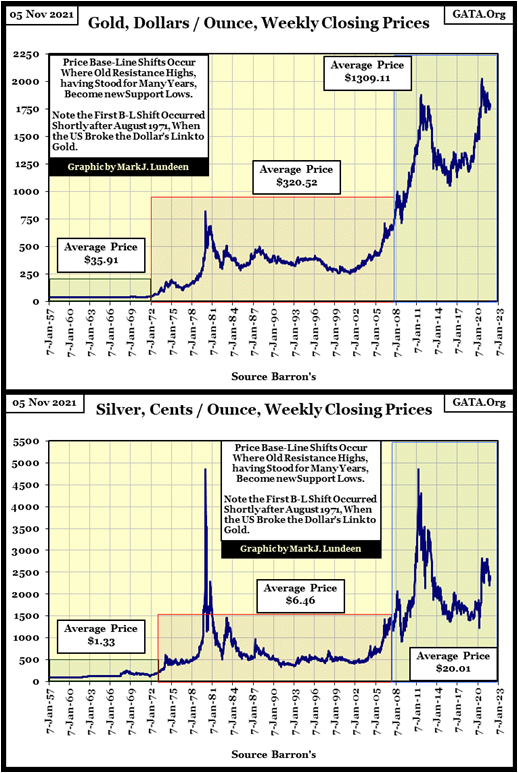

Die linke Tabelle zeigt die Preisentwicklung von den Krisentiefs im März 2020 bis Anfang Mai 2021. Die rechte Tabelle zeigt die Preisentwicklung von den Krisentiefstständen im März 2020 bis zum Ende dieser Woche, also weitere sechs Monate Marktentwicklung. Bei einigen Rohstoffen hat es seit den Höchstständen im Mai letzten Jahres keinen Rückschlag gegeben. Die Energiegruppe und Baumwolle sind weiter gestiegen, während es bei anderen zu einem Rückgang kam.

Wenn ich richtig liege, dass eine dritte Grundlinienverschiebung der Rohstoffpreise nach Bretton Woods begonnen hat, werden alle diese Rohstoffe in den kommenden Monaten und Jahren weiter im Preis steigen. Dies wird letztlich zu steigenden Anleihe- und Aktienrenditen und zu einer Deflation der Marktbewertungen auf den Finanzmärkten, z. B. bei Aktien und Anleihen, führen.

Wie hat sich Gold diese Woche geschlagen? Es schloss mit einem BEV von -11,83% ($1.817,66), was ebenfalls über der kritischen BEV -15%-Linie liegt und nur knapp unter dem 3. September, als es mit einem BEV von -11,23% ($1.827,48) schloss. Nun gilt es abzuwarten, ob es dem Goldpreis gelingt, die Lücke zwischen dem Schlusskurs dieser Woche und der BEV-Linie von -10 % ($1.855,30) zu schließen.

Das ist eine Lücke von nur 37,64 $. In einem guten Markt könnte Gold bis zum Ende der nächsten Woche leicht zulegen. Ist dies ein guter Markt für Gold? Ich bezweifle, dass sich der Markt als so gut erweisen wird.

Ich will mir nichts vormachen: Im Moment leide ich unter dem „battered-bull“-Syndrom (BBS), einer Krankheit, an der die meisten leiden, die in der Anfangsphase eines Bullenmarktes einsteigen. BBS-Patienten erinnern sich an den Schmerz des Rückgangs des Bärenmarktes, bevor der Markt seinen Tiefpunkt erreichte. Daher ist es völlig verständlich, dass sie sich emotional und schmerzlich dessen bewusst sind, was unten ist, und nicht so sehr des Potenzials dessen, was oben ist. Wenn der Goldpreis also nächste Woche über der BEV-Linie von -15 % (1.752,22 $) schließt, bin ich zufrieden und belasse es dabei.

Es schmerzt mich, wenn ich mir das nachstehende BEV-Diagramm für Gold ansehe, dass es unmöglich ist, dass Gold um weitere 11,83 % steigt und ein neues Allzeithoch erreicht. Was hält den Goldpreis davon ab, unter den Stand von Dezember 2015 zu fallen? Nichts. Oder dass Gold auf einen BEV-Wert von -100% deflationiert, also völlig wertlos wird. Es könnte passieren, dass die Leute ihr Gold auf die Straße werfen, während Umstehende zusehen und sich nicht die Mühe machen, dieses wertlose Metall aufzuheben.

Oh, das „battered-bull“-Syndrom ist so eine Schlampe! Was ist zu tun?

Entschuldigen Sie mich, während ich mir die obige 100-Jahres-Tabelle von CinC noch einmal ansehe, um meine Fassung wiederzuerlangen. Ahh, das ist schon besser. Jetzt werfe ich einen neuen Blick auf die Rohstoffcharts mit ihren Basislinienverschiebungen. Ja, ich glaube, jetzt habe ich die Kraft, Gold wieder als Bulle zu covern; der BEV-Chart von Gold unten sieht gut aus. Ich meine wirklich gut.

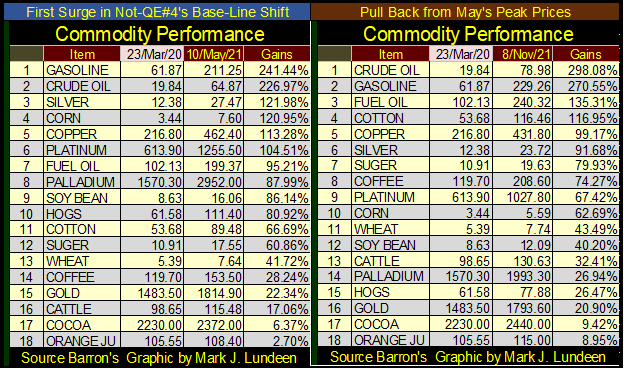

Wie immer ist der Stufensummenchart von Gold (unten) für die Bullen sehr vielversprechend. Von den Höchstständen im August 2011 bis zum Tiefststand im Dezember 2015, der einen 45%igen Bärenmarkt zur Folge hatte, war es für die Bullen eine traumatische Erfahrung. Danach dauerte es dreieinhalb Jahre, bis der Kurs die Widerstandslinie bei 1366 $ überschritt und darüber blieb, bevor er im August 2020 neue Allzeithochs erreichte. Seitdem hat der Goldmarkt fünfzehn Monate lang eine Konsolidierung erlebt.

Aber mir gefällt dieses Diagramm sehr gut, denn es ist ein Versprechen, dass im Gegensatz zum Aktienmarkt, wie im November 2021, das öffentliche und verwaltete Geld auf dem Goldmarkt nirgends zu finden ist. Und das ist ein wichtiger Punkt, dem man sich bewusst sein sollte, denn das große Geld machen nur diejenigen, die früh einsteigen, bevor die Horde kommt und die Preise in die Höhe treibt.

Da die Horde nun auf dem Aktienmarkt zu finden ist und keiner von ihnen an BBS leidet, ist es vernünftig, geduldig zu sein. Zu warten, bis Herr Bär wieder einmal der Wall Street einen Besuch abstattet, um den heutigen Bullen die Motivation zu geben, mit dem, was von ihren Börseninvestitionen übrig geblieben ist, zu uns zu kommen.

Es ist eine traurige Tatsache, dass die meisten Menschen ihr Geld an der Börse verlieren, weil sie nicht wissen, wann sie aussteigen sollen. Wann sollte man aussteigen? Wenn sie den besten Preis für ihre Investitionen bekommen können, wie diese Woche.

Der Step-Summen-Chart für den Dow Jones (unten) sieht ebenfalls gut aus. Aber auf dem Höhepunkt eines Bullenmarktes ist der Blick aus luftiger Höhe immer inspirierend, selbst wenn das Potenzial für weitere Gewinne gegen Null geht. Wie viel Milch werden die Leute wohl noch aus dieser alternden Kuh herausbekommen? Was das Chance-Risiko-Verhältnis des Aktienmarktes betrifft, so glaube ich, dass es sich um ein reines Risiko handelt, das den Anlegern kaum Chancen bietet.

Dennoch könnte der Dow Jones die Marke von 40.000 Punkten überschreiten. Aber ich glaube nicht, dass das Potenzial für einen Gewinn von 10,1 % gegenüber dem Schlusskurs dieser Woche das Risiko der Anleger für ein explosives deflationäres Marktereignis, das jetzt auf dem Markt herrscht, ausgleicht. Holen Sie sich am besten Popcorn und vielleicht einen Hotdog und genießen Sie das Spiel von den billigen Plätzen auf der Tribüne aus.

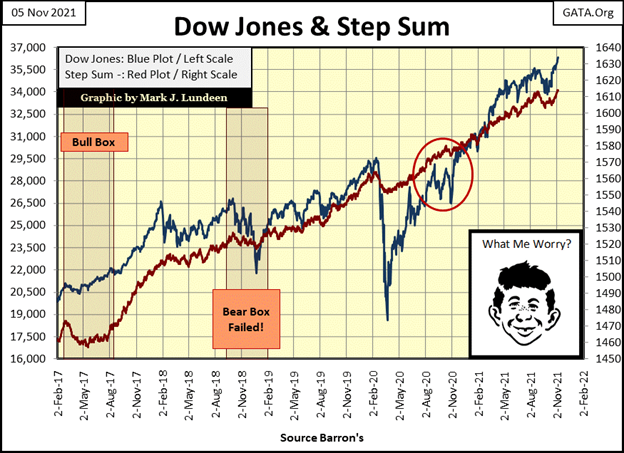

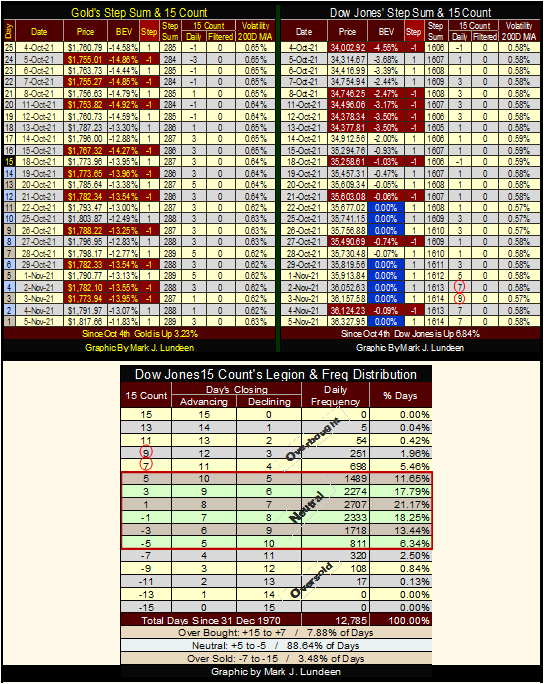

Auf der Goldseite der nachstehenden Stufensummentabelle geht es aufwärts, sogar mit meinem chronischen BBS. Seit dem 4. Oktober ist die Stufensumme des Goldes um netto vier Tagesgewinne gestiegen. Und Gold schloss die Woche mit einem 15er-Zählerstand von +3, was auf kurzfristiger Basis bedeutet, dass Gold nicht überkauft ist. Was Gold wirklich braucht, ist ein Anstieg des 200-Tage-Mittelwerts der täglichen Volatilität auf über 1,00 %, ausgehend von seinem derzeitigen Tiefstand von 0,60 %.

Wenn der Aktienmarkt anfängt, die Hitze des Herrn Bären im Nacken zu spüren, wird das sehr schnell geschehen. Bis dahin gebe ich mich damit zufrieden, dass Gold über seiner BEV-Linie von -15 % bleibt.

Ganz anders sieht es beim Dow Jones aus. Seine Stufensumme hat sich in nur fünfundzwanzig Handelstagen um netto acht Tagesgewinne erhöht. Das ist ein gewaltiger Anstieg. Aber seit dem 4. Oktober hat der Dow Jones seine überwältigenden täglichen Fortschritte gut genutzt und ist in nur fünfundzwanzig NYSE-Handelssitzungen um 2325 Punkte oder 6,84 % gestiegen.

Wie lange kann eine alte Kuh noch so nach oben laufen?

Der größte Wermutstropfen für den Markt in dieser Woche ist jedoch, dass der Dow Jones 15-Count auf einen sehr überkauften Wert von +9 gestiegen ist. Auf kurzfristiger Basis ist der Dow Jones SEHR überkauft. Wie überkauft der Dow Jones in dieser Woche war, zeigt die obige Tabelle. Seit dem 31. Dezember 1970 schloss der Dow Jones bei nur 251 Tagesabschlüssen oder bei nur 1,96 % seiner 12.785 NYSE-Handelssitzungen in den letzten 51 Jahren mit einem 15-Zählerstand von +9.

Sollte der Dow Jones bis zum nächsten Donnerstag weiterhin tägliche Kursgewinne verzeichnen, könnte sich seine 15er-Zahl auf +11 erhöhen, was, wie Sie sehen, seit Dezember 1970 nur bei 54 Tagesabschlüssen der Fall gewesen ist. Könnte das passieren? Sicher, es könnte. Aber höchstwahrscheinlich wird es nicht passieren.

Ich gehe also davon aus, dass der Aktienmarkt in der nächsten Woche eine Pause einlegen wird, dass es mehr Abwärts- als Aufwärtstage geben wird und dass sich dies fortsetzen wird, bis die 15er-Zählung des Dow Jones negativ wird. Es wird sehr aufschlussreich sein, was mit der Bewertung des Dow Jones während dieses Rückgangs der 15er-Zählung geschieht.

Sollte die Bewertung des Dow Jones nur um einige Prozentpunkte sinken, könnte sich diese Unterbrechung des Aufwärtstrends als Pause erweisen, bevor der Dow Jones auf 40.000 Punkte ansteigt. ABER, wenn der Dow Jones eine Reihe seiner gefürchteten Dow-Jones-2%-Tage erlebt, Tage mit extremer Marktvolatilität. Und wenn die NYSE ebenfalls beginnt, ihre Tage mit extremer Marktbreite (NYSE 70% A-D Tage) zu produzieren, während die 15er-Zählung des Dow negativ wird, dann könnte das heutige neue Allzeithoch das letzte für eine ganze Weile sein.

Am kommenden Freitag werden wir mehr wissen. Bis dahin, möge der liebe Gott mit Ihnen sein.

–

(Bildrechte Cover Foto: dflorian1980 CC BY-SA 2.0 via Flickr)

DISCLAIMER: Dieser Artikel wurde von einem Dritten verfasst und spiegelt nicht die Meinung von Born2Invest, seinem Management, seinen Mitarbeitern oder seinen Partnern wider. Bitte lesen Sie unseren Haftungsausschluss für weitere Informationen.

Dieser Artikel kann zukunftsgerichtete Aussagen enthalten. Diese zukunftsgerichteten Aussagen sind im Allgemeinen durch die Wörter „glauben“, „projizieren“, „schätzen“, „werden“, „planen“, „werden“ und ähnliche Ausdrücke gekennzeichnet. Diese zukunftsgerichteten Aussagen beinhalten bekannte und unbekannte Risiken sowie Ungewissheiten, einschließlich derer, die in den folgenden Sicherheitshinweisen und an anderer Stelle in diesem Artikel und auf dieser Website beschrieben werden. Auch wenn das Unternehmen davon ausgeht, dass seine Erwartungen auf vernünftigen Annahmen beruhen, können die tatsächlichen Ergebnisse, die das Unternehmen erzielt, erheblich von den zukunftsgerichteten Aussagen abweichen, die nur die Meinung des Managements des Unternehmens zum Zeitpunkt der Veröffentlichung dieses Artikels wiedergeben. Bitte lesen Sie außerdem diese wichtigen Angaben.