Ich habe Carmen M. Reinhart und Kenneth S. Rogoffs Buch This Time is Different, Eight Centuries of Financial Folly (Princeton University Press, 2009) immer gerne gelesen. Das Buch ist wahrscheinlich das beste, das je geschrieben wurde, um Finanzkrisen über die Jahrhunderte hinweg empirisch zu untersuchen. Das Buch ist auch heute noch von Bedeutung. Ja, das Buch ist ziemlich quantitativ, voller Diagramme, Tabellen und langatmiger Erklärungen. Dennoch bleibt es faszinierend.

Praktisch jedes Land, das sich selbst ein Land nennt (und sogar Staaten und Provinzen), ist irgendwann einmal in Verzug geraten. Einige sind Serienschuldner. Argentinien und Brasilien sind zwei, die immer wieder auftauchen, und Lateinamerika führt die Parade der Serienausfälle mit Venezuela und Ecuador an, die jeweils 10 Ausfälle zu verzeichnen haben. Und es gibt Überraschungen. Die meisten Menschen wissen wahrscheinlich nicht, dass England mindestens zweimal zahlungsunfähig war, auch wenn das im 14. bis 16.

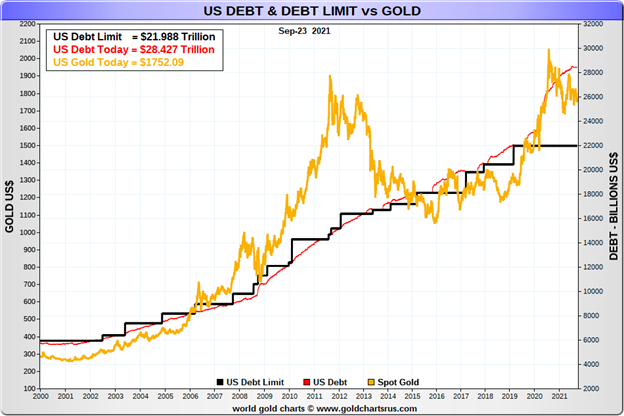

Sogar die USA sind in Verzug geraten, zumindest technisch gesehen. Sie haben die Zinszahlungen für Schulden, die 1790 begannen, mehrere Jahre lang aufgeschoben. Im Jahr 1979 waren sie einmal mit den Zinszahlungen für Schatzwechsel im Verzug. Der ungeheuerlichste Fall von Zahlungsausfall war jedoch die Schließung des Goldfensters im August 1971. Davor wurde die Aufwertung des Goldes im Jahr 1934 zum Teil dadurch ausgelöst, dass die USA nicht in der Lage waren, Anleihezahlungen in Gold zu begleichen, wie es ihre Pflicht war. Sie hatten einfach nicht genug Gold, um ihre Verpflichtungen zu erfüllen. Der Streit um die Schuldenobergrenze im Jahr 2011 führte dazu, dass die USA ihr begehrtes AAA-Kreditrating verloren, da sie auf AA+ herabgestuft wurden. Der aktuelle Streit um die Schuldenobergrenze könnte zu einer weiteren Herabstufung führen, selbst wenn in letzter Minute eine Einigung erzielt werden kann, um einen Zahlungsausfall abzuwenden.

Ach ja, und Kanada ist auch noch nicht ganz aus dem Schneider. Sowohl Neufundland (1934), bevor es zur Provinz wurde, als auch Alberta (1935) gerieten in den 1930er Jahren während der Großen Depression in Verzug. Dass Kanada irgendwann zu Venezuela oder der Weimarer Republik wird – wer weiß das schon, aber Kanada ist nach wie vor eines von nur 11 Ländern mit einem AAA-Rating. Mit einer Staats-/Bundesverschuldung von 1,15 Billionen Cdn$ und einem BIP von 2,1 Billionen Cdn$ beträgt unser Schulden/BIP-Verhältnis 55 %. Kanada ist das Land mit dem niedrigsten Wert unter den G7-Staaten. In zahlreichen Tabellen sind allerdings auch die Schulden der Provinzen und Gemeinden enthalten, die uns auf etwa 115 % treiben. Das Verhältnis zwischen Staatsverschuldung und BIP in den USA beträgt 125 % (28,8 Billionen Dollar Schulden, 22,9 Billionen Dollar BIP), während Japan sich 275 % nähert, und Japan ist nicht zusammengebrochen. Eine vergleichbare Zahl für das Verhältnis von Schulden und BIP in den USA, einschließlich der Schulden der Bundesstaaten und Kommunen, bringt die USA auf etwa 140 %. Chinas Schuldenquote liegt bei 55 % und die Russlands bei etwa 19 % des BIP. Jede Schuldenquote von über 100 % ist eine Belastung für die Wirtschaft und senkt das BIP um etwa 1 %.

Dennoch ist das Risiko eines Zahlungsausfalls bei einigen Staaten hoch. Abgesehen von der Sorge um Japans Schulden sind die Länder, die als ausfallgefährdet gelten, Schwellenländer in Lateinamerika, Afrika und Asien. In Lateinamerika sind Argentinien (ein Serienschuldner), Venezuela und Ecuador (beide Serienschuldner) zu nennen. Belize und Surinam sind bereits zahlungsunfähig und El Salvador ist gefährdet. In Afrika sind Angola, Sambia, Kongo, Ägypten, Tunesien, Äthiopien und Marokko stark gefährdet. In Asien bestehen Risiken in Jordanien, Libanon, Pakistan, Sri Lanka und der Mongolei. In Europa werden vor allem die Türkei und die Ukraine sowie Griechenland und Portugal genannt.

Zwar gab es bereits bemerkenswerte Staatsschuldenkrisen, wobei die Zahlungsunfähigkeit zahlreicher Länder während der Weltwirtschaftskrise und die lateinamerikanische Schuldenkrise der 1980er Jahre hervorzuheben sind, doch sind es vor allem Banken- und Finanzkrisen, die die Aktienmärkte in die Knie zwingen. Seit 1900 haben die USA mindestens sieben schwere Bankenkrisen erlebt. Besonders hervorzuheben sind: die Bankenpaniken von 1901 und 1907; die Große Depression von 1929-1933, als Tausende von Banken zusammenbrachen; die Bankenkrise von 1973-1975, die durch die Ölkrise von 1973 und den Zusammenbruch der Franklin National ausgelöst wurde; die Spar- und Darlehenskrise oder S&L-Krise der 1980er Jahre, die den Zusammenbruch von über 1.000 Finanzinstituten in den USA zur Folge hatte. die asiatische Finanzkrise von 1997, von der vor allem asiatische Finanzinstitute betroffen waren, die russische Finanzkrise von 1998, die im Zusammenbruch von Long Term Capital Management (LTCM) gipfelte, und die Subprime-Hypothekenkrise von 2007-2009, die im Zusammenbruch von Lehman Brothers, einem Einbruch des Aktienmarktes um mehr als 50 % und dem Beinahe-Zusammenbruch des globalen Finanzsystems gipfelte und mit der größten Rettungsaktion der Geschichte bis zum pandemischen Zusammenbruch im Jahr 2020 endete.

Im Durchschnitt ist das etwa alle 17 Jahre der Fall, abgesehen von einigen wenigen, die kurz hintereinander stattfanden. Was die Rezession betrifft, so gab es seit 1900 23 aufgezeichnete Rezessionen (einschließlich zweier als Depressionen eingestufter – 1920-1921, 1929-1933). Das ist ungefähr eine alle fünf Jahre. Seit 1970 haben wir acht Rezessionen oder eine alle sechs Jahre zu verzeichnen. In Anbetracht der Tatsache, dass wir zwei aufeinanderfolgende Quartale mit Wachstum verzeichnen konnten, erklären viele, dass die Rezession 2020 vorbei ist. Das ist jedoch sehr unwahrscheinlich. Das ist auch der Grund, warum die Fed auf der FOMC-Sitzung in der vergangenen Woche mögliche Zinserhöhungen im Jahr 2022 und eine langsame Rückführung der Geldpolitik, die bereits im vierten Quartal beginnen könnte, angedeutet hat. Denken Sie daran, dass die Fed nicht wirklich sagen wird, dass sie diese Dinge tun wird, sondern nur andeutet, dass sie es tun könnte, wenn die Zahlen stimmen. Das ist also ein großes „Wenn“ mit viel Spielraum zwischen dem, was sie tatsächlich tun, und dem, was sie nicht tun.

Derzeit gibt es zwei große Risiken. Das eine ist der mögliche Zusammenbruch von Evergrande, dem riesigen chinesischen Immobilienkonglomerat. Ja, diese Woche wurde eine Rettung erreicht, die einen möglichen Zahlungsausfall abwendet. Doch das ist noch nicht das Ende der Fahnenstange. Die chinesische Regierung würde gerne einen geordneten Zahlungsausfall herbeiführen. Es besteht jedoch die ernste Gefahr einer Ansteckung, die nicht nur das chinesische Bankensystem, sondern auch das der ganzen Welt erfassen könnte. Das chinesische Bankensystem ist riesig und wird auf 50 Billionen Dollar geschätzt; es gibt jedoch auch ein großes Schattenbankensystem, in dem heute Kredite an Unternehmen und Haushalte in Höhe von 287 % des BIP vergeben werden. Im Vergleich dazu beträgt die Verschuldung von Unternehmen und Haushalten in den USA etwa 205 % des BIP. Kanadas Privatverschuldung im Verhältnis zum BIP liegt laut OECD bei über 300 %, womit sich die Verschuldung der kanadischen Unternehmen und Haushalte in einer noch prekäreren Lage befindet als die Staatsverschuldung.

Chinesische Unternehmen haben auf US-Dollar lautende Anleihen im Wert von über 1 Billion Dollar ausgegeben. Die meisten dieser Anleihen wurden von ausländischen Unternehmen aufgekauft. Ein Zahlungsausfall von Evergrande könnte also aufgrund der Ansteckungsgefahr globale Auswirkungen haben. Die Schulden von Evergrande sind außerdem in einem schrecklichen Missverhältnis zwischen kurzfristigen und langfristigen Immobilienbeständen. Es herrscht große Verwirrung darüber, ob Evergrande die fälligen Zahlungen geleistet hat. Offenbar wurde eine am Donnerstag fällige Zahlung in Höhe von 83,5 $ nicht geleistet, was eine 30-tägige Frist zur Behebung dieses Problems auslöste, bevor ein Zahlungsausfall ausgelöst werden kann. In den nächsten ein bis zwei Wochen sind weitere Zahlungen fällig. Die PBOC hat Liquidität in das Finanzsystem „gepumpt“, um sicherzustellen, dass alle weiter „schwimmen“ können.

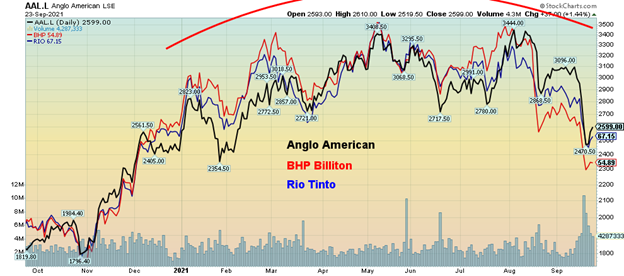

Der Abschwung auf dem chinesischen Immobilienmarkt wirkt sich bereits negativ auf die Eisenerz- und Stahlpreise aus, da die Nachfrage sinkt. So ist es nicht verwunderlich, dass die Aktien von BHP Billiton, Anglo-American und Rio Tinto seit Anfang September um jeweils 13 % bis 16 % gefallen sind. Evergrande fällt in die Kategorie „zu groß, um zu scheitern“, und viele Beobachter sind unsicher, was die chinesische Regierung tun könnte. Eine staatliche Rettungsaktion, eine Umstrukturierung oder ein Zahlungsausfall sind die einzigen Optionen, die Evergrande zur Verfügung stehen. Könnte dies der Moment eines chinesischen Lehman Brothers sein?

Metallunternehmen sind kollabiert

Das andere große Risiko, das sich abzeichnet, ist die Schuldengrenze der USA. Es überrascht nicht, dass der ehemalige Präsident Donald Trump den Republikanern sagt, es sei „unpatriotisch“, die Anhebung des Schuldenlimits nicht zu blockieren. Wird dies angesichts seines Einflusses auf die Republikanische Partei eine echte Krise auslösen? Die Wetten laufen immer noch darauf hinaus, dass es sich eher um einen „gesichtswahrenden“ Schachzug handeln wird, um die Entscheidung noch einmal zu verschieben.

Dennoch muss die potenzielle Gefahr einer Zahlungsunfähigkeit der USA nervenaufreibend sein, da der Termin irgendwann im Oktober näher rückt. Im Repräsentantenhaus wurde ein Gesetzentwurf vorgelegt, der jedoch noch den Senat passieren muss, und die Wahrscheinlichkeit dafür scheint gering zu sein. Man darf nicht vergessen, dass die Regierung gleichzeitig versucht, ihr 3,5 Billionen Dollar schweres Infrastrukturgesetz zu verabschieden. Die Anhebung der Schuldenobergrenze hat also auch hier positive (oder negative) Auswirkungen.

Was bedeutet es also, wenn die Vereinigten Staaten ihre Rechnungen nicht bezahlen können? Wie man sehen kann, sinken die Guthaben des US-Schatzamtes rapide. Seltsamerweise fällt der Rückgang der US-Schatzsalden mit der Zunahme der Aktivitäten der Fed auf dem Repo-Markt zusammen, wobei Reverse Repos nicht nur bei Primärhändlern, sondern auch bei vielen anderen Finanzinstituten und Unternehmen überschüssige Barmittel aufzehren. Diese täglichen Reverse-Repo-Aktivitäten belaufen sich inzwischen auf mehr als 1,2 Billionen Dollar pro Tag, während die Bargeldbestände der US-Schatzämter seit August 2020 um 1,5 Billionen Dollar gesunken sind. Gibt es da einen Zusammenhang? Der Zusammenhang besteht darin, dass die täglichen Reverse-Repo-Geschäfte in Höhe von etwa 1,2 Billionen US-Dollar 10 Monaten QE in Höhe von 120 Milliarden US-Dollar pro Monat entsprechen. Es stellt sich also immer noch die Frage, warum QE fortgesetzt wird, während gleichzeitig das überschüssige Bargeld aus dem Finanzsystem über anscheinend 128 verschiedene Gegenparteien „abgesaugt“ wird, während es im Juni 2021 noch 74 Gegenparteien waren.

Das Ende der Barzahlungen an das US-Finanzministerium könnte zu einem Stillstand der Regierung führen. Die Sozialversicherungsbeiträge würden nicht ausgezahlt, US-Truppen und Bundesbedienstete würden nicht bezahlt, Veteranen würden ihre Renten verlieren, und Millionen Amerikaner, die Lebensmittelhilfe erhalten, würden ihre Leistungen einstellen müssen. Millionen von Menschen könnten plötzlich arbeitslos werden. Und, was am beunruhigendsten ist, die USA könnten ihre Schulden nicht mehr bedienen, was eine weltweite Finanzkrise auslösen würde. Die USA wurden während des Streits um die Schuldengrenze 2011 von AAA auf AA+ herabgestuft. Wie tief würde eine weitere Herabstufung gehen? Der US-Dollar würde höchstwahrscheinlich zusammenbrechen, was den Status des US-Dollars als Reservewährung extrem in Frage stellen würde. Es könnte eine weltweite Depression vom Ausmaß der 1930er Jahre folgen und die Aktienmärkte würden zusammenbrechen. Das Vertrauen in die Regierung würde zusammenbrechen. Eine tiefe Polarisierung könnte zu Bürgerkriegen führen. Mit anderen Worten: das Albtraumszenario. Kein Wunder, dass viele davon ausgehen, dass es nicht dazu kommen wird und dass zumindest ein weiterer Aufschub ausgearbeitet wird. Der Gedanke daran ist zu beängstigend. Gold könnte jedoch steigen.

Oh ja. Diesmal ist es anders. Das Einzige, was anders ist, sind die Umstände.

Chart der Woche

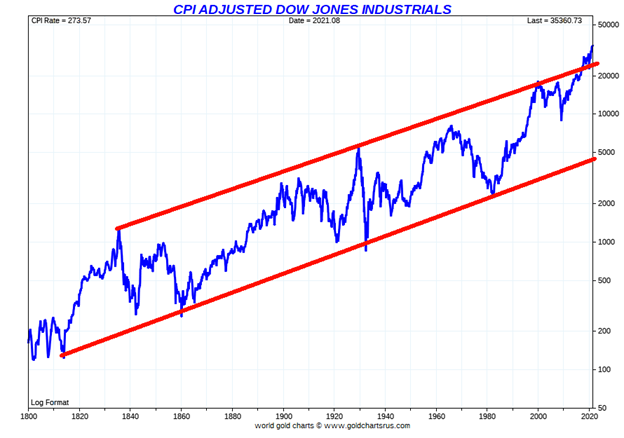

Charles Dow veröffentlichte den Dow Jones Industrial Average (DJI) erstmals am 26. Mai 1896. Der Index enthielt nur 12 Unternehmen. Die ersten Dow-Durchschnittswerte wurden jedoch bereits 1885 im Wall Street Journal veröffentlicht. Charles Dow war der Herausgeber und gründete zusammen mit Edward Jones die Dow Jones & Company. Vor der Schaffung des Dow-Jones-Index gab es veröffentlichte Daten von der 1817 gegründeten New York Stock Exchange (NYSE) und davor von der 1790 gegründeten Philadelphia Stock Exchange (PHLX). Die PHLX existiert noch heute und ist im Besitz der NASDAQ Inc.

Dies ist der DJI aus dem Jahr 1800, inflationsbereinigt. Es ist ein etwas anderes Bild, als man es normalerweise sieht. Der Widerstand ist die obere Linie, die von einem Markthoch im Jahr 1835 ausgeht, entlang des Hochs von 1929 verläuft und das Hoch von 2007 einfängt. Wir sind gerade dabei, die Widerstandslinie zu überwinden. Dies deutet darauf hin, dass wir uns zwar nicht an einem Höchststand befinden, aber sehr nahe an einem solchen. Die Unterstützungslinie geht von einem Tief bei 1813 aus und schließt an die Tiefs von 1843, 1932 und 1982 an. Wie bereits erwähnt, kam der Zusammenbruch von 2007 bis 2009 nicht einmal in die Nähe dieser wichtigen Unterstützungslinie.

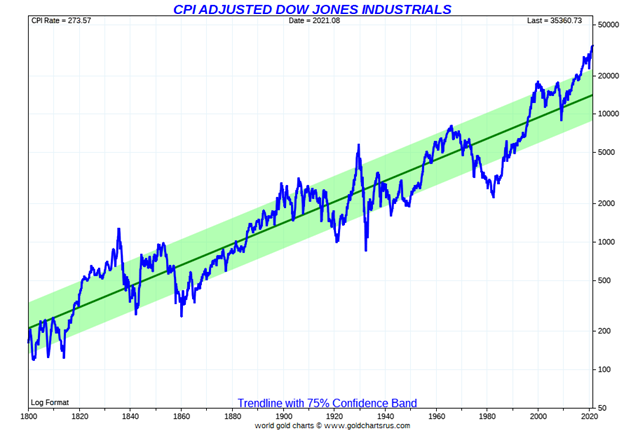

Die Frage ist, ob er beim nächsten Mal bis zur Unterstützungslinie bei 5.000 fallen wird. Zur Erinnerung: Dies ist ein inflationsbereinigtes Diagramm. Unser zweites Diagramm unten zeigt den gleichen DJI 1800-gegenwärtig, hat aber eine Trendlinie mit einem Vertrauensband von 75%. Der Markt kann sich eine Zeit lang außerhalb des 75 %-Konfidenzbandes bewegen, aber schließlich kehrt alles zum Mittelwert zurück. Derzeit befinden wir uns außerhalb des 75 %-Konfidenzbandes. Das Tief von 2009 hat uns zwar in Richtung des 75 %-Konfidenzbandes gebracht, aber nicht darunter, wie es der DJI in den frühen 1980er Jahren und davor in den 1930er Jahren tat. Könnte er dies wieder tun? Die Zeit wird es zeigen.

Wir haben einen inflationsbereinigten DJI verwendet, da er das Niveau des Indexes unter Berücksichtigung der Inflation genauer widerspiegelt.

Source: www.stockcharts.com, David Chapman

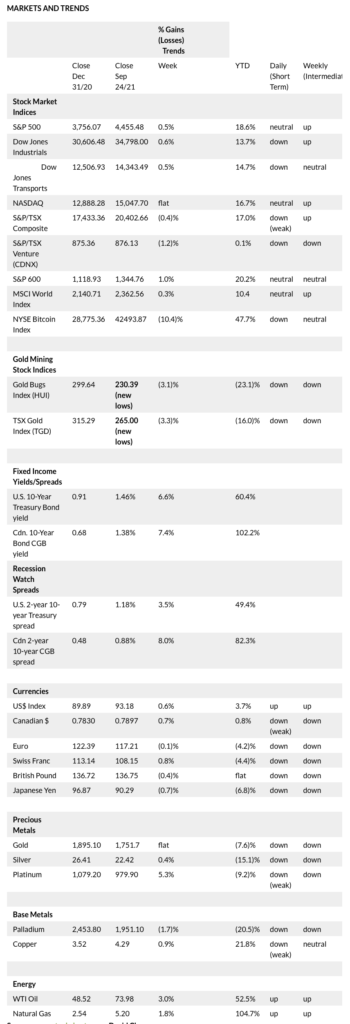

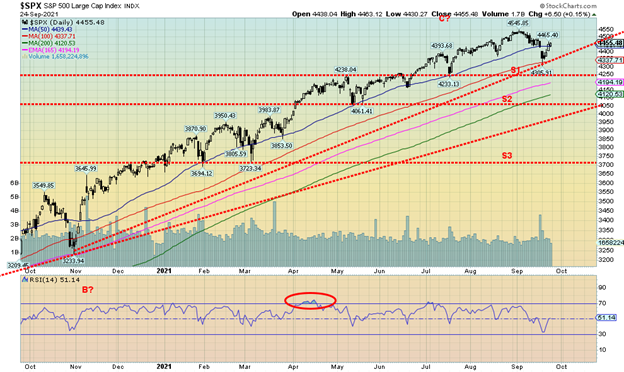

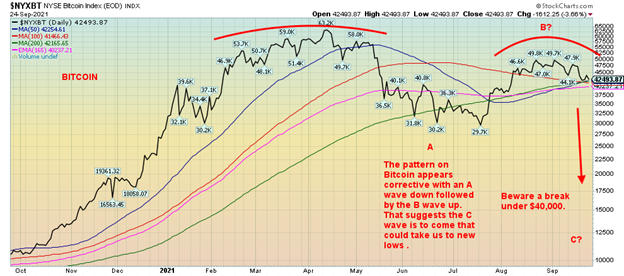

Erholung? Oder nur eine Erholungsphase, bevor eine weitere Abwärtswelle einsetzt? Die Marktbreite war in dieser Woche nicht beeindruckend und lag am Freitag offenbar bei einem negativen Verhältnis von 0,66:1. Die zinsbullischen Prozentindikatoren haben sich in der vergangenen Woche kaum bewegt, obwohl der S&P 500 in der vergangenen Woche um 0,5 % gestiegen ist. Die Anzahl der Aktien, die über ihrem 50- und 200-Tage-MA gehandelt werden, ist rückläufig, was auf Verkäufe hinter den Kulissen hindeutet, auch wenn die Märkte von einigen Large-Cap-Aktien aufgehalten wurden. In dieser Woche übertraf das Abwärtsvolumen das Aufwärtsvolumen, obwohl der Index zulegte. Zu sagen, dass die Rallye ermüdend war, ist keine Untertreibung. Der Dow Jones Industrials (DJI) stieg um 0,6 %, während der Dow Jones Transportations (DJT) ebenfalls um 0,5 % zulegte, aber weiterhin unter seinem 200-Tage-MA liegt. Die Divergenz zwischen dem DJI und dem DJT weitet sich aus. Der NASDAQ blieb in dieser Woche unverändert. Der Small-Cap-Index S&P 600 stieg um 1 %. Im Großen und Ganzen haben sich die Indizes in der vergangenen Woche nur bis zum 50-Tage-MA erholt, während sie gleichzeitig 61,8 % des Rückgangs der ersten Welle nach oben zurückverfolgten. Ein Scheitern wäre hier keine Überraschung. Evergrande hat den Markt erschüttert, aber die Zinsanpassung der Fed und die Zinsdiskussion haben sie nicht aus der Ruhe gebracht, und als alle dachten, Evergrande würde zahlen, erholte sich der Markt. Bitcoin wurde wegen Chinas Verbot von Kryptowährungen verprügelt. Bitcoin fiel um 10,4 % und liegt nun 32 % unter seinem Höchststand vom April und fast 15 % unter seinem Höchststand von vor vier Wochen.

Andernorts verlor der TSX Composite 0,4 % und der TSX Venture Exchange (CDNX) fiel um 1,2 %. In der EU stieg der Londoner FTSE um 1,1 %, der Pariser CAC 40 legte um 1,0 % zu, während der deutsche DAX um 0,3 % stieg. In Asien blieb der chinesische Shanghai Index (SSEC) trotz Evergrande unverändert. Wir können nur vermuten, dass sie eine Rettung durch die Regierung erwarten. Der Tokioter Nikkei Dow (TKN) gab schließlich nach und verlor 0,8 %. Der MSCI World Index stieg um 0,3 %.

Der S&P 500 hat etwa 61,8 % des Rückgangs vom Höchststand von 4.546 wieder aufgeholt. Ein Anstieg über 4.490 bei einer sich ausweitenden Breite würde darauf hindeuten, dass neue Höchststände bevorstehen. Ein Rückfall unter 4.300 wäre negativ und würde neue Tiefststände erwarten lassen. Die Rettung kam knapp unter dem 100-Tage-MA (4.337). Der 200-Tage-MA liegt derzeit in der Nähe von 4.120 und ein Rückgang auf dieses Niveau erscheint nicht unrealistisch. Dies würde eine Korrektur von etwa 10 % bedeuten, die wir zum jetzigen Zeitpunkt erwarten. Evergrande und der sich abzeichnende Streit um die Schuldengrenze könnten dabei eine Rolle spielen.

BITCOIN

Der NASDAQ war in der vergangenen Woche unverändert, nachdem er in der Vorwoche gefallen war. Das am Montag eröffnete Gap Down wurde im weiteren Verlauf der Woche schnell wieder aufgefüllt. Der NASDAQ testete eine Aufwärtstrendlinie, konnte aber nicht unter dieser Marke schließen. Die FAANGs waren keine Hilfe. Facebook fiel um 3,2 %, Apple stieg um 0,6 %, Amazon verlor 1,1 %, Netflix gewann 0,5 % und Google stieg um 0,9 %. Microsoft verlor 0,2 %, Tesla gewann 1,9 %, und Twitter war mit einem Plus von 7,6 % ein großer Gewinner. Die chinesischen FANGs wurden mit einem Minus von 3,5% bei Bidu und einem Minus von 9,4% bei Alibaba getroffen. Nvidia stieg um 0,8 %. Der NASDAQ fiel bei seinem ersten Rückgang um etwa 6 %. Die Erholung hat ungefähr ein Fibonacci 61,8% des Rückgangs von 15.403 auf 14.530 zurückgeführt. Zumindest theoretisch sollte dies der Fall sein. Solange er unter 15.200 Punkten bleibt, dürfte die nächste Abwärtswelle den NASDAQ auf neue Tiefststände bringen. Ein Test des 200-Tage-MA bei 13.900 ist nicht ausgeschlossen. Der NASDAQ erholte sich bis knapp über den 50-Tage-MA und dürfte dort auf einen gewissen Widerstand stoßen. Ein fester Rückfall unter 14.900 dürfte den Beginn einer weiteren Abwärtswelle signalisieren.

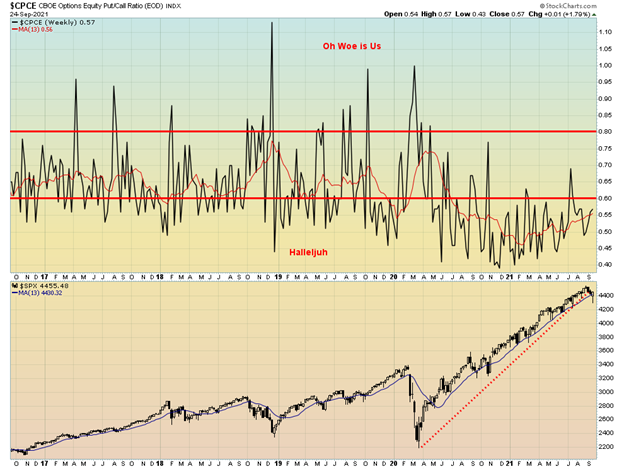

Nun, wenn wir rückläufig sind, reagieren wir ziemlich langsam. In der vergangenen Woche hat sich das Put/Call-Verhältnis nicht wesentlich verändert. Es schloss bei 0,57 gegenüber 0,55 in der Vorwoche. Das Put/Call-Verhältnis steigt zackig an, befindet sich aber weiterhin in einem sehr zinsbullischen Bereich. Wir fragen uns weiterhin, wo die Bären sind.

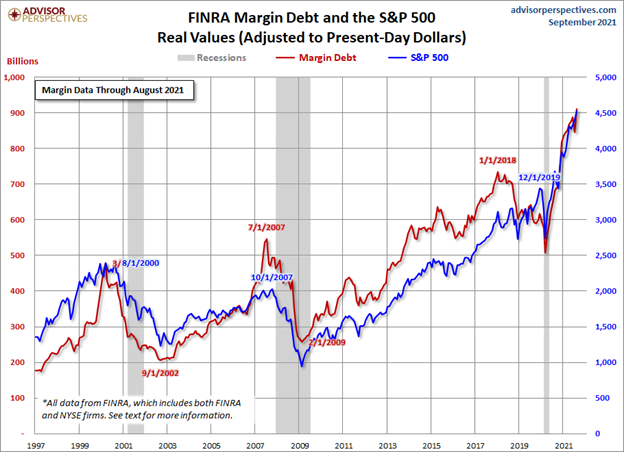

FINRA hat die Margenverschuldung für August veröffentlicht, und sie ist gegenüber Juli um fast 8 % gestiegen. Sie erreichten einen neuen Höchststand, während der S&P 500 ebenfalls auf neue Höchststände stieg. Inflationsbereinigt hat das Wachstum der Margin-Schulden das Wachstum des S&P 500 sogar deutlich übertroffen. Frühere hohe Niveaus der Margenverschuldung in den Jahren 2000, 2007 und 2018 führten zu einem beträchtlichen Rückzug in den folgenden Monaten. Das Problem ist, dass wir nicht mit Sicherheit sagen können, wann, sondern nur, dass es passieren wird. Und angesichts des starken Anstiegs in den letzten Monaten könnten wir näher dran sein, als uns lieb ist.

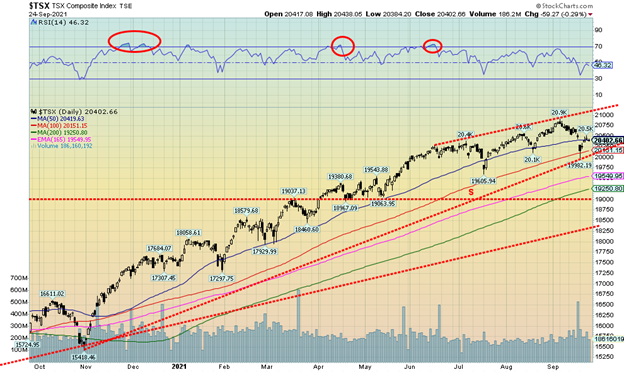

Evergrande trug dazu bei, dass der TSX Composite in der vergangenen Woche um 0,4 % sank. Der TSX Venture Exchange (CDNX) schnitt mit einem Minus von 1,2 % noch schlechter ab und liegt im Jahresvergleich nur noch 0,1 % im Plus. Der TSX Energy Index (TEN) rettete den Tag mit einem Plus von 6,3 %; andernfalls wäre der Verlust viel größer ausgefallen. Nur zwei weitere Unterindizes verzeichneten in dieser Woche Gewinne: Finanzwerte (TFS) +0,2 % und Telekommunikation (TTS) +0,2 %. Abwärts ging es vor allem für den Goldpreis (TGD) mit einem Minus von 3,3 %, gefolgt von Metals & Mining (TGM) mit -3,1 %. Gesundheit (THC) -2,1 %, Werkstoffe (TMT) -1,9 %, Industriewerte (TIN) -1,3 % und Informationstechnologie (TTK) -1,4 % waren die anderen großen Verlierer. Der TSX fand Unterstützung knapp unter dem 100-Tage-MA, der derzeit bei 20.151 liegt. Die anschließende Erholung könnte jedoch am 50-Tage-MA 20.419 auf Widerstand stoßen, da der TSX bei 20.402 schloss. Ein Durchbrechen des jüngsten Tiefs bei 19.982 würde dafür sorgen, dass der TSX auf den 200-Tage-MA zusteuert, der derzeit bei 19.250 liegt. Das wäre eine Korrektur von etwa 8 % gegenüber dem jüngsten Höchststand und liegt derzeit innerhalb unserer Spanne von 8-12 %. Weitere Unterstützung kann bei 19.000 gesehen werden. Ein Wiederanstieg über 20.700 wäre positiv und würde darauf hindeuten, dass neue Höchststände möglich wären.

10-jährige US-Staatsanleihe/Kanadische 10-jährige Staatsanleihe (CGB)

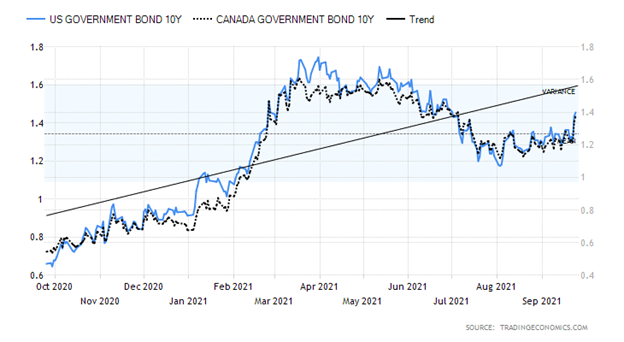

Die Sorge, dass die Fed noch vor Jahresende mit dem Tapering beginnen und die Zinsen bis 2022 anheben könnte, sowie das steigende Risiko eines Regierungsstillstands und einer möglichen Zahlungsunfähigkeit aufgrund des aktuellen Streits um die Schuldengrenze ließen die 10-jährige US-Schatzanweisung in der vergangenen Woche auf 1,46 % steigen. Der Anstieg über 1,40 % deutet darauf hin, dass es noch weiter nach oben gehen könnte. Ein Wert von über 1,50 % würde den Ausbruch über 1,40 % bestätigen. Wenn es sich um eine fünfte Aufwärtswelle für US-Noten bzw. -Anleihen handelt, dürften die Renditen über das Märzhoch von 1,74 % steigen. Das Gerangel um die Schuldengrenze würde dies bewirken. Der uns von Elliott Wave International gemeldete DSI-Indikator erreichte kürzlich mit 77 % einen für Anleihen hohen Wert. Jetzt hat er sich von diesem Niveau entfernt. In der vergangenen Woche gab es nicht viele Zahlen, mit denen man handeln konnte. Die Baubeginne für August lagen mit 1,615 Millionen gegenüber 1,554 Millionen im Juli knapp über den Erwartungen. Die Baugenehmigungen stiegen im August um 6 %, während ein Rückgang von 1,8 % erwartet worden war. Die Zahl der Verkäufe bestehender Häuser lag im August mit 5,88 Millionen etwa auf dem erwarteten Niveau und leicht unter den 6 Millionen im Juli. Der Markit PMI für das verarbeitende Gewerbe lag im September bei 60,5 gegenüber 61,1 im August. Die Verkäufe neuer Häuser lagen im August mit 0,74 Millionen knapp über den Erwartungen und knapp über den 0,729 Millionen vom Juli. Die Enttäuschung kam mit den wöchentlichen Erstanträgen auf Arbeitslosenunterstützung, die mit 351.000 über den 335.000 der Vorwoche und über dem Konsens von 320.000 lagen. Die Dinge fangen an, auf eine mögliche Enttäuschung für die September-Arbeitsmarktzahlen hinzuweisen, die am 8. Oktober veröffentlicht werden. In der nächsten Woche gibt es nicht viele nennenswerte Zahlen. Die Aufträge für langlebige Güter, Hauspreisindizes, der Verbrauchervertrauensindex des Conference Board und der Chicagoer Einkaufsmanagerindex sind die bemerkenswertesten. Die Fed-Vertreter John Williams (New York), Raphael Bostick (Atlanta) und Patrick Harker (Philadelphia) werden alle nächste Woche sprechen. Wir sind sicher, dass ihre Reden sorgfältig nach Hinweisen durchsucht werden.

Der US$-Index erlebte eine etwas unbeständige Woche, legte aber am Ende um knapp 0,2 % zu. Der Euro gab um 0,1 % nach, der Schweizer Franken könnte auf einen niedrigeren US-Dollar hindeuten und legte um 0,8 % zu, das Pfund Sterling verlor 0,4 % und der japanische Yen fiel um 0,7 %. Der kanadische Dollar gehörte mit einem Plus von 0,7 % dank der höheren Ölpreise zu den Gewinnern. Der US$-Index erreichte einen Höchststand von 93,53 und lag damit knapp unter dem früheren Höchststand von 93,75 und über dem, was wir für eine linke Schulter eines möglichen Kopf-Schulter-Musters bei 93,20 hielten. Mit 93,53 war der Höchststand etwas höher, als dass wir ihn als rechte Schulter bezeichnen würden. Damit bleibt der US$-Index für viele Interpretationen offen, sogar für ein mögliches Doppeltop. Dennoch glauben wir, dass sich die Erholung von 89,52 im Mai in einem doppelten Zick-Zack-Muster ABC-X-ABC entfaltet hat. Das ist eine Korrektur und nicht der Beginn einer neuen Aufwärtswelle. Solange wir nicht unter 91,95 zurückfallen, besteht weiterhin die Möglichkeit, dass wir neue Höchststände über 93,75 erreichen. Auf den Charts würde dies wie ein Ausbruch aussehen, aber es wäre wohl eher eine Täuschung. Unter 92,75 könnte eine Abwärtswelle beginnen.

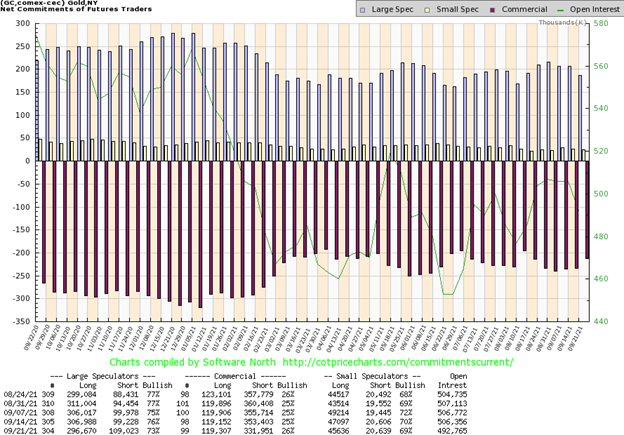

Die gute Nachricht ist, dass sich der Goldpreis in der vergangenen Woche gut gehalten hat. Die schlechte Nachricht ist, dass der Goldpreis am Donnerstag auf ein Sechs-Wochen-Tief fiel, bevor er sich am Freitag wieder erholte. Der Goldpreis schloss bei 1.751,70 $ und damit praktisch unverändert gegenüber der Vorwoche. Wir nähern uns weiterhin einem möglicherweise kurzfristigen Tiefpunkt des Zyklus. Wir sind nach wie vor der Meinung, dass das Tief vom März 2021 bei 1.673 $ das Tief des 31-Monats-Zyklus war. Was wir jedoch nicht sagen können, ist, ob der Lauf bei 1.919 $ der Tiefpunkt des aktuellen Zyklus war und wir uns nun den größeren Zyklen von 7,8 Jahren und 23-25 Jahren gegenübersehen, in denen Gold erneut auf neue Tiefstände fallen könnte. Nur wenige wurden in der vergangenen Woche verschont, obwohl Silber ein Plus von 0,4 % und Platin ein Plus von 5,3 % verbuchen konnte. Palladium hingegen setzte seine Talfahrt fort und fiel um 1,7 %, während Kupfer um 0,9 % zulegte. Silber erreichte neue Tiefststände unter seinem Augusttief, Gold jedoch nicht, was eine mögliche Divergenz darstellt. Der Goldpreis wurde durch die Verwirrung um Evergrande, ob das Unternehmen Zahlungen geleistet hat oder nicht, sowie durch die Andeutungen der US-Notenbank Fed über Zinserhöhungen im Jahr 2022 und die Beendigung des Tapering vor Jahresende unter Druck gesetzt. Beides spricht gegen den Besitz von Gold. Nach Angaben von Elliott Wave International (www.elliottwave.com) liegt der DSI-Stimmungsindikator für Gold jetzt bei 13 % und damit über dem früheren Tiefstand von 10 %. Dies ist nach wie vor rückläufig und signalisiert häufig eine Zone für einen Umschwung. Aber wir brauchen Beweise, und daran mangelt es bisher. Und Gold muss sich über 1.715 $ und insbesondere über 1.700 $ halten. Andernfalls sind alle Wetten ungültig und es geht abwärts. Nichts von alledem ist besonders unterstützend. Der kommerzielle COT hat sich verbessert (siehe unten), aber wir brauchen mehr als das. Die Rückeroberung von 1.780 $ wäre ein Anfang, aber darüber müssen wir über 1.800 $ und 1.820-$1.835 $ kommen. Jede Erholung bis in diese Zone, die nicht gelingt, wäre rückläufig. Gold ist nach wie vor eine Absicherung gegen Inflation/Deflation, gegen Währungsabwertungen und gegen geopolitische Unsicherheiten und Unruhen sowie einen Vertrauensverlust in die Regierungen. Allerdings hat der US-Dollar in letzter Zeit eine gewisse Stärke gezeigt, und Gold scheint sich derzeit keine Sorgen über Inflation oder Deflation zu machen. Die geopolitischen Spannungen befinden sich zumindest in einer Pattsituation, ebenso wie die Spannungen zwischen den Regierungen. Gold scheint ein symmetrisches Dreieck zu bilden, das einen Boden bilden könnte. Dies ist kein ungewöhnliches Muster, das häufig sowohl bei Höchst- als auch bei Tiefstständen zu beobachten ist, obwohl es sich auch um ein Konsolidierungsmuster handeln kann. Unterhalb von 1.700 $ bricht das Dreieck zusammen, was zu einem Rückgang bis etwa 1450 $ führen könnte. Oberhalb von 1.820 $ könnte das Dreieck ausbrechen, mit potenziellen Auswirkungen auf die Messung bis 2.061 $. Es wird wichtig sein, die Richtung des Ausbruchs zu beobachten.

Die COT der kommerziellen Goldhändler (Goldbarrenunternehmen und Banken) verbesserte sich in der vergangenen Woche leicht von 25 % auf 26 %. Die COT der Großspekulanten (Hedge-Fonds, Managed Futures usw.) sank von 76 % auf 73 %. Die offenen Short-Kontrakte gingen um fast 22.000 Kontrakte zurück, während die offenen Long-Kontrakte unverändert blieben. Bei den Großspekulanten stieg die Zahl der offenen Short-Kontrakte um fast 10.000, während die Zahl der offenen Long-Kontrakte um etwas mehr als 10.000 zurückging. Diese Verbesserung bei den kommerziellen COT ist zumindest als leicht bullisch zu werten, da es sich um die beste Entwicklung seit mindestens fünf Wochen handelt. Der Rückgang der COT der Großspekulanten ist ebenfalls positiv zu werten, da diese bei bedeutenden Höchst- und Tiefstständen häufig auf dem falschen Fuß erwischt werden.

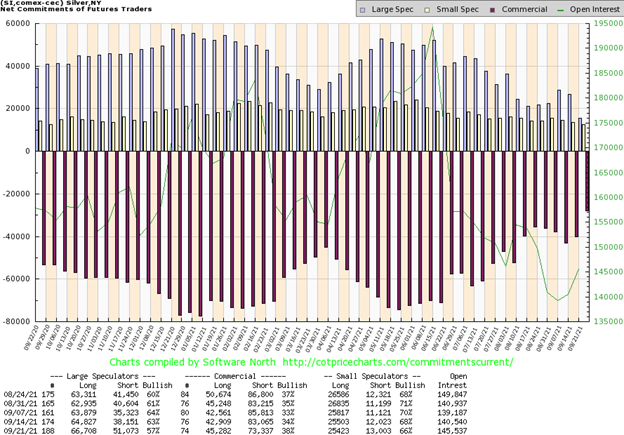

Silber beendete die Woche geringfügig höher als in der Vorwoche. Der Zuwachs betrug lediglich 0,4 %. Kurz- und mittelfristige Trends sind weiterhin abwärts gerichtet. Silber ist im Jahr 2021 um 15,1 % gefallen und liegt 26 % unter seinem Februar-Hoch von $ 30,35. Der Tiefststand in der vergangenen Woche lag bei 22,02 $ und unterstreicht die von uns genannte Unterstützung bei 22 $. Der Silberpreis versuchte in dieser Woche zu steigen und erreichte einen Höchststand von $ 23,15, konnte diesen Anstieg jedoch nicht halten. Die Indikatoren weichen von der Preisentwicklung ab, was bedeutet, dass Silber ein neues Tief erreicht hat, die Indikatoren jedoch nicht. Nach Angaben von Elliott Wave International liegt der DSI-Stimmungsindikator bei 10 %, einem Wert, der häufig mit Tiefstständen in Verbindung gebracht wird. Er kann jedoch noch tiefer fallen. Ich glaube, der niedrigste Wert, den wir je gesehen haben, lag bei 6 %. Beachten Sie, dass Silber ein neues Tief unter seinem Tief vom August 2021 erreicht hat, Gold jedoch nicht. Eine weitere Divergenz. Der Rückgang vom Mai-Hoch scheint ein Zick-Zack-Muster zu sein, d. h. abc-x-abc. Es handelt sich um eine Korrekturbewegung und nicht um eine Impulswelle nach unten. Das Volumen hat sich nach unten hin abgeschwächt. Das deutet darauf hin, dass wir prüfen, ob es hier Stopps gibt, insbesondere wenn wir unter 22 $ durchbrechen. Silber bricht nicht aus, bevor wir über 24,10 $ sind. Danach liegt die nächste wichtige Ausbruchszone bei 27 $. Unter keinen Umständen können wir sagen, dass ein Tiefpunkt erreicht ist. Ermutigend ist die nachfolgend beschriebene Verbesserung der COT-Daten für den Handel. Dies ist jedoch keine Garantie für eine Bodenbildung. Man könnte sagen, dass wir ein großes Topping-Muster gebildet haben. Ein Durchbruch unter 22 $ wäre nicht gut. Unter 21,80 $ könnten wir auf potenzielle Ziele bis 13,50 $ fallen, und dieser Abwärtstrend könnte sich bis in den Dezember hinein fortsetzen (siehe längeres Schaubild unten). Und das alles bei einem knappen Angebot an Silber. Silber hat eine recht gute Bilanz von 18-18,5-Jahres-Tiefs im Zyklus. Der letzte wurde 2014-2015 verzeichnet. Der 18-18,5-Jahres-Zyklus kann in zwei Zyklen von neun Jahren oder drei Zyklen von sechs Jahren unterteilt werden. Der Tiefpunkt im März 2020 lag etwa fünf Jahre nach dem Tiefpunkt 2014-2015. Damit könnte der Tiefststand des 6-Jahres-Zyklus erreicht sein, und der nächste Tiefststand wäre erst 2024-2026 fällig. Das schließt jedoch nicht aus, dass der Februar 2021 nicht ein wichtiger Höchststand war. Vorerst müssen wir die Marke von 22 $ und insbesondere die Marke von 21,80 $ halten. Und jetzt sind wir schon ein wenig zu nahe dran, ungeachtet der hohen bärischen Stimmung.

Silber – Wochenchart

Die kommerzielle COT für Silber verbesserte sich in der vergangenen Woche erheblich und stieg von 34 % auf 38 %. Die offenen Short-Kontrakte gingen um fast 10.000 zurück, während die offenen Long-Kontrakte um etwa 2.500 stiegen. Dies ist eine deutliche Verbesserung gegenüber der Vorwoche, und der COT-Wert für den kommerziellen Silberhandel ist damit so hoch wie seit Monaten nicht mehr. Die COT der Großspekulanten sank drastisch von 63 % auf 57 %, da ihre offene Short-Position um fast 13.000 Kontrakte anstieg, während die offene Long-Position um etwa 2.000 Kontrakte zunahm. Insgesamt müssen wir diese Verbesserung der kommerziellen COT als zumindest leicht zinsbullisch betrachten. Die großen Spekulanten sind so stark rückläufig wie seit Monaten nicht mehr.

Der Abwärtsdruck auf die Goldaktien hält an. Der TSX Gold Index (TGD) fiel in der vergangenen Woche um 3,3 %, während der Gold Bugs Index (HUI) um 3,1 % nachgab. Beide fielen auf neue 52-Wochen-Tiefs. Der TGD ist nun im Jahr 2021 um 16,0 % gefallen und liegt 36,5 % unter dem Höchststand vom August 2020. Allerdings hat der TGD seit seinem Tiefststand im März 2020 um 53 % zugelegt. Der HUI ist im Jahr 2021 um 23 % gefallen – über 38 % vom Hoch im August 2020 und fast 62 % vom Tief im März 2020. Die Goldaktien sind inzwischen recht ausgedehnt. Der RSI ist unter 30 gerutscht. Das ist keine Garantie für eine Bodenbildung, sondern nur dafür, dass sie überverkauft sind. Sie könnten sogar noch stärker überverkauft sein und zu noch niedrigeren Preisen tendieren. Der Gold Miners Bullish Percent Index (BPGDM) liegt bei 20, dem niedrigsten Stand seit März 2020. Auch hier könnte er noch weiter sinken. Im Dezember 2015 war er auf 0 gefallen. Dies erwies sich als ein wichtiger Tiefpunkt. Sollten die Kurse hier ihren Tiefpunkt erreichen, könnte sich ein absteigendes Keildreieck bilden. Aber auch das ist keine Selbstverständlichkeit, nur weil wir es so gezeichnet haben. Was die Muster betrifft, so könnte die Aktion vom Freitag auf den Charts etwas hinterlassen haben, das wie ein Grabstein-Doji aussieht. Dabei handelt es sich um ein Muster, bei dem der Markt niedrig eröffnet, im Laufe des Tages steigt und dann wieder fällt, um etwa dort zu schließen, wo er eröffnet wurde. Normalerweise treten diese Muster bei Höchstständen auf, nicht bei Tiefstständen. Der Van Eck Vectors Gold Miners ETF (GDX) hinterließ einen neutral aussehenden Doji auf seinem Chart, was auf ein Zögern, aber nicht unbedingt auf einen Boden hindeutet. Wir werden also nächste Woche sehen, ob dies eine Bedeutung hat. Zwischen 271 und 273 ist für den TGD eine kleine Lücke zu schließen. Der TGD bricht über 280 aus, was darauf hindeutet, dass wir zumindest wieder 300 testen könnten. Ein ernsthafterer Ausbruch findet jedoch erst statt, wenn wir über 300 ausbrechen. Wie tief könnten wir fallen? Die nächste Unterstützungsmarke für den TGD liegt bei 250/255. Wir liegen über 12 % unter dem 200-Tage-MA, ein Niveau, das ebenfalls darauf hindeutet, dass wir zumindest eine Erholung erleben sollten. Eine Reihe von Wochenindikatoren weisen positive Divergenzen auf, was bedeutet, dass die Kurse neue Tiefststände erreichen, die Indikatoren jedoch nicht.

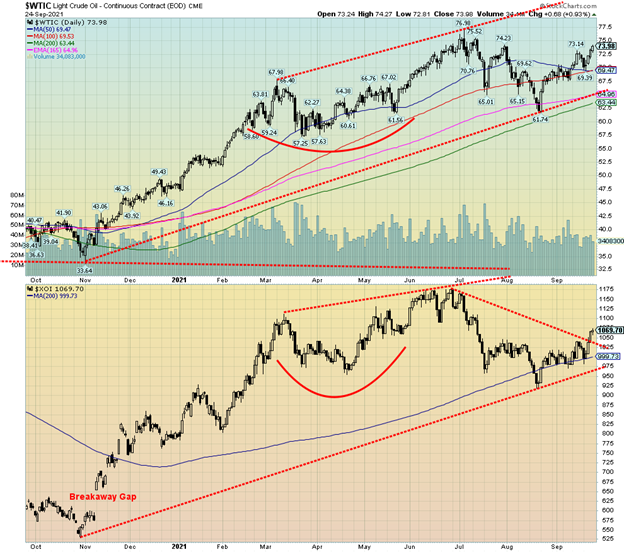

Die Ölpreise stiegen in der dritten Woche in Folge, da Versorgungsunterbrechungen zu einer Verknappung des Angebots führten. WTI-Öl legte in der vergangenen Woche um 3,0 % zu und stieg auf fast 74 $. Erdgas (NG) stieg diesmal ebenfalls um 1,8 %, verfehlte aber ein neues 52-Wochen-Hoch. Die Energieaktien waren die Stars der Börsenwoche: Der ARCA Oil & Gas Index (XOI) stieg um 4,6 % und der TSX Energy Index (TEN) sogar um 6,3 %. Beide sind zu höheren Niveaus ausgebrochen, was darauf hindeutet, dass noch mehr kommen könnte.

Trotz der Zuwächse liegen WTI-Öl und die Energieindizes nach wie vor unter ihren Höchstständen von Anfang Juni/Juli. Saisonal gesehen ist die beste Zeit für Energiepreise und -aktien die Zeit von Dezember bis Juni, während die Preise im Zeitraum von Juli bis November in der Regel nachgeben. Bislang läuft alles nach Plan. Der derzeitige Anstieg ist auf die Hurrikansaison zurückzuführen, die im Golf von Mexiko zu Versorgungsengpässen geführt hat. Da möglicherweise weitere Stürme auf dem Weg sind, könnte der Aufwärtsdruck anhalten. Abgesehen von den Unterbrechungen im Golf erhöhen die OPEC-Länder ihre Produktion nicht, um Engpässe in anderen Ländern auszugleichen. Sie genießen es, ihre Kassen wieder aufzufüllen. Russlands Bankkonten sind beispielsweise aufgrund des Preisanstiegs prall gefüllt. Saudi-Arabien kann seine Rolls-Royce-Flotte aufstocken (okay, nur ein Scherz).

Wenn es eine Gefahr für den derzeitigen Preisanstieg gibt, dann ist es die, dass er ins Stocken gerät, bevor er neue Höchststände erreicht, und dann wieder nach unten geht. Das könnte das Potenzial für ein Double-Top eröffnen. Neue Höchststände über 77 $ für WTI-Öl und über 1175 $ für den XOI würden die Rallye fortsetzen und darauf hindeuten, dass WTI-Öl 80 $ oder mehr erreichen könnte. Die Bewegung vom Höchststand Ende Juni bis zum Tiefststand im August verlief in einem ABC-Muster, was darauf schließen lässt, dass es sich um eine Korrektur handelte.

Die Differenz zwischen WTI-Öl und Brent-Öl weitete sich in der vergangenen Woche auf rund 4 $ aus und erreichte damit den höchsten Stand seit März 2021.

__

(Bildrechte Cover Foto: Chris Liverani via Unsplash)

DISCLAIMER: Dieser Artikel wurde von einem Dritten verfasst und spiegelt nicht die Meinung von Born2Invest, seinem Management, seinen Mitarbeitern oder seinen Partnern wider. Bitte lesen Sie unseren Haftungsausschluss für weitere Informationen.

Dieser Artikel kann zukunftsgerichtete Aussagen enthalten. Diese zukunftsgerichteten Aussagen sind im Allgemeinen durch die Wörter „glauben“, „projizieren“, „schätzen“, „werden“, „planen“, „werden“ und ähnliche Ausdrücke gekennzeichnet. Diese zukunftsgerichteten Aussagen beinhalten bekannte und unbekannte Risiken sowie Ungewissheiten, einschließlich derer, die in den folgenden Sicherheitshinweisen und an anderer Stelle in diesem Artikel und auf dieser Website beschrieben werden. Auch wenn das Unternehmen davon ausgeht, dass seine Erwartungen auf vernünftigen Annahmen beruhen, können die tatsächlichen Ergebnisse, die das Unternehmen erzielt, erheblich von den zukunftsgerichteten Aussagen abweichen, die nur die Meinung des Managements des Unternehmens zum Zeitpunkt der Veröffentlichung dieses Artikels wiedergeben. Bitte lesen Sie außerdem diese wichtigen Angaben.