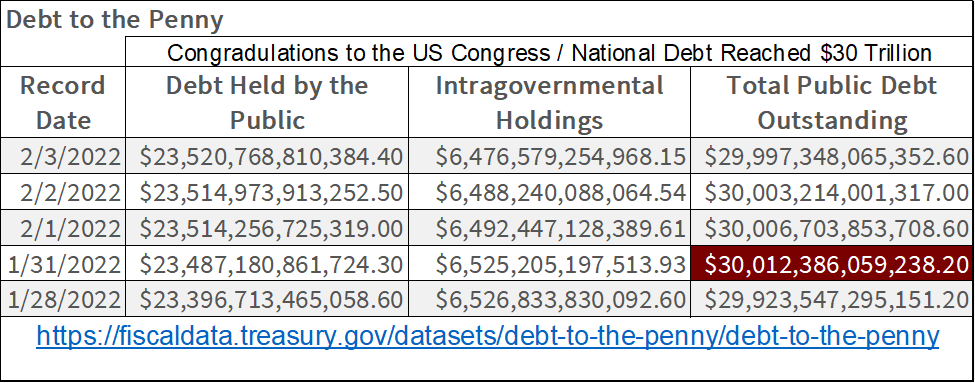

Bevor ich mit meinem wöchentlichen Börsenbrief beginne, möchte ich die Anerkennung aussprechen, die mir zusteht. Am Montag, den 31. Januar dieser Woche, überschritt die US-Staatsverschuldung zum ersten Mal die Marke von 30 Billionen Dollar. Diese Leistung wäre ohne den Betrug, die Verschwendung und den finanziellen Missbrauch der amerikanischen Steuerzahler durch alle, die in Washington DC „Politik“ machen, nicht möglich gewesen, unabhängig davon, welche Geschlechtsbezeichnungen sie bevorzugen.

Gut gemacht, Leute.

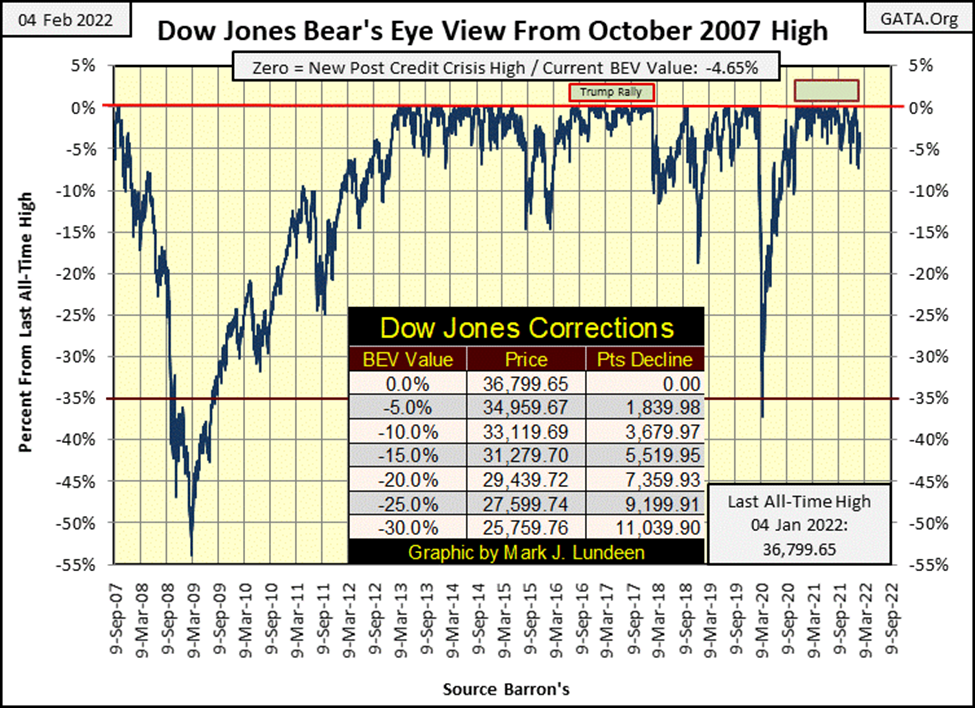

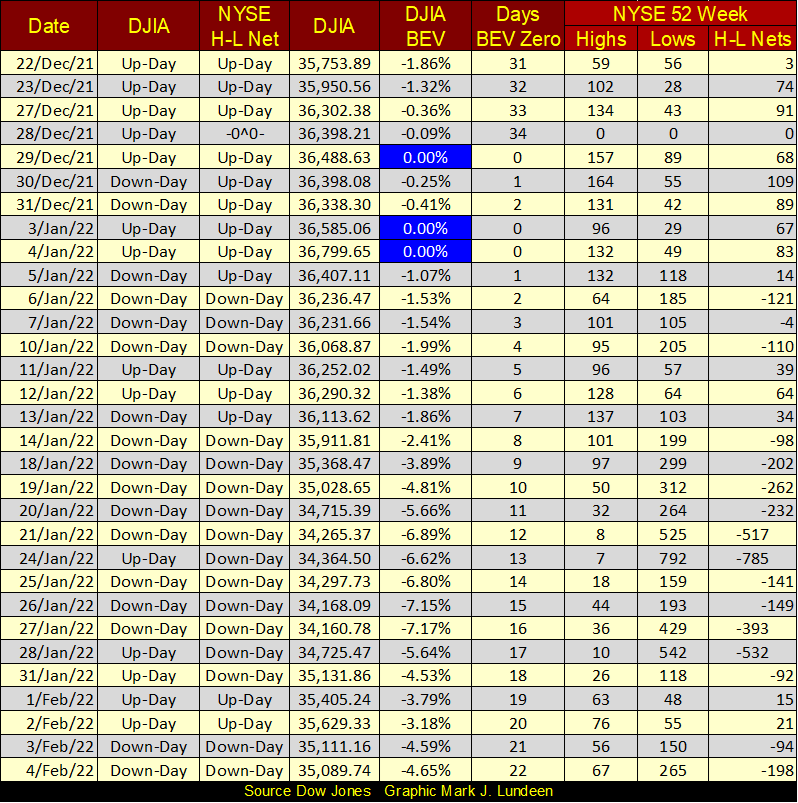

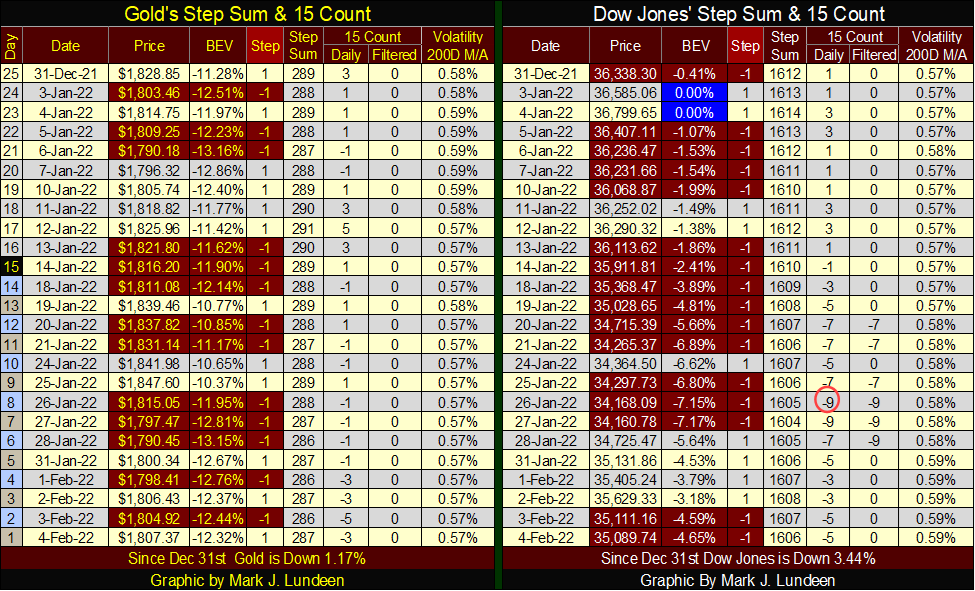

Die ganze Woche über schloss der Dow Jones in Scoring-Position, d.h. innerhalb von 5% seines letzten Allzeithochs von vor einem Monat, am 4. Januar. Bei seinen Tiefstständen nach dem 4. Januar hatte der Dow Jones nur bis zum BEV -7,17% nachgegeben, was bisher nicht einmal eine 10%ige Korrektur bedeutet.

Was gibt es also zum Wochenschluss zu tun? Wie immer beachten wir den Wochenschluss, ein BEV von -4,65 %, und die BEV-Linien darüber und darunter. Zum Wochenschluss sind das BEV des Dow Jones Null (0% / neues Allzeithoch) und die -5%-Linien unsere Stolperdrähte. Ich habe eine Tabelle in das Diagramm unten eingefügt, um die Dow-Jones-Punktewerte für diese Niveaus zu notieren: 36.799 für die BEV-0%-Linie und 34.959 für die BEV-5%-Linie.

In der nächsten Woche werden wir abwarten, welches dieser Niveaus der Dow Jones überschreitet. Das heißt, wenn er eines dieser Niveaus überschreitet, was nicht unbedingt der Fall ist. In den letzten achtzehn Monaten war ich kurzfristig bullisch eingestellt. Ich sehe keinen Grund, meine Marktposition zu ändern. Ich gehe also davon aus, dass wir noch weitere neue Allzeithochs (BEV-Nullen) sehen werden, bevor Mr. Bear wieder damit beginnt, die Kapitalgewinne der Bullen in einem historischen Bärenmarkt zurückzupressen.

Wann wird dieser historische Bärenmarkt beginnen? Vielleicht schon nächsten Monat, vielleicht aber auch erst im nächsten Jahr. Ich weiß es wirklich nicht. Aber wenn ich mir die Gesamtverschuldung der amerikanischen Wirtschaft vor Augen führe. Unmögliche Summen von Schulden, die jemand mit Zins- und Tilgungszahlungen bedienen muss, wie die oben genannten 30 Billionen Dollar, die die Bundesregierung jetzt bedienen muss. Dann gibt es noch die ungedeckten Verbindlichkeiten von Uncle Sam, wie die Sozialversicherung und Medicare, sowie die Schulden von Unternehmen, Verbrauchern und Studenten.

Ich rechne damit, dass Mr. Bear, wenn er kommt, den Dow Jones und die meisten anderen Aktien, die unterhalb ihrer BEV-Linie von -55 % gekauft und verkauft wurden, zurückholen und weiter in die Marktgeschichte eingehen wird.

Das ist etwas, auf das ich mich nicht freue!

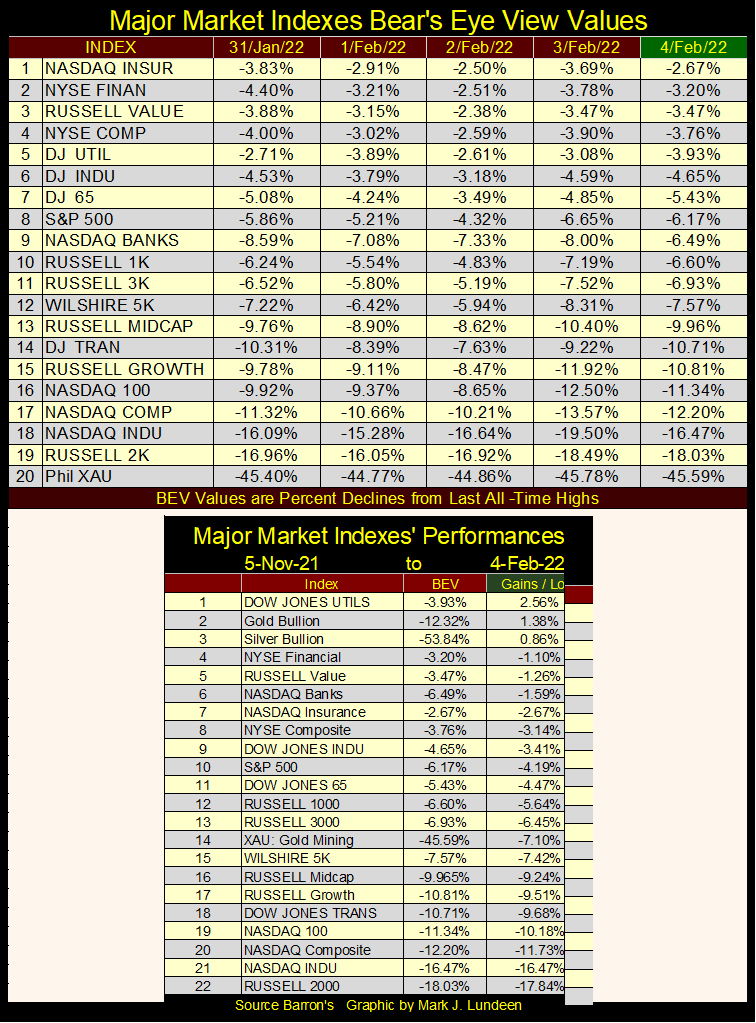

Vor zwei Wochen gab es drei Tage in der nachstehenden Tabelle, an denen keiner der großen Marktindizes in der Punkterangliste abschloss. Alle hatten einen BEV-Wert von 5,0 % oder mehr. Doch in dieser Woche drehte der Markt richtig auf. Es waren keine BEV-Nullen zu sehen. Allerdings schlossen einige dieser Indizes innerhalb von 5 % ihrer letzten Allzeithochs. Da ich kurzfristig optimistisch bin, gehe ich davon aus, dass wir in der nächsten oder übernächsten Woche wieder BEV-Nullen sehen werden und dass diese Indizes vermehrt innerhalb der Scoring-Position schließen werden.

Ich empfehle meinen Lesern, zu kaufen? Es tut mir leid, das zu sagen, aber ich bin niemandes Anlageberater. Ich betrachte mich selbst als Marktenthusiast, und als Marktenthusiast bekomme ich nicht genug Geld, um jemanden zu beraten. Das heißt, Sie können viel mehr bezahlen, um schlechtere Ansichten über die Märkte zu erhalten. Ich teile meine Marktforschung nur mit meinen Lesern. Was sie damit machen, ist ihre Sache.

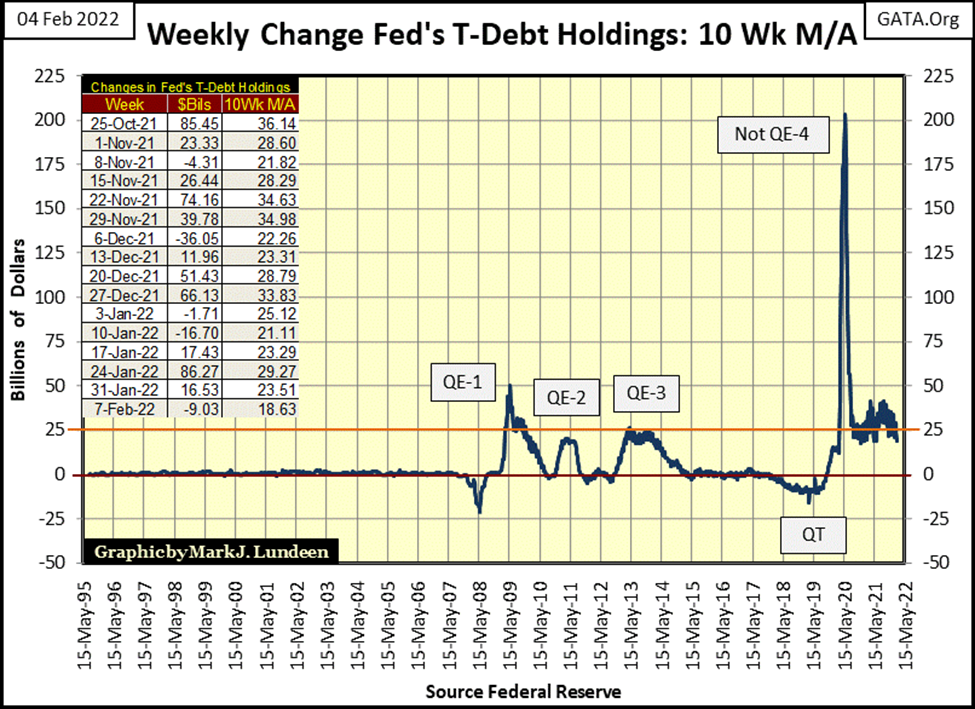

Ich bin jedoch der Ansicht, dass der Dow Jones in den letzten vierzig Jahren von etwa 700 im August 1982 auf über 36.000 vor einem Monat gestiegen ist. Und die meisten dieser Zuwächse sind auf die „Liquiditätsspritzen“ des Offenmarktausschusses in das Finanzsystem zurückzuführen, wie die folgende Grafik zeigt.

Wenn man alles in Betracht zieht und das Gesamtbild betrachtet, ist meine beste Schätzung, dass der Dow Jones im besten Fall weitere 10 % zulegen könnte, bevor er seinen Höchststand erreicht. Vom letzten Allzeithoch des Dow Jones von 36.977 würde er bei weiteren 10 % auf 40.674 steigen. Dann ist das letzte Allzeithoch des Dow Jones vom 4. Januar vielleicht * das letzte Allzeithoch dieses massiven, vier Jahrzehnte währenden Bullenmarktes.

Da ich zu der Sorte Mensch gehöre, die NICHT aus einem perfekt funktionierenden Flugzeug springt, nur weil ich einen Fallschirm anhabe, bin ich aus diesem Markt ausgestiegen. Und ich komme erst zurück, wenn die Bewertung des Dow Jones um mindestens 60 % gesunken ist, d. h. wenn der Dow Jones unter 15.000 Punkten schließt, und vielleicht nicht einmal dann.

Das Gegenparteirisiko im heutigen globalen Finanzsystem ist verblüffend. Wenn eines Tages die Schecks der großen Finanzinstitute auf dem Postweg verloren gehen oder tatsächlich wegen unzureichender Deckung platzen, werden wir wissen, dass Herr Bär den ersten von vielen Meilensteinen auf seiner und unserer Reise nach unten erreicht hat. Welche weiteren Meilensteine können wir noch erwarten? Die Zentralbanken sehen hilflos zu, wie ihre Kundenbankensysteme nicht mehr funktionieren und schließen ihre Türen. Ja; „injiziert“ etwas „Liquidität“ in das System, ihr Bastarde!

Welchen Preis werden Gold und Silber haben, wenn das passiert?

Ich bin kein großer Fan von Warren Buffet mehr. Seit der High-Tech-Baisse von 2000 bis 2002 scheint er beschlossen zu haben, der dunklen Seite der Macht zu dienen. Dennoch hat er in der Vergangenheit kluge Beobachtungen gemacht, wie zum Beispiel: „Niemand weiß mit Sicherheit, welche Schwimmer Schwimmanzüge tragen, bis die Flut kommt.“

Wenn Mr. Bear mit seiner Säuberungsaktion an der Wall Street fertig ist, werden viele große Unternehmen, die heute bekannte Namen sind, Konkurs anmelden, weil sie die massiven Schulden, die sie während dieser Hausse aufgenommen haben, nicht bedienen können. Warum sollte man in einem solchen Markt Geld riskieren?

Nachstehend finden Sie meine Tabelle mit den 52-Wochen-Höchst- und Tiefstständen der NYSE. Seit dem letzten Allzeithoch des Dow Jones am 4. Januar haben die meisten Tage mit mehr 52-Wochen-Tiefs als -Hochs geschlossen. Und an der NASDAQ war es brutal. Am 24. Januar verzeichnete die NASDAQ 1.750 neue 52-Wochen-Tiefs an einem Tag, an dem 5.175 Werte gehandelt wurden; mehr als ein Drittel der an diesem Tag gehandelten Unternehmen schloss mit einem 52-Wochen-Tief.

Aus Neugierde habe ich den BEV-Wert des NASDAQ Composite am 24. Januar überprüft: ein BEV von -13,72 %. Da ein Drittel der Titel 52-Wochen-Tiefststände erreicht hat, hätte der Wert nach meinem Gefühl unter -30 % vom letzten Allzeithoch liegen müssen. Ich verstehe diesen Markt nicht, aber ich halte ihn für sehr gefährlich.

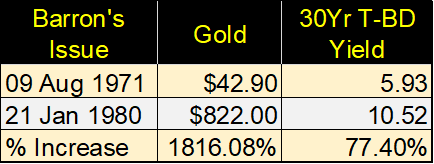

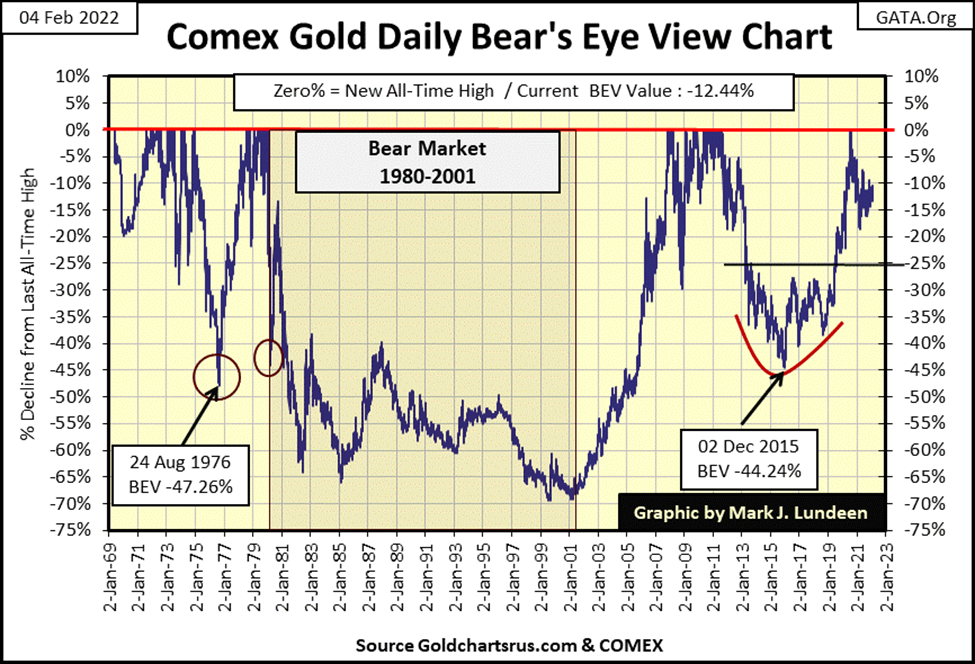

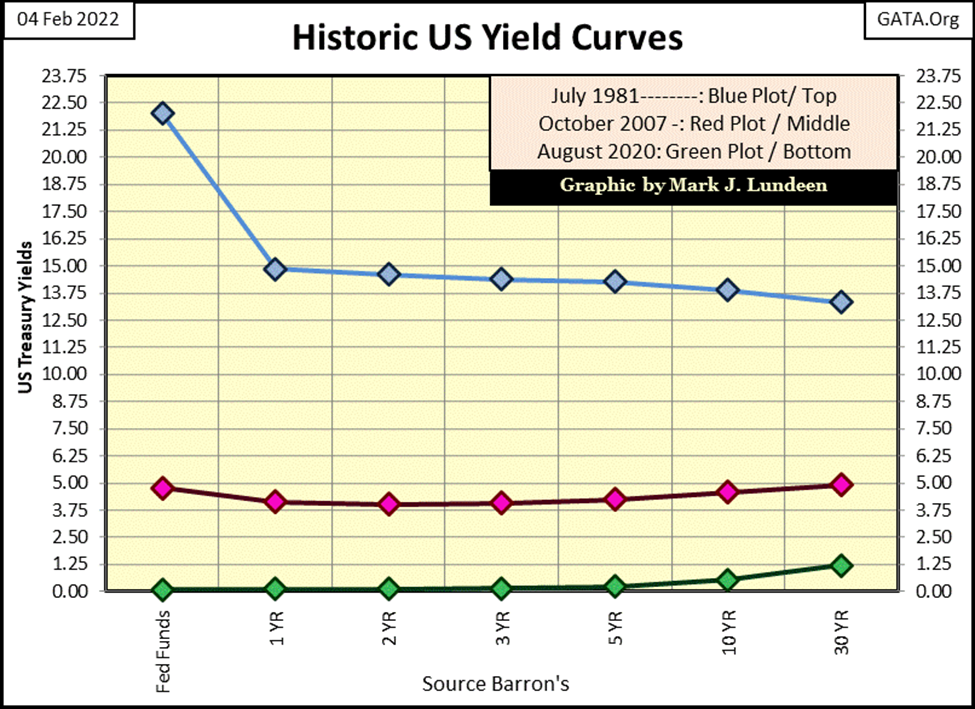

Ein immer wiederkehrendes Thema in Bezug auf Gold und Zinsen ist, dass steigende Zinssätze und Anleiherenditen schlecht für Gold sind, da steigende Zinssätze und Renditen Schulden attraktiver machen als Gold, ein Vermögenswert, der seinen Besitzern kein Einkommen bietet. Dies ist ein sehr logisches Argument, aber ist es auch wahr? In den Jahren 1971 bis 1980, während der ersten Hausse des Goldes nach Bretton Woods, war dies nicht der Fall, wie aus dem nachstehenden Diagramm hervorgeht, als steigende Anleiherenditen (rote Kurve) zu höheren Goldpreisen (blaue Kurve) führten.

In der nachstehenden Grafik sehen wir den 10-Wochen-Mittelwert des Goldpreises und die indexierten Werte der Renditen von US-Anleihen mit langer Laufzeit, mit 09. August 1971 = 1,00. Vom 09. August 1971 bis zur Ausgabe von Barron’s vom 21. Januar 1980 stieg der Goldpreis (blaue Kurve) um den Faktor 14,98, während die Rendite der langen Anleihen um den Faktor 1,79 stieg. Die tatsächlichen Werte für Gold und die Renditen der langfristigen Anleihen des Schatzamtes sind in der nachstehenden Tabelle aufgeführt.

In den neun Jahren von 1971 bis 1980 stieg der Goldpreis also um 779,10 $ (1816,08 %), während die langfristigen Renditen von T-Bonds auf über 10 % stiegen. Warum stieg der Goldpreis in diesen neun Jahren um das 14,98-fache, während die Renditen von T-Bonds zum ersten Mal in der Geschichte auf über 10 % stiegen?

Zunächst muss man verstehen, warum die Anleiherenditen vor Jahrzehnten auf zweistellige Werte gestiegen sind.

In den späten 1970er und frühen 1980er Jahren boten nicht nur T-Bonds zweistellige Renditen. Gläubiger erhielten überall zweistellige Zinssätze. Auch Bankguthaben brachten zweistellige Renditen. Die Ursache für die steigenden Zinsen und Renditen war die zweistellige VPI-Inflation. Mit anderen Worten: In dem Jahrzehnt nach der Aufhebung der 35-Dollar-Goldbindung des Bretton-Wood-Systems wurde der Dollar von allen als wertloses Gut angesehen.

Anleihen erhielten den Beinamen „Beschlagnahmungszertifikate“. Tatsächlich war „Konfiskationszertifikate“ in den späten 1970er und frühen 1980er Jahren ein Begriff, der in den Finanzmedien bei Diskussionen über den Anleihemarkt verwendet wurde. Ebenso wie „Anleihemarktwächter“ für jene Anleihekäufer, die in den Streik traten, um die Anleihekurse zu drücken und die Anleiherenditen zu erhöhen. Die Vigilanten weigerten sich, weiterhin Kaufkraft für ihre Renditen auf dem Anleihemarkt zu verlieren.

Man kann mit Fug und Recht behaupten, dass der Goldpreis von 1971 bis 1980 anstieg, obwohl die Anleiherenditen zweistellig wurden. Wie schon im ersten Jahrzehnt war der Nach-Bretton-Woods-Dollar eine Katastrophe, an der kein kluger Anleger aus Angst vor Verlusten lange festhalten wollte.

Kurz gesagt erklärt dies, warum die steigenden Anleiherenditen und Zinssätze von 1971 bis 1980 den Goldpreis nicht drückten – weil die „Geldpolitik“ des FOMC so entsetzlich war, dass sie weltweit den Status des Dollars als Reservewährung gefährdete. Während dieses Jahrzehnts machten steigende Anleiherenditen (Deflation der Kaufkraft des Dollars) Gold und andere Edelmetalle für Investoren und Treuhänder des Geldes anderer Leute immer attraktiver.

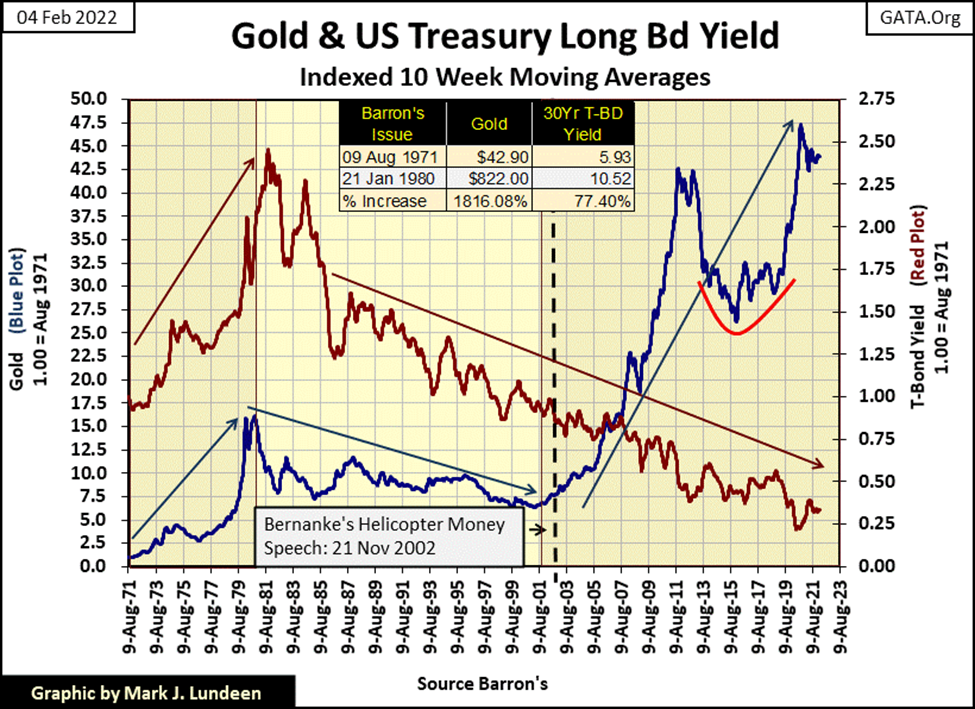

All dies änderte sich im Januar 1980, als der Goldpreis von einem Allzeithoch (siehe Bärenaugenblick) bis März um 43 % einbrach (zweiter roter Kreis). Für Gold, Silber und andere Edelmetalle begann ein brutaler, zwei Jahrzehnte dauernder Bärenmarkt.

Obwohl die Anleiherenditen erst im Oktober 1981 ihren Höchststand erreichten, endete der Bullenmarkt für Gold im Januar 1980, weil der damalige Fed-Vorsitzende Paul Volcker deutlich machte, dass er die zweistellige VPI-Inflation, die den Dollar plagte, beenden würde, als er im Juli 1981 die Fed Funds Rate weit über die Renditekurve (unten) und die VPI-Inflationsrate anhob.

Anfang der 1980er Jahre konnte Volcker die Renditekurve umkehren, was er auch tat (siehe unten).

Eine solch drastische Umkehrung der Renditekurve wäre heute unmöglich, da Regierungen, Unternehmen und Privatpersonen heute massiv verschuldet sind. Selbst ein Anstieg der Renditekurve auf den Stand von Oktober 2007 (rote Grafik), also vor Dr. Bernankes QE#1, würde heute zu massiven Schockwellen des Ausfalls von Gegenparteien und sehr wahrscheinlich zu einem Zusammenbruch des US-Dollars und der Währungen weltweit führen.

Im Juli 1981 betrug die Staatsverschuldung weniger als eine Billion Dollar, 961 Milliarden Dollar, um genau zu sein. Im Oktober 2007 betrug die Staatsverschuldung 9,05 Billionen Dollar, also weniger als ein Drittel des heutigen Stands.

Jedes Gerede über eine Zinserhöhung seitens des FOMC ist genau das – GEREDE. Es gibt also keine Möglichkeit für die „politischen Entscheidungsträger“, die steigende VPI-Inflation in ihre Schranken zu weisen, wie sie es taten, als Paul Volcker Vorsitzender der Federal Reserve war. Wir werden eine Inflation erleben, wie sie das Römische Reich im 4. nachchristlichen Jahrhundert erlebte. Wie war das noch gleich? Warten Sie ein paar Jahre, und Sie werden es herausfinden.

Vielleicht hätte ich den Kongress nicht dazu beglückwünschen sollen, dass er die Staatsschulden auf 30 Billionen Dollar erhöht hat?

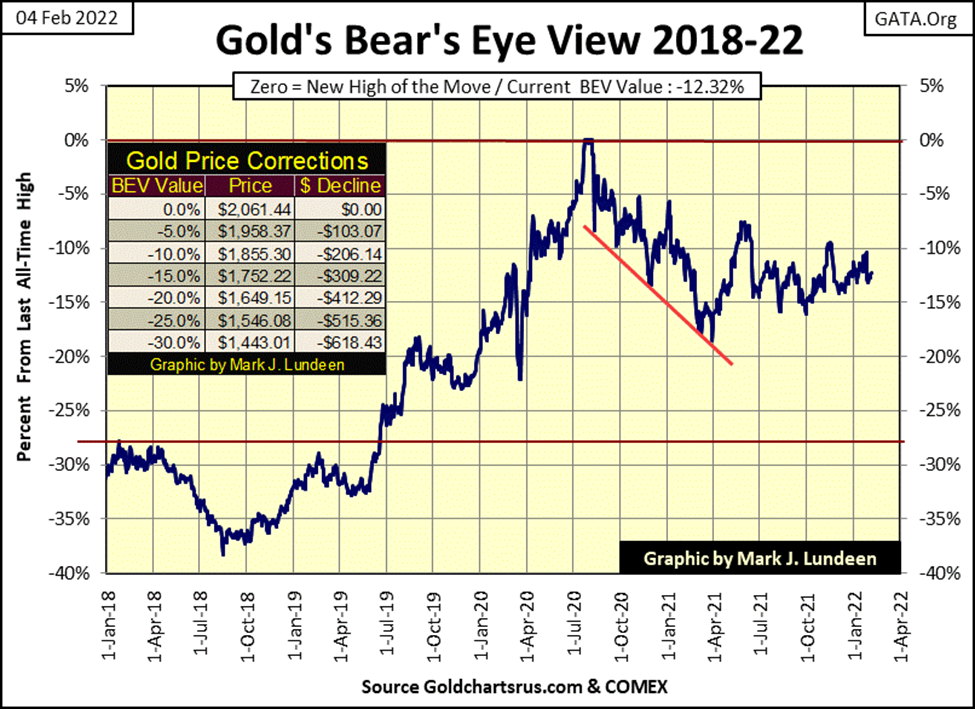

Es folgt der BEV-Chart von Gold. Die Wimpelformation des Goldes baut sich weiter auf. Eines Tages wird Gold aus dieser Wimpelformation ausbrechen, aber wird es dies nach oben oder nach unten tun? Ich bin optimistisch für Gold und stimme daher für einen Ausbruch nach oben.

Ich könnte mich irren, aber das würde nichts an meiner Meinung ändern, dass das kluge Geld des 21. Jahrhunderts so viele Positionen in Gold und Silber einnimmt, wie es vernünftigerweise möglich ist. Auch die Edelmetallminen bleiben attraktive Anlagen.

Kleinanleger wie ich sollten Edelmetallderivate wie Terminkontrakte oder den Einsatz von Hebeln beim Kauf von Edelmetall vermeiden.

Hier ist der Dow Jones in täglichen Balken. Normalerweise stelle ich diese Grafik an den Anfang eines Briefes, aber diese Woche passte sie wirklich nicht in meine obige Erzählung.

Die ersten Wochen des Jahres 2022 waren nicht gut für den Dow Jones. In der letzten Woche weigerten sich dann die dummen Gelehrten im FOMC, den ehrwürdigen Dow unter 34.000 zu lassen. Werfen Sie einen Blick auf den Montag der vergangenen Woche in der unten stehenden Grafik. Sagen Sie mir, dass auf dem Weg des Dow Jones zu einem Schlusskurs von 32.000 nicht irgendetwas passiert ist.

Aber das war damals, und das ist jetzt. Und jetzt sieht es so aus, als ob der Dow Jones in den kommenden Wochen erneut auf ein neues Allzeithoch zusteuert. Das ist keine Vorhersage meinerseits. Ich schaue mir nur das unten stehende Diagramm an, und der Dow Jones scheint wieder auf dem Weg nach oben zu sein. Für einen kurzfristigen Bullen wie mich ist es ein Leichtes, ein weiteres neues Allzeithoch für den Dow zu sehen.

Ich werde die Stufensummentabellen für Gold und den Dow Jones in dieser Woche auslassen, da sie zu repetitiv geworden sind. Daher gehe ich direkt zu den unten stehenden Stufensummentabellen über.

Sowohl bei Gold als auch beim Dow Jones ist die 200-Tage-Linie der Volatilität auf Tagesbasis weiterhin sehr niedrig. Gold kämpft mit dem Mangel an täglicher Aufregung. Es hat Schwierigkeiten, sich seinem letzten Allzeithoch um weniger als 10 % zu nähern, ein BEV-Wert, der in der nachstehenden Tabelle weniger als -10 % beträgt. Der Dow Jones hingegen profitiert von einer geringen täglichen Volatilität. Sehen Sie sich den obigen Dow in Tagesbalken an. Im obigen Diagramm gibt es keinen einzigen Dow-Jones-2%-Tag, und jetzt ist er wieder im Aufwind.

Dass der Dow Jones von seinem 15er-Kurs von -9 (unten) abprallt, habe ich erwartet. Aber wird dieser Anstieg den Dow Jones mit einem weiteren Allzeithoch in die Marktgeschichte eingehen lassen? Ich denke, das wird er.

In der obigen Stufensummentabelle scheint Gold darauf zu warten, dass etwas passiert. Es kann nicht steigen und will nicht fallen, und so pendelt Gold seit dem 19. November zwischen seinen BEV-Linien von -10 % und -15 %, also seit fast drei Monaten. Das ist eine lange Zeit für einen Markt, der auf der Stelle tritt. Es ist schwer zu glauben, dass dies so weitergehen wird, bis die Frühjahrsschmelze kommt. Aber bis dahin heißt es: abwarten und beobachten.

Die NASA hat endlich ihr James-Webb-Weltraumteleskop in die Umlaufbahn gebracht und ist nun dabei, dieses gewaltige Instrument zu entfalten. Bis jetzt läuft alles nach Plan. Es ist ein faszinierendes Gerät, das ein Vielfaches der Leistung des Hubble-Weltraumteleskops hat, um weit entfernte Objekte im Weltraum zu beobachten, und das für die Beobachtung im abgeleiteten Spektrum ausgelegt ist.

Ich freue mich auf die ersten Fotos, die im Juni dieses Jahres aufgenommen werden.

https://spaceplace.nasa.gov/james-webb-space-telescope/en/

–

(Featured image by StockSnap via Pixabay)

DISCLAIMER: Dieser Artikel wurde von einem Dritten verfasst und spiegelt nicht die Meinung von Born2Invest, seinem Management, seinen Mitarbeitern oder seinen Partnern wider. Bitte lesen Sie unseren Haftungsausschluss für weitere Informationen.

Dieser Artikel kann zukunftsgerichtete Aussagen enthalten. Diese zukunftsgerichteten Aussagen sind im Allgemeinen durch die Wörter „glauben“, „projizieren“, „schätzen“, „werden“, „planen“, „werden“ und ähnliche Ausdrücke gekennzeichnet. Diese zukunftsgerichteten Aussagen beinhalten bekannte und unbekannte Risiken sowie Ungewissheiten, einschließlich derer, die in den folgenden Sicherheitshinweisen und an anderer Stelle in diesem Artikel und auf dieser Website beschrieben werden. Auch wenn das Unternehmen davon ausgeht, dass seine Erwartungen auf vernünftigen Annahmen beruhen, können die tatsächlichen Ergebnisse, die das Unternehmen erzielt, erheblich von den zukunftsgerichteten Aussagen abweichen, die nur die Meinung des Managements des Unternehmens zum Zeitpunkt der Veröffentlichung dieses Artikels wiedergeben. Bitte lesen Sie außerdem diese wichtigen Angaben.