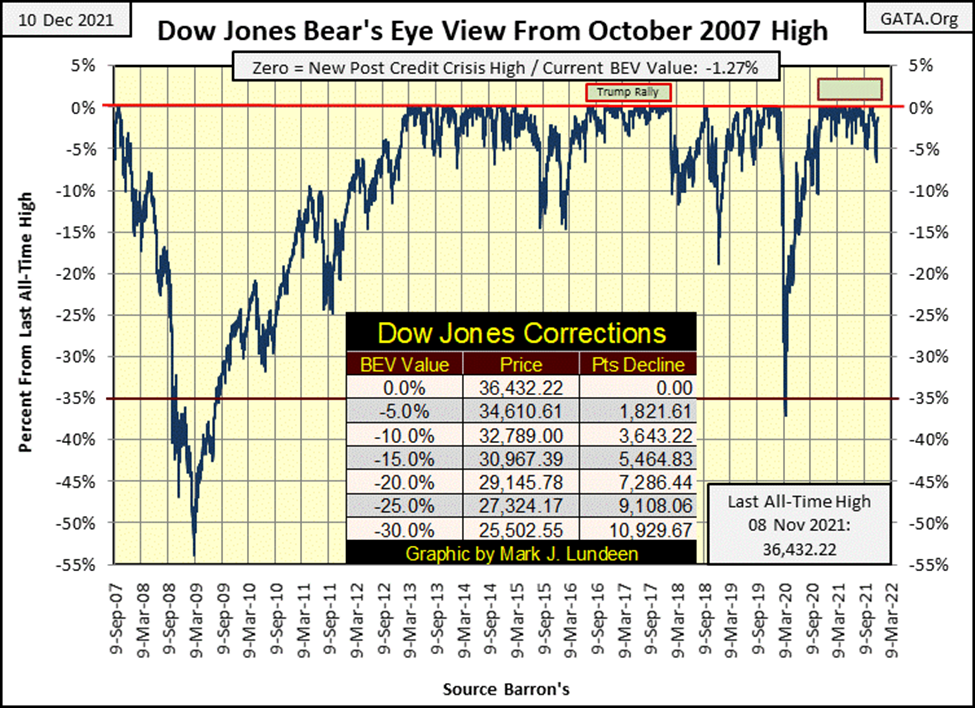

Letzte Woche sah es so aus, als ob die Blase am Aktienmarkt hätte platzen können. Am Mittwoch (1. Dezember) schloss der Dow Jones mit einem BEV von -6,62 %, also weit außerhalb der Gewinnzone.

Aber ich habe auf die harte Tour gelernt, dass man im 21. Jahrhundert keine voreiligen Marktprognosen machen sollte. Jahrhundert keine voreiligen Marktprognosen abzugeben, denn irgendwie, irgendwo und irgendwann tauchen immer dann Käufer auf, wenn es scheint, dass Herr Bär bereit ist, sein Ding durchzuziehen.

Das war auch in dieser Woche nicht anders, als wie aus dem Nichts Dollars in den Markt strömten und die Marktbewertungen soweit das Auge reichte aufblähten. Von seinen Tiefstständen am 1. Dezember wurde der Dow Jones in nur sieben NYSE-Handelssitzungen um etwas mehr als 1.900 $ aufgewertet und schloss die Woche mit einem BEV-Wert von -1,27 %.

Aber die obige Bärenperspektive ist eine schlechte Plattform, um die Mühen und Schwierigkeiten der Bullen und Bären im vergangenen Monat an der Wall Street darzustellen. Werfen wir also einen Blick auf den Dow Jones in seinem täglichen Balkendiagramm unten.

Von seinem Allzeithoch am 8. November bis zum 1. Dezember büßte der Dow Jones 2.410 Punkte oder -6,64 % in BEV-Werten ein. Sieben Tage, nachdem der Dow Jones fast unter 34.000 Punkte gefallen war, hat jemand den Dow Jones in nur sieben NYSE-Handelssitzungen wieder um 1.948 Punkte „aufgestockt“.

All dies zeigt: Solange der Aktienmarkt nicht eine Reihe extremer Tage erlebt, Tage mit extremer Volatilität (Dow Jones 2%-Tage) und Tage mit extremer Marktbreite (NYSE 70% A-D-Tage), ist es am besten, nicht zu sehr auf den Markt zu setzen.

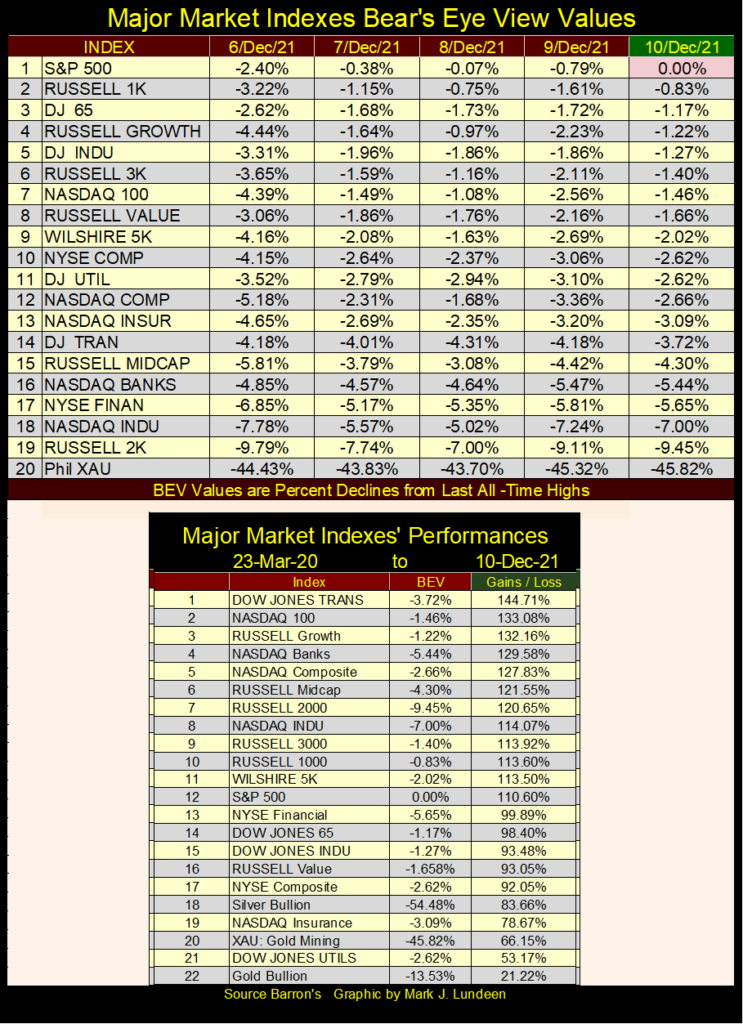

Nachstehend finden Sie meine Tabelle mit den täglichen BEV-Werten für die wichtigsten Marktindizes, die ich verfolge. Von Montag bis Freitag fließt die „Liquidität“ zurück in den Aktienmarkt. Am Freitag wurde sogar ein neues Allzeithoch für den S&P 500 erreicht.

Ich kann zwar nicht in die Zukunft sehen, aber ich weiß, wie die Cowboys, die dieses Rodeo leiten, die Dinge gerne laufen sehen, und sie sehen gerne neue Allzeithochs (BEV Nullen / 0,00%) in der obigen Tabelle. Ich gehe also davon aus, dass wir genau das in den nächsten Wochen sehen werden. Seien Sie nicht überrascht, wenn der Dow Jones auf seinem Weg zu 40.000 Punkten in nicht allzu ferner Zukunft über 37.000 Punkten schließt.

Vom heutigen Schlusskurs sind 37.000 nur noch 2,80 % entfernt, und ein Schlusskurs von 40.000 ist nur noch 8,19 % entfernt. In einem „guten Markt“ ist es durchaus möglich, dass der Dow Jones vor Februar 2022 über 40.000 notiert.

Das ist ein ziemlich optimistisches Gerede von jemandem, der hoch oben auf der Galerie der Marktteilnehmer sitzt. Verdammt, das ist richtig. Und ich würde keinen Cent auf diesen Markt wetten, weder nach oben noch nach unten, denn ich weiß genau, wer dieses Rodeo leitet. Eine Schar idiotischer Gelehrter, die nur einen einzigen Trick beherrschen: „Liquidität“ (Geldinflation) in den globalen Markt zu injizieren, auf dem sie kein Recht haben, die Preise festzulegen.

Es gibt nur eine Sache, die meine Meinung darüber ändern würde: dass eine Bewegung nach unten eine echte Machtdemonstration von Herrn Bär sein könnte. Sollte der Markt anfangen, extreme Tage zu erleben, wie es während des Subprime-Hypotheken-Bärenmarktes und des Flash Crashs im März 2020 der Fall war. Ich könnte auch den Crash der Großen Depression und den Börsencrash von 1907 in die Liste aufnehmen. Es ist einfach eine historische Tatsache, dass der Dow Jones auf dem Weg zu einem Bärenmarktrückgang von 40 % den Markt mit extremen Tagen übersät.

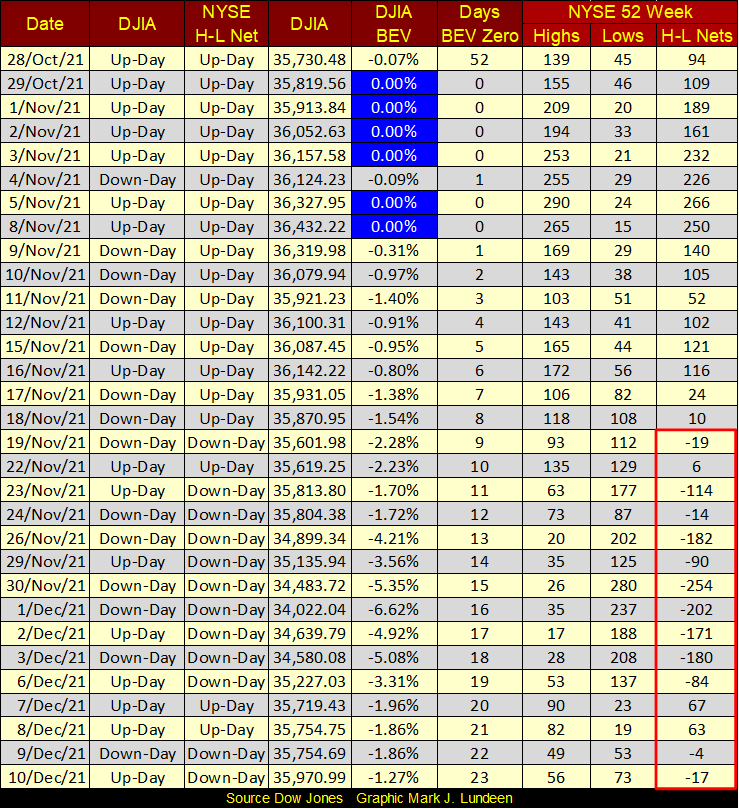

Hier ist die Tabelle der 52-Wochen-Hochs und -Tiefs der NYSE. Der Dow Jones mag am Freitag nur 1,27 % von einem neuen Allzeithoch entfernt geschlossen haben, aber Sie können sehen, dass die NYSE immer noch 17 mehr 52-Wochen-Tiefs als -Hochs verzeichnete. Ich gehe davon aus, dass in den kommenden Wochen die 52-Wochen-Hochs an der NYSE wieder dominieren werden.

Nehmen Sie sich einen Moment Zeit und sehen Sie sich die DJIA BEV-Spalte vom 8. November bis zum heutigen Schluss an. Es dauerte sechzehn Börsensitzungen an der NYSE, bis der Dow Jones am 1. Dezember 6,62 % verlor, und nur sieben Börsensitzungen, um den größten Teil davon bis zum heutigen Schluss wieder zu gewinnen.

Was lässt sich aus dieser Erkenntnis ableiten? Ich persönlich denke, es zeigt, wie sehr sich der Markt verändert hat, seit Alan Greenspan im August 1987 Vorsitzender der Federal Reserve wurde. Vor Greenspan (BG) gab es keine erstaunlichen Erholungen auf dem Markt, wie unten zu sehen ist. Nach Greenspan (AG) sind sie üblich geworden.

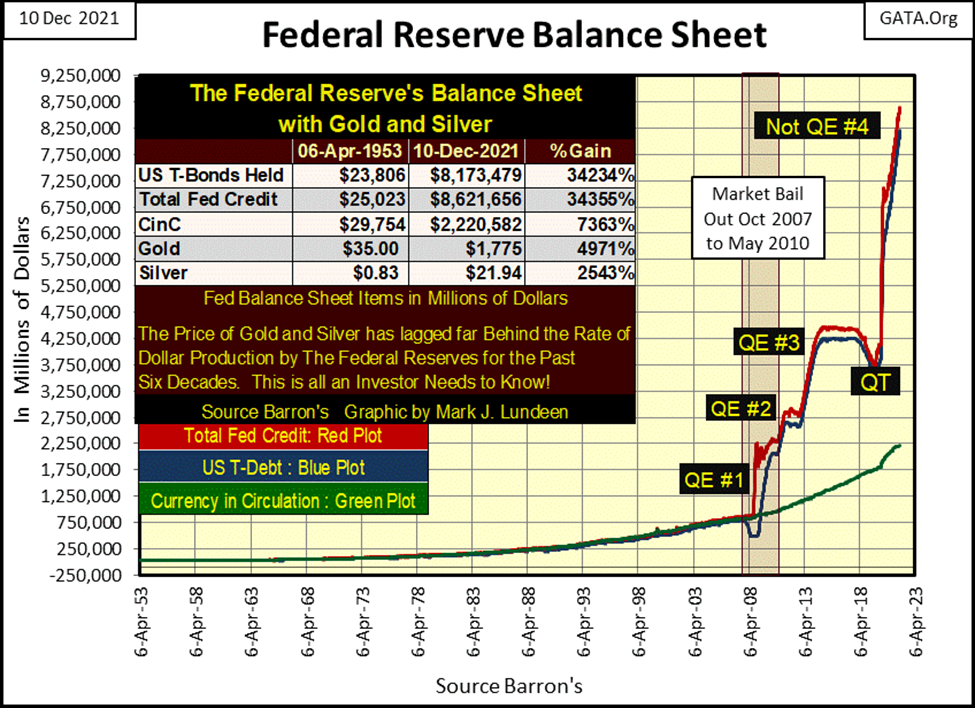

Es ist nicht nur so, dass die Leute, die hoch oben auf der Galerie der Märkte sitzen, über die Manipulation des Marktes stöhnen und jammern. Schauen Sie sich an, was die idiotischen Sparer im FOMC mit ihrer Bilanz angestellt haben (Grafik unten). Es mag „ihre Bilanz“ sein, aber es geht auch um die Dollars, für die wir arbeiten und sparen, die Dollars, die wir brauchen, um unsere Rechnungen zu bezahlen, und die sie in nicht allzu ferner Zukunft auf Null reduzieren werden.

Warum nenne ich ihre jüngste Runde von QE nicht QE#4? Weil der Fed-Vorsitzende Powell bereits im Oktober 2019 sagte, dass es genau das sein würde.

Technisch gesehen hat der Vorsitzende Powell nicht gelogen, denn sein Nicht-QE#4 war viel schlimmer als Dr. Bernankes QE 1-3. Hinzu kommt, dass im Gegensatz zu Dr. Bernankes ersten drei QEs Powells Nicht-QE#4 nach zwei Jahren keine Anzeichen einer baldigen Verlangsamung zeigt. Genau wie Jim Sinclair es 2008 vorausgesagt hat: „QE bis zur Unendlichkeit“.

Was ist hier eigentlich los? Diese ganze quantitative Lockerung ist die hyperinflationäre Reaktion des FOMC auf die Angst vor einer Deflation auf dem Finanzmarkt nach dem Fiasko 2007-09 auf dem Subprime-Hypothekenmarkt.

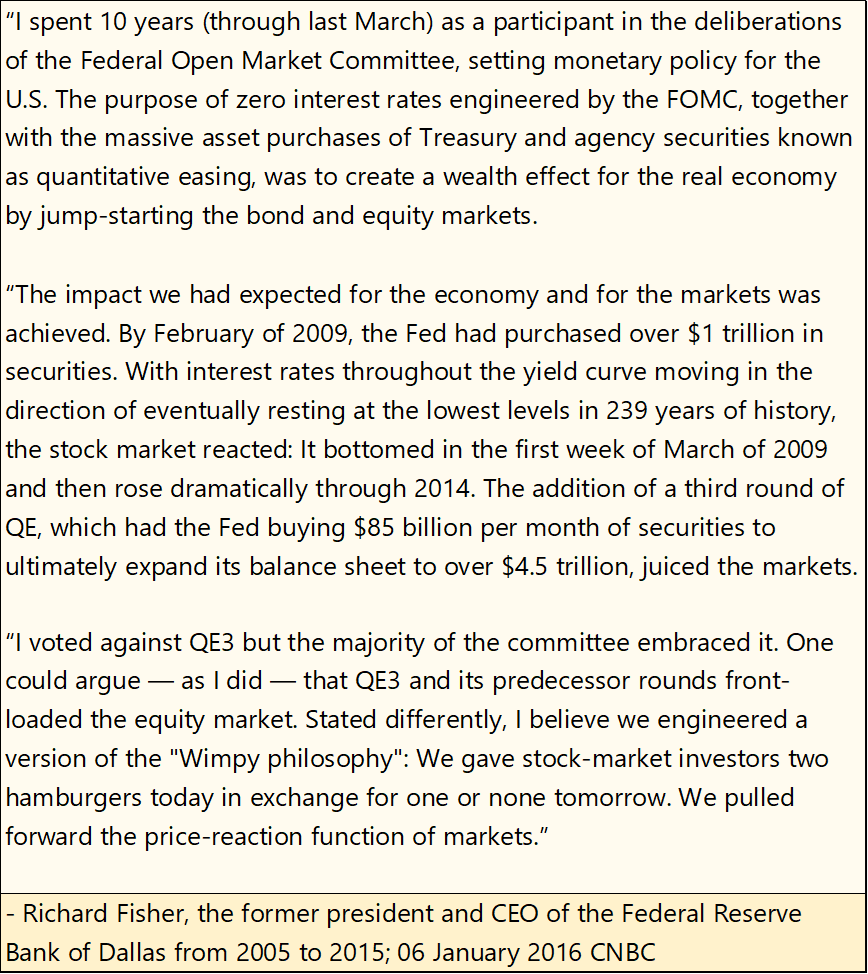

Hier ist ein Zitat von Richard Fisher, Präsident der Dallas Fed von 2005 bis 2015. Beachten Sie, dass er nicht sagt, warum das FOMC beschloss, ein Programm von drei quantitativen Lockerungen durchzuführen. Diese quantitativen Lockerungen hatten nichts mit der Zerstörung des Immobilienmarktes durch ihre „Geldpolitik“ oder mit den Leben zu tun, die das FOMC während des Crashs von 2007-09 zerstört hat.

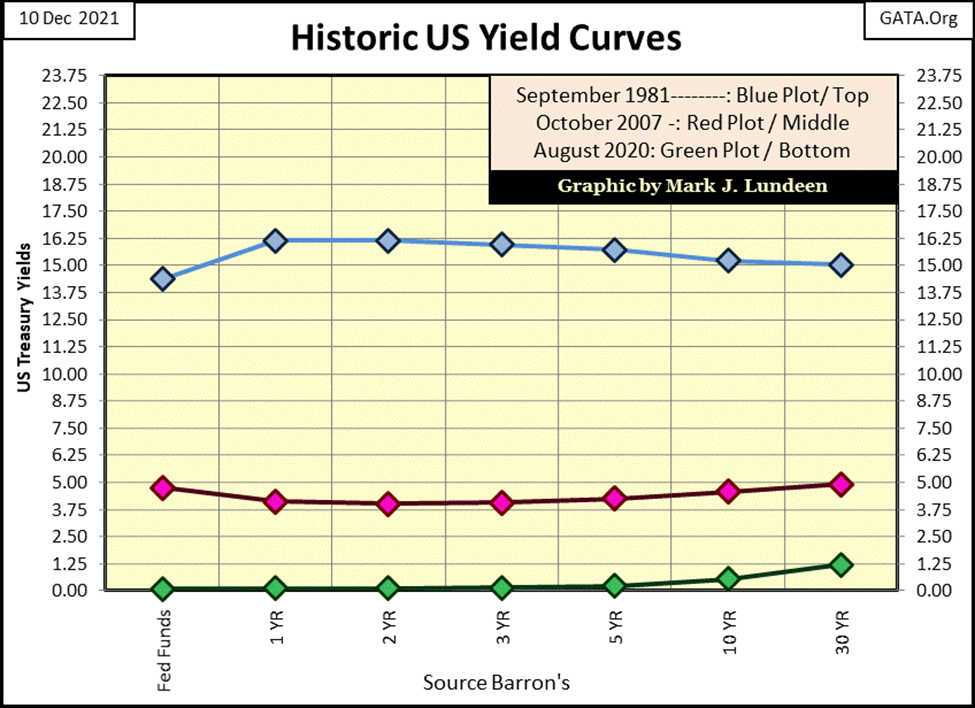

Fisher war im August 2020 bereits fünf Jahre tot. Aber wie unten zu sehen ist, hatten sich die anderen idiotischen Sparer im FOMC mit niedrigeren Anleiherenditen selbst übertroffen. In weniger als einem Jahr nach ihrem „Not QE #4“ nagelten sie die US-Renditekurve auf den Boden der Tatsachen (grünes Diagramm unten). Im August 2020, als der Goldpreis sein letztes Allzeithoch erreichte, lag die Rendite der 10-jährigen T-Anleihe bei nur 0,55 % und die der 30-jährigen Anleihe bei nur 1,20 %.

Mit diesen vom Kongress geschaffenen riesigen Bürokratien ist uns allen sehr schlecht gedient. Größtenteils werden sie von Soziopathen geleitet, die keinerlei Einfühlungsvermögen für uns Normalsterbliche haben, Soziopathen, die ihre öffentlichen Ämter nutzen, um geheime Pläne zu verfolgen. Sie unterscheiden sich nicht von Dr. Fauci, der in dem unten stehenden Link endlich als der Kriminelle entlarvt wird, der er ist.

https://duckduckgo.com/?q=dr+fauci+entlarvt&t=h_&ia=web

Es ist auch ein Skandal, dass solche Leute in der Regierung Karriere gemacht haben und mit den riesigen Summen an Steuergeldern, die sie kontrollieren, Amok laufen, ohne dass es eine wirksame Kontrolle durch den Kongress oder die Mainstream-Medien gibt.

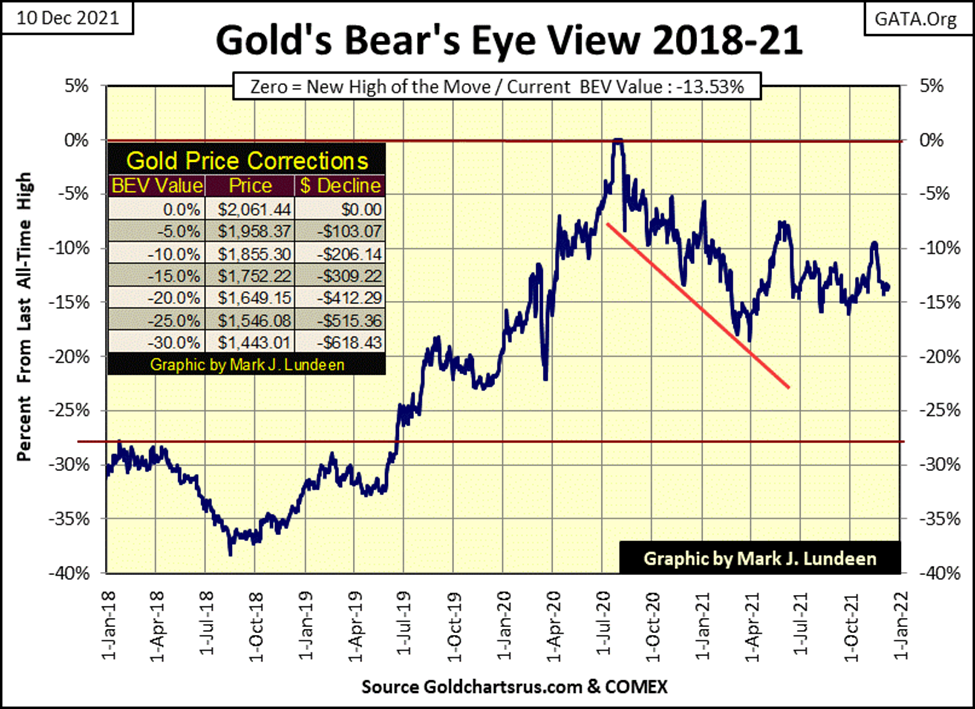

Das ist so deprimierend. Zeit für ein paar angenehme Dinge, wie Gold, Silber und Bergbauaktien. Hier ist der BEV-Chart von Gold. Wie schon seit Anfang Juli (fünf Monate) hat die BEV-Linie von -15 % ($1752) dem Goldmarkt starke Unterstützung gegeben. Das ist gut so. Aber in diesen fünf Monaten hat sich die BEV-Linie von -10 % für Gold auch als extrem starker Widerstand erwiesen. Im Großen und Ganzen hat Gold also seit Anfang Juli weder den Bullen noch den Bären viel gebracht.

Nichts hält ewig, also wird Gold eines Tages unter die BEV -15%-Marke fallen oder entscheidend über die BEV -10%-Linie in der untenstehenden Grafik steigen. Aber wann? Ich habe keine Ahnung, aber ich gehe davon aus, dass der nächste große Schritt für Gold darin bestehen wird, neue Allzeithochs zu erreichen.

My reasoning for that assumption is that of all asset classes; stocks, bonds, and real estate, precious metal assets are the only asset class not currently trading at hyperinflationary levels.

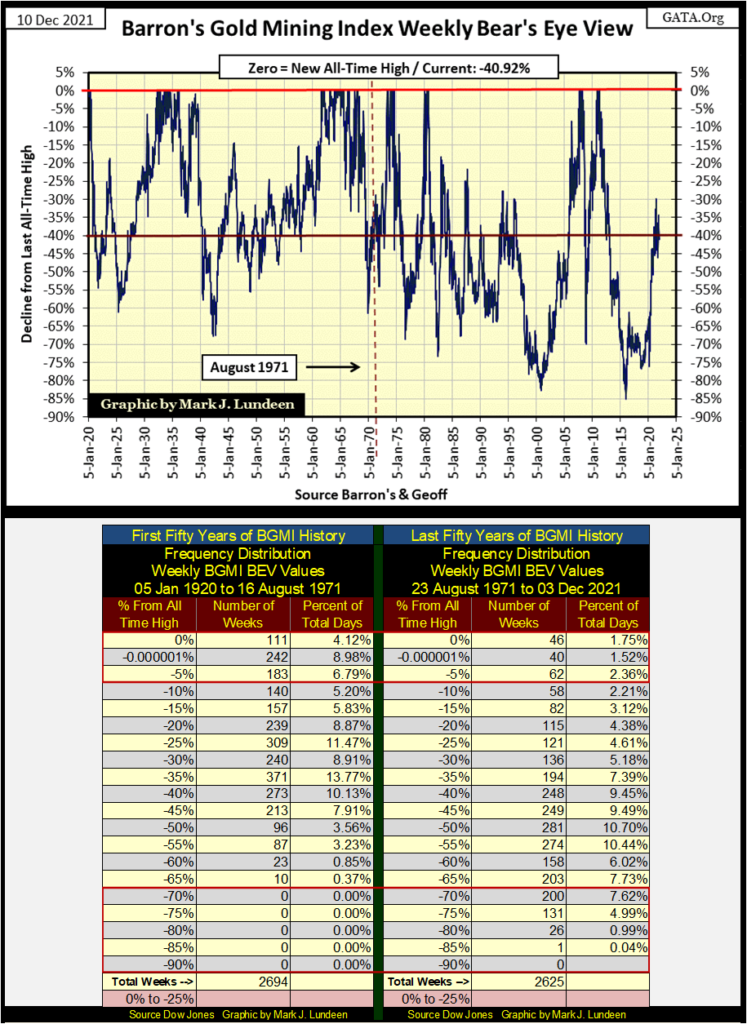

Let’s take a look at the Bear’s Eye View (BEV) chart for Barron’s Gold Mining Index (BGMI) going back to January 1920, a chart that spans over 100 years of market history.

I placed a red dashed line noting August 1971, when the Federal Government terminated the Bretton Woods $35 gold peg, conveniently at the halfway mark in the chart’s timeline. I also placed two frequency tables for the before and after August 1971 weekly closing BEV values at the bottom of this chart.

One common assumption for gold, silver, and precious metal mining companies, is their valuations benefit from monetary inflation. But in the chart below we can disprove that assumption; as there was nothing more inflationary than what happened in August 1971; they took the dollar off the gold standard, and began inflating the US dollar, as seen in its balance sheet chart above.

Looking at the BGMI below, before August 1971, most of its weekly closes were above its BEV -40% line. After August 1971, most of its weekly closes were below its BEV -40% line. Now, look at the BGMI’s bear market bottoms before and after August 1971. During the Great Depression Crash; September 1929 to July 1932, the BGMI advanced towards new all-time highs the entire time, as everything else did just the opposite.

Die Tiefststände des BGMI auf dem Bärenmarkt nach dem August 1971 stellen die davor liegenden in den Schatten. Der größte Marktrückgang für den BGMI fand im Januar 2015 statt, ein satter Rückgang von 85 % gegenüber seinem Höchststand im April 2011. Dieser 85-prozentige Tiefpunkt des Bärenmarktes bildet den Hintergrund für unseren aktuellen Bullenmarkt bei Edelmetallen. Nachdem sich der BGMI sieben Jahre lang vom tiefsten Bärenmarkt der letzten 101 Jahre erholt hat, liegt er zum Ende dieser Woche immer noch 41 % unter seinem letzten Allzeithoch vom April 2011.

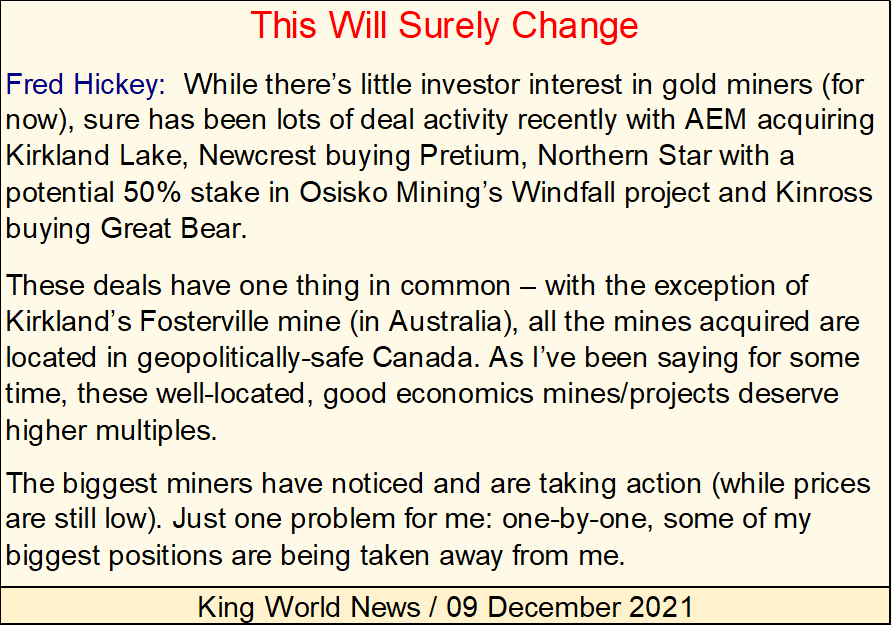

Doch hinter den Kulissen ist im Edelmetallbergbausektor einiges los. King World News berichtete diese Woche am 9. Dezember über einige Fusions- und Übernahmeaktivitäten in Kanada.

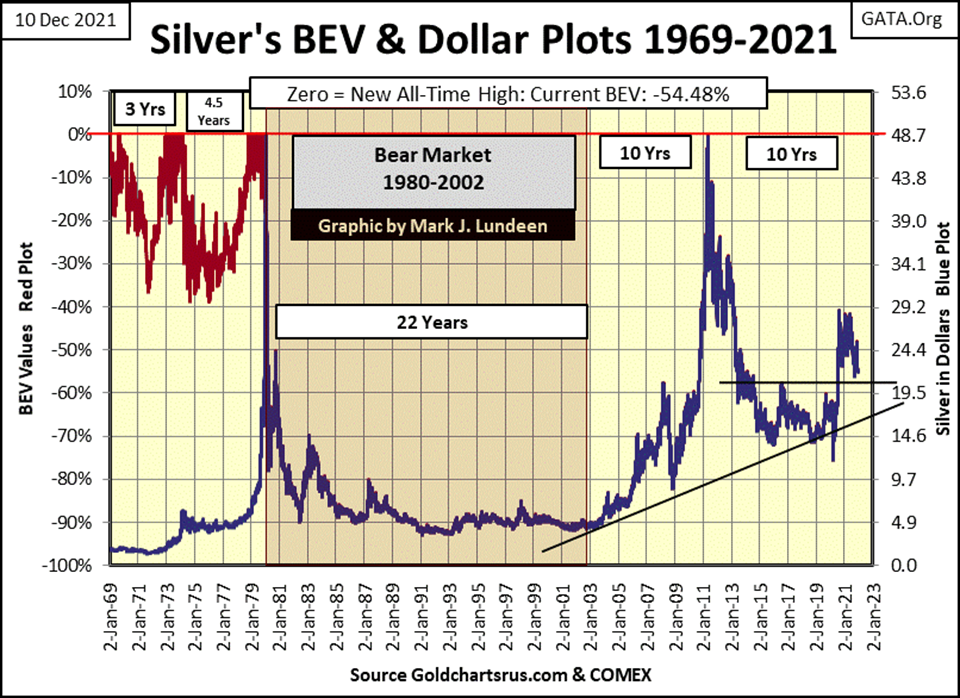

Das Gleiche gilt für Silber, den einzigen Anlagewert, dessen Bewertung immer noch 50 % unter seinem letzten Allzeithoch liegt, das im Januar 1980, also vor vierzig Jahren, erreicht wurde.

Im Dezember 2021 sind Edelmetallwerte nicht überbewertet, sondern historisch unterbewertet. Alles andere auf dem Markt wird heute zu aufgeblähten Bewertungen gehandelt, die von jahrzehntelangen „Liquiditätsspritzen“ herrühren, und es besteht die Gefahr einer massiven Deflation, wie in den deprimierenden 1930er Jahren. Ich kann nachts ruhig schlafen, weil ich weiß, dass mein Vermögen in Edelmetallen angelegt ist.

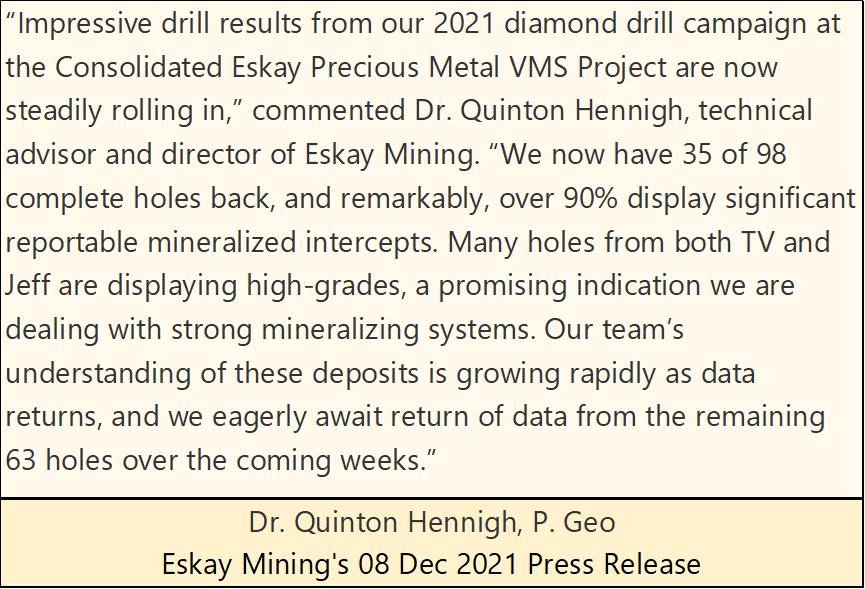

Apropos kanadische Gold- und Silberminenaktivitäten hinter den Kulissen, mein kleines Lieblings-Explorationsprojekt: Eskay Mining gab diese Woche am 8. Dezember eine weitere Pressemitteilung heraus, die anscheinend niemand bemerkt hat.

Aber das ist nicht wahr. Ich bin mir sicher, dass viele der großen Bergbauunternehmen die Pressemitteilungen von Eskay Mining zu ihrem Bohrprogramm für 2021 aufmerksam verfolgen.

Ich bin kein Geologe. Im Laufe der Jahre habe ich jedoch viele Pressemitteilungen von Explorationsunternehmen gesehen, mit denen ich spekuliert habe. Ich kann mich nicht erinnern, dass ein anderes Unternehmen berichtet hat, dass 90 % der Bohrkerne, die sie in dieser Saison gebohrt haben, aus dem Untersuchungslabor mit „signifikanten, berichtspflichtigen mineralisierten Abschnitten“ zurückkamen. Außerdem scheinen die TV- und Jeff-Ziele von Eskay Mining in alle Richtungen offen zu sein und könnten sich tatsächlich als zusammenhängend erweisen.

Nicht immer, aber in der Regel wählen Geologen ihre Bohrziele größer als die erwarteten mineralisierten Erzkörper, nach denen sie suchen, und erwarten, dass die meisten ihrer Bohrkerne frei von Nutzschichten sind. Sie versuchen herauszufinden, was sie haben und wo es sich in ihrem Claim befindet. In der nächsten Saison werden sie dann das zu bebohrende Gebiet verkleinern und versuchen, die Lage des erwarteten Erzkörpers besser zu bestimmen.

Die Ergebnisse des Bohrprogramms 2020 und 2021 von Eskay Mining haben gezeigt, dass die Gold- und Silbermineralisierung mit wirtschaftlichem Gehalt über die ursprünglichen Ziele des Unternehmens hinausgeht und die Bohrungen in der Saison 2022 weiter nach außen ausgedehnt werden müssen.

Jedenfalls sehe ich das aus der Sicht eines pensionierten Navy Chief Petty Officer so. Was Dr. Hennigh für die nächste Bohrsaison tatsächlich plant, weiß wahrscheinlich nicht einmal er selbst, da das Unternehmen derzeit noch auf die Untersuchungsergebnisse für weitere dreiundsechzig der achtundneunzig Bohrlöcher wartet, die im letzten Sommer niedergebracht wurden. Was für ein großes Problem, mit dem sich ein Geologe herumschlagen muss!

Die Aktienkurse von Eskay Mining sind nach der Veröffentlichung dieser Informationen gefallen. Ich hatte damit gerechnet, dass der Markt einen kräftigen Aufschwung erleben würde. Aber das ist nicht geschehen. Das ist eine gute Sache für alle, die in eines der meiner Meinung nach überzeugendsten Edelmetallunternehmen des Jahres 2022 investieren wollen.

Aber wie aus dem obigen 101-Jahres-BEV-Chart für den BGMI und Silber, das bis 1970 zurückreicht, ersichtlich wird, sind fantastische Investitionen in Gold- und Silberminen derzeit bei verwalteten Geldern und Einzelanlegern nicht beliebt.

- AUCH DIES WIRD VORÜBERGEHEN.

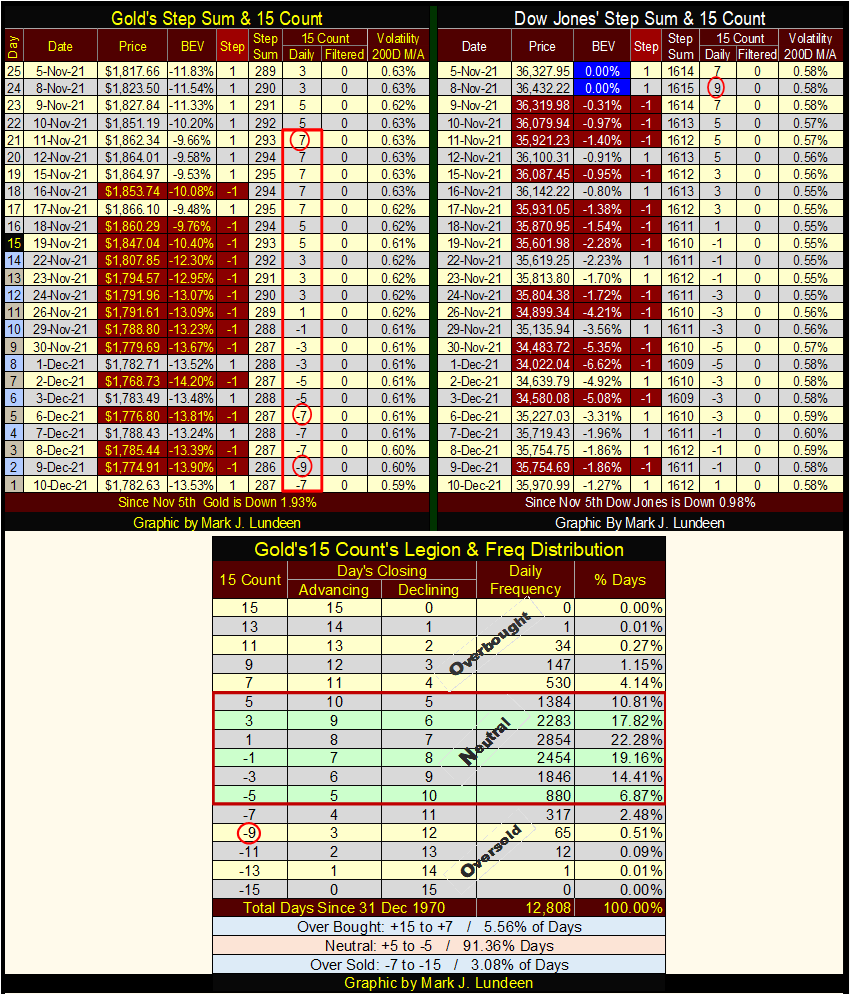

Ich überspringe diese Woche meine Stufensummen-Charts für Gold und den Dow Jones und gehe direkt zu ihren Stufensummen-Tabellen weiter unten über.

Auf der Goldseite der Tabelle können wir etwas beobachten, das nicht häufig vorkommt: Der 15er Count von Gold ging von überkauft +7 am 17. November auf einen SEHR überverkauften Wert von -9 am 9. Dezember zurück. Das war eine sechzehntägige Reise von einem extremen Marktzustand zum anderen.

Interessant an dieser sechzehntägigen Reise ist auch, dass es der COMEX-Truppe nicht gelang, den Goldpreis unter die BEV-Linie von -15 % zu drücken. Sind die Ganoven nach all den roten Abwärtstagen, die in der nachstehenden Tabelle für Gold zu sehen sind, mit den Ergebnissen ihrer Bemühungen zufrieden? Wir wissen, dass sie versucht haben, eine Verkaufspanik auf dem COMEX-Papiergoldmarkt auszulösen – aber bisher sind sie gescheitert.

Ich wäre nicht schockiert, wenn der Goldpreis in den kommenden Wochen sogar auf seine BEV -20%-Linie ($1642) zurückfallen würde. Ich bezweifle, dass das passieren wird. Aber denken Sie daran, dass die „politischen Entscheidungsträger“ und ihre Handlanger, die tonnenweise gefälschtes digitales Gold an der COMEX verkaufen, verzweifelt versuchen, den Goldpreis daran zu hindern, über seinen Höchststand vom letzten Jahr ($2061) zu steigen.

Wenn Sie bullish auf Gold und Silber sind, wollen diese Typen Ihnen übel mitspielen. Sehen Sie sich an, was sie in der obigen Tabelle getan haben! Aber ein Verkaufs-Höhepunkt, wie er oben zu sehen ist, hat ein Verfallsdatum an sich. Wie viele sinnlose Verkäufe können die Idioten noch tätigen? Ich glaube nicht, dass sie noch lange so weitermachen können.

Normalerweise sind so viele fallende Tage und eine 15er-Zählung von -9 etwas, das ich mit einem Tiefpunkt des Marktes in Verbindung bringe, ein starkes Indiz dafür, dass ein Verkaufsclimax in Bewegung ist oder möglicherweise gerade abgeschlossen wurde.

Der Goldmarkt befindet sich nun, da er sich dem Ende des Jahres 2021 nähert, in einer sehr interessanten Lage. Haben sich die Bären selbst geschlagen, während die Bullen mit ihnen Seilspringen gespielt haben? Wenn ja, könnten wir in den nächsten Wochen eine explosive Marktentwicklung erleben.

Das gilt vor allem, wenn die Auswirkungen des massiven Zahlungsausfalls von Chinas Evergrande endlich auch die großen Banken an der Wall Street treffen. Sie werden es eines Tages bereuen, dass sie sich für Glamour-Themen und Schulden entschieden haben, während sie bei Gold und Silber short sind.

–

(Bildrechte Cover Foto: Stevebidmead via Pixabay)

DISCLAIMER: Dieser Artikel wurde von einem Dritten verfasst und spiegelt nicht die Meinung von Born2Invest, seinem Management, seinen Mitarbeitern oder seinen Partnern wider. Bitte lesen Sie unseren Haftungsausschluss für weitere Informationen.

Dieser Artikel kann zukunftsgerichtete Aussagen enthalten. Diese zukunftsgerichteten Aussagen sind im Allgemeinen durch die Wörter „glauben“, „projizieren“, „schätzen“, „werden“, „planen“, „werden“ und ähnliche Ausdrücke gekennzeichnet. Diese zukunftsgerichteten Aussagen beinhalten bekannte und unbekannte Risiken sowie Ungewissheiten, einschließlich derer, die in den folgenden Sicherheitshinweisen und an anderer Stelle in diesem Artikel und auf dieser Website beschrieben werden. Auch wenn das Unternehmen davon ausgeht, dass seine Erwartungen auf vernünftigen Annahmen beruhen, können die tatsächlichen Ergebnisse, die das Unternehmen erzielt, erheblich von den zukunftsgerichteten Aussagen abweichen, die nur die Meinung des Managements des Unternehmens zum Zeitpunkt der Veröffentlichung dieses Artikels wiedergeben. Bitte lesen Sie außerdem diese wichtigen Angaben.