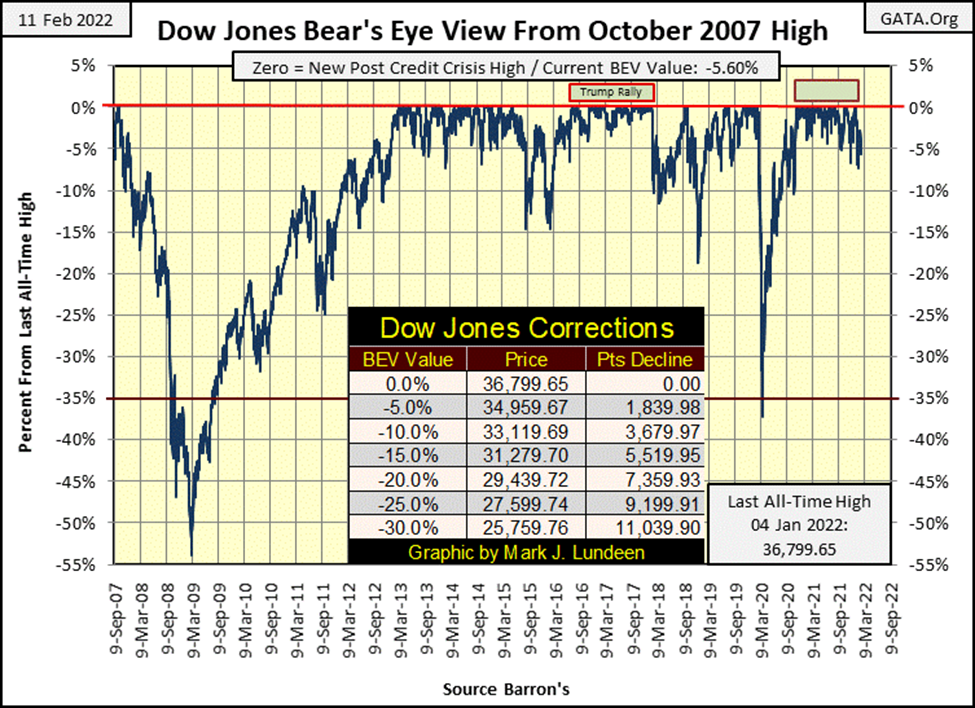

In dieser Woche schloss der Dow Jones bis Freitag mit einem BEV von -5,60 % innerhalb der Scoring-Position, d. h. jeden Tag innerhalb von 5 % vom letzten Allzeithoch des Dow. Das ist nicht unbedingt schlecht, aber auch nicht gut. Ein Jahr lang, von November 2020 bis November 2021, schloss der Dow Jones entweder auf einem neuen Allzeithoch (BEV Null) oder innerhalb von 5 % seines letzten Allzeithochs in Punktereichweite. Und das hat sich in den letzten drei Monaten geändert.

Seit dem 1. Januar 2022 hat der Dow Jones nur zwei weitere neue Allzeithochs erreicht: am 3. und 4. Januar. Und wie in der nachstehenden BEV-Grafik des Dow Jones zu sehen ist, schließt der Dow Jones mit zunehmender Regelmäßigkeit unter seiner BEV -5%-Linie.

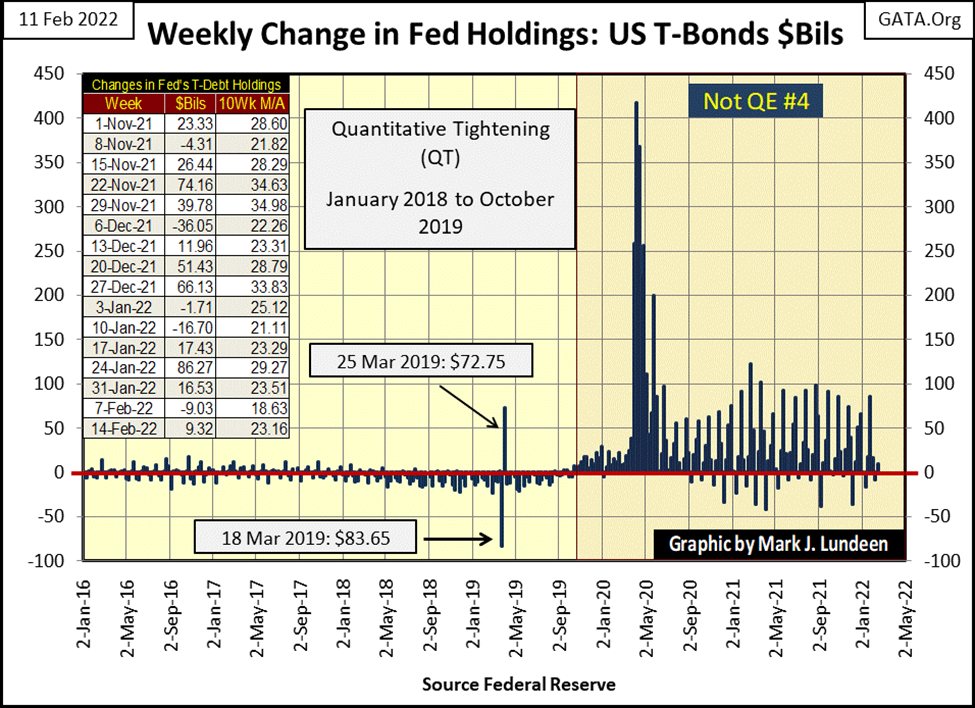

Ich bezeichne den aktuellen Anstieg als Post March 2020 Flash Crash Advance, weil er das ist. Es ist eine Erholung von den Paniktiefs vom März 2020, eine Reaktion darauf, dass die „politischen Entscheidungsträger“ in nur wenigen Wochen mehr als eine Billion Dollar in das Finanzsystem pumpten. Und sie „injizieren“ weiterhin große Mengen an „Liquidität“ in den Markt bis zu dieser Woche. Unten habe ich die wöchentlichen Veränderungen der Bestände der Federal Reserve an US-Staatsanleihen aufgezeichnet. Auf diese Weise versuchen sie, die „Marktbewertungen zu stabilisieren“.

In den letzten zwei Jahren stieg der Dow Jones von 18.591, seinem Tiefststand im März 2020, auf 36.799 Anfang letzten Monats. Aber das ist nicht einfach so passiert, sondern es bedurfte des FOMCs Not QE#4 (siehe unten), um dies zu erreichen. Und jetzt heißt es bei der Fed, dass sie diese umfangreichen Liquiditätsspritzen“ einstellen und die Zinsen anheben wird.

Ich persönlich habe kein Problem damit. Allerdings hat der Markt einen Affen auf dem Rücken. Und der Affe des Marktes erwartet vom FOMC niedrige Zinssätze und „reichliche Liquiditätszufuhr“. Die idiotischen Sparfüchse des FOMC erwarten, dass dieser Affe einen kalten Entzug all der „Liquidität“ macht, die sie ihm seit Bernankes QE#1 im Januar 2009 „injiziert“ haben. Aber Affen machen nicht gerne einen kalten Entzug. Wenn ihnen die Droge ihrer Wahl verweigert wird, gehen sie stattdessen absolut APE.

Wenn die Idioten den Marktaffen von einem Tag auf den anderen von dem abschneiden, was sie brauchen, rechne ich mit einem weiteren Blitzabsturz des Dow Jones, denn die Finanzmärkte sind zutiefst süchtig nach Niedrigzinsen und unbegrenzter „Liquidität“, die vom FOMC fließt.

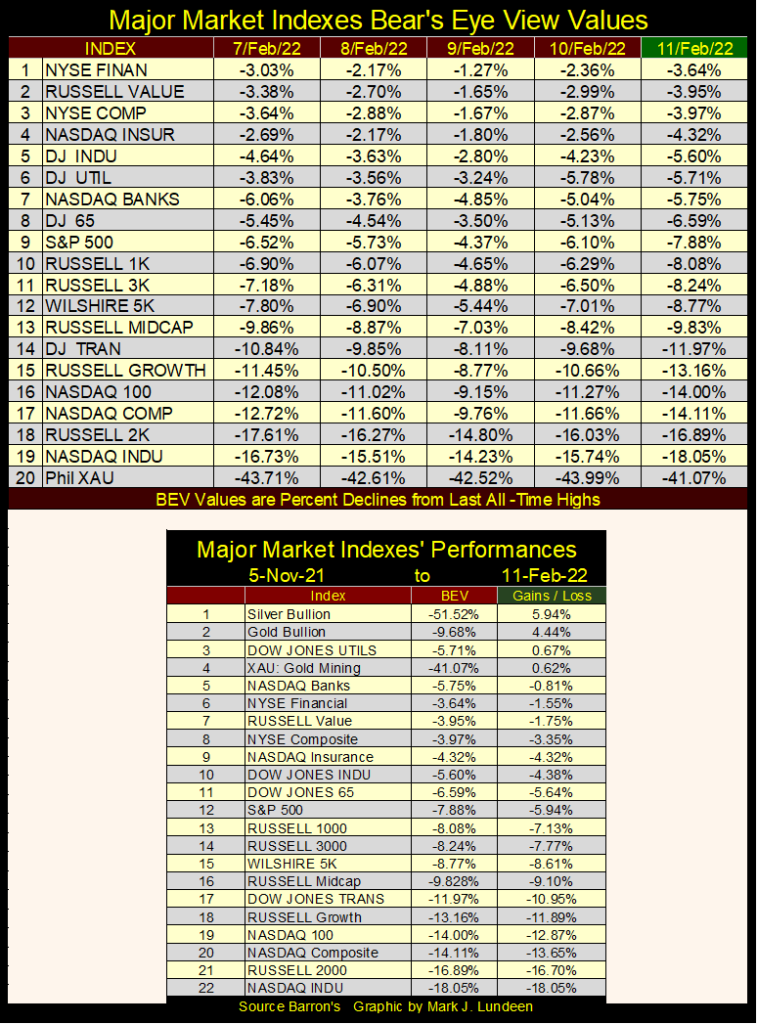

Hier ist meine BEV-Wertetabelle für die wichtigsten Marktindizes. Es ist schon ein paar Wochen her, dass wir eine BEV-Null in der Tabelle unten gesehen haben (0,00% / Neues Allzeithoch). Am Mittwoch schlossen elf Indizes in Punktereichweite (innerhalb von 5 % eines Allzeithochs). Bis zum Wochenschluss am Freitag gelang es jedoch nur vier dieser Indizes, in der Punkteregion zu schließen. Je weiter wir uns dem Jahr 2022 nähern, desto mehr Schwäche stelle ich am Aktienmarkt fest. Dies ist die Art von Situation, in der ein großes Marktereignis nach unten aus heiterem Himmel die meisten überraschen kann.

Sehen Sie sich die obige Tabelle an, in der die Gewinne/Verluste vom 05. November 2021 bis zum Ende dieser Woche aufgeführt sind. Warum der 5. November? Das war die Woche, in der diese Indizes, die in der obigen BEV-Tabelle zu sehen sind, 63 BEV-Nullen von 100 Tagesabschlüssen aufwiesen. Das ist ein ziemlicher Unterschied zu dem, was wir oben sehen.

Die einzigen Fortschritte in der Tabelle vom 5. November sind Edelmetallwerte und der Dow Jones Utility Average. Ich gehe davon aus, dass dies der nächste neue Trend an den Märkten sein wird: steigende Bewertungen für Edelmetalle, während die Bewertungen von Aktien und Anleihen weiter sinken. Wenn der FOMC tatsächlich beginnt, die Zinssätze zu erhöhen und seine Anleihekäufe stark reduziert, wird dieser neue Trend zur täglichen Realität werden.

Der Dow Jones in den Tagesbalken unten ist ein hässliches Diagramm. Egal, ich bleibe kurzfristig bullish. Der Dow Jones schloss die Woche nicht allzu weit von seinem letzten Allzeithoch entfernt; ein BEV von -5,60 % oder 5,60 % unter seinem letzten Allzeithoch. Wenn die nächste Woche für den Markt gut verläuft, könnte der Dow Jones leicht mit einem neuen Allzeithoch schließen.

Ich glaube aber nicht, dass dies der Fall sein wird, da die Verbraucherpreisinflation immer stärker zunimmt. Die Anleiherenditen und Hypothekenzinsen beginnen, nach oben zu tendieren. Präsident Flash/Bang (alias Joe Biden) fügt dem Ansehen Amerikas in der Welt großen Schaden zu. Und seine innenpolitischen Mandate fügen der Wirtschaft großen Schaden zu.

Wir haben immer Probleme. In Zeiten der Hausse lösen sich die großen Probleme jedoch in der Regel von selbst und kommen den Bullen zugute. Aber in schlechten wirtschaftlichen Zeiten können diese großen Probleme den Markt zum Einsturz bringen. Wenn ich mir die wachsende Liste der Probleme ansehe, mit denen die Märkte, die Wirtschaft und die allgemeine politische Lage hier in den Vereinigten Staaten im Februar 2022 konfrontiert sind, wird es immer schwieriger, optimistisch für den Aktienmarkt zu bleiben.

Warum bleibe ich also kurzfristig bullish? Ich warte darauf, dass der Dow Jones zwei oder drei Tage mit extremer Volatilität erlebt, die gefürchteten Dow-Jones-2%-Tage. Warum sie noch nicht eingetreten sind, ist mir ein Rätsel. Natürlich bleibe ich noch dabei, aber nur, weil ich aus diesem Markt raus bin. Mein einziges Risiko in diesem Markt sind Edelmetallwerte, zu denen auch Gold- und Silberminenaktien gehören.

Eine allgemein anerkannte Faustregel auf dem Markt lautet, dass man erst niedrig kaufen und dann hoch verkaufen sollte. Aber wie können Anleger wissen, ob etwas billig und damit ein guter Kauf ist oder ob der Preis gefährlich hoch ist und damit ein guter Zeitpunkt zum Verkaufen? Ich möchte einige technische Indikatoren vorstellen, um zu zeigen, wie ich erkennen kann, ob der Markt billig oder überbewertet ist.

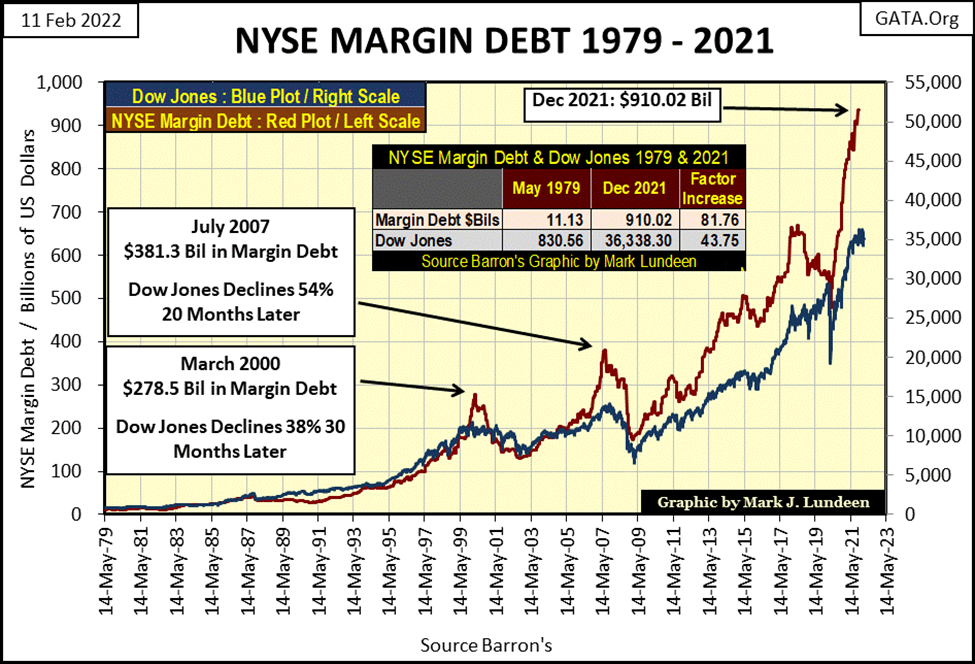

Der erste technische Indikator dafür, ob der Aktienmarkt billig oder überteuert ist, sind die Einschusszahlungen an der NYSE. Margin Debt ist ein Kredit, der den Brokern zur Verfügung gestellt wird, die ihn dann an ihre Kunden mit einem Margin-Konto weitergeben, damit diese eine größere Position kaufen können, als dies mit ihren Barpositionen allein möglich wäre.

In der nachstehenden Grafik habe ich den Dow Jones in blau und die NYSE-Margin Debt in rot dargestellt, wobei ich bis 1979 zurückgegangen bin. Zunächst einmal ist festzustellen, dass das Wachstum des Dow Jones seit 1979 eng mit dem Wachstum der NYSE-Margin Debt zusammenhängt. Wenn die NYSE-Margenverschuldung ihren Höchststand erreicht und zu sinken beginnt, wird der Dow Jones bald folgen. Das war im März 2000 der Fall, kurz vor der High-Tech/Dot.com-Baisse.

Dies war auch im Juli 2007 der Fall, als die Margenverschuldung drei Monate vor dem Höchststand des Dow Jones im Oktober 2007 während der Hausse bei den Subprime-Hypotheken ihren Höhepunkt erreichte. In den folgenden zwanzig Monaten erlebte der Dow Jones seinen zweittiefsten Bärenmarkt seit 1885; ein Rückgang von 54 %.

Nehmen Sie sich einen Moment Zeit und betrachten Sie diese Grafik. Die Zunahme der Margenverschuldung erhöht die Nachfrage auf dem Aktienmarkt nach dem, was in New York verkauft wird – Aktien. Die Verringerung der Margenschulden erhöht das Angebot für das, was in New York verkauft wird – Aktien.

Warum die Verringerung der Margenverschuldung das Angebot erhöht, ist leicht zu verstehen. Alle Broker haben eine Vereinbarung mit ihren Margin-Kunden; sollte der Aktienmarkt beginnen, sich zu verkaufen, hat der Broker das gesetzliche Recht, Margin-Positionen ohne die Zustimmung seiner Margin-Kunden zu verkaufen. Im Gegensatz zu ihren Margin-Kunden sind die Makler nicht auf der Suche nach dem besten Preis, den der erwartete Marktaufschwung bieten würde. Bei einem großen Marktrückgang ist das einzige, woran die Broker denken, die Liquidierung der Abwärtsrisiken für das Brokerhaus.

Aus diesem Grund sind Tiefststände an den Märkten so erschreckend, da die Makler überall zum Entsetzen aller die Aktien auf ihren Margin-Konten zu jedem Preis liquidieren.

Nun, nicht alle. Wenn Sie sich einen Moment Zeit nehmen, um die nachstehende Grafik zu betrachten, werden Sie schnell verstehen, dass die Margenverschuldung tatsächlich ein hervorragender Indikator für das Marktrisiko ist. Wenn die Margenverschuldung ein Allzeithoch erreicht hat, ist der Markt voll eingepreist und eine Korrektur steht bevor. Natürlich sehen die meisten Kleinanleger das nicht so. Je höher der Markt steigt, desto eher sind sie bereit, in der Spitze des Marktes den höchsten Preis zu zahlen.

Bei Tiefstständen wird der Markt von Angst ergriffen, da die Makler ihre Einschusskonten auflösen. Diese Auflösungsphase geht jedoch irgendwann zu Ende, wenn die Margin-Schulden nicht mehr sinken, sondern sogar wieder ansteigen. Zu solchen Zeiten bietet der Markt die besten Möglichkeiten, mit geringem Risiko und hoher Wahrscheinlichkeit gewinnbringend zu kaufen. Allerdings nutzen nur wenige Anleger den Vorteil, in der Talsohle eines Bärenmarktes zu kaufen, da sie von der Baisse noch traumatisiert sind.

Ich habe es in der obigen Grafik nicht vermerkt, aber der Flash-Crash vom März 2020 fand auch im Zusammenhang mit einem Rückgang der Margin-Schulden statt. Seitdem sind die Margin-Schulden wieder auf einem Allzeithoch angelangt: 910,02 Mrd. USD im Dezember 2021, um genau zu sein, was den aktuellen Markt zu einer Anlagearena mit extremem Risiko macht. Der Kauf von Aktien auf dem heutigen Markt ist wie ein Selbstmordpaket mit Herrn Bär.

Natürlich spreche ich nicht von Edelmetallen, Goldbarren und Minenaktien, die auf diesem Markt ungeliebt sind.

Wenn der nächste größere Marktrückgang kommt, müssen die Makler eine Menge Abwärtsrisiken liquidieren, und es wird nicht schön sein, wenn sie einen guten Prozentsatz dieser 910 Milliarden Dollar in einen schwachen Markt verkaufen. Aber diese bevorstehende Liquidationsphase auf dem Aktienmarkt hat ein Verfallsdatum, das sich zeigen wird, wenn die Margenschulden nicht mehr sinken. Am Tiefpunkt wird niemand den Anlegern sagen, dass dies eine historische Gelegenheit ist, um in den Aktienmarkt zu investieren, da auch die „Marktexperten“ überall in einem Trauma sein werden.

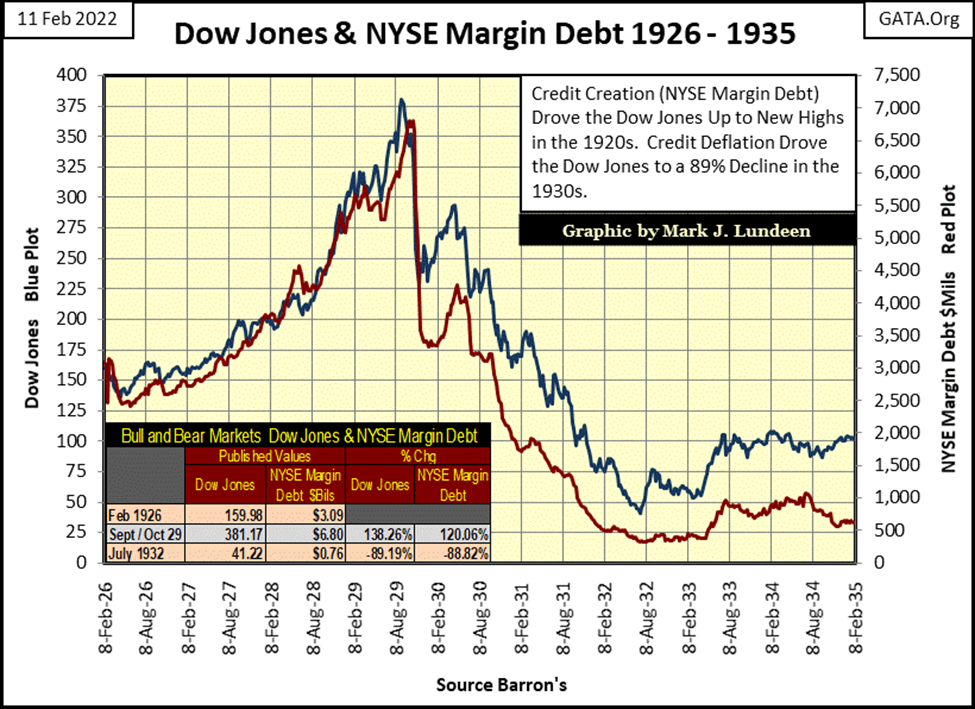

Nachfolgend ein Diagramm für den Dow Jones und die NYSE Margin Debt von 1926 bis 1935. In den 1920er Jahren gestattete die Wall Street ihren Kunden, für jeden Dollar an Aktien, den sie auf Marge kauften, zehn Cents zu hinterlegen. Wenn man das weiß, ist es leicht zu verstehen, warum die Zunahme der Margenverschuldung während der Hausse der 1920er Jahre den Anstieg des Dow Jones anheizte und warum die Auflösung der Margenverschuldung im Juli 1932 zu einem 89%igen Einbruch der Bewertung des Dow Jones führte.

Ein weiterer hervorragender technischer Indikator, um zu beurteilen, ob ein Markt von einem Bärenmarktrückgang bedroht ist oder nicht, ist die Dividendenrendite des Dow Jones, oder besser gesagt, sie war es, bevor Alan Greenspan im August 1987 Vorsitzender der Fed wurde.

Die Bullenmärkte vor Greenspan lassen sich daran erkennen, dass die Dividendenrendite des Dow Jones von über 6 % auf 3 % gesunken ist. Wenn der Dow Jones eine Rendite von etwa 3 % aufwies, war es Zeit zu gehen, wenn ein Anleger den Bärenmarkt vermeiden wollte, der immer auf eine so niedrige Rendite folgte.

Die Bärenmärkte sind unten zu sehen, wenn die Dividendenrendite des Dow Jones von etwa 3 % auf etwas über 6 % anstieg. Bei seinem Tiefstand im Juli 1932 lag die Rendite des Dow Jones bei über 10 %. Am Tiefpunkt des Bärenmarktes der Großen Depression kauften nur wenige beherzte Anleger für einen Pfennig, wofür andere 1929 viele Dollar bezahlten.

And so it went until August 1987, when Alan Greenspan decided not to allow Mr Bear to clean up the excesses of the 1980s with a bear market. With the Dow Jones yielding a historic low of 2.54%, the market was due for a big bear market decline. It just was. Instead, Greenspan manipulated the financial system with ever lower interest rates and “injections of liquidity” until on 17 January 2000, when the Dow Jones yielded a miniscule 1.30%.

During the following high-tech bear market, a 38% decline in the Dow Jones, its dividend yields never broke above 2%. At the bottom of the sub-prime mortgage bear market, the Dow Jones dividend yield peaked at 4.68%. It would have gone higher, but like Greenspan before him, Dr. Bernanke also refused to allow Mr Bear to clean up the excesses created during the sub-prime mortgage debacle. His three QEs flooded the market with cash, and he was successful in “stabilizing market valuations.”

Während des Flash-Crashs im März 2020 bewies der Fed-Vorsitzende Powell mit seinem „Not QE#4“, dass er nicht untätig war, wenn es um die „Stabilisierung der Marktbewertungen“ ging. Die Dividendenrendite für den Dow Jones stieg auf nur 3,93 % am Tiefpunkt des Marktrückgangs, weit entfernt von den 6 % Rendite der Vor-Greenspan-Ära.

Aus dem obigen Schaubild geht hervor, dass der Aktienmarkt seit Alan Greenspans Amtsantritt als Fed-Vorsitzender im August 1987 gemessen an der Dow-Jones-Dividendenrendite stark überbewertet ist. Ist das wirklich von Bedeutung? Ich glaube ja, denn die Aktienmarktbewertungen der letzten vier Jahrzehnte waren unnatürlich, aber nur, weil sie geschickt nach oben manipuliert wurden. Ich bin sehr beeindruckt. Aber sie ist nicht real und daher anfällig für Markttrends wie die steigende Verbraucherpreisinflation, Anleiherenditen und Zinssätze.

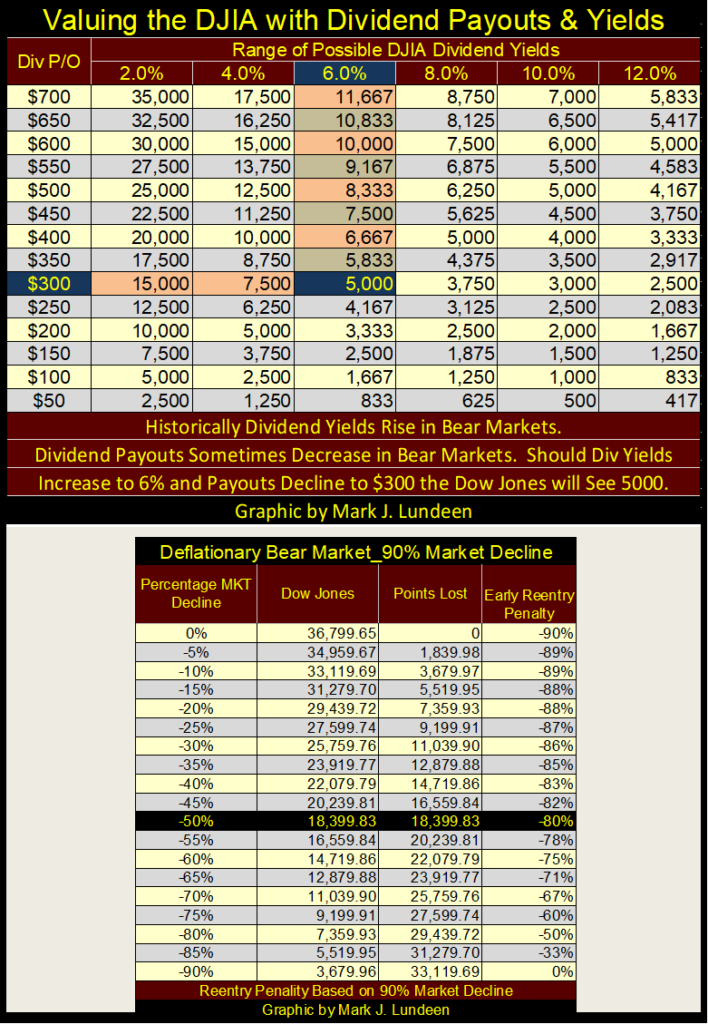

Wie versprochen, wollen wir uns nun ansehen, wie man anhand der Dow-Jones-Dividenden feststellen kann, ob der Aktienmarkt billig oder teuer ist (siehe Tabelle unten). Ich komme gleich zur Sache und sage, dass der Markt bei einer Dow-Jones-Dividendenrendite von 2,0 % sehr teuer ist. Aber ich gebe zu, seit Alan Greenspan ist der Aktienmarkt teuer, aber profitabel.

Ich denke, die unten stehende Dividendentabelle ist am besten geeignet, um zu sehen, wie brutal der nächste Tiefpunkt des Bärenmarktes sein wird, wenn die idiotischen Sparer des FOMC die Kontrolle über die Marktbewertungen verlieren. Wie tief kann der Dow Jones fallen, wenn er zum ersten Mal seit den 1980er Jahren wieder eine Rendite von 6 % oder mehr aufweist?

Diese Woche schloss der Dow Jones mit einer Dividendenausschüttung von 694,76 $ und einer Dividendenrendite von 2,00 %. Der Einfachheit halber gehen wir von einer Ausschüttung von 700 $ und einer Rendite von 2,0 % aus, was den Dow Jones in der nachstehenden Tabelle bei 35.000 Punkten festsetzen würde. Sollte jedoch der kommende Bärenmarkt die Bewertung des Dow Jones so weit drücken, dass er 6 % abwirft, was vor Alan Greenspan immer der Fall war, würde dies einen Schlusskurs von 11.667 bedeuten; ein Rückgang von 70 % in der Baisse.

Und während großer Bärenmärkte werden die Dividendenausschüttungen reduziert, da die Dividendenrenditen steigen. Sollten die Dividendenausschüttungen des Dow Jones auf 300 $ gesenkt werden, während seine Rendite auf 6 % steigt, so würde der Dow Jones bei 5.000 schließen. Das wäre ein Rückgang des Dow Jones um 86,4 % in einem Bärenmarkt, ausgehend von den heutigen überhöhten Bewertungen. Und historisch gesehen, oder besser gesagt, vor Alan Greenspan, war es zu erwarten, dass die Dividendenrendite des Dow Jones höher als 6 % war oder dass die Ausschüttung während eines großen Bärenmarktes um 50 % gekürzt wurde.

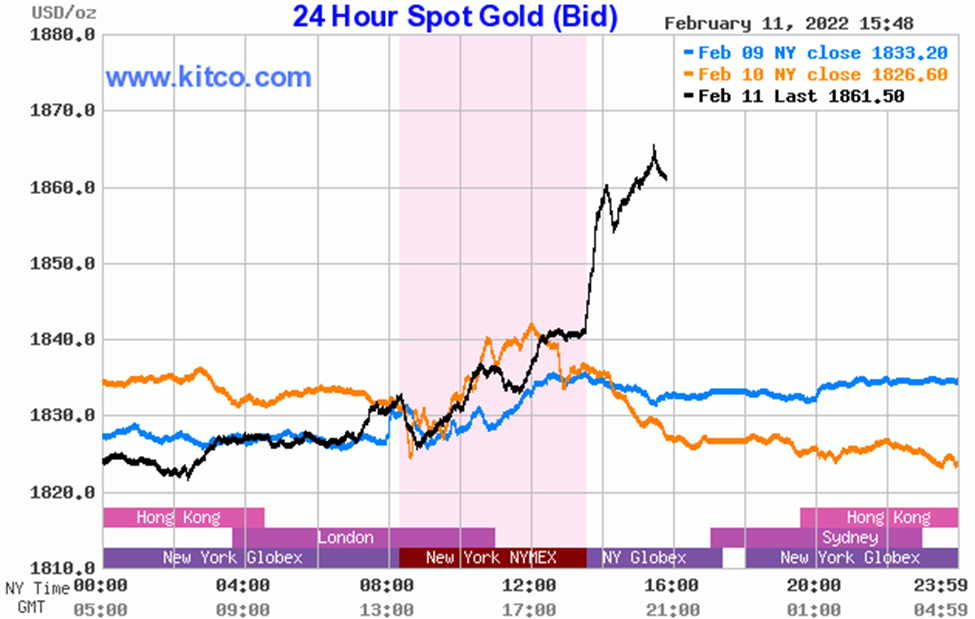

Der Goldpreis hat sich diese Woche wirklich gut entwickelt. Vor allem am Freitag, als es über $1860 schloss, wie im folgenden Kitco.com-Goldchart zu sehen ist.

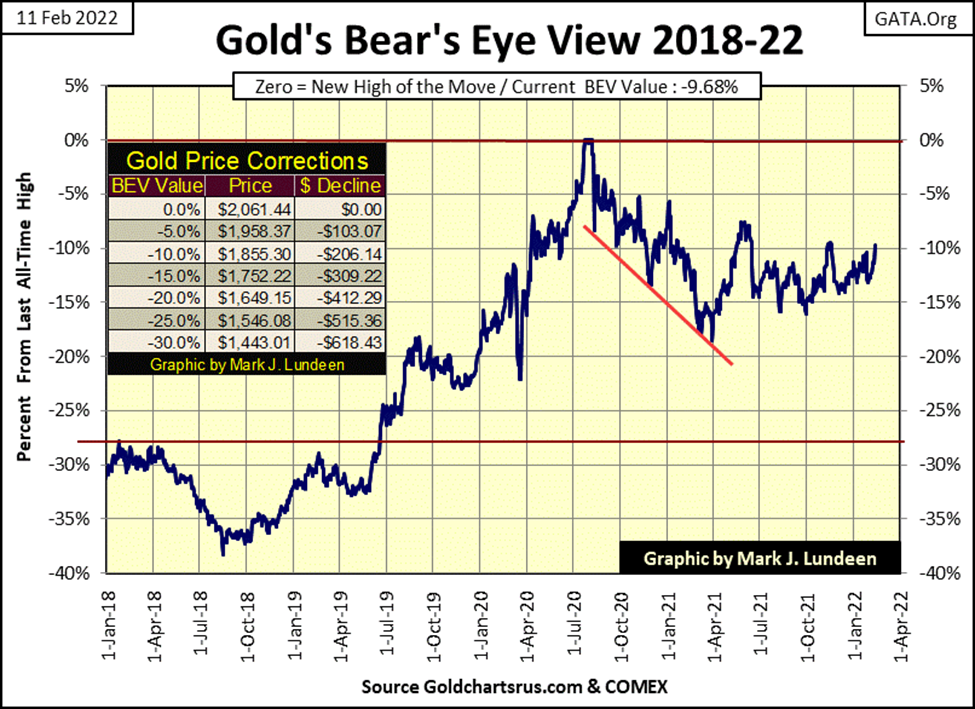

In dieser Woche schloss Gold mit einem BEV von -9,68 % und war damit weniger als 10 % von einem neuen Allzeithoch entfernt. In der Vergangenheit hat sich ein BEV von weniger als -10% als kurzfristiges Top erwiesen. Ich habe jedoch die Vermutung, dass Gold bald einen Anlauf auf ein neues Allzeithoch nehmen wird.

Gold und seine Stufensummenplots unten sehen gut aus. Nicht so sehr für das, was sie getan haben, sondern für das, was sie später in diesem Jahr zu tun in der Lage zu sein scheinen; Ausbruch nach oben, wie sie von 2009 bis 2011 getan haben. Es ist über ein Jahrzehnt her, dass sie so etwas getan haben. Ich sage, es ist an der Zeit, dass sie diesen Berg wieder hinauflaufen.

Betrachtet man die nachstehende Stufensummengrafik des Dow Jones, so hat sich der Dow Jones in den letzten sechs Monaten, also seit August letzten Jahres, weder für die Bullen noch für die Bären wirklich gut entwickelt. Ich stelle jedoch fest, dass der Dow Jones im roten Kreis eine Kopf-Schulter-Formation gebildet hat, was eine bärische Formation ist. Ein weiterer Grund, den Aktienmarkt mit Blick auf den Übergang vom Winter in den Frühling im Jahr 2022 bearish zu sehen.

Ich denke, ich schließe den Kommentar für diese Woche an dieser Stelle, weise aber darauf hin, dass Gold, Silber und Minenaktien immer attraktiver werden, während die Aktien- und Anleihemärkte viele Probleme zu bewältigen haben, mit denen sich die Anleger im Jahr 2022 auseinandersetzen werden müssen.

Was mich betrifft, so sitze ich hoch oben auf der Galerie der Marktteilnehmer, wo ich keine Marktrisiken im breiten Aktienmarkt habe. Aber ich habe einen guten Platz, um den kommenden Krieg zwischen den Bullen und Herrn Bär zu beobachten. Er wird historisch sein, und mit ihm wird sich alles verändern und die Welt zu einem anderen, wenn nicht gar zu einem besseren Ort machen.

__

(Bildrechte Cover Foto: Adam Nowakowski via Unsplash)

DISCLAIMER: Dieser Artikel wurde von einem Dritten verfasst und spiegelt nicht die Meinung von Born2Invest, seinem Management, seinen Mitarbeitern oder seinen Partnern wider. Bitte lesen Sie unseren Haftungsausschluss für weitere Informationen.

Dieser Artikel kann zukunftsgerichtete Aussagen enthalten. Diese zukunftsgerichteten Aussagen sind im Allgemeinen durch die Wörter „glauben“, „projizieren“, „schätzen“, „werden“, „planen“, „werden“ und ähnliche Ausdrücke gekennzeichnet. Diese zukunftsgerichteten Aussagen beinhalten bekannte und unbekannte Risiken sowie Ungewissheiten, einschließlich derer, die in den folgenden Sicherheitshinweisen und an anderer Stelle in diesem Artikel und auf dieser Website beschrieben werden. Auch wenn das Unternehmen davon ausgeht, dass seine Erwartungen auf vernünftigen Annahmen beruhen, können die tatsächlichen Ergebnisse, die das Unternehmen erzielt, erheblich von den zukunftsgerichteten Aussagen abweichen, die nur die Meinung des Managements des Unternehmens zum Zeitpunkt der Veröffentlichung dieses Artikels wiedergeben. Bitte lesen Sie außerdem diese wichtigen Angaben.