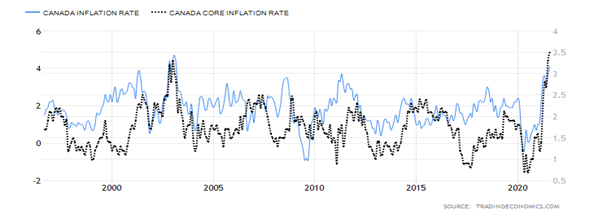

Die Inflation hat sich bei den kanadischen Bundeswahlen am 20. September 2021 als eines der Hauptthemen herauskristallisiert. Ein weiteres wichtiges Thema ist der Klimawandel. Es gibt noch weitere Themen, aber wir werden uns auf die Inflation und den Klimawandel konzentrieren. Die kanadische Inflationsrate (CPI) stieg im August im Jahresvergleich um 4,1 %, gegenüber 3,7 % im Juli. Diese Rate liegt über dem Zielwert der Bank of Canada (BoC) von 1 % bis 3 %. Dies war das schnellste Wachstum des Verbraucherpreisindex seit 2003.

Rechnet man jedoch die volatilen Energie- und Nahrungsmittelpreise heraus, so stieg die Kernrate des Verbraucherpreisindex nur um 3,5 % gegenüber 3,3 % im Juli. Beide Werte lagen leicht über den Konsenswerten von 3,9 % bzw. 3,3 %. Auch die Kernrate war die höchste seit 2003. Verglichen mit den Werten der 1970er Jahre bleibt die Inflation jedoch eher zahm.

Dennoch ist es nicht verwunderlich, dass sie in der Hitze eines Wahlkampfes zu einem Streitpunkt wird. Spitzenreiter bei den Preisen waren die Transportkosten, die um 8,7 % stiegen. Lässt man jedoch die Benzinkosten außer Acht, betrug der Anstieg nur 3,2 %. Es gibt jedoch eine ganze Reihe von Faktoren, die nicht nur in Kanada, sondern auch in den USA und anderswo zu einem Anstieg der Inflation führen. Das liegt zum Teil daran, dass die Inflation die Schwächephase, die in der Anfangsphase der Pandemie im Jahr 2020 zu beobachten war, hinter sich lässt. Sie neigt dazu, die Preisentwicklung zu übertreiben, wenn sie vor einem Jahr noch rückläufig war. Der Energiesektor ist ein Hauptschuldiger, aber Kanada ist zwar ein Energieproduzent, unterliegt aber wie jeder andere dem Weltmarktpreis. Und hier haben die OPEC und Russland zusammen mit den USA als den größten Produzenten der Welt einen erheblichen Einfluss.

Die Pandemie und der Klimawandel haben alle möglichen Probleme aufgedeckt. Der Klimawandel – oder zumindest schlechtes Wetter – hat Dürren und Überschwemmungen ausgelöst, die Ernten vernichtet und sich negativ auf die weltweite Nahrungsmittelversorgung ausgewirkt haben. Es gibt Schwachstellen im Lebensmittelsystem, die sich negativ auf die Produktion, die Versorgung und die Lieferung auswirken. Die See- und Transportpreise sind in die Höhe geschnellt, die Treibstoffpreise sind in die Höhe geschossen, und es gibt einen Mangel an Lkw-Fahrern, nicht nur hier in Kanada, sondern auch anderswo – in den USA, in der EU und im Vereinigten Königreich.

Ein weiterer Grund für die Knappheit ist das Missverhältnis zwischen den Arbeitskräften. Es besteht ein Missverhältnis zwischen den Branchen, die Arbeitskräfte einstellen, und denjenigen, die Arbeit suchen. Viele sind in andere Branchen gewechselt, während andere einfach weggezogen sind. Aufgrund der Pandemie konnten ausländische Arbeitskräfte, die viele Arbeitsplätze, insbesondere in der Landwirtschaft, besetzten, nicht zurückkehren. Die Kosten für Unterkünfte und fehlende Kinderbetreuungsmöglichkeiten spielen eine Rolle, da Großstädte bekanntermaßen teuer sind. Die Mietsteigerungen beispielsweise sind vielen Berechnungen zufolge tatsächlich höher als angegeben. Die Inflation trifft hier einkommensschwache und ältere Menschen stärker als andere. Die Gehaltserwartungen entsprechen nicht den Mietanforderungen, und viele Menschen mit Kindern können keine angemessene Kinderbetreuung finden oder sich diese nicht leisten, um ins Berufsleben zurückzukehren. Was wir also stattdessen haben, ist eine anhaltend hohe Arbeitslosigkeit und Inflation. Mit einem Wort: Stagflation.

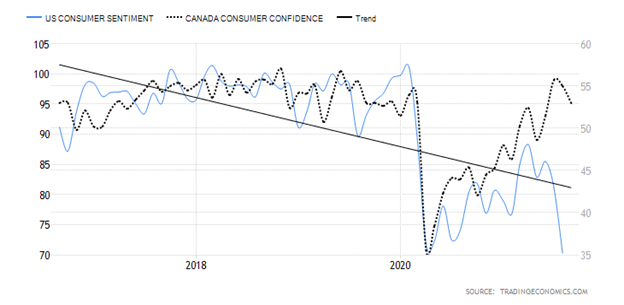

Es war ein schwieriges Jahr. Das Auftreten der Delta-Variante in Verbindung mit großen Gruppen, die sich entweder nicht impfen lassen wollen oder aus anderen Gründen dazu nicht in der Lage sind, hat dazu geführt, dass die Intensivstationen der Krankenhäuser in einigen Provinzen überlastet sind. Obwohl die Ungeimpften die Krankenhäuser und Intensivstationen dominieren, protestieren auch sie, dass sie nicht zur Impfung gezwungen werden können. Da die COVID-Infektionen zunehmen, gerät auch die Beschäftigung unter Druck, insbesondere im Dienstleistungssektor. Hinzu kommt eine ständige Dosis schlechter Nachrichten im Zusammenhang mit Afghanistan, weltweiter politischer Instabilität und extremen Wetterereignissen – Waldbrände, Wirbelstürme und Überschwemmungen – und all dies hat das Verbrauchervertrauen geschwächt.

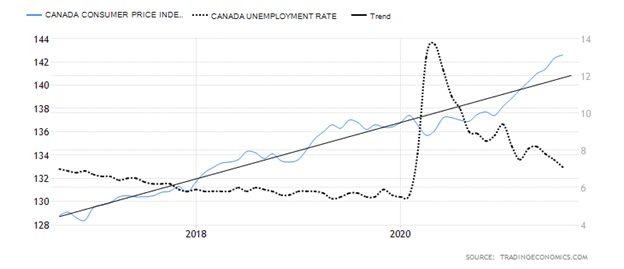

Wie das nachstehende Schaubild zeigt, hat das Verbrauchervertrauen insbesondere in den USA nach einem anfänglichen Aufwärtstrend nach der Pandemiekrise abgenommen. In Kanada ist die Entwicklung nicht so ausgeprägt, aber auch hier ist ein Rückgang zu verzeichnen. Das verheißt nichts Gutes für die Zukunft der verbraucherorientierten Branchen Einzelhandel und Dienstleistungen. Wir zeigen auch den steigenden Verbraucherpreisindex im Vergleich zur Arbeitslosenquote. Die Arbeitslosenquote ist zwar zurückgegangen, liegt aber nach wie vor über den Tiefstständen vor der Pandemie.

Ob die Inflation vorübergehend ist, wie sowohl Tiff MacKlen, Gouverneur der BofC, als auch Jerome Powell, Vorsitzender der Federal Reserve, behaupten, ist fraglich. Die Zeit wird es zeigen, auch wenn es bisher keine eindeutigen Anzeichen dafür gibt, dass die Inflation von Dauer sein wird oder stark ansteigt. Niemand ruft nach der Inflation der 1970er Jahre. So sehr zahlreiche Preise auch in die Höhe geschossen sind, einige sind bereits wieder eingebrochen, wie z. B. bei Holz. Andere Preissteigerungen beginnen sich bereits zu verlangsamen. Der CRB-Index klettert weiter und liegt nun im Jahr 2021 um 34 % und 122 % über dem Tiefpunkt der Pandemie vom März 2020. Es sei jedoch daran erinnert, dass der CRB-Index beim Pandemietief im März 2020 um 46 % einbrach. Ein starker Anstieg ist also nicht besonders ungewöhnlich. Wir befinden uns inmitten eines zyklischen Anstiegs der Rohstoffpreise, wie die Grafik des CRB-Index unten zeigt. Energie spielt eine große Rolle, da die Ölpreise im Jahr 2021 um 44 % und Erdgas (NG) um 94 % gestiegen sind. Auch hier steigen die Preise von den steilen Löchern des Jahres 2020.

Verbrauchervertrauen – U.S. und Kanada

Kanada – Verbraucherpreisindex und Arbeitslosenquote

Wir können auch nicht umhin festzustellen, dass wir jetzt weithin negative Zinssätze haben. Die Inflation in den USA liegt jetzt bei 5,3 %, während die 10-jährige US-Schatzanweisung derzeit bei 1,38 % gehandelt wird, was einer negativen Spanne von 3,92 % entspricht. Das ist so viel wie seit einiger Zeit nicht mehr. Und er könnte sich in Zukunft verringern, wenn die langfristigen Zinssätze als Reaktion auf eine höhere Inflation steigen. Dasselbe gilt für Kanada, wo die jährliche Inflationsrate 4,1 % beträgt und die Rendite 10-jähriger kanadischer Anleihen (CGB) bei 1,29 % liegt, was einer negativen Spanne von 2,81 % entspricht. In der Vergangenheit hat Gold gut auf negative Zinssätze reagiert. Im Moment ist dies jedoch nicht der Fall, da Gold stattdessen das Tapering und potenziell höhere Zinsen fürchtet. In Anbetracht der derzeitigen negativen Spreads sollte man jedoch bedenken, dass der globale Anleihemarkt nicht für ein anhaltend höheres Inflationsniveau positioniert ist.

Das andere große Thema ist der Klimawandel – oder die Zunahme von Unwetterkatastrophen, wie andere es bezeichnen würden. Die Zweifler bezeichnen es als die Natur, wie sie ist. Nun, das stimmt nicht ganz. Die Kosten für diese Katastrophen steigen, wie wir in der Vergangenheit bereits festgestellt haben. Die Kosten des Hurrikans Ida sind noch nicht erfasst, da Louisiana schwer getroffen wurde und die Ostküste der USA von schweren Überschwemmungen heimgesucht wurde. Rechnet man die Waldbrände im Westen hinzu, werden sich die Kosten auf mehrere 10 Milliarden Dollar belaufen und könnten sogar einen Rekord erreichen. Und nicht alles ist durch Versicherungen abgedeckt. Es ist müßig zu dokumentieren, wo wir stehen, denn die Aufzeichnungen zeigen, dass wir das wärmste Jahrzehnt seit Beginn der Aufzeichnungen und das wärmste Jahr und den wärmsten Monat seit Beginn der Aufzeichnungen hinter uns haben. Einigen Studien zufolge sind die Temperaturen so hoch wie seit 125.000 Jahren nicht mehr. Die Ozeane sind seit 1900 um 8 Zoll angestiegen. Das scheint nicht viel zu sein, aber fragen Sie mal voll bewohnte Inseln, wie das ist. Die Temperaturen sind gegenüber dem vorindustriellen Niveau um 1,06 ⁰C gestiegen. Auch das scheint nicht viel zu sein, aber wir nähern uns gefährlichen Werten. Es herrscht Einigkeit darüber, dass ein Anstieg über 3⁰C extrem gefährlich für die Welt wäre. Wir haben im Jahr 2021 irgendwo auf der Welt 50⁰C-Rekordtage erlebt.

So ist es vielleicht nicht verwunderlich, dass eine Umfrage von Angus Reid (https://angusreid.org/federal-election-top-issues/) zu den wichtigsten Themen für diese Wahl ergab, dass Millennials im Alter von 18 bis 34 Jahren den Klimawandel als wichtigstes Thema nennen. Insgesamt stand der Klimawandel in derselben Umfrage an erster Stelle und rangierte bei allen Altersgruppen unter den ersten fünf. Für Frauen ab 35 Jahren und für Männer zwischen 35 und 54 Jahren war der Klimawandel das zweitwichtigste Thema. Nur bei den Männern ab 55 Jahren stand der Klimawandel an fünfter Stelle. Die Unternehmen nehmen den Klimawandel ernst, was sich an der Zahl derer zeigt, die Umwelt-, Sozial- und Governance-Strategien (ESG-Strategien) umsetzen, und an der Art und Weise, wie Finanzinstitute und Versicherungsunternehmen diese Strategien ebenfalls vorantreiben.

Der CRB-Index (ein Rohstoffindex, der sich aus 19 Komponenten zusammensetzt, von denen 41 % auf die Landwirtschaft, 39 % auf Energie, 13 % auf Industriemetalle und 7 % auf Edelmetalle entfallen) hat eine langfristige Abwärtstrendlinie durchbrochen, die bis ins Jahr 2008 zurückreicht. Viele sind der Meinung, dass die Rohstoffe nun in eine weitere große Aufwärtswelle eintreten. Der letzte große Rohstoffzyklus erreichte seinen Höhepunkt im Jahr 2008, auch wenn nicht alle Komponenten gleichzeitig ihren Höhepunkt erreichen. Der CRB-Index hat sich kürzlich von einem überkauften Niveau erholt. Das sollte für die Zukunft hilfreich sein.

CRB-Index – 2001-2021

Was kann ein Anleger also tun? Anleger können sich eine Vielzahl von ETFs ansehen, die an die Inflation gekoppelt sind. Dazu gehören sowohl Anleihen als auch Aktien. Im Bereich der ESG-Aktien und Umweltaktien gibt es wiederum zahlreiche ETFs auf saubere Energie und Aktien aus dem Bereich der erneuerbaren Energien. Gold gilt als Inflationsabsicherung, aber auch als Deflationsabsicherung. Wir sind der Ansicht, dass Gold eher mit abwertenden Währungen verbunden ist, da die Verbindung sowohl mit Inflation als auch mit Deflation sehr schwach ist. Gold verhält sich wie eine Währung, und wenn Währungen an Wert verlieren, wird Gold steigen. Und vice versa. Gold ist auch eine Absicherung gegen geopolitische und staatliche Unsicherheiten.

Wir erfahren jetzt, dass eine UN-Analyse vorhersagt, dass sich der Globus bis zum Ende des Jahrhunderts um 2,7°C erwärmen könnte, wenn man die derzeitige Entwicklung der Welt betrachtet. Bestenfalls scheint die Welt auf dem besten Weg zu sein, die Emissionen bis 2030 um 16 % zu erhöhen, statt sie zu verringern. Das bedeutet: Wenn Sie glauben, dass die Dinge jetzt schon schlecht sind, werden sie noch schlimmer werden. Sehr viel schlimmer. Das alles erinnert uns an ein Buch, das wir vor Jahren gelesen haben: Climate Wars von Gwynne Dyer (2010). Das Buch war unbeirrbar düster. „Flüchtlingswellen, Dutzende von gescheiterten Staaten, wütende Pandemien, Kriege aller Art“. Außerdem würde die Zahl der auf der Welt lebenden Menschen zurückgehen. Das liest sich wie Science-Fiction, aber es wird immer wahrer. Kein schönes Bild. Wird die Technologie uns retten?

Wir leben in einer zunehmend unbeständigen Welt. Eine tödliche Pandemie, Klimawandel, geopolitische Instabilität, zunehmende Polarisierung, religiöse Konflikte, Ungleichheit, Armut, Unterbeschäftigung, Korruption in der Regierung und vieles mehr. Investieren war noch nie so schwierig wie heute, auch wenn der Markt weiter steigt.

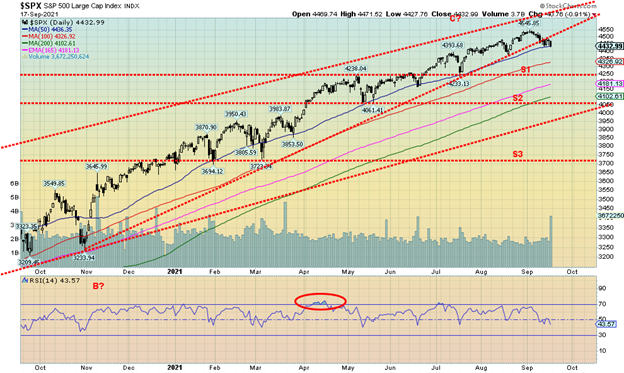

Chart der Woche

Obwohl wir die AAII-Umfrage zur Anlegerstimmung immer verfolgt haben, haben wir sie selten, wenn überhaupt, in unseren Kommentaren erwähnt. Diese Woche konnten wir sie jedoch nicht ignorieren. AAII ist eine unabhängige Non-Profit-Organisation, die keinen Einfluss darauf hat, ob die Umfragen in die eine oder andere Richtung gehen. Ihre Umfrage misst den Prozentsatz der Einzelanleger, die bärisch, bullisch oder neutral gegenüber dem Markt eingestellt sind. Die Umfragen werden wöchentlich durchgeführt.

Daher waren wir überrascht, wie schnell die Umfrage zu einer Baisse wurde, obwohl der S&P 500 nur etwa 2,5 % unter seinem jüngsten Allzeithoch liegt. Das ist kein echter Knaller. Die Bullenumfrage ist jedoch schnell in den Bärenbereich gefallen, und die Bärenumfrage ist zwar nicht durchweg bärisch, aber doch schnell gestiegen. Der Netto-Bärensaldo liegt bei minus 16,90, dem niedrigsten Wert seit September 2020. In vielerlei Hinsicht sind die beiden Umfragen spiegelbildlich zueinander. Zumindest sollten sie das sein. Einige andere von uns untersuchte Umfragen wurden ebenfalls sehr schnell bearish. Es scheint einen überwältigenden Konsens darüber zu geben, dass wir mit einer Korrektur von 5-10 % rechnen müssen. Wir zählen uns selbst dazu. Mea culpa.

Da die Märkte immer weiter steigen, ermutigt das natürlich die Bullen, aber es macht auch die Bären nervös. Kann ein Markt denn einfach immer weiter steigen und steigen und steigen? Okay, ja. Erhöhen Sie die Zinssätze und verjüngen Sie sie, und wer weiß, was dann passiert. Aber in Wirklichkeit wissen wir alle, dass die Fed die Zinsen nicht anheben wird, und das „Taper“ bleibt nur Gerede, auch wenn die Fed wie üblich doppeldeutig redet, um alle im Ungewissen zu lassen. Ja, dank der jüngsten guten Wirtschaftszahlen der Philly Fed und der Einzelhandelsumsätze ist die Rendite der 10-jährigen US-Staatsanleihen, die zu fallen begann, wieder gestiegen. Aber wie wir in unserer Diskussion über Anleihen anmerken, halten wir die derzeitige Aufwärtsbewegung für eine Korrektur und nicht für den Beginn einer neuen Welle höherer Zinssätze.

Wenn die Anleger also in aller Eile zur Baisse übergehen, können wir sagen, dass die von allen erwartete Baisse vielleicht gar nicht eintritt, wenn alle zur Baisse übergehen. Zumindest sollten wir diesen Gedanken abschwächen. Tatsache ist, dass der S&P 500 nun seit 320 Tagen den 200-Tage-MA nicht mehr getestet hat. Oh ja, das haben wir schon einmal erlebt. Vor allem in den späten 1990er Jahren, bevor der Dot.com-Crash einsetzte, und erneut in den Jahren 2016-2018, bevor der ganze Handelskrieg mit China losging. Und auch das ging den Höchstständen voraus, die vor dem Pandemie-Crash im Jahr 2020 zu verzeichnen waren, wenn auch nicht in demselben Ausmaß. Ausschläge in der Hausse-Stimmung sind also nicht überraschend, kurz bevor sich alles plötzlich ändert.

Wir werden das Verhältnis zwischen Puts und Calls genau beobachten, und wenn es zu einem plötzlichen Anstieg der Puts kommt, kann dies ein Zeichen dafür sein, dass der Markt zu schnell zu bärisch wird. Wenn der Markt anfängt, sich in eine Richtung zu neigen und sich schnell in diese Richtung neigt, steigen die Chancen, dass er enttäuscht wird. Bärisch ja, aber vorsichtig bärisch und bereit, schnell zu wechseln. Wenn alle bärisch werden, wer wird dann den Markt verkaufen? Für langfristige Anleger ist es wahrscheinlich das Beste, nichts zu tun. Der Trend ist immer noch aufwärts gerichtet, bis er es nicht mehr ist.

MÄRKTE UND TRENDS

| % Gains (Losses) Trends | ||||||||

| Close Dec 31/20 | Close Sep 17/21 | Week | YTD | Daily (Short Term) | Weekly (Intermediate) | Monthly (Long Term) | ||

| Stock Market Indices | ||||||||

| S&P 500 | 3,756.07 | 4,432.99 | (0.6)% | 18.0% | neutral | up | up | |

| Dow Jones Industrials | 30,606.48 | 34,584.88 | (0.1)% | 13.0% | down | up | up | |

| Dow Jones Transports | 12,506.93 | 14,267.96 | (0.7)% | 14.1% | down | neutral | up | |

| NASDAQ | 12,888.28 | 15,043.97 | (0.5)% | 16.7% | up (weak) | up | up | |

| S&P/TSX Composite | 17,433.36 | 20,490.36 | (0.7)% | 17.5% | neutral | up | up | |

| S&P/TSX Venture (CDNX) | 875.36 | 886.83 | (1.8)% | 1.3% | down | down | up | |

| S&P 600 | 1,118.93 | 1,331.35 | 0.3% | 19.0% | down | neutral | up | |

| MSCI World Index | 2,140.71 | 2,374.90 | (0.4)% | 10.9 | up (weak) | up | up | |

| NYSE Bitcoin Index | 28,775.36 | 47,447.56 | 4.9% | 64.9% | up | up (weak) | up | |

| Gold Mining Stock Indices | ||||||||

| Gold Bugs Index (HUI) | 299.64 | 237.63 | (2.3)% | (20.7)% | down | down | neutral | |

| TSX Gold Index (TGD) | 315.29 | 274.11 | (2.6)% | (13.1)% | down | down | neutral | |

| Fixed Income Yields/Spreads | ||||||||

| U.S. 10-Year Treasury Bond yield | 0.91 | 1.37% | 2.2% | 50.6% | ||||

| Cdn. 10-Year Bond CGB yield | 0.68 | 1.28% | 4.1% | 88.2% | ||||

| Recession Watch Spreads | ||||||||

| U.S. 2-year 10-year Treasury spread | 0.79 | 1.14% | 1.8% | 44.4% | ||||

| Cdn 2-year 10-year CGB spread | 0.48 | 0.81% | flat | 68.8% | ||||

| Currencies | ||||||||

| US$ Index | 89.89 | 93.18 | 0.6% | 3.7% | up | up | down | |

| Canadian $ | 0.7830 | 0.7845 | (0.7)% | 0.1% | down | down | up | |

| Euro | 122.39 | 117.29 | (0.7)% | (4.2)% | down | down | up | |

| Swiss Franc | 113.14 | 107.27 | (1.5)% | (5.2)% | down | down | up | |

| British Pound | 136.72 | 137.33 | (0.7)% | 0.5% | down | neutral | up | |

| Japanese Yen | 96.87 | 90.93 | (0.1)% | (6.1)% | neutral | down | down | |

| Precious Metals | ||||||||

| Gold | 1,895.10 | 1,751.40 | (2.3)% | (7.6)% | down | down | up | |

| Silver | 26.41 | 22.34 | (6.5)% | (15.4)% | down | down | up | |

| Platinum | 1,079.20 | 930.60 | (2.7)% | (13.8)% | down | down | neutral | |

| Base Metals | ||||||||

| Palladium | 2,453.80 | 1,983.8 | (6.7)% | (19.2)% | down | down | up (weak) | |

| Copper | 3.52 | 4.25 | (4.6)% | 20.6% | down (weak) | up | up | |

| Energy | ||||||||

| WTI Oil | 48.52 | 71.82 | 3.0% | 48.0% | up | up | up | |

| Natural Gas | 2.54 | 5.11 (new highs) |

In der zweiten Woche in Folge gerieten die Märkte ins Wanken und fielen. Und das trotz einiger guter Wirtschaftsdaten von der Philly Fed und den Einzelhandelsumsätzen. Vielleicht dachten sie, es wäre eine einmalige Sache. Der Michigan Consumer Sentiment Index blieb mit 71 hinter den Erwartungen zurück, obwohl 72 erwartet worden waren. Vielleicht wurde dadurch deutlich, dass es der Wirtschaft nicht so gut geht, wie alle glauben. In der kommenden Woche findet die FOMC-Sitzung statt, und obwohl allgemein erwartet wird, dass die Zinssätze nicht erhöht werden, gibt es Zweifel, ob die Fed die Zinsen senken wird.

Der S&P 500 fiel um 0,6 %, der Dow Jones Industrials (DJI) verlor geringfügig 0,1 %, der Dow Jones Transportations (DJT) setzte seine Talfahrt fort und fiel um 0,7 %, während der NASDAQ um 0,5 % zurückging. Der S&P 600 der Small Caps konnte mit einem Plus von 0,3 % einen Lichtblick setzen. Der S&P 500 Equal Weight Index fiel um 0,6 %. In Kanada sank der TSX Composite um 0,7 % und der TSX Venture Index (CDNX) gab um 1,8 % nach. Bitcoin erholte sich ein wenig und stieg um 4,9 %. In Übersee sank der MSCI World Index um 0,4 %. In der EU sank der Londoner FTSE-Index um 0,3 %, der Pariser CAC 40 verlor 1,4 % und der deutsche Dax fiel um 0,8 %. In Asien gab der chinesische Shanghai-Index (SSEC) um 2,4 % nach, was nicht zuletzt auf Evergrande zurückzuführen war (siehe Bericht unten). Der Tokioter Nikkei Dow (TKN) hingegen zeigte sich unbeeindruckt und stieg erneut um 0,4 % auf ein neues 52-Wochen-Hoch.

Elliott Wave International stellt fest, dass die US-Märkte seit dem Hoch am 2. September in fünf kleinen Wellen gefallen sind. Ironischerweise markierte der 3. September den Höchststand des Aktienmarktes im Jahr 1929. Wir wollen nicht behaupten, dass es im Oktober zu einem Crash kommt, aber wer weiß das schon angesichts der drohenden Schuldengrenze und des D-Day im Oktober. Die Erwartung ist, zumindest im Moment, dass sie zur Vernunft kommen und zumindest die Dose noch einmal auf den Weg bringen. Aber die Polarisierung in den USA ist tiefgreifend, also wer weiß. Jedenfalls deutet ein fünfwelliger Rückgang seit dem 2. September darauf hin, dass wir am Beginn einer Korrekturwelle nach unten stehen. Die Frage ist nur, wie tief? Wie wir in unserem Chart der Woche festgestellt haben, ist der Markt schnell bärisch geworden, und das könnte ein Hindernis für einen größeren Rückgang sein.

Der S&P 500 schloss unterhalb seiner Aufwärtstrendlinie vom Tief im November 2020 und ruht derzeit auf dem 50-Tage-MA bei 4.436 (Schlusskurs am Freitag bei 4.433). Eine Erholung zu Beginn dieser Woche ist also möglich. Ein Durchbruch unter 4.365 würde auf niedrigere Preise hindeuten, um den 100-Tage-MA bei 4.325 und eine Unterstützungslinie bis 4.250 zu testen. Unterhalb von 4.250 ist ein Rückgang bis zum 200-Tage-MA möglich (derzeit bei 4.100). Eine Erholung, die uns wieder über 4.500 führt, ist positiv und deutet auf mögliche neue Höchststände hin. Es handelt sich um einen sehr langen Bullenmarkt. Die 9%ige Korrektur im November 2020 ist die letzte bedeutende Korrektur. Das Volumen war in der vergangenen Woche hoch, und allein das deutet darauf hin, dass wir uns nach unten bewegen sollten. Händler sollten sich an der Seitenlinie aufhalten. Der kurzfristige Trend ist neutral geworden und droht, nach unten zu drehen. Der mittelfristige Trend bleibt aufwärts gerichtet. Bislang ist dieser Rückschlag nur für Händler und kurzfristige Marktteilnehmer von Bedeutung. Es ist schon eine Weile her, dass der zwischenzeitliche Trend nach unten gedreht hat.

Im Moment bleiben wir bei einer möglichen Korrektur von 10 %. Wir werden nach Anzeichen Ausschau halten, die darauf hindeuten, dass sich die Lage noch verschlimmern könnte, insbesondere im Hinblick auf die im Oktober anstehende Schuldengrenze.

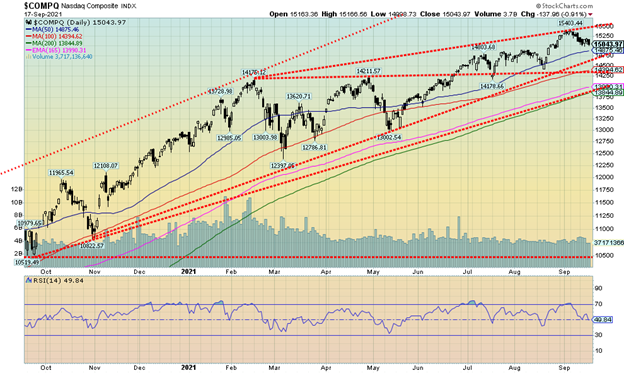

Der NASDAQ ist in der vergangenen Woche um 0,5 % gefallen, wobei der größte Teil dieses Rückgangs am Freitag stattfand. Im Gegensatz zum S&P 500 ist der NASDAQ noch nicht unter seine Aufwärtstrendlinie von den Tiefstständen im Oktober/November 2020 gesunken. Unterstützung droht bei 14.875, dem 50-Tage-MA, und bei 14.650, der Aufwärtstrendlinie. Sobald die Aufwärtstrendlinie unterschritten wird, steigen die Chancen, dass wir einen Test des 200-Tage-MA erleben, der derzeit bei 13.850 liegt. Dies würde eine Korrektur von 10 % bedeuten, was den Prognosen für diese Korrektur entspricht. Aber wie wir feststellen, stellt sich angesichts des schnell bärisch werdenden Marktes und der weit verbreiteten Erwartung einer 10-prozentigen Korrektur die Frage, ob diese tatsächlich eintreten wird. Die FAANGs und ihre Unternehmen haben sich in der vergangenen Woche nicht so gut geschlagen. Eher gemischt. Facebook fiel um 3,7 %, Apple verlor 2,0 %, Amazon gab leicht um 0,2 % nach, Netflix fiel um 1,6 %, und Google verlor 0,4 %. Microsoft gehörte mit einem Plus von 1,4 % zu den Gewinnern, ebenso wie Tesla mit einem Plus von 3,2 %. Twitter gewann 1,5 %, Baidu verlor 1,1 %, Alibaba fiel um 4,8 %, und Nvidia verlor 2,6 %. Hauptsächlich verloren jedoch die FAANGs und Unternehmen. Die Rückeroberung von 15.250 wäre positiv und über 15.350 sind neue Höchststände wahrscheinlich. Der NASDAQ ist bisher um schlappe 2,3 % vom Höchststand gefallen – kein Grund, sich zu freuen. Wie gesagt, die Gefahr besteht unter 14.650.

China Evergrande Gruppe

Die chinesische Evergrande Group (EGRNF/OTCBB, SEHK/HK)) ist gemessen am Umsatz der zweitgrößte Immobilienentwickler in China. Gemessen an den Einnahmen steht sie laut der Fortune Global 500-Liste auf Platz 122 der weltweit größten Konzerne. Evergrande ist nicht nur ein riesiges Immobilienkonglomerat, sondern über Tochtergesellschaften auch in den Bereichen Sport, Gesundheit, Tourismus, Unterhaltung, Automobil, Finanzen, Lebensmittel und Musik tätig. Evergrande hat mehr als 200 000 Beschäftigte und schafft jedes Jahr indirekt etwa 3,8 Millionen Arbeitsplätze. Das Unternehmen ist ein Riese. Aber es steckt auch tief in der Klemme. Es steckt in Schulden, die sich auf etwa 300 Milliarden Dollar belaufen. Es ist nicht in der Lage, seine Lieferanten zu bezahlen. Es droht mit einem Zahlungsausfall für seine Schulden.

Also, was soll’s – es ist China, richtig? Nun, ja, aber nein. Ein Zusammenbruch von Evergrande könnte weltweite Auswirkungen haben. Sie können keine neuen Kredite bekommen. Rating-Agenturen haben das Unternehmen auf Ramschniveau herabgestuft. Die Aktien des Unternehmens sind in diesem Jahr um 85 % gefallen und liegen 92 % unter ihrem Höchststand von 2017. Evergrande ist hauptsächlich in Asien notiert, insbesondere am Hongkonger Hang Seng, wird aber auch in Nordamerika am OTCBB als ausländischer Akteur gehandelt. Ein Zusammenbruch von Evergrande würde sich auf globale Banken, Lieferanten, Hauskäufer und Investoren auswirken. Das Unternehmen ist in viele gegenseitige Ausfälle verwickelt, so dass ein Ausfall andere Ausfälle nach sich ziehen könnte. Wenn Evergrande ausfällt, könnte dies den Zusammenbruch seiner Zulieferer zur Folge haben, was wiederum Auswirkungen auf die Banken hätte. Es gibt bereits andere Unternehmen, die herabgestuft wurden.

Das Unternehmen fällt in die Kategorie „zu groß zum Scheitern“. Daher erwarten viele, dass die chinesische Regierung eingreifen muss, um eine weitere Ansteckung zu verhindern. Es stellt sich jedoch die Frage, ob es noch andere Evergrande-Unternehmen gibt.

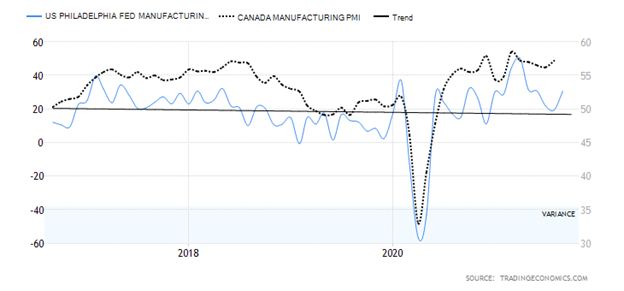

Philly Fed und kanadischer Einkaufsmanagerindex für das verarbeitende Gewerbe

Die Zahlen für das verarbeitende Gewerbe der Philadelphia Fed überraschten positiv und waren einer der Gründe, warum der Goldpreis am 16. September stark einbrach. Der Philly Fed-Index, der das Wachstum des verarbeitenden Gewerbes und der Unternehmen in den Regionen Pennsylvania, New Jersey und Delaware misst, lag im September mit 30,7 über den Erwartungen (gegenüber 19,4 im August) und deutlich über den Prognosen von 18,8. Das Ergebnis war für alle überraschend und deutet darauf hin, dass das verarbeitende Gewerbe und die Unternehmenstätigkeit schneller expandierten als erwartet. Zum Vergleich haben wir ihn mit dem kanadischen Markit Economics Manufacturing PMI überlagert. Dieser bezieht sich zwar nur auf den Juli, aber auch hier waren die Werte höher als erwartet. Es war der 14. Monat in Folge mit steigender Aktivität und der vierthöchste in der Geschichte des Indexes. Die nächste Veröffentlichung ist am 1. Oktober.

U.S. und Kanada Einzelhandelsumsätze – Monat zu Monat

Die Einzelhandelsumsätze stiegen im August unerwartet um 0,7 % und lagen damit deutlich über der Konsensprognose eines Rückgangs um 0,8 %. Die Einzelhandelsumsätze für Juli wurden auf einen Rückgang von 1,8 % nach unten korrigiert. Dies kam für alle überraschend und spielte auch eine große Rolle bei dem Absturz des Goldpreises am 16. September. Im Jahresvergleich stiegen die Einzelhandelsumsätze um 15,1 % und damit genauso stark wie im Juli. Nichtsdestotrotz überraschten die Augustzahlen die Analysten. Einige vermuten, dass es sich dabei um eine Fortsetzung des Nachholbedarfs oder sogar um vorgezogene Weihnachtseinkäufe handeln könnte, da es immer wieder zu Versorgungsengpässen kommt. Auch hier haben wir die kanadischen Einzelhandelsumsätze überlagert, die jedoch nur bis Juli reichen. Die kanadischen Einzelhandelsumsätze sind ebenfalls stärker ausgefallen als erwartet. Die kanadischen Einzelhandelsumsätze werden am kommenden Donnerstag veröffentlicht.

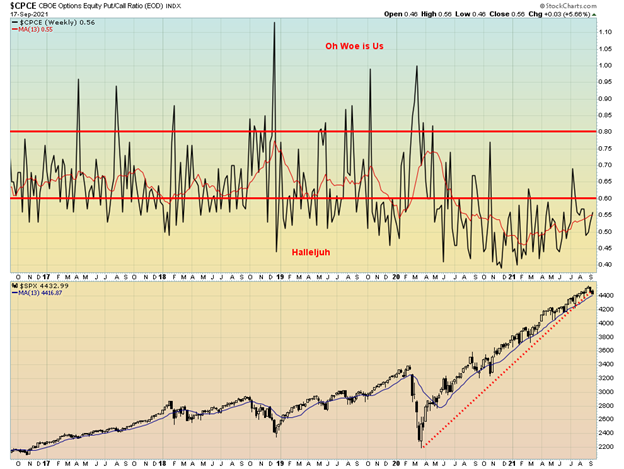

Das Put/Call-Verhältnis ist mit 0,56 immer noch recht bullisch. Es ist jedoch im Jahr 2021 zackig angestiegen und hat höhere Tiefststände erreicht. Aber wir sind immer noch nicht über 0,60, was zumindest neutral ist. Man könnte es als bärisch ansehen, dass es immer noch so viele Bullen gibt, auch wenn der Markt in den letzten Wochen zurückgegangen ist. Der Markt ist nicht übermäßig bärisch, sondern bleibt recht bullisch.

Der TSX Composite fiel in der vergangenen Woche um 0,7 % und scheint nun kurz davor zu stehen, die Aufwärtstrendlinie vom November 2020 zu durchbrechen. Der Schlusskurs vom Freitag lag unter der Aufwärtstrendlinie und auf dem 50-Tage-MA, der derzeit bei 20.405 liegt. Ein sicherer Durchbruch unter 20.400 könnte den TSX auf 20.000 zurückwerfen. Der TSX Venture Exchange (CDNX) setzte seine jüngste Pechsträhne fort und verlor auf Wochensicht 1,8 % und liegt nun bei einem Plus von 1,3 % im Jahr 2021. In der vergangenen Woche war das Volumen des TSX stark rückläufig, was darauf hindeutet, dass noch mehr nach unten gehen könnte. Gestützt wurde der TSX durch den Energieindex (TEN), der um 4,3 % zulegte. Der einzige andere Index, der in dieser Woche zulegen konnte, war der Immobilienindex (TRE) mit einem Plus von 0,3 %. Angeführt wurde die Abwärtsparade von Metals & Mining (TGM) mit einem Minus von 5,0 %, gefolgt von Consumer Staples (TCS) mit einem Rückgang von 3,3 %. Die drei größten Verlierer waren die Goldwerte (TGD) mit einem Minus von 2,6 %. Ohne den soliden Anstieg der TEN wäre der Wochenverlust des TSX höchstwahrscheinlich noch größer ausgefallen. Oftmals erholt sich der Markt, wenn er eine Unterstützungslinie wie den 50-Tage-MA erreicht. Da der Markt jedoch noch nicht überverkauft ist (RSI bei 46), ist es wahrscheinlich, dass wir noch weitere Verluste erleben werden. Ein Wiedererreichen der 20.700 wäre positiv und würde darauf hindeuten, dass höhere Niveaus zu erwarten sind.

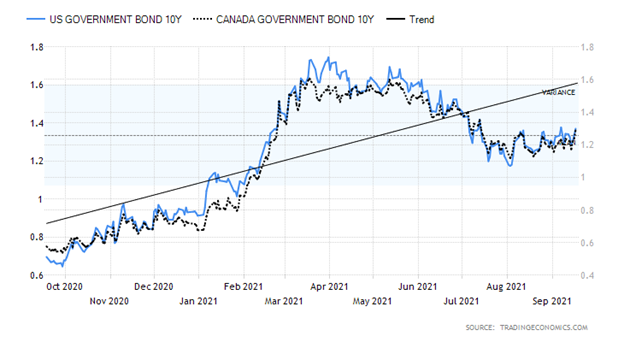

10-jährige US-Staatsanleihe/Kanadische 10-jährige Staatsanleihe (CGB)

Stärker als erwartet ausgefallene Einzelhandelsumsätze und Philly Fed trugen dazu bei, dass die Anleiherenditen in der vergangenen Woche leicht anstiegen. Der Index der Verbraucherstimmung für September hatte nur eine leicht abschwächende Wirkung, da er mit 71 unter dem erwarteten Wert von 72 lag. Er lag leicht besser als der vorherige Wert von 70,3. Die Zahl der Anträge auf Arbeitslosenunterstützung stieg ebenfalls auf 332.000 und lag damit über den 312.000 der letzten Woche und über den erwarteten 300.000. Ist das ein schlechtes Omen für den am 8. Oktober erscheinenden Arbeitsmarktbericht für September? Das ist schwer zu sagen. Bis dahin sind es noch drei Wochen, auch wenn der Stichtag bereits jetzt ist. Das wichtigste Thema der nächsten Woche ist die FOMC-Sitzung am 21. und 22. September. Es ist nicht zu erwarten, dass die Fed die Zinsen anheben wird. Daher werden die Ohren und Augen auf die Möglichkeit eines Tapering gerichtet sein. Obwohl die Fed-Mitglieder einen gewissen Kurswechsel vollzogen haben, gehen wir davon aus, dass es keine große Ankündigung zum Tapering geben wird, da die Fed weitere Daten und insbesondere den Arbeitsmarktbericht für September abwarten möchte. Die Frage ist, ob die Delta-Variante der Wirtschaft weiteren Schaden zufügen wird. Die 10-jährige US-Schatzanweisung stieg in der vergangenen Woche auf 1,37 %, gegenüber 1,34 % in der Vorwoche. Die 10-jährige Anleihe der kanadischen Regierung (CGB) stieg von 1,23% auf 1,28%. Weitere wichtige Zahlen in der kommenden Woche sind die Wohnungsbauzahlen für die USA und Kanada am Dienstag. Der Fed-Vorsitzende Jerome Powell wird am Freitag eine Rede halten. Der sprunghafte Anstieg der Anleiherenditen seit dem Tiefstand im August erscheint uns als Korrekturmaßnahme. Wir gehen davon aus, dass es eine weitere Welle nach unten geben wird, um ein größeres ABC-Muster zu vervollständigen. Danach steigen die Zinssätze wieder an. Natürlich droht das Schuldenlimit (siehe unten).

Runter, runter, runter geht’s. Wie tief er fallen wird, weiß niemand. Ja, dem US-Finanzministerium geht schnell das Geld aus. Oh, es war schon einmal so niedrig, aber nicht inmitten einer polarisierenden Schlacht um die Schuldengrenze. So wie wir es verstehen, läuft die Uhr im Oktober ab. Und was dann? Die USA werden zahlungsunfähig? Das würde die globalen Finanzmärkte in Aufruhr versetzen. Das könnte sogar einen Börsencrash auslösen. Die Zinssätze würden in die Höhe schießen. Die Bundesregierung würde stillstehen. Für viele Dinge würden keine Mittel mehr zur Verfügung stehen – Katastrophenhilfe, Medicaid, Schulfinanzierung und viele andere Dinge. Und was ist, wenn Millionen von Menschen arbeitslos werden? Die Demokraten haben eine Schuldengrenze in den so genannten kurzfristigen Fortsetzungsbeschluss (CR) aufgenommen. Diese könnte bereits am Montag, dem 20. September, in Kraft treten. Die Republikaner im Senat versprechen, dies zu blockieren. Kurzfristige Maßnahmen zur Vermeidung eines Zahlungsausfalls laufen im Oktober aus. Die USA könnten/würden mit einer Herabstufung ihrer Schulden konfrontiert werden. Das ist schon einmal passiert, nämlich 2011 während einer anderen Auseinandersetzung um die Schuldengrenze, bei der die USA ihr AAA-Rating auf AA+ herabgestuft wurden. Die USA als Schrottanleihen? Bei den derzeitigen Verbrennungsraten scheint es nicht mehr als Bargeld für etwa acht Wochen in der Kasse zu geben.

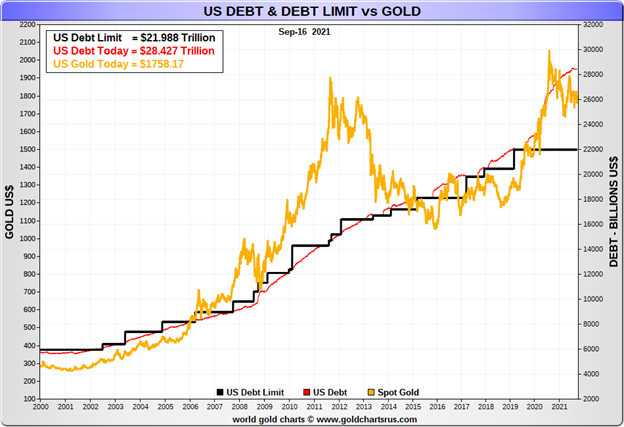

Natürlich könnten sie auch einfach dafür stimmen, die Entscheidung noch einmal zu verschieben. Die Sache auf die lange Bank schieben. Die USA sind durch die Einführung eines Schuldenlimits in eine Falle getappt. Sie liegt derzeit bei 22 Billionen Dollar. Die US-Bundesschulden belaufen sich derzeit auf 28,8 Billionen Dollar. Es ist nicht so, dass man sich nicht schon früher darauf geeinigt hätte, das Limit entweder anzuheben, vorübergehend zu verlängern oder die Definition zu überarbeiten. Seit 1960 ist dies 78 Mal geschehen: 49 Mal unter republikanischen Präsidenten und 29 Mal unter demokratischen Präsidenten. Aber die USA waren noch nie so polarisiert wie heute. Dennoch erwarten wir, dass die Republikaner ein Auge zudrücken und eine Zahlungsunfähigkeit abwenden werden, aber sie könnten an den Rand des Abgrunds gehen. Mit dem Zwinkern wollen wir jedoch keine neue Schuldengrenze erreichen. Das ist nur ein weiterer Tropfen auf den heißen Stein.

Ja, es scheint tatsächlich eine Beziehung zwischen den US-Schulden und dem Gold zu bestehen. Beide steigen immer weiter an. Seit 2000 ist Gold um 506% gestiegen, während die US-Bundesschulden um 408% gestiegen sind. Die Schuldengrenze wurde im gleichen Zeitraum um 300 % erhöht. Daraus ergibt sich, dass der Goldpreis steigen könnte, wenn die Krise der Schuldengrenze anhält. Wenn die Schuldengrenze nicht angehoben wird, könnte dies zu einem Vertrauensverlust in die Regierung führen. Und das wäre gut für Gold.

Die Rallye des US$-Index geht weiter. Dank der unerwartet guten Einzelhandelsumsätze und der Philly Fed stieg der US$-Index in der vergangenen Woche um 0,6 % und erreichte mit 93,75 den höchsten Stand seit dem August-Hoch. Der US$-Index folgt einem Zick-Zack-Muster, was darauf hindeutet, dass es sich nur um eine Korrekturbewegung handelt. Der US$-Index könnte immer noch ein potenzielles Kopf-Schulter-Top ausbilden, wobei der Kopf bei 93,75 und die linke Schulter bei 93,20, knapp über dem aktuellen Niveau, liegt. Auch wenn ein leicht höheres Hoch über 93,20 kein Killer ist, ziehen wir es vor, dass der US$-Index hier scheitert. Ein Anstieg auf 93,30 würde die Dinge am Leben erhalten, aber oberhalb von 93,40 sind alle Wetten aussichtslos. Was die anderen Währungen betrifft, so fiel der Euro um 0,7 %, der Schweizer Franken um 1,5 %, das Pfund Sterling um 0,7 %, während der japanische Yen sich mit einem Minus von nur 0,1 % gut hielt. Der kanadische Dollar fiel um 0,7 %, was zum Teil auf die Ungewissheit über die am Montag stattfindenden Wahlen zurückzuführen ist. Es stellt sich die Frage, wer gewinnen wird und ob die NDP oder sogar der Bloc weiterhin das Gleichgewicht der Kräfte halten werden. Die Wahl ist im Moment noch zu ungewiss, aber es sieht nach einer weiteren Minderheitsregierung aus. Der US$-Index bricht unter 92,25 ein, und ein fester Durchbruch unter 92 könnte zu einem Rückgang auf 90,25 führen. Die Stimmung liegt bei etwa 75 % Bullen, dem höchsten Stand des letzten Jahres und sogar höher als beim jüngsten Höchststand von 93,75.

In der zweiten Woche in Folge fiel der Goldpreis, diesmal vor allem am Donnerstag und Freitag, um mehr als 40 $, da die unerwartet guten Einzelhandelsumsätze und die Philly-Fed-Zahlen erneut Gedanken an ein Tapering der Fed aufkommen ließen und der US-Dollar-Index in die Höhe schoss. Die schlechte Verbraucherstimmung, die später am Freitag veröffentlicht wurde, könnte dem Goldpreis in Zukunft helfen. Gold wird seine Augen auf die FOMC-Sitzung am 22. September richten. Es könnte hilfreich sein, wenn die Fed weiterhin eine gewisse Zurückhaltung an den Tag legt, d. h. keine ernsthaften Gespräche über eine Reduzierung der Geldmenge. Im Moment scheint jeder die Fed wie ein Falke zu beobachten.

Der Rückgang bei Gold war zwar schlimm, aber nicht so schlimm wie bei Silber, das um 6,5 % fiel. Palladium fiel um 2,7 % und Platin setzte seine Talfahrt fort und verlor 6,7 %. Kupfer schloss sich mit einem Minus von 4,6 % der Dumpingparade an. Während die Metallwerte in Mitleidenschaft gezogen wurden, hielten sich die Goldwerte mit einem Minus von 2,3 % beim Gold Bugs Index (HUI) und einem Rückgang von 2,6 % beim TSX Gold Index (TGD) bemerkenswert gut. Ein wenig Optimismus zeigt der DSI-Indikator von trade-futures.com, bei dem der Stimmungsindikator auf 10 % fiel und damit kaum über den 8 % lag, die im März 2020 auf dem Höhepunkt des Pandemie-Crashs verzeichnet wurden. Ein Wert von 8 % wurde auch beim Augusttief von 1.675 $ verzeichnet. Eine weitere gute Nachricht ist, dass der Goldpreis deutlich über dem Augusttief von 1.675 $ liegt und in dieser Woche bei 1.751 $ und einem Tief von 1.746,50 $ schloss, während Silber auf neue Tiefststände zuzusteuern scheint. Obwohl wir es lieber gesehen hätten, wenn die 1.750 $-Marke gehalten hätte, gibt es darunter wichtigere Zahlen. Ein Rückgang unter 1.730 $ wäre negativ und ein Rückgang unter 1.713 $ würde darauf hindeuten, dass neue Tiefststände möglich wären. Auch wenn das mögliche Kopf-Schulter-Boden-Muster etwas beschädigt wurde, ist es kein Beinbruch, dass das Tief in dieser Woche leicht unter dem Tief der linken Schulter bei 1.750,10 $ lag. Sollten wir jedoch unter 1.732 $ durchbrechen, sind alle Wetten verloren. Das umgekehrte Kopf-Schulter-Diagramm ist also noch am Leben, wenn auch nur knapp. Die Nackenlinie liegt sicherheitshalber bei 1.840 $, und ein fester Ausbruch lässt einen Anstieg auf 2.000 $ erwarten. Zugegeben, das ist eine Projektion, und wir müssen 1.732 $ halten und vorzugsweise sogar über dem Tief dieser Woche von 1.746,50 $ bleiben. Es gibt noch viel zu tun, um die 1.780/1.800 $ zurückzuerobern und dann die 1.820/1.835 $ zu überwinden.

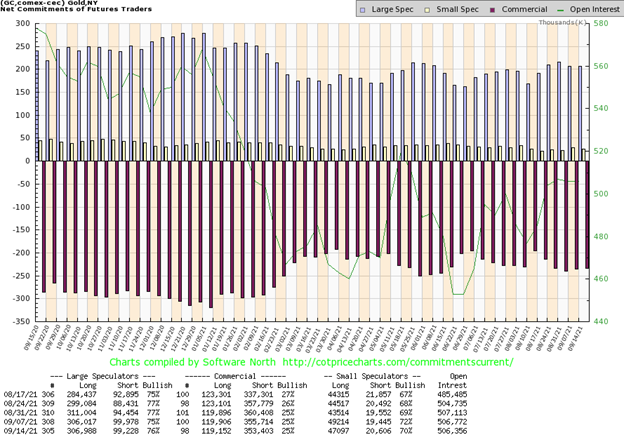

Der kommerzielle Gold-COT (Edelmetallunternehmen und Banken) blieb in der vergangenen Woche unverändert und lag die dritte Woche in Folge bei 25 %. Die offenen Short-Kontrakte gingen um etwas mehr als 2.000 Kontrakte zurück, während die offenen Long-Kontrakte um etwas mehr als 700 Kontrakte sanken. Die COT-Quote der Großspekulanten (Hedgefonds, Managed Futures usw.) stieg leicht von 75 % auf 76 %. Sie fügten den Long-Kontrakten geringe Mengen hinzu und zogen geringe Mengen von den Short-Kontrakten ab. Daraus lässt sich nicht viel ablesen, da die kommerzielle COT weiterhin etwas rückläufig ist, aber über den Tiefstständen von Anfang des Jahres liegt. In den Zahlen ist der Einbruch von mehr als 40 $ am Donnerstag und Freitag nicht enthalten.

Silber wurde in der vergangenen Woche mit einem Minus von 6,5 % in der Woche, einschließlich eines Rückgangs von 6,1 % am Donnerstag und Freitag der vergangenen Woche, schwer getroffen. Silber ist nun nicht mehr weit davon entfernt, neue 52-Wochen-Tiefs zu erreichen. Das Tief von 22,31 $ lag nur knapp über dem März-Tief von 22,28 $. Die Tiefststände vom September und November letzten Jahres bei 21,81 $ und 21,96 $ sind nicht mehr weit entfernt. Wir betrachten die 22 $-Marke als eine Art Grenzlinie, die wir nicht fallen sehen möchten. Intraday-Kurse, die unter diese Marke fallen, sind in Ordnung, solange sie bei geringem Volumen nach unten gehen. Der RSI von Silber ist auf 31 gefallen und damit nicht weit von den Bärenlevels von unter 30 entfernt. Außerdem bestätigt der Rückgang bei Gold nicht den Rückgang bei Silber, was eine mögliche Divergenz darstellt. Wir stellen fest, dass der DSI-Indikator von trade-futures.com auf 10 % Bullen gefallen ist, den niedrigsten Stand seit März 2020, als er 8 % erreichte. Der Druck im März 2020 signalisierte eine Bodenbildung. Während der DSI-Indikator mit Werten unter 10 % noch weiter fallen kann, sieht es bei Gold etwas besser aus, und wenn Gold zu steigen beginnt, wird Silber folgen. Wir bevorzugen eigentlich Silber als Leitwährung. Wie wir in dieser Woche gesehen haben, hat Silber den Rückgang angeführt und sogar die Minenwerte übertroffen. Eine unserer bevorzugten Silberaktien, Gatos Silver (GATO), schloss bei 16,40 $ und damit deutlich über dem Tiefstand von 11,61 $ im März 2021. Eine weitere potenzielle Divergenz. Das Gleiche können wir jedoch nicht von Pan American Silver (PAAS) sagen, das im letzten Monat neue 52-Wochen-Tiefs erreicht hat. Silber hat noch einiges zu tun, um aus diesem Loch herauszukriechen. Ein Ausbruch ist erst möglich, wenn wir über 24,50 $ steigen. Die Rückeroberung der 24 $-Marke wäre ein Erfolg, da sie notwendig ist. Ein ernsthafterer Ausbruch ist jedoch erst bei über 26 $ möglich. Das jüngste Hoch lag knapp unter 25 $. Und natürlich ist es wichtig, dass wir die 22 $ halten (mehr oder weniger stark).

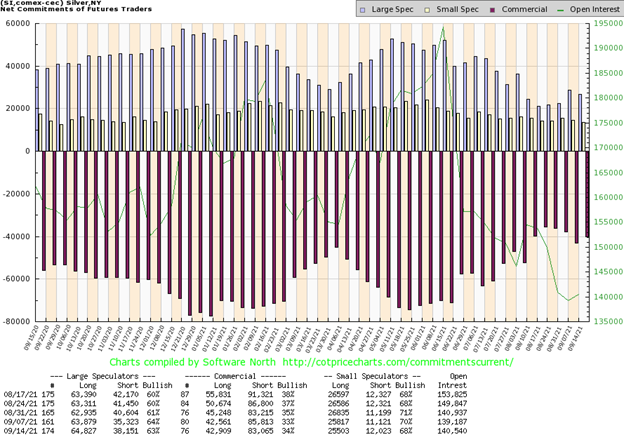

Die kommerzielle COT für Silber verbesserte sich in der vergangenen Woche und stieg von 33 % auf 34 %. Die offenen Short-Kontrakte gingen um rund 2.800 Kontrakte zurück, während die offenen Long-Kontrakte um rund 500 Kontrakte zunahmen. Das ist sicher nicht überwältigend, aber es ist ein positiver Schritt. Und diese Zahlen gelten nur bis zum 14. September, so dass der große Einbruch vom 16. September nicht berücksichtigt wurde. Ein Rückgang der offenen Short-Kontrakte deutet auf eine Eindeckung von Leerverkäufen hin. Die COT der Großspekulanten sank von 64 % auf 63 %, da sie fast 3 000 Short-Kontrakte hinzufügten. Allerdings wurden auch einige Long-Kontrakte hinzugefügt, und zwar um etwa 1.000 Kontrakte. Das ist eine Verbesserung, aber wir würden uns wünschen, dass der Bericht von nächster Woche mehr zeigt.

Der Schmerz für die Goldminenbetreiber hält an. In der vergangenen Woche fiel der TSX Gold Index (TGD) um weitere 2,6 %, während der Gold Bugs Index (HUI) um 2,3 % sank. Mit einem Tiefstand von 270,65 lag er knapp über dem März-Tief von 267,29. Als kleine Ermutigung hinterließ der TGD am Freitag ein Hammermuster auf den Charts. Ein Hammermuster ist ein japanisches Kerzenmuster, bei dem der untere Schatten fast doppelt so groß ist wie der eigentliche Körper und der eigentliche Körper sich im oberen Teil befindet und relativ kurz ist. Der TGD hat auf den Charts auch eine Lücke zwischen 280 und 284,50 hinterlassen, und die Versuchung könnte groß sein, zu versuchen, diese Lücke zu schließen. Der HUI hingegen erreichte in der vergangenen Woche ein neues 52-Wochen-Tief bei 234,96 gegenüber einem Tief von 247,99 im März. Auch er hinterließ einen Hammer auf den Charts. Das Hammermuster tritt häufig nach einem steilen Rückgang auf. Es kann, wenn auch nicht garantiert, ein Hinweis auf einen potenziellen Tiefpunkt sein. Ein weiteres ermutigendes Zeichen war, dass der Rückgang bei den Goldminen im Vergleich zum Rückgang bei Gold (- 2,3 %) und Silber (- 6,5 %) relativ gering ausfiel. Normalerweise sind die Verluste der Minengesellschaften doppelt so hoch wie die des Goldes oder höher. Eine Rückkehr in die Lücke wäre positiv. Oberhalb von 292 beginnen sich die Dinge zu verbessern und über 295 könnten wir auf 300/305 steigen. Ein signifikanter Ausbruch würde über 310 erfolgen. Im Idealfall erreicht der TGD kein neues Tief und bildet einen potenziellen Doppelboden mit dem März-Tief. Die Nackenlinie würde bei etwa 340 liegen. Das ist ein bisschen weit weg von hier. In der Zwischenzeit gibt es viel zu reparieren. Keine neuen Tiefststände zu erreichen, wäre sehr hilfreich.

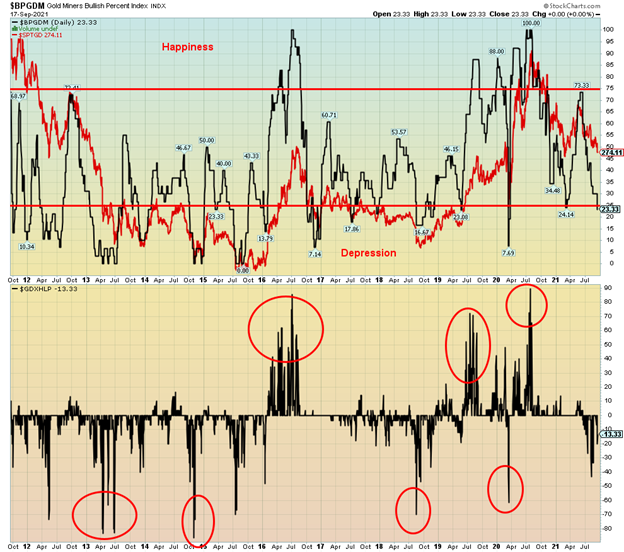

Zum ersten Mal seit dem Tief im März 2021 ist der Bullish Percent Index für Goldminen (BPGDM) unter 25 gerutscht (zuletzt bei 23,33). Auch der New Highs-New Lows Percent Index für Goldminen ist auf dem niedrigsten Stand seit August. Da er derzeit etwas höher liegt, ist dies eine gewisse Abweichung von dem früheren Druck. Sie ist jedoch derzeit nicht signifikant. So tief wie der BPGDM gefallen ist, könnte er noch viel tiefer fallen. Der Tiefststand war im Dezember 2015, als er bei Null lag. Seitdem wurde der tiefste Stand im März 2020 erreicht, als der Wert auf 7,69 fiel. Im Zeitraum 2012-2015 fiel der BPGDM mehrmals unter 25. Allerdings befanden sich Gold und die Goldminenaktien zu dieser Zeit in einem Bärenmarkt. Ist das Glas halb voll oder halb leer? Der TGD ist seit seinem Höchststand im August 2020 um 34 % gefallen, aber seit dem Pandemieabsturz im März 2020 um 58 % gestiegen. Der kurz- und mittelfristige Trend ist abwärts gerichtet, aber der langfristige Trend ist weiterhin aufwärts gerichtet. Nichtsdestotrotz signalisiert der BPGDM, dass die Stimmung gegenüber den Goldminenaktien bärisch geworden ist. Allerdings handelt es sich nicht um eine extreme Baisse, wie wir sie nennen.

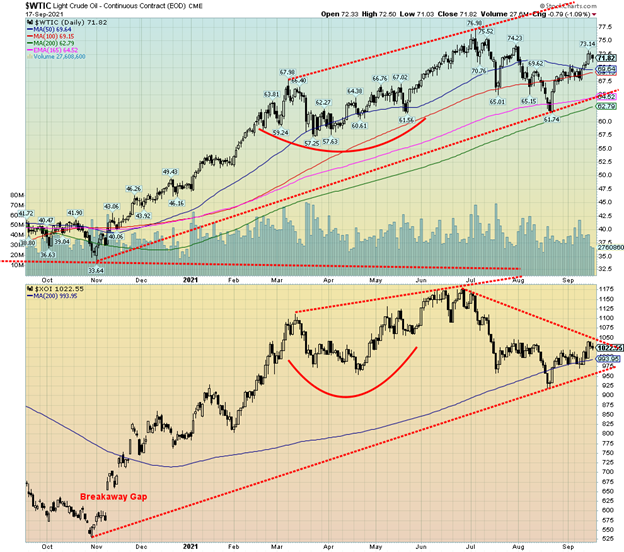

Sowohl bei Öl als auch bei Gas geht es weiter bergauf. Hurrikan Ida hat sich offiziell zum störungsreichsten Wirbelsturm aller Zeiten entwickelt, was die Produktionsunterbrechungen angeht. Es wird erwartet, dass diese Unterbrechungen bis September anhalten werden. Das heißt aber nicht, dass ein weiterer Wirbelsturm die Lage nicht noch verschlimmern könnte. Schließlich folgte auf Ida der Sturm Nicholas, der allerdings nicht die gleichen Schäden verursachte wie Ida. Dennoch bleibt ein gutes Viertel der Produktion im Golf von Mexiko offline. Die WTI-Ölpreise stiegen in der vergangenen Woche um 3,0 % und erreichten einen Höchststand von 72,61 $, bevor sie sich wieder beruhigten. Erdgas (NG) setzte seinen Siegeszug fort und erreichte den höchsten Stand seit sieben Jahren und ein weiteres 52-Wochen-Hoch. Es schloss bei 5,11 $, nachdem es zuvor in der Woche einen Höchststand von 5,46 $ erreicht hatte. Die Energieaktien reagierten darauf mit einem Anstieg des ARCA Oil & Gas Index (XOI) um 4,3 % und des TSX Energy Index (TEN) um ebenfalls 4,3 %.

Der WTI-Ölpreis scheint ausgebrochen zu sein, die Energieaktien hinken jedoch hinterher. Das ist eine mögliche Divergenz. NG ist auf diesen Niveaus ziemlich überkauft, aber das liegt in der Natur der Sache, wenn es Versorgungsstörungen sind, die den Anstieg auslösen. Versorgungsengpässe und Verknappungen sind der Auslöser für den Anstieg der Energiepreise. Und dass die großen Produzenten, insbesondere die OPEC und Russland, den Hahn nicht wieder aufdrehen. Auch die Vereinigten Staaten haben ihre Reserven abgebaut.

Der XOI muss über die Marke von 1.050 Punkten ausbrechen, um zu zeigen, dass er im Begriff ist, höher zu steigen. Andernfalls deutet sein Rückstand darauf hin, dass die Anleger der Rallye bei Öl und Gas mit Vorsicht begegnen. Mit anderen Worten: Die Anleger beginnen, das Ende der Versorgungsengpässe und Unterbrechungen zu sehen, die einen Ausverkauf bei Öl und Gas auslösen könnten. Wir werden jedoch daran erinnert, dass die Hurrikansaison noch nicht vorbei ist. Ein weiterer Wirbelsturm könnte uns treffen und die Störungen fortsetzen.

WTI-Öl erreichte in der vergangenen Woche einen Höchststand von 73,14 $, bevor es sich wieder beruhigte und bei 71,82 $ schloss. Ein Durchbruch über 73,50 $ könnte jedoch darauf hindeuten, dass WTI-Öl auf dem Weg zurück zu den jüngsten Höchstständen bei 76,90 $ und sogar bis zu 80 $ ist. Viele sagen voraus, dass der Ölpreis die 100 $-Marke erreichen wird, bevor dies vorbei ist. Ein Durchbruch unter 69 $ würde darauf hindeuten, dass diese Rallye vorbei ist.

(Bildrechte Cover Foto: Anna Nekrashevich via Pexels)

DISCLAIMER: Dieser Artikel wurde von einem Dritten verfasst und spiegelt nicht die Meinung von Born2Invest, seinem Management, seinen Mitarbeitern oder seinen Partnern wider. Bitte lesen Sie unseren Haftungsausschluss für weitere Informationen.

Dieser Artikel kann zukunftsgerichtete Aussagen enthalten. Diese zukunftsgerichteten Aussagen sind im Allgemeinen durch die Wörter „glauben“, „projizieren“, „schätzen“, „werden“, „planen“, „werden“ und ähnliche Ausdrücke gekennzeichnet. Diese zukunftsgerichteten Aussagen beinhalten bekannte und unbekannte Risiken sowie Ungewissheiten, einschließlich derer, die in den folgenden Sicherheitshinweisen und an anderer Stelle in diesem Artikel und auf dieser Website beschrieben werden. Auch wenn das Unternehmen davon ausgeht, dass seine Erwartungen auf vernünftigen Annahmen beruhen, können die tatsächlichen Ergebnisse, die das Unternehmen erzielt, erheblich von den zukunftsgerichteten Aussagen abweichen, die nur die Meinung des Managements des Unternehmens zum Zeitpunkt der Veröffentlichung dieses Artikels wiedergeben. Bitte lesen Sie außerdem diese wichtigen Angaben.