Wir schreiben bald das Jahr 2022. Wir nähern uns dem zweiten Jahrestag der Pandemie, die die Welt erschüttert hat. Sie wird nicht plötzlich verschwinden, und sie wird auch nicht jeden töten. Viele werden sie bekommen. Viele werden nicht einmal wissen, dass sie infiziert sind. Ungewissheit, Unbeständigkeit und Störungen scheinen die neue Normalität zu sein. Wenn die Pandemie das einzige Problem wäre, wäre es vielleicht nicht so schlimm. Aber wir haben es auch mit anderen Problemen zu tun: mit dem Klimawandel, der ungewöhnliche Stürme auslöst, die zerstören, vertreiben und töten; mit zunehmenden globalen geopolitischen Spannungen, da sich die USA und China entkoppeln und Anschuldigungen laut werden, dass Russland in die Ukraine einmarschieren wird; mit zunehmenden innenpolitischen Spannungen und wachsendem Nationalismus; mit steigender Inflation aufgrund steigender Kosten im Zusammenhang mit der Pandemie und Naturkatastrophen, die zu Unterbrechungen der Versorgungskette führen; mit zunehmenden Cyberangriffen; und mit zunehmenden humanitären Katastrophen.

All dies rückt das Jahr 2022 in das Fadenkreuz eines Jahres, das nicht besonders gut werden wird. Es wird aber auch kein besonders schlechtes Jahr werden, wenn man bedenkt, was in den letzten Jahren geschehen ist. Aber kann es noch schlimmer werden? Ja. Die gute Nachricht ist, dass das Jahr 2021 positiv enden dürfte, da sowohl der Aktienmarkt als auch der Immobilienmarkt im Jahresverlauf deutlich zulegen werden. Die schlechte Nachricht ist, dass sich die Omicron-Variante ausbreitet und die Dinge weiter stören könnte, dass die Inflation steigt und dass sich die geopolitische und innenpolitische Lage verschlechtert. Jeder dieser Faktoren könnte den guten Markt in einen schlechten Markt verwandeln.

Im Folgenden zeigen wir noch einmal unseren 10-jährigen Börsenzyklus. Die Geschichte kann ein Anhaltspunkt dafür sein, was vor uns liegt. Historisch gesehen sind die besten Jahre der Jahrzehnte die Jahre, die mit 5 enden. Die schlechtesten sind die Jahre, die mit 3 enden. Die Jahre, die mit 2 enden, liegen auf Platz 5 mit bisher 11 Aufwärtsjahren und 7 Abwärtsjahren seit 1831. Bemerkenswerte Abwärtsjahre waren 1932 und 2002. Bemerkenswerte Aufwärtsjahre waren 1862, 1922 und 1982. Insgesamt sagt das nicht viel darüber aus, was wir im Jahr 2022 erwarten können. Das vergangene Jahrzehnt war sehr positiv, mit nur zwei schlechten Jahren: 2015 und 2018. Beide waren mild.

10-Jahres-Börsenzyklus

Jährliche prozentuale Veränderung des Dow Jones Industrials Average*

Year of Decade

| Decades | 1st | 2nd | 3rd | 4th | 5th | 6th | 7th | 8th | 9th | 10th |

| 1831–40 | -0.9 | 13.0 | 3.1 | -11.7 | -11.5 | 1.6 | -12.3 | 5.5 | ||

| 1841–50 | -13.3 | -18.1 | 45.0 | 15.5 | 8.1 | -14.5 | 1.2 | -3.6 | – | 18.7 |

| 1851–60 | -3.2 | 19.6 | -12.7 | -30.2 | 1.5 | 4.4 | -31.0 | 14.3 | -10.7 | 14.0 |

| 1861–70 | -1.8 | 55.4 | 38.0 | 6.4 | -8.5 | 3.6 | 1.6 | 10.8 | 1.7 | 5.6 |

| 1871–80 | 7.3 | 6.8 | -12.7 | 2.8 | -4.1 | -17.9 | -9.4 | 6.1 | 43.0 | 18.7 |

| 1881–90 | 3.0 | -2.9 | -6.5 | -18.8 | 20.1 | 12.4 | -8.4 | 4.8 | 5.5 | -14.1 |

| 1891–00 | 17.6 | -6.6 | -24.6 | -0.6 | 2.3 | -1.7 | 21.3 | 22.5 | 9.2 | 7.0 |

| 1901–10 | -8.7 | -0.4 | -23.6 | 41.7 | 38.2 | -1.9 | -37.7 | 46.6 | 15.0 | -17.9 |

| 1911–20 | 0.4 | 7.6 | -10.3 | -5.4 | 81.7 | -4.2 | -21.7 | 10.5 | 30.5 | -32.9 |

| 1921–30 | 12.7 | 21.7 | -3.3 | 26.2 | 30.0 | 0.3 | 28.8 | 48.2 | -17.2 | -33.8 |

| 1931–40 | -52.7 | -23.1 | 66.7 | 4.1 | 38.5 | 24.8 | -32.8 | 28.1 | -2.9 | -12.7 |

| 1941–50 | -15.4 | 7.6 | 13.8 | 12.1 | 26.6 | -8.1 | 2.2 | -2.1 | 12.9 | 17.6 |

| 1951–60 | 14.4 | 8.4 | -3.8 | 44.0 | 20.8 | 2.3 | -12.8 | 34.0 | 16.4 | -9.3 |

| 1961–70 | 18.7 | -10.8 | 17.0 | 14.6 | 10.9 | -18.9 | 15.2 | 4.3 | -15.2 | 4.8 |

| 1971–80 | 6.1 | 14.6 | -16.6 | -27.6 | 38.3 | 17.9 | -17.3 | -3.1 | 4.2 | 14.9 |

| 1981–90 | -9.2 | 19.6 | 20.3 | -3.7 | 27.7 | 22.6 | 2.3 | 11.8 | 27.0 | -4.3 |

| 1991–00 | 20.3 | 4.2 | 13.7 | 2.1 | 33.5 | 26.0 | 22.6 | 16.1 | 25.2 | -6.2 |

| 2001–10 | -7.1 | -16.8 | 25.3 | 3.1 | -0.6 | 16.3 | 6.4 | -33.8 | 18.8 | 11.0 |

| 2011–20 | 5.5 | 7.3 | 26.5 | 7.5 | -2.2 | 13.4 | 25.1 | -5.6 | 22.3 | 7.2 |

| 2021–30 | 15.6* | |||||||||

| 11 up 8 dn | 11 up 7 dn | 9 up 10 dn | 13 up 6 dn | 15 up 4 dn | 11 up 8 dn | 10 up 9 dn | 14 up 5 dn | 13 up 5 dn 1 flat | 11 up 8 dn |

* Bis heute

Die durchschnittliche Rendite für Jahre, die mit 2 enden, beträgt 5,2 %. Von größerem Interesse könnte der Zyklus zwischen Präsidentschaftswahlen und Aktienmarkt sein. 2022 ist ein Jahr mit Zwischenwahlen. Zwischenwahljahre sind in der Regel positiv: Seit 1833 gab es 28 Aufwärtsjahre und nur 19 Abwärtsjahre. Die erfolgreichsten Zwischenwahljahre waren 1862 unter Lincoln (+55,4 %) und 1954 unter Eisenhower (+44,0 %). Zwei der schlechtesten Zwischenwahljahre waren 1932 unter Hoover (-33,8%) und 1974 unter Nixon (-27,6). Hoover hatte mit der Großen Depression zu kämpfen, während Nixon mit Watergate und den Folgen der arabischen Ölkrise konfrontiert war. Nixon trat im August 1974 als Folge von Watergate zurück. In diesem Jahr hat Präsident Biden mit COVID (Omicron-Variante) und zunehmenden geopolitischen und innenpolitischen Spannungen zu kämpfen. Zusammen mit der steigenden Inflation sieht es nicht gut aus für 2022.

Als Reaktion auf die steigende Inflation hat die US-Notenbank bereits signalisiert, dass sie ihren Ausstieg beschleunigen wird. Das Programm soll bis März 2022 und nicht wie ursprünglich geplant bis Juni 2022 auslaufen. Darüber hinaus hat sie angedeutet, dass sie die Zinsen im Jahr 2022 dreimal anheben könnte, um die Inflation zu bekämpfen. Es ist bemerkenswert, dass die Bank of Canada (BofC) dasselbe signalisiert hat. Die Bank of England (BOE) erhöhte die Zinssätze, was zu einer Umkehrung der Renditekurve führte und die Wahrscheinlichkeit einer Rezession in Großbritannien erhöhte. Als Reaktion auf die Ankündigungen der Fed fielen die Anleiherenditen, und die 10-jährige US-Schatzanweisung fiel auf 1,41 %. Auch der Abstand zwischen 2- und 10-jährigen Anleihen verringerte sich. Aktien und Gold erholten sich als Reaktion auf die Fed-Ankündigung. Kommt der Weihnachtsmann in die Stadt? Doch schon am nächsten Tag stieg der Goldpreis, während der Aktienmarkt sank. Der Grinch kommt in die Stadt? Die Fed hat sich vom Weihnachtsmann in den Grinch verwandelt.

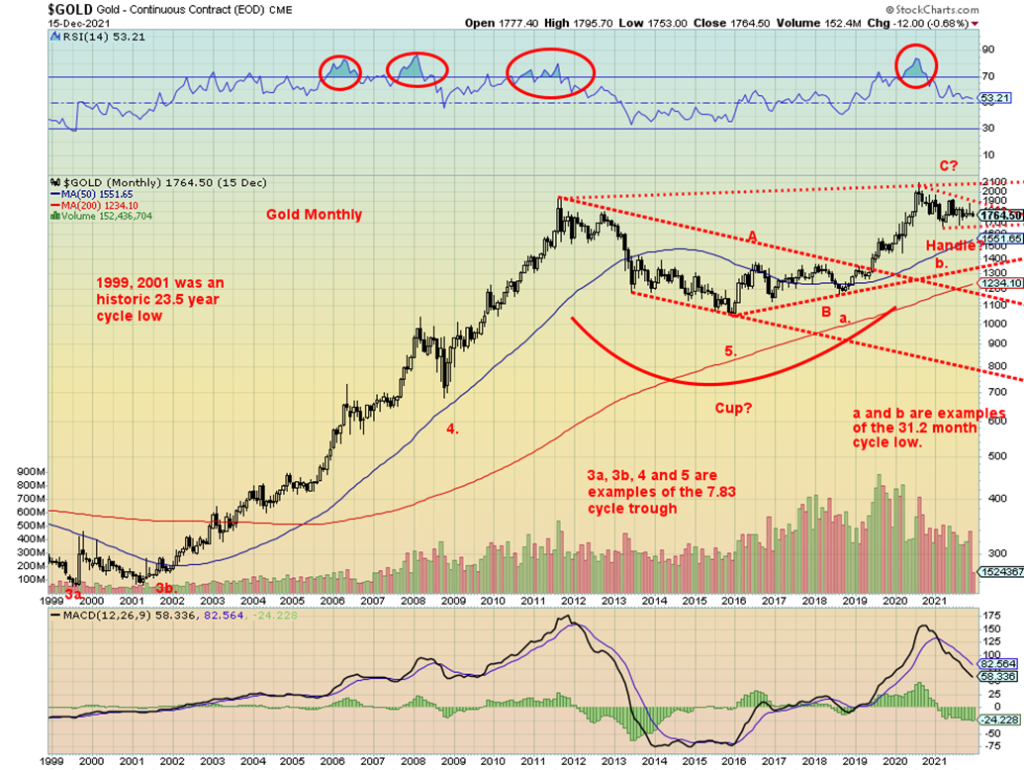

Werfen wir zunächst einen Blick auf Gold. Unser Monatschart von Gold seit 2000 zeigt immer noch ein mögliches Tassen- und Henkelmuster, das sich seit dem Höchststand im Jahr 2011 gebildet hat. Wir haben einige der wichtigsten Zyklen auf dem Diagramm vermerkt. Der längste ist der 23,5-Jahres-Zyklus, der idealerweise zwischen 2020 und 2027 ansteht. Der letzte Zyklus wurde mit dem doppelten Boden in den Jahren 1999 und 2001 gesehen. Seine Unterteilung ist der 7,83-Jahres-Zyklus, der zuletzt im Jahr 2015 zu sehen war. Der nächste ist im Oktober 2023 fällig, +/- 8 Monate von Februar 2023 bis Juni 2024. Beide Zyklen überschneiden sich. Die Unterteilung des 7,83-jährigen Zyklus ist der 31,2-monatige Unterzyklus. Bisher wurde dieser im März 2021 gesehen, 31 Monate nach dem Tief vom August 2018. Der nächste 31,3-Monats-Zyklus ist im Oktober 2023 fällig. Wie man sieht, überschneiden sich die drei Zyklen, was die Wahrscheinlichkeit erhöht, dass 2023 der letzte Tiefpunkt erreicht wird.

Die Frage ist der Höhepunkt des aktuellen 31,3-Monats-Zyklus. Wird sein Höhepunkt das Hoch vom August 2020 bei 2.089 $ ausschalten? Sollte dies nicht der Fall sein, würde der Kurs auf die Tiefststände des 23,5-/7,83-Jahres-Zyklus fallen. Wenn die Tassen- und Henkelbildung korrekt ist, haben wir das Potenzial, auf 2.300/$2.700 zu steigen. Wenn wir stattdessen scheitern und nach unten ausbrechen, könnte uns der Rückgang bis zu den wichtigen langfristigen Zyklustiefs bei $1.200/$1.400 führen. Der Ausbruchspunkt für die Tasse und den Griff liegt oberhalb von $1.900, aber um dies zu bestätigen, müssten wir neue Höchststände über $2.089 sehen. Diese nächste Erholung des Goldpreises braucht einen langen Atem, sonst wird sie scheitern. Ein ansteigendes Volumen wäre wichtig.

All dies deutet darauf hin, dass das Jahr 2022 für Gold ziemlich wichtig sein könnte. Unsere nachstehende Tabelle zeigt den 10-jährigen Goldzyklus. Wir stellen fest, dass die Jahre, die mit einer Zwei enden, im Allgemeinen positiv sind: 4 Jahre mit einem Plus und nur ein Jahr mit einem Minus, seit Gold in den 1970er Jahren frei handelbar wurde. Dazu gehörten ein Anstieg von 49 % im Jahr 1972 und ein Anstieg von 25 % im Jahr 2002. Was die Performance von Gold in präsidialen Zwischenjahren angeht, so ist festzustellen, dass Gold seit Ende der 1960er Jahre 7 Jahre mit einem Plus und 5 Jahre mit einem Minus abgeschlossen hat. Die Jahre, in denen es aufwärts ging, waren alle recht stark, einschließlich eines Anstiegs von 61 % im Jahr 1974, während die Jahre, in denen es abwärts ging, im Allgemeinen schwach waren. Das schlechteste Jahr war 1970, als der Goldpreis um etwa 9 % fiel.

Es gibt eine Reihe positiver Anzeichen, die darauf hindeuten, dass Gold im Jahr 2022 vor dem Hintergrund einer möglichen Stagflation und politischer Unruhen ein gutes Aufwärtsjahr erleben könnte. Der Vorbehalt besteht darin, dass der Goldpreis im Jahr 2022 steigen und das Hoch vom August 2020 nehmen muss. Gelingt dies nicht, würden wir auf die größeren Tiefststände des Zyklus zusteuern.

10-Jahres-Gold-Zyklus

Jährliche prozentuale Veränderung von Gold

Jahr der Dekade

| Decades | 1st | 2nd | 3rd | 4th | 5th | 6th | 7th | 8th | 9th | 10th |

| 1961–70 | -0.5 | 10.7 | 6.2 | -8.9 | ||||||

| 1971–80 | 16.5 | 48.9 | 75.6 | 60.6 | -23.3 | -3.8 | 23.4 | 36.5 | 134.8 | 10.9 |

| 1981–90 | -32.5 | 12.7 | -14.4 | -20.0 | 6.9 | 23.1 | 20.1 | -15.7 | -1.8 | -1.6 |

| 1991–00 | -10.6 | -5.9 | 17.6 | -1.9 | 1.0 | -4.9 | -21.5 | -0.2 | 0.1 | -6.0 |

| 2001–10 | 2.6 | 24.8 | flat | 25.6 | 18.2 | 22.8 | 31.4 | 5.8 | 23.9 | 29.8 |

| 2011–20 | 10.2 | 7.0 | -28.2 | -1.5 | -10.4 | 8.6 | 13.7 | -2.1 | 18.9 | 24.4 |

| 2021–30 | -4.8* | |||||||||

| 3 up 3 dn | 4 up 1 dn | 2 up 2 dn | 2 up 3 dn | 3 up 2 dn | 3 up 2 dn | 4 up 2 dn | 3 up 3 dn | 5 up 1 dn | 3 up 3 dn |

* Bis heute

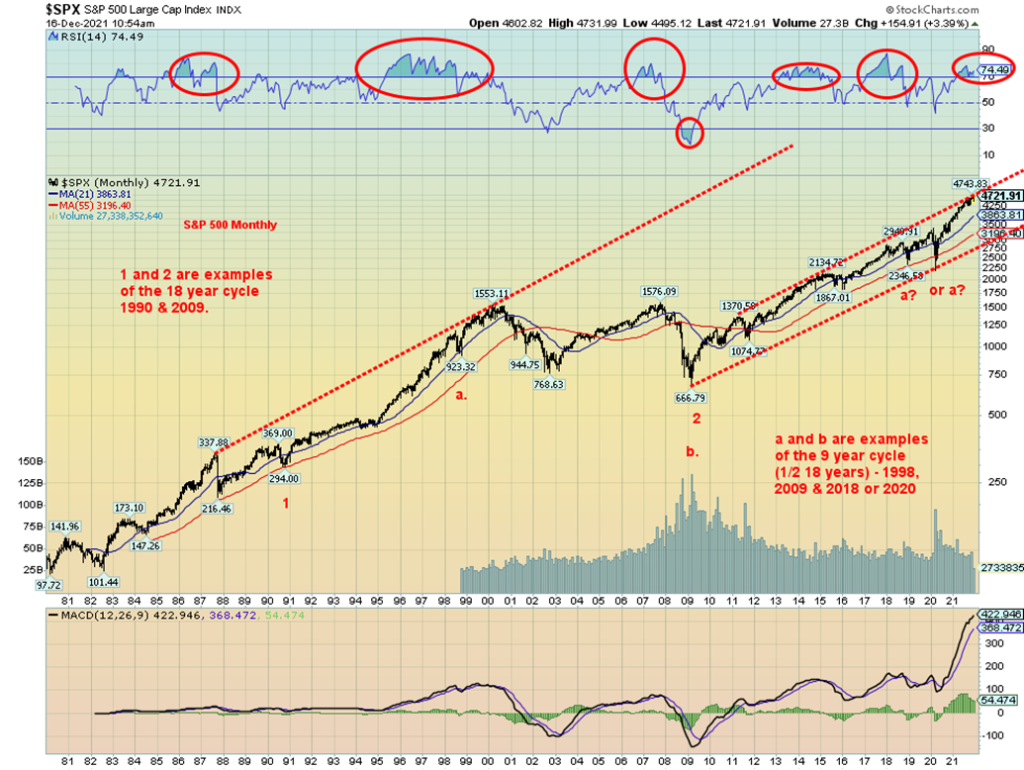

Der nächste Punkt ist der Aktienmarkt. Wir verwenden den S&P 500 als Beispiel für den Aktienmarkt. Ray Merriman von www.mmacycles.com hat festgestellt, dass der Aktienmarkt tendenziell einem 18-Jahres-Zyklus folgt. 18 Jahre sind der gemeinsame Nenner für die 90-, 72- und 36-Jahres-Zyklen. Der 90-Jahres-Zyklus, für den es nur sehr wenige Beobachtungen gibt, hatte seinen letzten Tiefpunkt im Jahr 1932. Der nächste ist für 2022 vorgesehen, könnte aber auch zwischen 2020 und 2037 liegen. Der 72-Jahres-Zyklus ist viermal mit einer Spanne von 73-77 Jahren aufgetreten. Der letzte Zyklus fand 2009 statt, also 77 Jahre nach dem letzten Zyklus von 1932. Der 36-Jahres-Zyklus erreichte ebenfalls 2009 seinen letzten Tiefpunkt, der vorherige wurde 1974 erreicht. Das Jahr 2009 lag 35 Jahre von 1974 entfernt. All dies deutet darauf hin, dass wir kurz davor stehen, den Tiefpunkt des 90-jährigen Zyklus zu erreichen. Andererseits befinden wir uns noch in der Anfangsphase des 72-jährigen Zyklus. Einmal positiv, einmal negativ. Der letzte 18-Jahres-Zyklus fand ebenfalls im Jahr 2009 statt, der vorherige entweder 1987 oder 1990. Der nächste Zyklus ist für 2027-2029 vorgesehen, könnte aber auch schon 2025 stattfinden. Er könnte auch mit einem Tiefpunkt des 90-jährigen Zyklus zusammenfallen.

Kürzere Zyklen sind ein 6-Jahres-Zyklus (1/3 von 18 Jahren). Ab 2009 hatten wir ein wichtiges Zyklustief 2015/2016. Das nächste ist für 2021-2023 vorgesehen. Vier-Jahres-Zyklen werden ebenfalls beobachtet, und auch hier gab es seit 2009 wichtige Tiefststände in den Jahren 2011, 2015/2016 und 2020. Der nächste Tiefpunkt könnte in den Jahren 2023-2025 anstehen. Es gibt also viele Überschneidungen, die auf wichtige Tiefststände in den nächsten ein oder zwei Jahren hindeuten. In der Zwischenzeit steht einem erneuten Anstieg der Aktienmärkte auf neue Höchststände nichts im Wege. Wie wir jedoch auf dem Chart des S&P 500 sehen, haben wir den oberen Rand eines Bullenkanals erreicht. Es ist also wahrscheinlicher, dass wir einen Rückzieher machen, als dass wir einen großen Anstieg erleben. Und angesichts der Zyklen ist es wahrscheinlich, dass wir im Jahr 2022 einen wichtigen Tiefpunkt erleben werden.

Beachten Sie, wie überkauft der S&P 500 ist, da der monatliche RSI in den letzten Monaten konstant über 70 lag. Ja, das kann so bleiben, wie frühere überkaufte Perioden vermuten lassen, aber sobald wir fallen, ist der Rückgang tendenziell steil. In früheren Perioden extrem überkaufter Monate fiel der S&P 500 im Jahr 1987 um 33,5 %, im Jahr 2002 um 36,8 % und im Jahr 2009 um 56,8 %. Auch beim letzten Rückgang im März 2020 fiel der S&P 500 um 33,9 %, nachdem er mehrere Monate im überkauften Bereich verbracht hatte. Unsere Erwartungen für den nächsten größeren Rückgang liegen bei mindestens 30 % bis 50 % und beginnen irgendwann im Jahr 2022, wobei die Talsohle nicht unbedingt im Jahr 2022 erreicht wird.

Was sind die Risiken für 2022? Wir sehen sie wie folgt: geopolitisches Risiko, Zinsrisiko, Risiko der Konjunkturabschwächung in China, COVID-Varianten, innenpolitisches Risiko und soziale Unruhen, Risiko des Klimawandels und Risiko von Cyberkriegen.

Geopolitisches Risiko

Da sowohl die USA als auch China um die globale Vorherrschaft wetteifern, ist das Risiko einer weiteren Verschlechterung der Beziehungen zwischen den USA und China recht hoch. Auch mit Russland gibt es Spannungen wegen des Streits zwischen der Ukraine und Russland. Obwohl viele Analysten die Wahrscheinlichkeit einer russischen Invasion in der Ukraine oder einer chinesischen Invasion in Taiwan als gering einschätzen, könnte ein solches Ereignis die Märkte erheblich stören. Das Risiko einer Verschärfung des Konflikts zwischen den USA und China ist größer als das einer Invasion. Wir haben bereits die negativen Auswirkungen der Handelskriege gesehen, die der frühere Präsident Donald Trump ausgelöst hat. Wir stellen fest, dass Präsident Biden diese Zölle nicht rückgängig gemacht hat. Gegen viele Personen, insbesondere Russen, werden weiterhin Sanktionen verhängt. Es gibt zunehmend Versuche, Russland oder China oder beide aus dem globalen Zahlungssystem SWIFT zu entfernen. China und Russland arbeiten bereits an einer Alternative zu SWIFT. Wir haben bereits negative Auswirkungen auf den Technologiesektor gesehen, als sich der kalte Krieg zwischen den USA und China aufheizte. Streitigkeiten könnten sich negativ auf den Verbraucher- oder Industriesektor auswirken, wie wir es bereits bei Unterbrechungen der Lieferketten erlebt haben. China ist zu wichtig für die Weltwirtschaft, als dass man es abwürgen könnte, denn das könnte viele Länder dazu zwingen, sich entweder für die USA oder für China zu entscheiden oder einen Weg zu finden, es beiden recht zu machen.

Zinsänderungsrisiko (Geldpolitik)

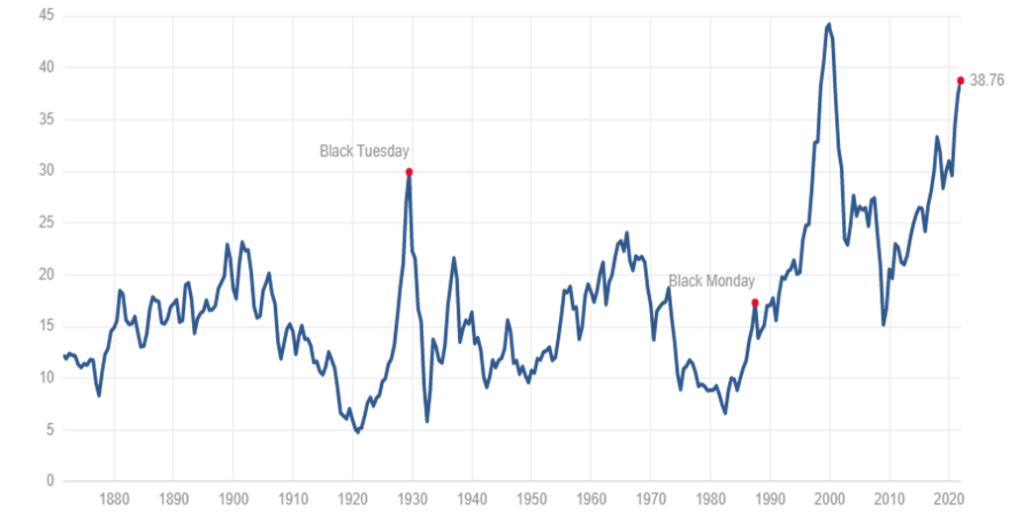

Wir leben in einer extrem schuldenlastigen Welt. Die weltweiten Schulden belaufen sich derzeit auf schätzungsweise 280 bis 300 Billionen Dollar. Die US-Bundesverschuldung übersteigt inzwischen 29 Billionen Dollar und die Gesamtverschuldung der USA (Regierungen, Unternehmen, Haushalte) übersteigt 85 Billionen Dollar – die höchste aller Länder der Welt. Eine Zinserhöhung um 25 Basispunkte könnte die US-Regierung theoretisch jährlich 725 Milliarden Dollar kosten. Bei drei Zinserhöhungen könnten sich die Kosten auf bis zu 2,2 Billionen Dollar belaufen. Dies ist eine obere Spanne, da nicht alle Schulden im Jahr 2022 fällig werden. Unabhängig davon könnten sich Zinserhöhungen zur Bekämpfung der Inflation im Jahr 2022 als verheerend für die Wirtschaft erweisen. Die Fed signalisiert, dass sie die „Bowle“ wegnehmen wird. In Anbetracht der Tatsache, dass sich die Aktienkurse in den USA auf oder in der Nähe von Rekordwerten befinden, könnten Zinserhöhungen einen Schock und dann einen Börsencrash auslösen. Wir stellen fest, dass die aktuellen Case-Shiller KGVs heute höher sind als vor den Börsencrashs von 1929, 1987 und 2008. Das einzige Mal, dass sie höher waren, war vor dem Dot.com/Tech-Crash 2000-2002. Das Verbrauchervertrauen ist bereits rückläufig, was wiederum die Einzelhandelsumsätze und vor allem den Immobilienmarkt dämpfen könnte. Selbst wenn die Zentralbank die Zinsen anhebt, ist das keine Garantie dafür, dass sie die Inflation unterdrückt, zumindest nicht sofort. Eine Stagflation könnte an der Tagesordnung sein: eine Wirtschaft mit hoher Inflation und stagnierendem BIP-Wachstum. All dies könnte jedoch gut für Gold sein, wenn auch nicht unbedingt sofort.

Shiller PE Ratio

Evergrande hat bereits die Zahlungen für 300 Milliarden Dollar an Schulden verpasst. Das Unternehmen ist mittlerweile zahlungsunfähig. Andere chinesische Bauträger sind ihnen dicht auf den Fersen. Die chinesischen Immobiliengiganten sind ein wichtiger Teil der chinesischen Wirtschaft. Die gute Nachricht ist, dass die chinesische Regierung und die PBOC über einen beträchtlichen Spielraum verfügen, um den Sektor abzufedern oder sogar aus der Patsche zu helfen. Eine Reihe von Zahlungsausfällen könnte sich daher als verheerender und schwieriger zu kontrollieren erweisen. Wenn die Immobilienriesen wanken oder scheitern, könnte dies einen Zusammenbruch des Immobilienmarktes auslösen, was sich wiederum negativ auf das chinesische Schattenbankensystem auswirken könnte. Ein Abschwung der chinesischen Wirtschaft könnte weltweite Auswirkungen haben. Die Nachfrage nach Rohstoffen könnte dann leiden. Der chinesische Shanghai Composite (SSEC) scheint ein potenzielles großes Topping-Muster zu bilden. Der Durchbruchspunkt liegt bei etwa 3.300.

COVID-Varianten Risiko

Delta, Mu und Omicron befinden sich bereits im COVID-Dialog. Pandemien wandeln sich. In der Vergangenheit haben Pandemien Jahre, ja sogar Jahrzehnte gedauert, aber in einem ständigen Wechsel von Ebbe und Flut. Das haben wir bereits gesehen, denn wir stehen vor der vierten oder fünften Welle – oder ist es die dritte? Impfstoffe funktionieren, aber wenn sich der COVID weiter verändert, haben die Impfstoffe möglicherweise Schwierigkeiten, mit den Veränderungen Schritt zu halten, oder sie funktionieren überhaupt nicht mehr. Es sei daran erinnert, dass noch nie ein wirksamer Impfstoff gegen HIV/AIDS entwickelt wurde. Seit etwa 1980 sind schätzungsweise 36 Millionen Menschen an HIV/AIDS gestorben. Separate Zählungen für das COVID-Virus haben ergeben, dass die Zahl der Todesopfer bereits bei 15/16 Millionen liegen könnte. Die offizielle Zahl der Todesopfer liegt derzeit bei 5,3 Millionen, davon über 800 Tausend allein in den USA. Bei den derzeitigen Raten könnte die Zahl der Toten in den USA bis April/Mai 2022 die Millionengrenze überschreiten. Angesichts des Klimawandels besteht außerdem die Sorge, dass der schmelzende arktische Permafrostboden neue Krankheiten freisetzen könnte, die jahrhundertelang unter Verschluss gehalten wurden. Wenn sich das derzeitige Virus weiter ausbreitet und zu weiteren Ausfällen führt, könnte sich dies negativ auf die Wirtschaft auswirken und auch zu mehr sozialen Unruhen führen. Soziale Unruhen gehen vor allem von den Ungeimpften aus.

Innenpolitisches Risiko

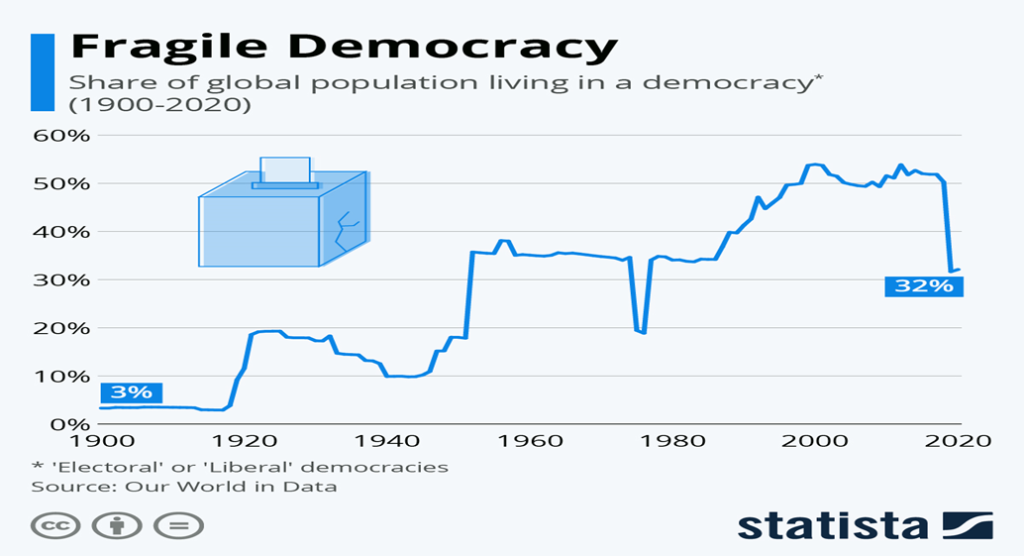

In den letzten zehn Jahren haben Nationalismus und rechtsextreme Parteien in Europa und den USA stetig zugenommen, ebenso wie linksextreme Bewegungen. Dies könnte sich mit dem Fortschreiten der Pandemie noch verstärken. Nach Angaben von Our World in Data (www.ourworldindata.org) ist der Anteil der Weltbevölkerung, der in einer Demokratie lebt, von über 50 % im letzten Jahrzehnt auf 32 % gesunken. Aus dem nachstehenden Schaubild geht hervor, dass frühere Perioden des Rückgangs der Demokratie mit sozialen Unruhen, wirtschaftlicher Unsicherheit und Krieg zusammenzufallen scheinen. Zwei davon stechen in der Grafik besonders hervor. Im Zeitraum von etwa 1920 bis 1950 ging der Rückgang der Demokratie mit einem boomenden Aktienmarkt (Roaring Twenties), dem Aufkommen des Faschismus, der Großen Depression und dem Zweiten Weltkrieg einher. Ende der 1970er Jahre kam es zu einer Zäsur. Sie fiel zusammen mit der arabischen Ölkrise, dem Ende des Vietnamkriegs, innenpolitischen Unruhen in den USA infolge des Vietnamkriegs und Rassenunruhen, der Watergate-Krise und endete mit der iranischen Geiselkrise 1979. In dieser Zeit entwickelten sich die Aktien schlecht, während Gold und Rohstoffe stiegen.

Der gegenwärtige Zusammenbruch ist jüngeren Datums, aber wir haben die Pandemie bereits zusammen mit dem zunehmenden Nationalismus und den Unruhen sowohl in Ost- als auch in Westeuropa, Lateinamerika, dem Nahen Osten, Afrika und den USA erlebt. In den USA gibt es Spannungen zwischen den politischen Parteien und die Behauptung des ehemaligen Präsidenten, dass die Wahl 2020 gestohlen wurde. Die Unruhen gipfelten in dem Angriff auf das Kapitol am 6. Januar 2020, um die Wahl zu Trumps Gunsten zu kippen. Die Spannungen nehmen zu, während die Ermittlungen zu dem Anschlag vom 6. Januar fortgesetzt werden. Es wurden Verhaftungen vorgenommen und Gefängnisstrafen verhängt. Viele hochrangige Persönlichkeiten, die vom Ausschuss vorgeladen wurden, haben sich geweigert, zu erscheinen, und wurden daraufhin wegen Missachtung des Kongresses, einer Straftat, angeklagt. Viele sagen jedoch voraus, dass das Jahr 2022 sehr schwierig werden könnte, was darauf hindeutet, dass es erneut zu Angriffen auf die US-Demokratie kommen könnte, insbesondere im Hinblick auf die Zwischenwahlen im November 2022. Die Polarisierung in den USA hat sich tief verankert. Weit verbreitete Unruhen könnten zum Zusammenbruch von Regierungen und zur Panik der Anleger führen, einen Ausverkauf an den Börsen auslösen und die internationalen Kapitalströme unterbrechen. Dies wiederum würde jeden globalen Aufschwung gefährden.

Risiko des Klimawandels

Große Vulkanausbrüche, tödliche Tornados, Hitzedome mit Rekordtemperaturen, wütende Waldbrände, wütende Überschwemmungen, tödliche Hurrikane/Zyklone, schwere Winterstürme, Dürre, humanitäre Katastrophen und Erdbeben – all das hat die Welt im Jahr 2021 erlebt. Und ja, wir haben sie auch in der Vergangenheit erlebt. Modelle zum Klimawandel hatten darauf hingewiesen, dass all diese Ereignisse mit dem Anstieg der Erdtemperaturen häufiger und heftiger auftreten werden. Auch die Ozeane steigen durch das Abschmelzen der Eiskappen an. Was wird das Jahr 2022 bringen? Die Kosten für die Bewältigung dieser extremen Wetterereignisse könnten in die Billionen gehen. Auch die Kosten für die Abschwächung und Kontrolle dieser Ereignisse könnten in die Billionen gehen. Erstere könnten letztlich teurer sein als letztere. Schon jetzt hat die Welt mit Hunderttausenden von Flüchtlingen zu tun, wenn nicht gar mit Millionen (Klimaflüchtlinge?), einschließlich der zunehmenden Obdachlosigkeit hier in Kanada und den USA als Folge von verheerenden Waldbränden, Überschwemmungen, Tornados und Wirbelstürmen.

Das potenziell größte Risiko ist die Zunahme von Dürren. Bislang gab es nur wenige, aber das Potenzial für schwerere Dürren steigt. Mit den Dürren kommt auch die Wasserknappheit. Schon jetzt ist in Südeuropa, im Mittelmeerraum, im Südwesten der USA und im südlichen Afrika zunehmende Wasserknappheit zu beobachten. Dies sind die Brotkörbe der Welt. Wenn sie ausfallen, könnten die Preise für die weltweite Landwirtschaft sprunghaft ansteigen, vor allem für Kulturen, die stark bewässert werden. Dürren vertreiben auch Menschen, die dann in Regionen fliehen, die nicht von der Dürre betroffen sind. Ihre Zahl könnte in die Millionen gehen. Die Kosten des Klimawandels steigen, und das Schlimmste könnte noch bevorstehen. Doch die Welt fiedelt, während sie brennt.

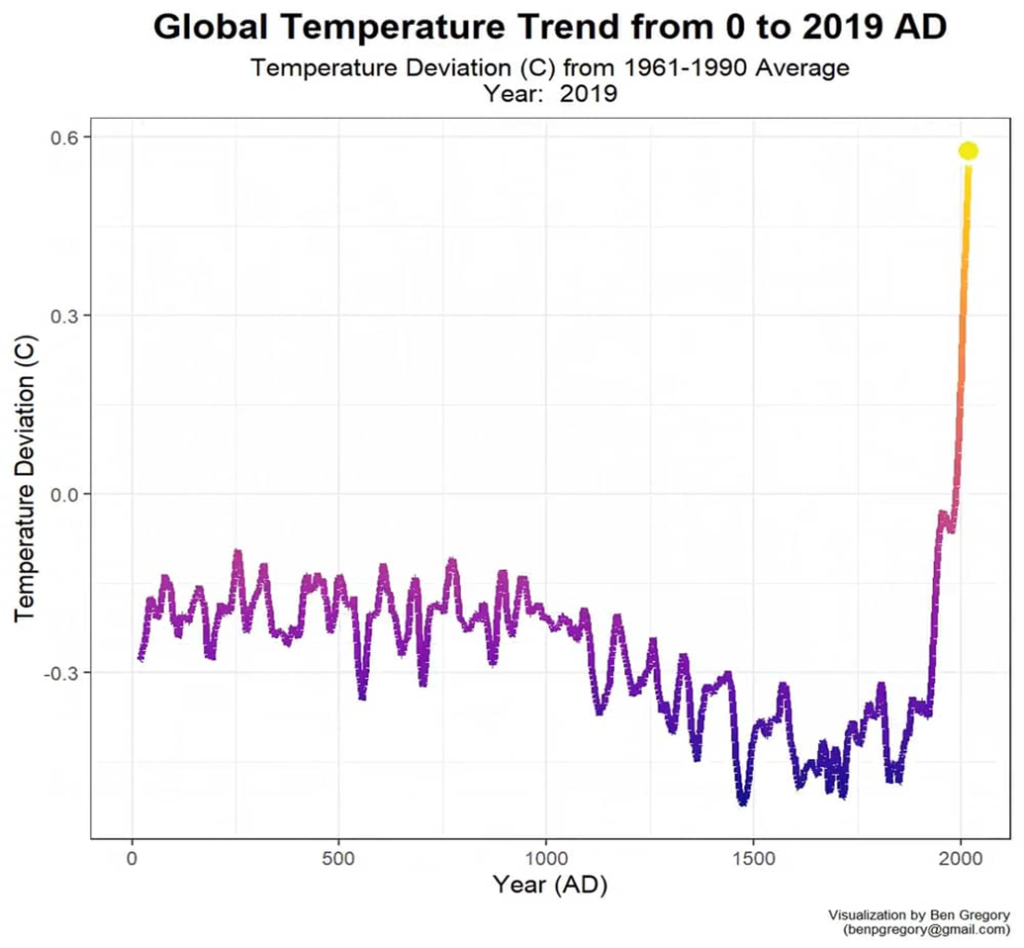

In der nachstehenden Grafik ist der Temperaturanstieg von etwa 800 n. Chr. bis etwa 1000 n. Chr. zu sehen, der als mittelalterliche Erwärmung bezeichnet wird. Während dieses Zeitraums brach die Maya-Zivilisation zusammen, höchstwahrscheinlich aufgrund von langen Dürreperioden. Der lange Temperaturrückgang, der etwa vom 14. bis zum 19. Jahrhundert dauerte, wurde als Kleine Eiszeit bezeichnet. In dieser Zeit wurden zahlreiche Seuchen verzeichnet, vom Schwarzen Tod bis zur Beulenpest und mehr. Die Erwärmung, die wir derzeit erleben, begann mit dem Beginn der industriellen Revolution.

Risiko eines Cyberkriegs

Der geopolitische Konflikt weicht einer neuen Form der Kriegsführung. Cyberwar! Im Jahr 2021 gab es bereits Cyberangriffe auf Regierungsbehörden, Banken, Verteidigungseinrichtungen und High-Tech-Unternehmen. Das Centre for Strategic & International Studies (CSIS) (www.csis.org) hat allein für das Jahr 2021 über 100 Cyberangriffe ermittelt. Zu den vielen, die im vergangenen Jahr angegriffen wurden, gehören: Unternehmen, Telekommunikationsunternehmen, Internetfirmen, Zentralbanken, Wasserversorgung, Atomkraftwerke, Nuklearanlagen, Universitäten, Verteidigungsunternehmen, Anwaltskanzleien, Forscher von Infektionskrankheiten, politische Denkfabriken, gesetzgebende Organe, Transportunternehmen und -behörden, Medienunternehmen, Krankenhäuser, Pipelines und Fluggesellschaften. Nimmt man noch politische Persönlichkeiten, Aktivistengruppen und politische Gegner hinzu, sind Cyberwar-Angriffe bereits ein großes Problem. Bei den Angreifern kann es sich um professionelle Hacker handeln, die keine besonderen politischen Motive verfolgen, oder um Einzelpersonen, die möglicherweise von der Regierung beeinflusst werden. Die Identifizierung der Angreifer ist sehr schwierig. Anstelle eines militärischen Konflikts gibt es den Cyberwar. Sie ist billiger und kann tödlicher sein, vor allem wenn die Infrastruktur eines Landes wie die Strom- oder Wasserversorgung das Ziel ist. Was würde passieren, wenn das nationale Stromnetz abgeschaltet würde? Dies könnte nicht nur zu schwerwiegenden Störungen im Geschäfts- und Bankverkehr führen, sondern auch eine Panik an der Börse auslösen. Cyberangriffe sind auf dem Vormarsch, und kein Land oder keine Regierung ist vor ihnen sicher, da Angriffe in den geopolitischen Kriegen von allen Seiten kommen können.

Schlussfolgerungen

Ob es uns gefällt oder nicht, das Jahr 2022 wird möglicherweise ein sehr schwieriges Jahr werden. In den letzten Wochen haben wir zahlreiche zunehmende negative Divergenzen an den Aktienmärkten festgestellt. Eine sich verschlechternde Aktienmarktbreite, Divergenzen mit der Advance-Decline-Linie und andere Indikatoren könnten bereits auf einen rückläufigen Aktienmarkt hindeuten. Der plötzliche Anstieg des Goldpreises in der vergangenen Woche in Verbindung mit sinkenden Renditen am Anleihemarkt könnte auf eine Flucht in potenzielle sichere Häfen hindeuten. Die Volatilität nimmt zu. Defensive Maßnahmen sind das A und O.

„Die einzige Funktion von Wirtschaftsprognosen ist es, die Astrologie seriös aussehen zu lassen.“

MARKETS AND TRENDS

| % Gains (Losses) Trends | |||||||

| Close Dec 31/20 | Close Dec 17/21 | Week | YTD | Daily (Short Term) | Weekly (Intermediate) | Monthly (Long Term) | |

| Stock Market Indices | |||||||

| S&P 500 | 3,756.07 | 4,620.64 | (1.9)% | 23.0% | neutral | up | up |

| Dow Jones Industrials | 30,606.48 | 35,365.44 | (1.7)% | 15.6% | down (weak) | up | up |

| Dow Jones Transports | 12,506.93 | 15,828.97 | (3.5)% | 26.6% | down | up | up |

| NASDAQ | 12,888.28 | 15,169.68 | (3.0)% | 17.7% | down | up | up |

| S&P/TSX Composite | 17,433.36 | 20,739.01 | (0.7)% | 19.0% | down | up | up |

| S&P/TSX Venture (CDNX) | 875.36 | 893.78 | (1.7)% | 2.1% | down | down | up |

| S&P 600 | 1,118.93 | 1,345.15 | (2.4)% | 20.2% | down | down (weak) | up |

| MSCI World Index | 2,140.71 | 2,317.55 | flat | 8.3% | down (weak) | down (weak) | up |

| NYSE Bitcoin Index | 28,775.36 | 46,437.09 | (3.4)% | 61.4% | down | neutral | up |

| Gold Mining StockIndices | |||||||

| Gold Bugs Index (HUI) | 299.64 | 247.52 | 2.3% | (17.4)% | down | down | neutral |

| TSX Gold Index (TGD) | 315.29 | 284.93 | 4.3% | (9.6)% | neutral | down | neutral |

| Fixed Income Yields/Spreads | |||||||

| U.S. 10-Year Treasury Bond yield | 0.91 | 1.41% | (5.1)% | 55.0% | |||

| Cdn. 10-Year Bond CGB yield | 0.68 | 1.32% | (9.8)% | 94.1% | |||

| Recession Watch Spreads | |||||||

| U.S. 2-year 10-year Treasury spread | 0.79 | 0.77% | (7.1)% | (2.5)% | |||

| Cdn 2-year 10-year CGB spread | 0.48 | 0.40% | (17.2)% | (16.7)% | |||

| Currencies | |||||||

| US$ Index | 89.89 | 96.55 | 0.5% | 7.4% | up | up | up (weak) |

| Canadian $ | 0.7830 | 0.7766 | (1.2)% | (0.9)% | down | down | up (weak) |

| Euro | 122.39 | 112.43 | (0.7)% | (8.1)% | down | down | down (weak) |

| Swiss Franc | 113.14 | 108.20 | (0.4)% | (4.4)% | neutral | down (weak) | up |

| British Pound | 136.72 | 132.38 | (0.2)% | (3.2)% | down | down | up (weak) |

| Japanese Yen | 96.87 | 87.93 | (0.3)% | (9.2)% | up (weak) | down | down |

| Precious Metals | |||||||

| Gold | 1,895.10 | 1,804.90 | 1.1% | (4.8)% | neutral | neutral | up |

| Silver | 26.41 | 22.53 | 1.5% | (14.7)% | down | down | up (weak) |

| Platinum | 1,079.20 | 934.50 | flat | (13.4)% | down | down | neutral |

| Base Metals | |||||||

| Palladium | 2,453.80 | 1,784.80 | 2.0% | (27.3)% | down | down | neutral |

| Copper | 3.52 | 4.30 | 0.2% | 22.0% | down | neutral | up |

| Energy | |||||||

| WTI Oil | 48.52 | 70.72 | (1.3)% | 45.8% | down | neutral | up |

| Natural Gas | 2.54 | 3.69 | (6.0)% | 45.3% | down | neutral | up |

New highs/lows refer to new 52-week highs/lows and, in some cases, all-time highs.

–

(Bildrechte Cover Foto: OTA Photos CC BY-SA 2.0 via Flickr)