Ach ja, Geld. Was würden wir ohne es tun? Geld ist nur ein Tauschmittel, ein Mittel zur Bezahlung von Waren und Dienstleistungen und von Schulden. Seine Funktionen sind einfach. Es ist ein Tauschmittel, eine Rechnungseinheit und ein Wertaufbewahrungsmittel. Und in einer Welt der Schulden ist es der Standard für aufgeschobene Zahlungen.

Heute ist Geld zwar im Umlauf (in Form von Banknoten und Münzen), aber meist nur noch ein Zeichen auf einem Bildschirm oder ein Eintrag in einem Hauptbuch. Bevor man definierte, was Geld sein sollte, gab es den Tauschhandel. Aber das hat sich weiterentwickelt, und schließlich mussten sie sich eine Art von Währung einfallen lassen, sei es in Form von Tierhäuten, Salz, Waffen, Muscheln oder was auch immer. Offenbar waren die Chinesen die ersten, die um 770 v. Chr. frühe Münzen ausgaben. Davor war Muschelgeld üblich, das aus der Jungsteinzeit stammt, die zwischen 10.000 v. Chr. und 1.200 v. Chr. dauerte. Ursprünglich waren die Münzen nicht einmal rund, sondern hatten eher die Form eines Messers oder eines Spatens. Münzen konnten aus Eisen, Kupfer, Blei, Gold und Silber hergestellt werden. Westliche Münzen tauchten ab dem 8. Jahrhundert v. Chr. auf. Es wurden Elektrum-Münzen herausgegeben, eine natürlich vorkommende Legierung aus Gold und Silber.

Unten sehen Sie eine Elektrum-Münze aus Ephesus (einer Stadt im antiken Griechenland an der Küste von Ionien in der heutigen Türkei) aus der Zeit von 650-625 v. Chr. Die Vorderseite zeigt einen nach rechts grasenden Hirsch, während die Rückseite zwei eingeschnittene Stempel mit erhabenen, sich kreuzenden Linien zeigt. Die Elektrum-Münzen waren das erste offizielle Zahlungsmittel. Sie wurden mit Bildern geprägt, die als Nennwerte dienten.

Es wird auch angenommen, dass die Chinesen das erste Papiergeld herausgegeben haben, offenbar während der Tang-Dynastie (618-907 n. Chr.). Die Währung wurde privat in Form von Kredit- oder Wechselscheinen ausgegeben. Es wurde über 500 Jahre lang verwendet, bevor sich das Papiergeld in Europa durchzusetzen begann. Die Europäer benutzten bis zum 17. Jahrhundert weiterhin Metallmünzen (Gold, Silber, Bronze). Das chinesische Experiment mit Papiergeld scheiterte schließlich an der Undiszipliniertheit des Druckens und führte zu einer Hyperinflation. Kommt Ihnen das bekannt vor?

Die erste von europäischen Regierungen ausgegebene Papierwährung wurde offenbar von den Kolonialregierungen in Nordamerika herausgegeben, weil es so lange dauerte, bis die Lieferungen von Metallmünzen eintrafen. Da den Kolonisten die Münzen ausgingen, gaben sie anstelle von Tauschgeschäften Schuldscheine aus. Einer der ersten Fälle war die französische Kolonie Neufrankreich in Kanada. Im Jahr 1685 gaben sie vom Gouverneur unterzeichnete Spielkarten aus, die als Ersatz für französische Münzen verwendet werden konnten. Papiergeld begann im 18. Jahrhundert zu dominieren und blieb es bis ins 20.

Jahrhundert. Als sich das Papiergeld durchsetzte, wurde es zunächst von privaten Banken ausgegeben, obwohl nicht alle diesen Weg gingen. Mit der US-Verfassung von 1789 erhielt der Kongress das alleinige Recht zur Ausgabe von Münzgeld und die Befugnis, dessen Wert zu regulieren. Münzen starben nicht aus und waren weiterhin im Umlauf. Aber die Zeiten, in denen private Banken ihr eigenes Papiergeld ausgaben, gingen langsam zu Ende. Im Jahr 1913 wurde die Federal Reserve ins Leben gerufen. Aber erst in den 1930er Jahren, während der Weltwirtschaftskrise, wurde die Ausgabe von Banknoten durch private Banken eingestellt und die Ausgabe von Geld in der Federal Reserve zusammengefasst. Im Jahr 1935 wurde die Bank of Canada gegründet, die für die Ausgabe und Verteilung von Banknoten zuständig war und damit die Ära der privaten Banknoten beendete.

Früher war das Geld durch Gold gedeckt. Zwischen 1696 und 1812 begann die Entwicklung und Formalisierung des Goldstandards, da der Aufstieg des Papiergeldes seine eigenen Probleme mit sich brachte. Der Goldstandard war jedoch nie festgeschrieben, und in Kriegszeiten wie der Amerikanischen Revolution und dem US-Bürgerkrieg wurde der Goldstandard praktisch ausgesetzt. Kriege sind kostspielig. Die Umstellung vom Goldstandard auf Papiergeld führte in der Regel zu einem Anstieg der Inflation. Großbritannien führte den Goldstandard erst 1821 ein, gab ihn aber bereits 1931 wieder auf. Die Vereinigten Staaten folgten 1933. Nach dem Zweiten Weltkrieg, im Jahr 1944, wurde das Bretton-Woods-System eingeführt, das den US-Dollar als Weltreservewährung zu einem Preis von 35 US-Dollar/Unze an Gold bindet. Wie der Goldstandard zuvor sollte es für ein stabiles Wechselkurssystem sorgen und den Welthandel fördern.

Dann kam der August 1971, und die USA beendeten das Bretton-Woods-System, indem sie die Konvertierbarkeit des US-Dollars in Gold aufhoben, und zwar wegen der steigenden Inflation, die durch den Vietnamkrieg und die Sozialprogramme ausgelöst worden war, und wegen der Gefahr eines drohenden Goldrauschs. Das Problem bestand darin, dass das Goldangebot nur geringfügig zugenommen hatte, aber die Menge an US-Dollar, die in ausländischen Zentralbanken herumschwamm, überstieg die von der Federal Reserve gehaltene Goldmenge. Das Bretton-Woods-System stand vor dem Zusammenbruch, und der US-Dollar als Weltreservewährung war bedroht.

Im Jahr 1973 waren alle Überreste des Bretton-Woods-Systems verschwunden, und die Welt wandte sich frei schwankenden Wechselkursen und Fiat-Währungen zu. Ja, Fiat-Währung: eine Währung, die durch nichts anderes als das Zahlungsversprechen der Regierung gedeckt ist. Mit anderen Worten: ein Schuldschein. Das Geld war nicht mehr an etwas anderes gebunden als an ein Versprechen – ein staatlicher Schuldschein.

Dies ist eine ziemlich verkürzte Geschichte des Geldes, aber es gibt zahlreiche Quellen für diejenigen, die mehr erfahren möchten. Wir erwähnen dies, weil die Welt seit 1971-1973 zum ersten Mal zu einem 100%igen Fiat-System übergegangen ist. Papiergeld und bimetallische Münzen, die kein Gold oder Silber enthalten, haben einen inneren Wert von Null. Geld ist möglicherweise kein Wertaufbewahrungsmittel mehr, unabhängig davon, was die Regierungen sagen. Mit dem Aufkommen von Kreditkarten (die erste bekannte Kreditkarte wurde 1951 ausgegeben), mobilen Zahlungen – d. h. Geldtransaktionen über ein tragbares elektronisches Gerät wie ein Mobiltelefon, Smartphone oder Tablet – und dem Aufkommen virtueller Währungen wie Bitcoin und Kryptowährungen treten wir in eine weitere Phase in der Geschichte des Geldes ein. Es gibt Bestrebungen, die Ära des Bargelds (Papiergeld und Münzen) zu beenden und zu einem 100 % virtuellen Geldsystem mit Kreditkarten, mobilen Zahlungen und möglicherweise Kryptowährungen überzugehen. Die Geschäfts- und Bankenwelt ist bereits auf ein virtuelles System von virtuellen Währungen umgestiegen. Auf dem Devisenmarkt werden jeden Tag Währungen im Wert von etwa 7 Billionen Dollar gehandelt. Der Devisenmarkt ist der größte Finanzmarkt der Welt und stellt die Aktienmärkte in den Schatten.

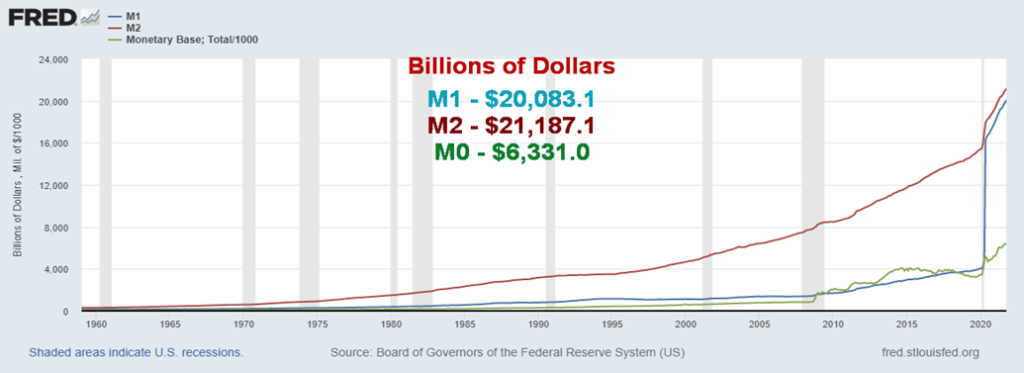

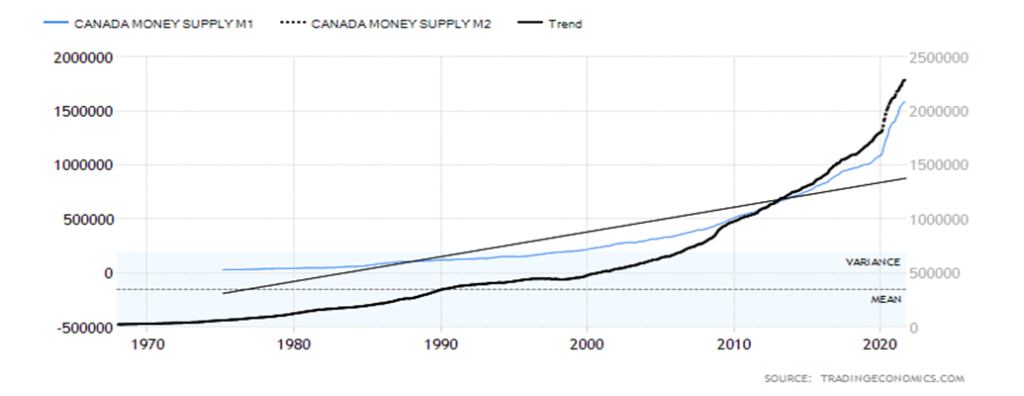

Bei der Umstellung auf ein Fiat-Geldsystem ist es wahrscheinlich keine Überraschung, dass die Geldmenge explodiert ist. Im August 1971 belief sich die Geldmenge M1 (Bargeld, Münzen, Sichteinlagen, Reiseschecks, scheckbare Einlagen) in den USA auf 225,6 Milliarden Dollar. Heute beläuft sie sich auf 20.083,1 Mrd. Dollar, eine regelrechte Explosion nach oben. Der größte Teil dieser Geldexplosion hat seit Februar 2020 und dem Beginn der Pandemie stattgefunden. Im Februar 2020 betrug die Geldmenge M1 in den USA 4.028,4 Milliarden Dollar. Das ist eine explosionsartige Steigerung von etwa 400 % seither. In Kanada war es genauso. Im August 1971 belief sich Kanadas M1 auf 31,4 Milliarden Dollar. Heute sind es 2.202,9,0 Mrd. $, was wiederum einen Anstieg um 40 % seit Februar 2020 bedeutet. Im Vergleich zu den USA scheint Kanada in seiner Geldmenge eingeschränkt zu sein.

Ohne jegliche Einschränkung ist das Geld explodiert. Geld ist nur noch wie viele Striche auf einem Bildschirm. Fiat-Geld hat keine Grenze. Gold und Silber sind endlich. Die Frage, die sich stellt, lautet: Warum hat die Explosion der Geldmenge nicht zu einer Hyperinflation geführt? Viele schreien, dass die USA, Kanada und andere Länder auf dem Weg zu einer massiven Hyperinflation wie in der Weimarer Republik oder Simbabwe sind. Nach diesen Maßstäben müsste Japan, das seit der japanischen Finanzkrise von 1990 Geld druckt und Schulden emittiert, bereits zusammengebrochen sein. Ist es aber nicht. Durch das Drucken von Geld haben die USA, Kanada und andere Länder höchstwahrscheinlich eine Depression vermieden. Das war der Fall nach der Finanzkrise 2008 und erneut nach der Pandemie 2020.

Nach der Finanzkrise von 2008 stiegen die Preise zwar, aber nur geringfügig. Trotz der Aufschreie ist der Preisanstieg seit der Pandemie ebenfalls bescheiden ausgefallen. Bemerkenswert ist, dass in beiden Fällen die Wirtschaft nicht zusammengebrochen ist. Ja,

beide Male gab es eine Rezession. Die Finanzkrise von 2008 wurde als „Große Rezession“ bezeichnet. Aber anders als in Deutschland in den frühen 1920er Jahren und in Simbabwe in jüngerer Zeit brach die Wirtschaft nicht zusammen.

U.S. Geldmenge 1959-2021

Stand: Oktober 2021

Billionen

Kanada Geldmenge 1975-2021

Stand: September 2021

Quelle: www.tradingeconomics.com, www.bankofcanada.ca

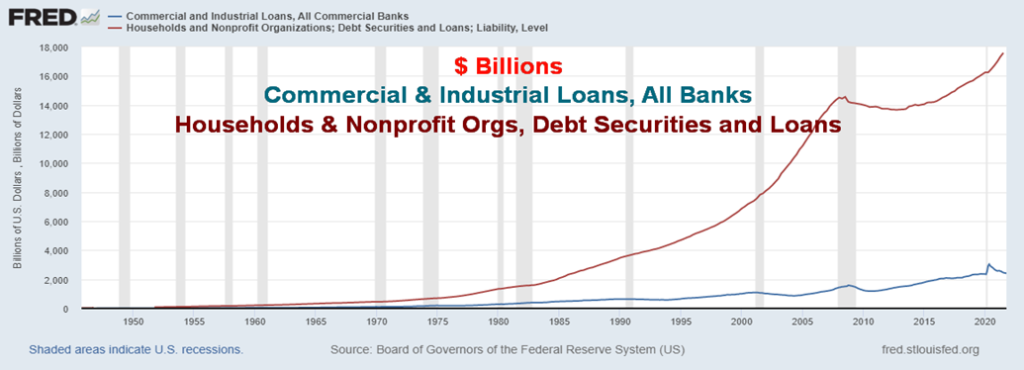

Nach der Finanzkrise 2008 hatte das Bankensystem dank des Zusammenbruchs der Subprime-Hypotheken viele faule Kredite in seinen Büchern. Die Banken nutzten das QE, um ihre Bilanzen zu stützen. Die Eigenkapitalanforderungen wurden verschärft, um eine weitere Kernschmelze wie im Jahr 2008 zu verhindern. Die Bankbilanzen waren vor der Pandemie in guter Verfassung. Seitdem haben die Banken das Geld gehortet. Das Kreditwachstum ist bescheiden ausgefallen. Gewerbliche und industrielle Kredite bei Geschäftsbanken sind seit Februar 2020 um bescheidene 74 Milliarden Dollar und seit 2008 um 836 Milliarden Dollar gestiegen. Das sind nur 3 % bzw. 52 %. Bei privaten Haushalten und gemeinnützigen Organisationen ist das Kreditwachstum seit 2008 nur um 3,3 Billionen Dollar (23,6%) und seit Q1 2020 um 1,3 Billionen Dollar (8,3%) gestiegen. Verglichen mit dem Wachstum der Geldmenge sind die Zuwächse bescheiden.

Gewerbliche und industrielle Kredite, alle Geschäftsbanken und private Haushalte und Non-Profit-Organisationen Schuldverschreibungen und Kredite – 1952-2021

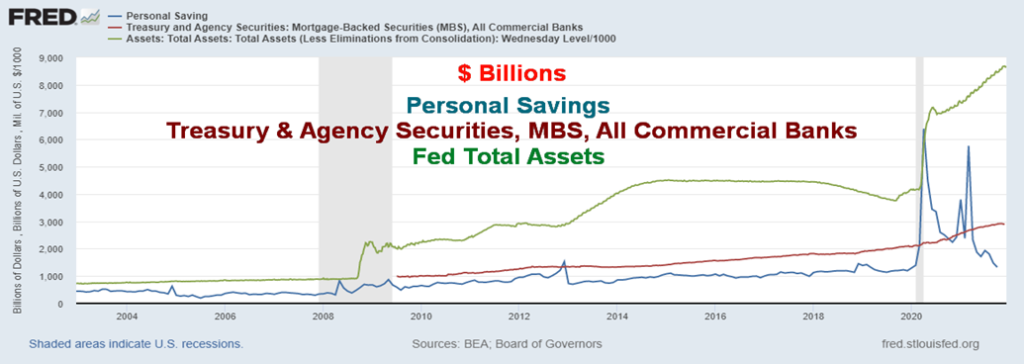

Persönliche Ersparnisse, Staats- und Agency-Wertpapiere, MBS, alle Geschäftsbanken, Fed-Vermögenswerte 2003-2021

Es wurde auch Geld gehortet, wie der enorme Anstieg der persönlichen Ersparnisse zeigt. Die persönlichen Ersparnisse stiegen zunächst von Januar 2020 bis April 2020 um 5,1 Billionen Dollar oder fast 400 %, dank der fiskalischen Anreize der erhöhten Arbeitslosenunterstützung und der Konjunkturschecks. Seitdem wird das Geld ausgegeben, und die persönlichen Ersparnisse sind gegenüber Januar 2020 nur noch geringfügig gestiegen. Der Anstieg der Staatsanleihen, Agency-Papiere und hypothekarisch gesicherten Wertpapiere (MBS) bei den Geschäftsbanken war mit einem Plus von 782 Mrd. $ oder 37 % nur bescheiden. Die Bilanz der Federal Reserve stieg im Vergleich dazu stark an, nämlich um 4,5 Billionen Dollar oder 109 % seit Februar 2020. Das Geld in der Fed-Bilanz fließt nicht in die Wirtschaft. Die Fed hortet in dieser Hinsicht.

Erst in jüngster Zeit hat der Verbraucherpreisindex zu steigen begonnen, und zwar dank der gestiegenen Nachfrage nach Gütern in Verbindung mit Versorgungsunterbrechungen durch die Pandemie und sogar Unterbrechungen durch Naturkatastrophen wie Überschwemmungen und Waldbrände. Wenn diese Störungen anhalten, könnte die Inflation mehr als nur vorübergehend sein. Selbst Jerome Powell und Tiff Macklem räumen ein, dass die Inflation länger anhalten könnte, als sie ursprünglich dachten. Wenn die Inflation anhält und die Wirtschaft sich abschwächt, dann hätten wir eine Stagflation, d. h. Inflation + schwache Wirtschaft (hohe Arbeitslosigkeit, stagnierende Nachfrage).

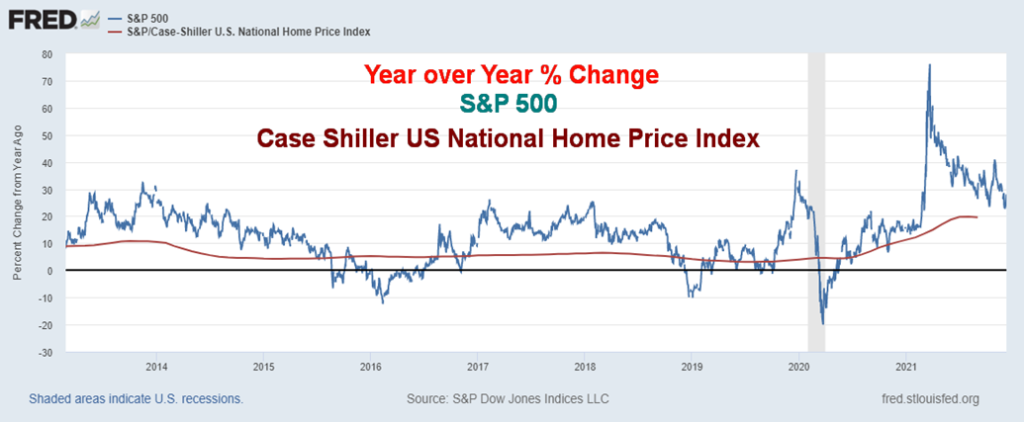

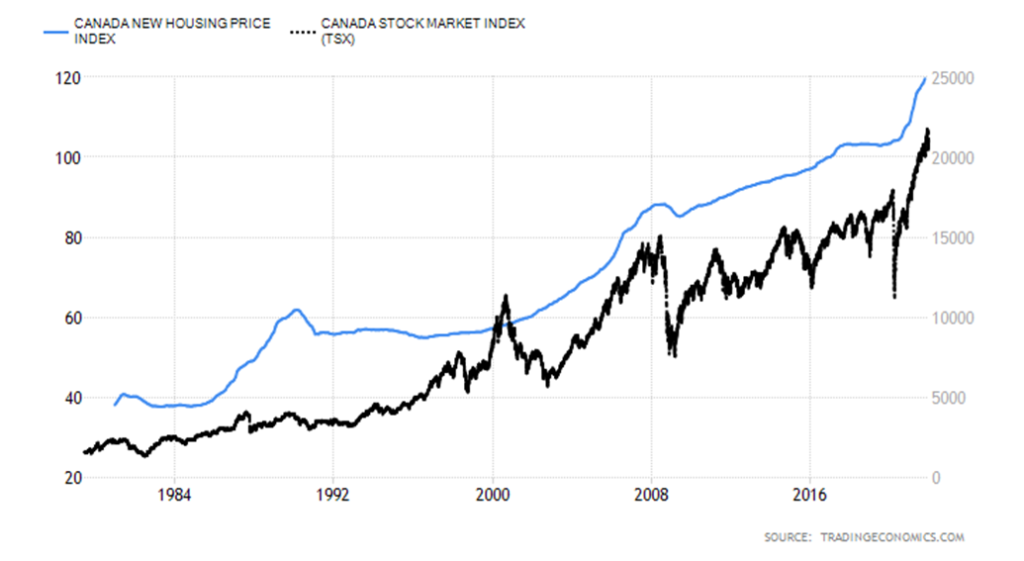

Wo bleibt also die Inflation? Ja, die Preise sind bescheiden gestiegen. Bei all der Inflationshysterie wird übersehen, dass die Hauptinflation die Inflation von Vermögenswerten ist – Aktien und Häuser. Seit den pandemischen Tiefstständen im März 2020 ist der S&P 500 um 113 % gestiegen, der TSX Composite hat um 87 % zugelegt, der Case Shiller US National Home Price Index hat um 26 % zugelegt, während der Canada New Housing Price Index um 15 % gestiegen ist. Der Verbraucherpreisindex der USA ist dagegen um etwa 6,2 % und der kanadische Verbraucherpreisindex um etwa 4,8 % gestiegen. Inflation? Ja, die Inflation der Aktien- und Immobilienpreise. Darüber weint niemand. Der Aufschrei gilt jedoch der Preisinflation, die in erster Linie durch Versorgungsunterbrechungen und die erhöhte Nachfrage nach der Pandemie verursacht wird. Der Mangel an Arbeitskräften trägt ebenfalls zur Inflation bei.

S&P 500, Case Shiller Nationale US-Hauspreise 2013-2021

Veränderung gegenüber dem Vorjahr in %

Kanada Preisindex für neue Wohnungen, TSX Composite 1982-2021

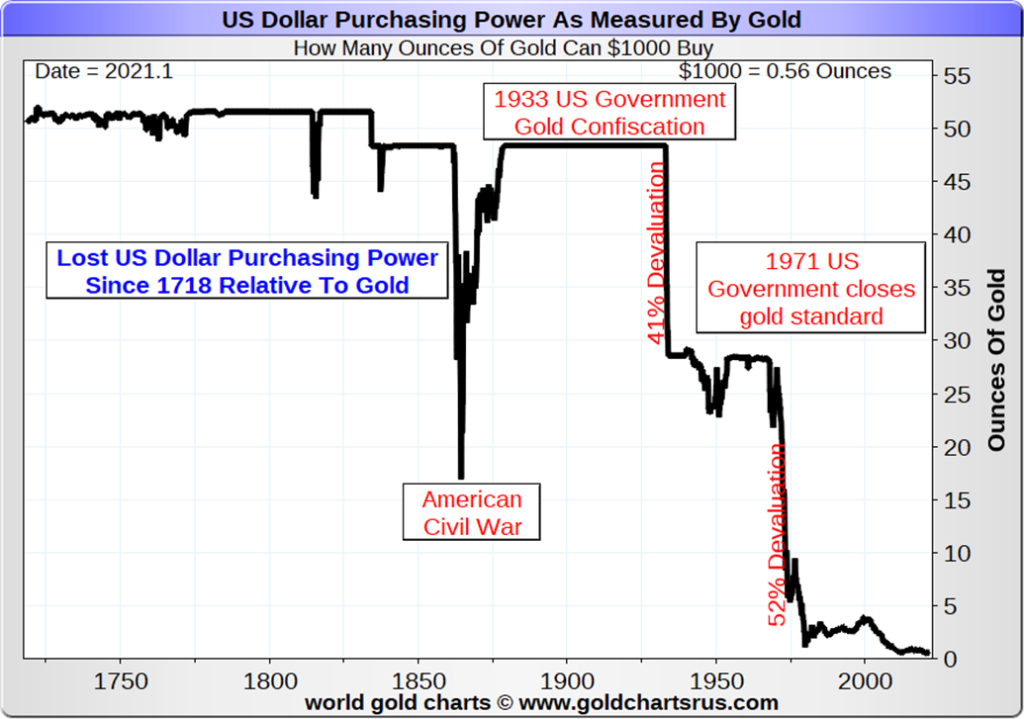

Noch nie in der Geschichte ist das Geld so explodiert wie seit der Abschaffung des Goldstandards im Jahr 1971. Jahrhundertelang hatte das Geld einen realen Wert. Selbst als die Welt zum Papiergeld überging, war es größtenteils an etwas Reales gebunden, nämlich an den Goldstandard. Aber Papiergeld hat nur noch den Wert, den die Regierung und die Zentralbanken ihm zusprechen. Vor der Einführung von Papiergeld wurden Münzen entwertet, indem der Silber- oder Goldgehalt gesenkt wurde. Es dauerte ein paar Jahrhunderte, aber die Entwertung des römischen Denars trug schließlich zum Zusammenbruch des Römischen Reiches bei. Die Münzen wurden wertlos. Papiergeld kann nicht wie Münzen entwertet werden, aber die Kaufkraft sinkt seit Jahren, vor allem seit die Welt zu einer Zentralbank und einem Mindestreservesystem übergegangen ist. Wenn das Vertrauen in die Regierung und die Zentralbanken jemals verloren ginge, könnte es zu einer ernsthaften Gefahr einer Hyperinflation kommen.

Der Kaufkraftverlust des US-Dollars lässt sich am besten in Form von Gold messen. Wie die nachstehende Grafik zeigt, ist die Kaufkraft des US-Dollars seit 1718 um 98,5 % gesunken. Am dramatischsten war der Einbruch seit der Abwertung des US-Dollars gegenüber Gold im Jahr 1933, als der Goldpreis von 20,86 $/Unze auf 35 $/Unze aufgewertet wurde. Der zweite große Einbruch erfolgte nach dem Ende von Bretton Woods und des Goldstandards im August 1971. Damals konnte man für 1.000 Dollar über 50 Unzen Gold kaufen. Heute erhält man dafür nur noch etwas mehr als eine halbe Unze Gold.

Das eigentliche Problem ist nicht die Preisinflation, die wir als Folge der Pandemie und der Versorgungsunterbrechungen erlebt haben. Wenn überhaupt, dann könnte es noch schlimmer werden, bevor es besser wird. Das eigentliche Problem liegt in der Explosion des

Das eigentliche Problem liegt in der explosionsartigen Gelddruckerei, die dazu geführt hat, dass zu viel Geld zu wenig Vermögenswerten gegenübersteht und Blasen an den Aktien- und Immobilienmärkten und scheinbar überall sonst entstanden sind. Ist es dieses Mal anders? Alle Blasen enden schlecht. Die Frage ist, was wird der Auslöser sein und wann?

„Ohne den Goldstandard gibt es keine Möglichkeit, Ersparnisse vor der Konfiszierung durch Inflation zu schützen. Es gibt kein sicheres Wertaufbewahrungsmittel.“

-Alan Greenspan, amerikanischer Wirtschaftswissenschaftler, fünf Amtszeiten als 13. Vorsitzender der Federal Reserve 1987-2006, privater Berater Greenspan & Associates LLC; geb. 1926

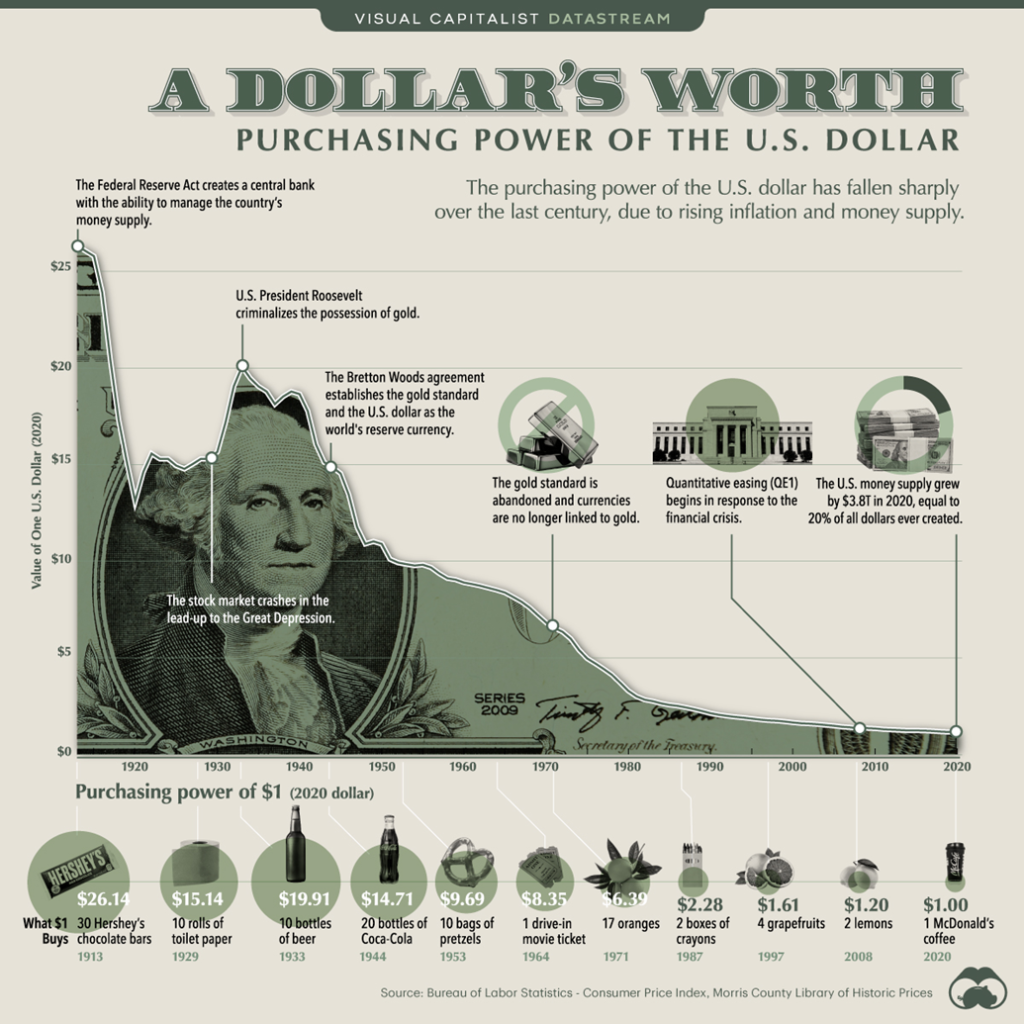

Unser zweites Schaubild unten zeigt die Kaufkraft von 1 Dollar in einer anderen Perspektive, indem wir sie mit dem Kauf eines Warenpakets aus der Zeit der Einführung der Federal Reserve im Jahr 1913 vergleichen. Das Ergebnis ist das gleiche. Die Kaufkraft von 1 Dollar ist seit 1913 um etwa 98 % gesunken. Und sie sinkt weiter. Könnte das Geld wertlos werden?

Chart der Woche

Senden Hochzinsanleihen ein Warnsignal? Oben ist der iShares iBoxx $High Yield Corporate Bond ETF (HYG) abgebildet. Der Markt für Hochzinsanleihen hat sich eher wie der Aktienmarkt verhalten. Seit den Tiefstständen im März 2020 legte HYG um etwa 30 % zu und erreichte Mitte September 2021 seinen jüngsten Höchststand. Nein, er kam bei weitem nicht an sein Allzeithoch aus dem Jahr 2007 vor der Finanzkrise von 2008 heran. Aber der HYG folgte dem Aktienmarkt nach oben. Während des Pandemie-Crashs im März 2020 fiel die HYG übrigens um etwa 24 %, während der S&P 500 35 % verlor. Eine weitere Divergenz, da die HYG möglicherweise signalisierte, dass dieser Zusammenbruch übertrieben war. Seitdem hat der S&P 500 seit den Tiefstständen im März 2020 um 116 % zugelegt. Jetzt aber scheint der HYG zu brechen, während sich der S&P 500 erholt und wieder auf neue Allzeithochs zusteuern könnte. Insgesamt hat der S&P 500 den HYG bei weitem übertroffen. Der Schlüssel dazu war, dass sich beide in dieselbe Richtung bewegten. Aber das ist jetzt nicht mehr der Fall.

Hochverzinsliche Anleihen werden eher wie Aktien als wie Anleihen gehandelt. In guten Zeiten fließt das Geld in den Hochzinsmarkt. Wenn die Konjunktur jedoch zu schwächeln beginnt, könnte der Markt für hochverzinsliche Anleihen stärker leiden als der Aktienmarkt. Der Markt für hochverzinsliche Anleihen erreichte seinen Höchststand Mitte September, während der S&P 500 weiter anstieg und zuletzt kurz vor Thanksgiving seinen Höchststand erreichte. Seitdem hat der S&P 500 nach einem Rückschlag seinen 50-Tage-MA gehalten, aber beim anschließenden Wiederanstieg konnte HYG nur bis zu seinem 50-Tage-MA zurückkommen. Das Volumen der HYG ist während des Rückgangs gestiegen, und das On Balance Volume (OBV) ist seit September gesunken. Das OBV für den S&P 500 hingegen ist zumindest wieder auf seine jüngsten Höchststände gestiegen.

Der Markt für Hochzinsanleihen ist wie ein Kanarienvogel im Kohlebergwerk. Er zeigt Probleme oft schon vor dem Markt an. Während die Fed die Zinsen senkt, scheint der Markt für hochverzinsliche Anleihen das Taper Tantrum zu haben. Das ist eine Warnung.

MARKETS AND TRENDS

| % Gains (Losses) Trends | |||||||

| Close Dec 31/20 | Close Dec 10/21 | Week | YTD | Daily (Short Term) | Weekly (Intermediate) | Monthly (Long Term) | |

| Stock Market Indices | |||||||

| S&P 500 | 3,756.07 | 4,712.02 | 3.8% | 25.5% | up | up | up |

| Dow Jones Industrials | 30,606.48 | 35,970.99 | 4.0% | 17.5% | up (weak) | up | up |

| Dow Jones Transports | 12,506.93 | 16,404.67 | 2.7% | 31.2% | neutral | up | up |

| NASDAQ | 12,888.28 | 15,630.60 | 3.6% | 21.3% | neutral | up | up |

| S&P/TSX Composite | 17,433.36 | 20,890.62 | 1.3% | 19.8% | down | up | up |

| S&P/TSX Venture (CDNX) | 875.36 | 908.99 | 1.3% | 3.8% | down | down | up |

| S&P 600 | 1,118.93 | 1,377.61 | 2.7% | 23.1% | down (weak) | neutral | up |

| MSCI World Index | 2,140.71 | 2,316.80 | 2.3% | 8.2% | down | down (weak) | up |

| NYSE Bitcoin Index | 28,775.36 | 48,065.25 | (14.4)% | 67.0% | down | neutral | up |

| Gold Mining StockIndices | |||||||

| Gold Bugs Index (HUI) | 299.64 | 242.04 | (1.6)% | (19.2)% | down | down | neutral |

| TSX Gold Index (TGD) | 315.29 | 273.24 | (2.2)% | (13.3)% | down | down | neutral |

| Fixed Income Yields/Spreads | |||||||

| U.S. 10-Year Treasury Bond yield | 0.91 | 1.49% | 10.0% | 63.2% | |||

| Cdn. 10-Year Bond CGB yield | 0.68 | 1.46% | 1.6% | 115.2% | |||

| Recession Watch Spreads | |||||||

| U.S. 2-year 10-year Treasury spread | 0.79 | 0.83% | 10.5% | 4.9% | |||

| Cdn 2-year 10-year CGB spread | 0.48 | 0.48% | 17.8% | 0.6% | |||

| Currencies | |||||||

| US$ Index | 89.89 | 96.10 | flat | 6.9% | up | up | neutral |

| Canadian $ | 0.7830 | 0.7857 | 0.9% | 0.3% | down | down | up (weak) |

| Euro | 122.39 | 113.17 | 0.1% | (7.5)% | down | down | neutral |

| Swiss Franc | 113.14 | 108.62 | (0.3)% | (4.0)% | neutral | down (weak) | up |

| British Pound | 136.72 | 132.65 | 0.2% | (3.0)% | down | down | up (weak) |

| Japanese Yen | 96.87 | 88.16 | (0.5)% | (9.0)% | up | down | down |

| Precious Metals | |||||||

| Gold | 1,895.10 | 1,784.80 | 0.1% | (5.8)% | down | neutral | up |

| Silver | 26.41 | 22.19 | (1.3)% | (16.0)% | down | down | up (weak) |

| Platinum | 1,079.20 | 934.20 | 0.9% | (13.4)% | down | down | neutral |

| Base Metals | |||||||

| Palladium | 2,453.80 | 1,749.80 | (3.5)% | (28.7)% | down | down | neutral |

| Copper | 3.52 | 4.29 | 0.5% | 21.8% | down | neutral | up |

| Energy | |||||||

| WTI Oil | 48.52 | 71.67 | 8.2% | 47.7% | down | neutral | up |

| Natural Gas | 2.54 | 3.92 | (5.1)% | 54.3% | down | neutral | up |

Neue Höchst-/Tiefststände beziehen sich auf neue 52-Wochen-Höchst-/Tiefststände und in einigen Fällen auf Allzeithochs.

Es war eine Rebound-Woche, in der die Dip-Käufer zurückkehrten. Uns gefiel die Schlagzeile in Bloomberg, die lautete: „Dip Buyers Scoring Historic Win in Stocks That Defy Bond Warning“ (https://www.bloomberg.com/news/articles/2021-12-10/dip-buyers-scoring-historic-win-in-stocks-that-defy-bond-warning?srnd=markets-vp&sref=5lk0w2FC). Ja, das haben wir selbst festgestellt. Aber da die Angst vor Omicron nachlässt, der Ölpreis sich erholt und sogar die steigenden Verbraucherpreise die Dip-Käufer auf den Plan gerufen haben. Der S&P 500 legte in der vergangenen Woche um 3,8 % zu. Ein verblüffender Sprung. Der Dow Jones Industrials (DJI) stieg um 4,0 %, der Dow Jones Transportations (DJT) legte um 2,7 % zu, während der NASDAQ um 3,6 % stieg. Der S&P 600 (Small Cap) legte um 2,7 % zu, während der S&P 400 (Mid Cap) um 2,9 % stieg. Der Wilshire 5000 machte einen Sprung von 3,5 %. Der S&P 500 war damit nur noch 0,7 % von neuen Allzeithochs entfernt. Von den großen Indizes ist der S&P 500 am nächsten dran, neue Allzeithochs zu erreichen. Das ist nicht auszuschließen. Wir werden jedoch auf Divergenzen achten, wenn die Indizes einander nicht bestätigen. Der DJI könnte es diese Woche schaffen. Er ist noch 1,7 % von neuen Allzeithochs entfernt. Aber der DJT ist 11 % von neuen Allzeithochs entfernt. Damit besteht die Möglichkeit, dass der DJI und der DJT sich gegenseitig nicht bestätigen, eine klassische Dow-Theorie-Divergenz. Bitcoin hatte eine miserable Woche, fiel unter 50.000 $ und verlor 14,4 %. Es sieht jedoch so aus, als könnte er in der kommenden Woche wieder die 50.000 $-Marke erreichen.

In Kanada legte der TSX Composite um 1,3 % zu, während der TSX Venture Exchange (CDNX) um 1,3 % stieg. Der CDNX hält sich in diesem Jahr weiterhin über Wasser, wenn auch nur knapp. In der EU stieg der Londoner FTSE um 2,3 %, der Pariser CAC 40 um 3,3 % und der deutsche DAX um 3,0 %. Sind sie besorgt über den Konflikt USA/Russland/Ukraine? Das scheint nicht der Fall zu sein. In Asien legte der chinesische Shanghai Index (SSEC) trotz der Zahlungsunfähigkeit von Evergrande

um 1,6 % zu, während der Tokioter Nikkei Dow (TKN) um 1,5 % zulegte. Der MSCI World Index legte um 2,3 % zu, sieht aber weiterhin recht schwach aus.

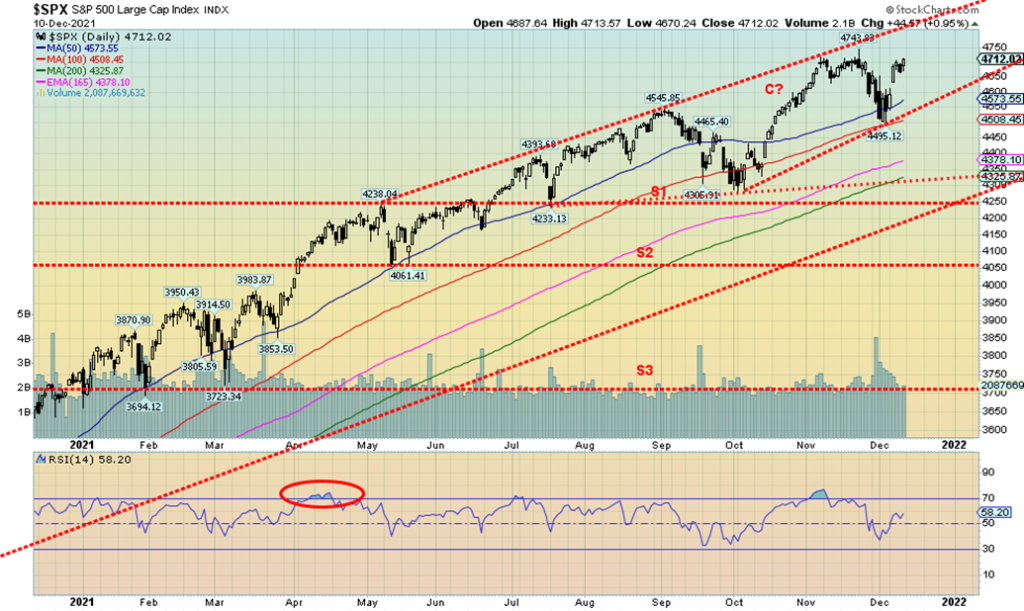

Die Aktienmärkte legten am Dienstag zu und hielten die Gewinne in der Woche trotz der Inflationszahlen am Freitag. Gekauft wurden offenbar vor allem die populären Großunternehmen wie die FAANGs. Kein Wunder, dass die Breite der Märkte nachlässt. Die Volatilität hat sowohl nach unten als auch nach oben zugenommen. In dieser Woche findet am 14. und 15. Dezember die FOMC-Sitzung statt, und das könnte weitere Volatilität auslösen. Bislang scheint es sich bei dem Rückgang seit dem Novemberhoch um einen dreiwelligen Rückgang zu handeln, was darauf hindeutet, dass es sich nur um eine Korrektur handelt. Neue Allzeithochs sind also möglich. Aber werden sie es alle schaffen? Der Markt scheint die Tatsache zu ignorieren, dass die kurzfristigen Zinsen in Erwartung einer Zinserhöhung durch die Fed im Jahr 2022 gestiegen sind. Zwei Zinserhöhungen um 25 Basispunkte sind bereits eingepreist, und es wird erwartet, dass es noch eine dritte geben könnte. Wird die Fed das Tapering beschleunigen? Es gibt Gerüchte darüber. Daher könnte die FOMC-Sitzung in dieser Woche entscheidend sein. Lassen wir die COVID-Variante, die Unterbrechung der Lieferkette und die steigende Inflation beiseite. Dip-Käufe sind angesagt, da der Markt weiterhin mit immer höheren Preisen rechnet.

Wenn der S&P 500 in dieser Woche schon früh die Marke von 4.725 Punkten erreicht, steigen die Chancen auf neue Höchststände deutlich. Der Punkt, an dem neue Höchststände sehr wahrscheinlich sind, liegt bei 4.685 und wir haben diesen Punkt bereits überschritten. Neue Höchststände sind wahrscheinlich. Zwischen 4.612 und 4.631 klafft noch eine Lücke. Sollte diese gefüllt werden und der S&P 500 unter 4.550 zurückfallen, sinken die Chancen auf neue Höchststände und der Trend könnte wieder nach unten gehen. Die wichtigste Unterstützung liegt bei 4.500. Und unter 4.300 könnte es zu einer Panik kommen. Wir sind der Meinung, dass die Zeit für den Aktienmarkt abläuft.

Der NASDAQ legte in der vergangenen Woche um 3,6 % zu und verzeichnete damit die stärkste Entwicklung unter den großen Indizes. Am Dienstag stiegen wir nach oben, verbrachten dann aber den Rest der Woche damit, auf der Stelle zu treten. Nach den Inflationszahlen legte der NASDAQ am Freitag um 0,7 % zu. Die Zuwächse wurden von den FAANG-Aktien begünstigt, die in der vergangenen Woche einige gute Zuwächse verzeichneten. Allen voran Apple, das als einziger Wert in dieser Woche einen Sprung von 10,9 % auf ein neues Allzeithoch machte. Meta (Facebook) stieg um 7,5%, Amazon um 1,6%, Netflix um 1,6%, Google um 4,3%, Microsoft um 6,1%, Tesla um 0,2%, Twitter um 8,3%, Baidu um 8,7% und Alibaba um 11,7%. Ach ja, es gab auch einen Verlierer: Nvidia fiel um 1,6 %. Die Frage ist, ob dies der Beginn eines erneuten Anstiegs auf neue Allzeithochs ist oder ob es sich lediglich um eine Erholungsrallye bei geringem Volumen handelt. Wir vermuten Letzteres. Eine Rückkehr über die 16.000er-Marke könnte das Szenario jedoch ins Positive wenden. Der RSI liegt bei neutralen 51,5. Ein Rückfall unter 15.350 könnte einen negativeren Ton anschlagen und den NASDAQ auf die Unterstützung bei 15.150 fallen lassen. Unter 15.150 und insbesondere unter 15.000 könnte der NASDAQ weiter fallen. Im Moment haben wir noch viele Dip-Käufer. Sollten diese jedoch bald unter Wasser stehen, könnte sich die Situation schnell ändern. Trotz des geringen Volumens schien der Rückgang in drei Wellen zu verlaufen, so dass es sich möglicherweise nur um eine B-Wellen-Rebound-Welle vor der C-Welle nach unten handelt. In der Zwischenzeit haben wir jedoch schon gesehen, dass B-Wellen neue Allzeithochs erreichen. Es bleibt also möglich, insbesondere wenn wir die 16.000er-Marke wieder erreichen. Die starke Performance der FAANGs ist ermutigend, da sie den Markt anführen, während die Breite des Marktes schwach ist und die Nebenwerte und Small Caps immer noch schwach aussehen und hinterherhinken.

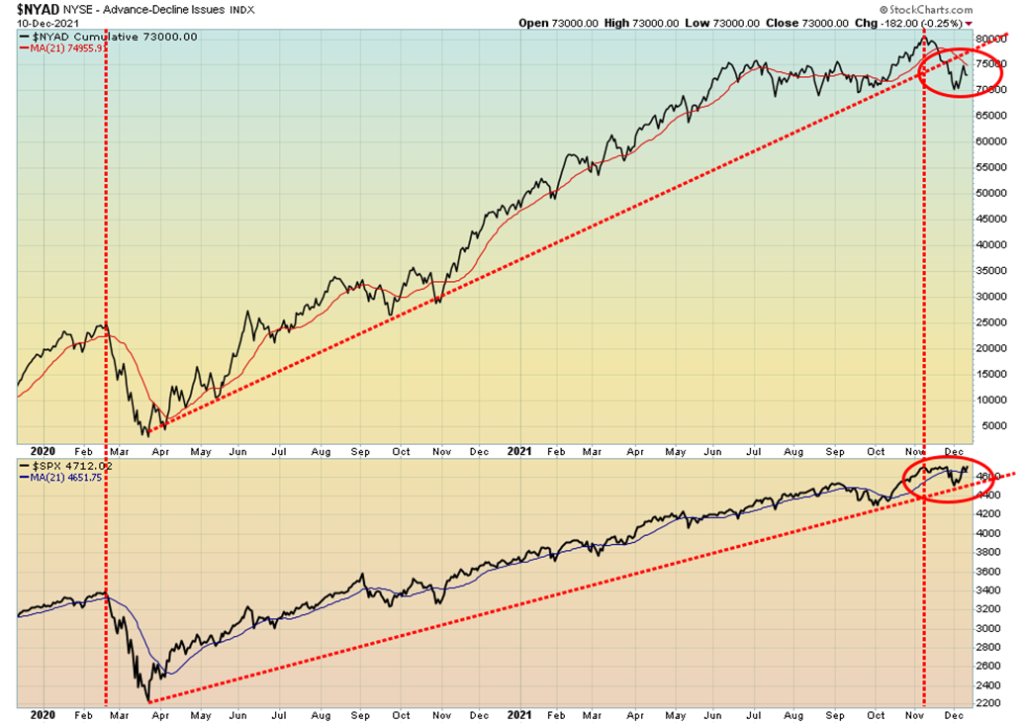

Die NYSE-Aufwärts/Abwärts-Linie erholte sich in der vergangenen Woche zusammen mit dem S&P 500, hat es aber bisher nicht geschafft, wieder über den 21-Tage-MA zu steigen. Der S&P 500 hat sich über den 21-Tage-MA erholt und könnte auf neue Höchststände zusteuern. Die AD-Linie ist nach wie vor weit von ihren Höchstständen entfernt. Sollte der S&P 500 also neue Höchststände erreichen, könnte es zu einer negativen Divergenz zwischen den beiden Linien kommen. Das ist nicht ermutigend für die Bullen. Die AD-Linie hat auch ihre Aufwärtstrendlinie vom Tief im März 2020 gebrochen, aber der S&P 500 hat seine Trendlinie vorerst gehalten. Eine weitere Divergenz.

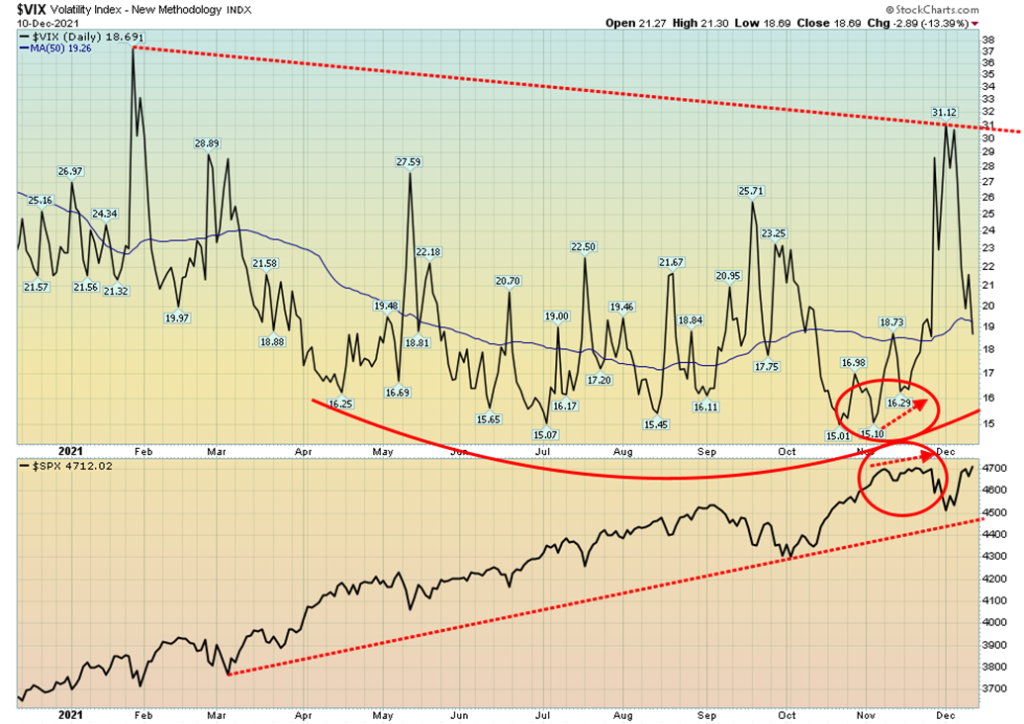

Der VIX-Volatilitätsindikator fiel in der vergangenen Woche, als der Markt wieder anstieg. Wir stellen jedoch fest, dass er gerade seinen 50-Tage-MA erreicht hat, so dass dies der Tiefpunkt sein könnte, da er in der Vergangenheit von diesem Niveau abgeprallt ist. Der S&P 500 nähert sich neuen Allzeithochs, aber der VIX bleibt über seinen Tiefstständen vom Juli/August 2021. Könnte es zu einer weiteren Divergenz zwischen dem VIX und dem S&P 500 kommen?

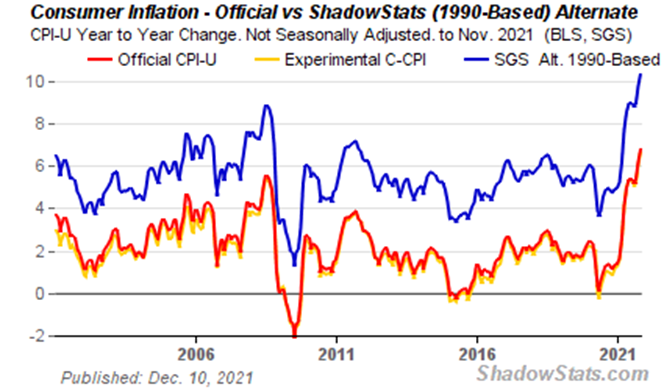

Während viele wegen der jüngsten Inflationszahlen hari-kari begehen, sollten sie die Dinge im Blick behalten. Ja, der Verbraucherpreisindex ist im November im Jahresvergleich auf 6,8 % gestiegen, aber er war immer noch geringfügig besser als die erwarteten 6,9 %. Die Kerninflationsrate (ohne Lebensmittel und Energie) lag im Jahresvergleich bei 4,9 % und damit genau im Rahmen der Erwartungen. Im Vormonat lag die Inflationsrate bei 6,2 % und die Kerninflation bei 4,6 %. Wenn die Inflationsbefürworter sich wirklich aufregen wollen, dann sollten sie sich die Inflationszahlen von Shadow Stats (www.shadowstats.com) ansehen. John Williams von Shadow Stats berechnet eine alternative Inflationszahl auf der Grundlage der Berechnungsmethode von 1990. In den 1990er Jahren wurden unter der Clinton-Regierung methodische Änderungen vorgenommen, um den Schwerpunkt stärker auf Substitute zu legen und das Maß der Inflation von einer Berechnung der Lebenshaltungskosten zu einer Berechnung der Aufrechterhaltung eines konstanten Lebensstandards zu verlagern. Nach der alten Methode stieg die jährliche Inflationsrate auf 14,9 % und erreichte damit den höchsten Stand seit den späten 1940er Jahren, als Harry Truman Präsident war. Damals, nach dem Krieg und der Depression, stieg die Inflationsrate 1947 sprunghaft auf 17,6 % im Juni 1947. In den 1970er Jahren wurde die höchste Rate mit 14,8 % im März 1980 verzeichnet. Diese Rate ist also die höchste seit 74 Jahren. Die offizielle Inflationsrate von 6,8 % ist die höchste seit 7,1 % im Juni 1982. Das Hauptaugenmerk liegt nun auf der FOMC-Sitzung am 14. und 15. Dezember. Wird sich das Tapering beschleunigen? Wird die Fed weitere Zinserhöhungen andeuten? Diese Woche könnte sich als interessant erweisen.

Der Aufschrei ist groß wegen der Preisinflation. Die Inflation der Vermögenspreise auf dem Aktien- und Immobilienmarkt ist nicht Gegenstand des Geschreis, abgesehen von Warnungen vor irrationalem Überschwang. Und es gibt auch kein großes Geschrei über die private Schuldenexplosion, insbesondere auf dem Unternehmensmarkt. Der Aufschrei über die Verschuldung beschränkt sich weitgehend auf die Staatsverschuldung. Doch ohne sie wären die westlichen Volkswirtschaften in eine wirtschaftliche Depression gestürzt.

Bye, bye Evergrande? Evergrande, die riesige chinesische Immobilienentwicklungs-/Holdinggesellschaft, wurde offiziell als zahlungsunfähig eingestuft. Evergrande wurde auf einen eingeschränkten Zahlungsausfall reduziert. Zu ihnen gesellt sich die Kaisa-Gruppe, eine weitere große Holdinggesellschaft. Kaisa hat die Zahlung einer Anleihe im Wert von 400 Millionen Dollar verpasst. Warum also ist der Markt nicht wie bei Lehman Brothers zusammengebrochen? Nun, die PBOC und die chinesische Regierung haben wenig Zeit damit verschwendet, diesen Zusammenbruch zu unterstützen, damit er sich nicht zu einem Monster auswächst. Evergrande ist das am höchsten verschuldete Bauunternehmen der Welt mit geschätzten 300 Milliarden Dollar an Krediten/Anleihen und 200.000 Mitarbeitern. Evergrande fällt in die Kategorie „zu groß zum Scheitern“. Chinesische Kreditnehmer sind bereits mit 10,2 Milliarden Dollar an Auslandsschulden, die hauptsächlich auf US-Dollar lauten, in Verzug geraten. Aber die chinesische Regierung hat schnell eingegriffen, um den Schlag abzufedern, und sich an der Umstrukturierung von Evergrande beteiligt. Ein ungeordneter Zusammenbruch scheint vom Tisch zu sein. Die Aktien von Evergrande sind bereits so weit gefallen, wie es nur geht, ohne auf Null zu fallen. Sie werden hier in Nordamerika bereits an den Pinks gehandelt, wo auch Lehman Brothers und Nortel gehandelt werden. Und der chinesische Shanghai-Index (SSEC) hat sich in dieser Woche erholt. Das Ergebnis war, dass die Zahlungsausfallerklärung von Evergrande kaum Wellen schlug. Mit dem Anstieg des SSEC schwinden die Chancen auf ein Doppel-Top. Dreifachhochs sind selten.

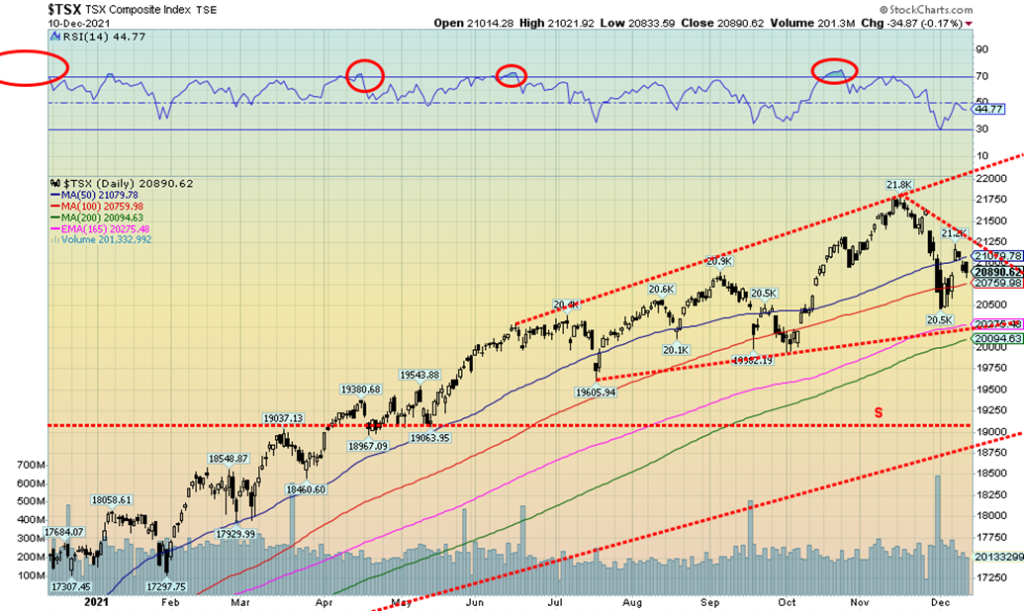

Der TSX schloss sich in dieser Woche dem Aufwärtstrend an und legte rund 1,3 % zu. Drei der 14 Unterindizes waren in dieser Woche rückläufig, allen voran der Goldpreis (TGD) mit einem Minus von 2,2 %. Die anderen Verlierer waren die Telekommunikationswerte (TTS) mit einem Minus von 0,5 % und der Gesundheitssektor mit einem Minus von 0,2 %. Spitzenreiter war der Energiewert (TEN) mit einem Plus von 3,7 %. Weitere starke Performer waren der zyklische Konsum (TCD) mit einem Plus von 3,3 % und der nicht-zyklische Konsum (TCS) mit einem Plus von 2,5 %. Energie ist ein wichtiger Bestandteil des TSX. Der jüngste Rückgang war von einem starken Anstieg des Volumens begleitet, als sich der TSX einer Unterstützungslinie bei 20.275 näherte. Der 200-Tage-MA liegt ebenfalls in der Nähe von 20.100. Der TSX erholte sich zunächst stark und gab dann im Laufe der Woche nach. Am Freitag büßte der TSX 0,2 % ein, da die anfängliche Erholung anscheinend schnell abebbt. Nein, noch ist es nicht vorbei. Ein Durchbruch unter die Marke von 20.750 Punkten könnte darauf hindeuten, dass der Aufschwung vorbei ist und sich der Fokus wieder auf den Abwärtstrend richten würde. Wenn eine Korrektur vom November-Top bei 21.800 begonnen hat, dann ist dies nur eine kleine b-Welle und nicht der Beginn eines neuen Aufschwungs. Da wir uns jedoch im Dezember befinden und traditionell die Weihnachtsmann-Rallye stattfindet, könnte es bis Anfang Januar zu einem unruhigen Hin und Her mit einer leichten Aufwärtstendenz kommen. Ein Ausbruch über 21.250 könnte den TSX auf einen Weg nach oben bringen, wobei der nächste Widerstand bei 21.500 liegen könnte. Insgesamt halten wir die Erholung jedoch für eine Korrektur und nicht für den Beginn einer neuen Aufwärtsbewegung.

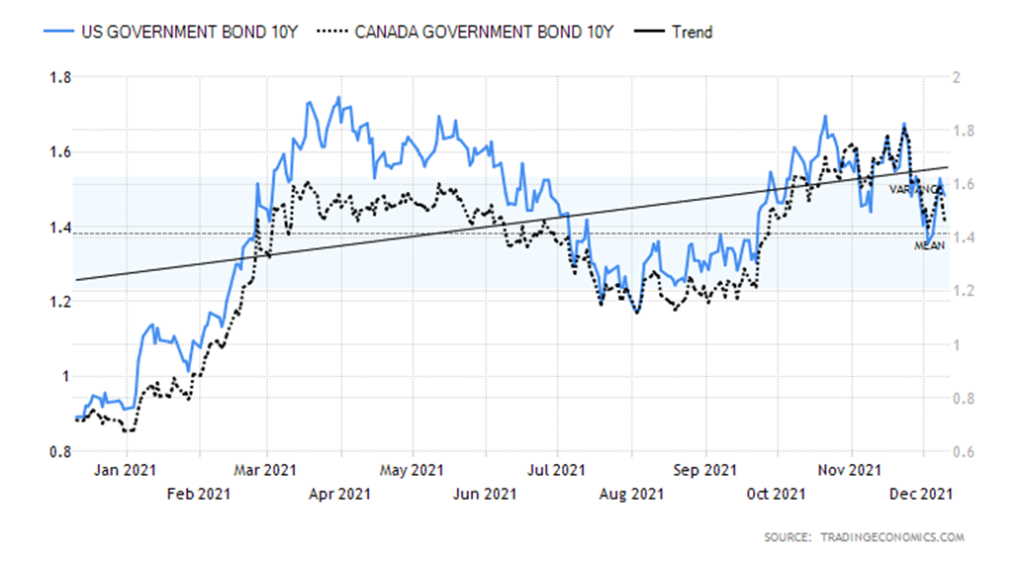

10-jährige US-Staatsanleihe/Kanadische 10-jährige Staatsanleihe (CGB)

Wenn die Inflation so besorgniserregend ist, warum sinkt dann die Rendite der 10-jährigen US-Staatsanleihe, anstatt zu steigen? Ja, die 10-jährige Staatsanleihe stieg Anfang der Woche an, aber nach der Veröffentlichung des Verbraucherpreisindex am Freitag erholte sie sich und die Renditen schlossen die Woche bei 1,4854 %, was einem Anstieg von 10,0 % entspricht. Insgesamt gehen wir davon aus, dass der Trend bei den Renditen nach unten geht (und bei den Preisen nach oben, da sich die Preise umgekehrt zu den Renditen bewegen). Und die Renditekurve verengt sich langsam, obwohl die Spanne zwischen 2 und 10 % in dieser Woche auf 0,83 % gestiegen ist, was einem Zuwachs von 10,5 % gegenüber der Vorwoche entspricht. Aber auch hier gilt, dass die Rendite eher in Richtung Verengung als in Richtung Ausweitung tendiert. Eine sich verengende Renditespanne ist eher ein Hinweis auf das Potenzial für eine Rezession als für Wachstum. Die 1,40 % bleiben der Durchbruchspunkt, und wenn die 10-jährige Rendite unter diese Marke fällt, könnte das nächste Ziel bei 1,20 % liegen. Ein Wiederanstieg über 1,60 % könnte die 10-jährige Anleihe zu höheren Renditen führen. In Kanada stieg die 10-jährige kanadische Staatsanleihe (CGB) in dieser Woche ebenfalls leicht von 1,44% auf 1,46%. Der Spread für 2-10-jährige Anleihen weitete sich von 0,41% auf 0,48% aus. Die kanadische Anleihe scheint jedoch wie ihr amerikanisches Pendant weiterhin auf einen Renditerückgang vorbereitet zu sein.

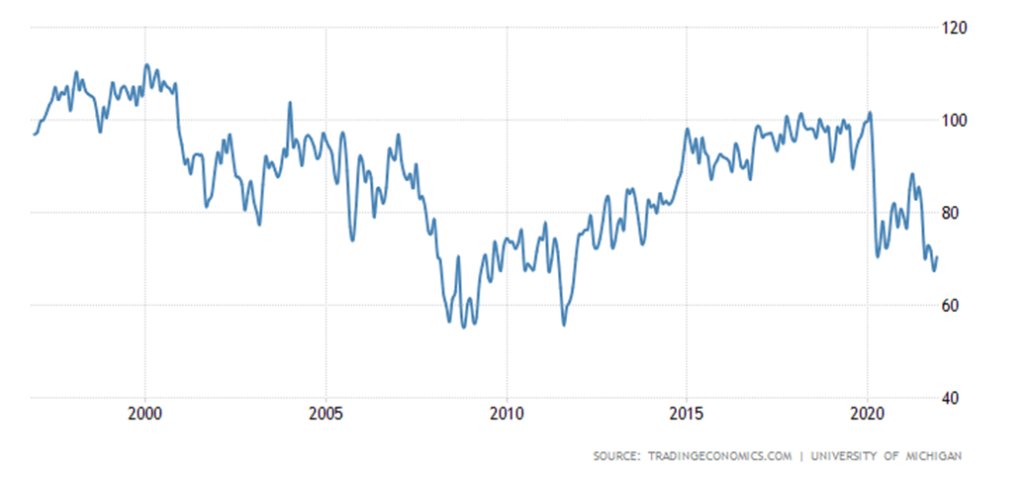

Index der Verbraucherstimmung der Universität Michigan (Dezember vorläufig)

Der vorläufige Michigan-Verbraucherstimmungsindex für Dezember lag mit 70,4 leicht über den Erwartungen (67,1 und 67,4 im November). Der Tiefstand im November war ein 10-Jahres-Tief, das seit 2011 nicht mehr erreicht wurde. Wenn sich die Wirtschaft angeblich im Aufschwung befindet, warum sinkt dann die Stimmung der Verbraucher und steigt nicht? Offenbar ist der Anstieg auf die verbesserten Aussichten des unteren Drittels der Einkommensbezieher zurückzuführen, die um 23,6 % stiegen, während das mittlere Drittel um 3,8 % und das obere Drittel um 4,3 % sank. Dies scheint auf der Erwartung höherer Löhne im kommenden Jahr zu beruhen. Mit der Anhebung des Mindestlohns sind einige Anzeichen dafür zu erkennen. Dennoch bleibt die Stimmung im Abwärtstrend, auch wenn es vorübergehend zu einer gewissen Entspannung kommen könnte.

Der rasche Rückgang des US$-Index vom Hoch bei 96,94 auf 95,54 schien uns in fünf Wellen zu verlaufen, ein Impulsmuster. Wenn dies zutrifft, ist es möglich, dass der US$-Index seinen Höchststand erreicht hat. Wir betrachteten die jüngste Entwicklung als einen Umsturz des oberen Kanals, der sich seit Juni 2021 gebildet hatte. Umstürze sind nicht ungewöhnlich. Wenn es sich um einen legitimen Ausbruch gehandelt hätte, dann hätte der US$-Index nur die Ausbruchslinie getestet, bevor er zu neuen Höchstständen aufgestiegen wäre. Das tat er aber nicht und fiel unter seine Kanallinie zurück. Die Währungen entwickelten sich uneinheitlich: Der Euro stieg um 0,1 %, der Schweizer Franken fiel um 0,3 %, das Pfund Sterling stieg um 0,2 %, während der japanische Yen um 0,5 % fiel. Der Kanadische Dollar stieg um 0,9 %, da sich der Ölpreis erholte. Im Wochenverlauf blieb der US-Dollar-Index die zweite Woche in Folge unverändert. In der vergangenen Woche fiel der US-Dollar gegenüber dem chinesischen Yuan auf den niedrigsten Stand seit 2018. China wurde durch eine stärkere Erholung von der COVID unterstützt, und trotz der politischen Rhetorik hat China einen Zustrom ausländischer Investitionen erlebt. Dies geschieht trotz Chinas Wunsch nach einem schwächeren Yuan zur Unterstützung der Exporte. Die PBOC hat zwar versucht, den Anstieg des Yuan abzumildern, aber der Yuan hat sich weiter verteuert. Entscheidend könnte der Euro sein, da er gegenüber dem US-Dollar schwach ist. Eine Lösung im Streit zwischen den USA, Russland und der Ukraine könnte sich jedoch positiv auf den Euro auswirken. Der US$-Index bricht unter 95,50 ein, und die nächste gute Unterstützungsmarke liegt bei 94,50. Nur neue Höchststände könnten das derzeitige Szenario eines schwächelnden US$-Index ändern.

Gold reagierte positiv auf die Inflationszahlen und rettete die Woche mit einem kleinen Plus von 0,05 %. Im Gegensatz zu Silber, das in dieser Woche um 1,3 % fiel, verzeichnete der Goldpreis keine neuen Tiefststände, was bei Silber der Fall war. Eine potenziell positive Divergenz. Gold hat seine Aufwärtstrendlinie vom Augusttief bei 1.676 $ gehalten. Es bleibt jedoch unterhalb des Widerstands bei 1.800/$1.820 und scheint in letzter Zeit zwischen der Unterstützung bei 1.760 $ und dem Widerstand bei 1.800 $ gefangen zu sein. Eine Lösung wird nur durch einen Durchbruch in die eine oder andere Richtung möglich sein. Das Volumen war bei dieser Abwärtsbewegung gering, was darauf hindeutet, dass es sich um eine Korrektur handelt. Der erste Kurs liegt wieder über 1.800/$1.820 und das zweite Widerstandsband liegt bei 1.850/$1860 mit dem letzten Band bei 1.900/$1920. Oberhalb dieser Marke könnte sich der Markt wieder auf das Hoch vom August 2020 bei 2.089 $ konzentrieren. Andere Metalle zeigten sich uneinheitlich. Während Silber fiel, legte Platin in dieser Woche um 0,9 % zu, Kupfer stieg um etwa 0,5 %, während Palladium um 3,5 % fiel. Mit Ausnahme von Kupfer werden die Edelmetalle das Jahr 2021 wohl mit einem Minus abschließen. Es sei denn, Gold erlebt noch vor Jahresende einen Höhenflug, da es zu diesem Zeitpunkt nur um 5,8 % gefallen ist. Wenn der Goldpreis die Marke von 1.900 $ zurückerobert, wäre er im Jahresvergleich zumindest gleichauf. Entscheidend ist der US$-Index, der am Freitag gefallen ist. Angesichts des jüngsten Anstiegs des US$-Index auf neue 52-Wochen-Höchststände über 96 hielt sich Gold eigentlich recht gut. Wir fanden das ermutigend. Saisonal gesehen hat Gold im Dezember oft Tiefststände erreicht, gefolgt von einer ordentlichen Erholung im Januar/Februar. Alle Augen richten sich nun auf die FOMC-Sitzung in dieser Woche am 14. und 15. Dezember. Der Inflationsbericht war nicht so schlecht, wie einige vorhergesagt hatten, und die Überlegungen zu einer Zinserhöhung der Fed werden derzeit auf Mitte 2022 verschoben. Es wird mit zwei oder drei Zinserhöhungen im Jahr 2022 gerechnet. Entscheidend ist jetzt, dass sich der Goldpreis weiterhin über 1.760 $ hält.

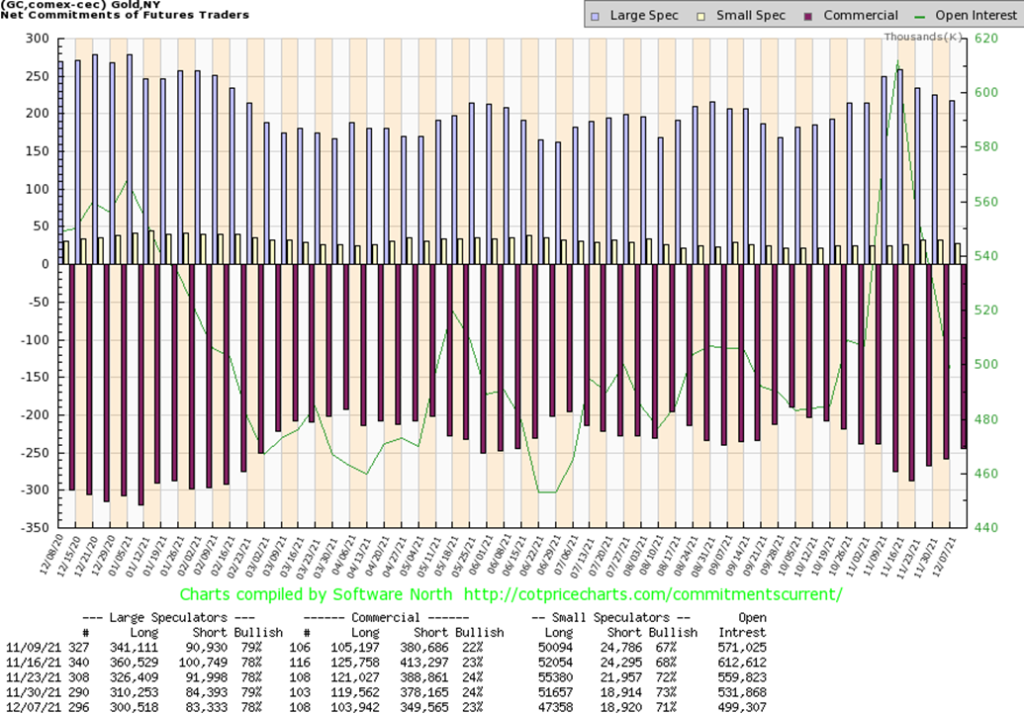

Der kommerzielle COT (Goldbarrenunternehmen und Banken) sank in der vergangenen Woche von 24 % auf 23 %. Allerdings gingen sowohl die offenen Short- als auch die offenen Long-Kontrakte zurück. Die offenen Long-Kontrakte gingen um etwa 16.000 Kontrakte zurück, während die offenen Short-Kontrakte um fast 29.000 Kontrakte sanken. Der Anteil der Großspekulanten an der COT (Hedge-Fonds, Managed Futures usw.) sank auf 78 %, da die Zahl der offenen Long-Kontrakte um etwa 10.000 Kontrakte zurückging, während die Zahl der offenen Short-Kontrakte nur um etwa 1.000 Kontrakte sank. Insgesamt sank das offene Interesse um über 32.000 Kontrakte, da sowohl Long- als auch Short-Positionen gedeckt wurden. In gewisser Hinsicht wurden wir durch den Rückgang der offenen Short-Kontrakte, der auf eine Eindeckung von Short-Kontrakten hindeutet, unterstützt, während die COT für den Handel sank. Wir betrachten die Verbesserung der COT als leicht positiv.

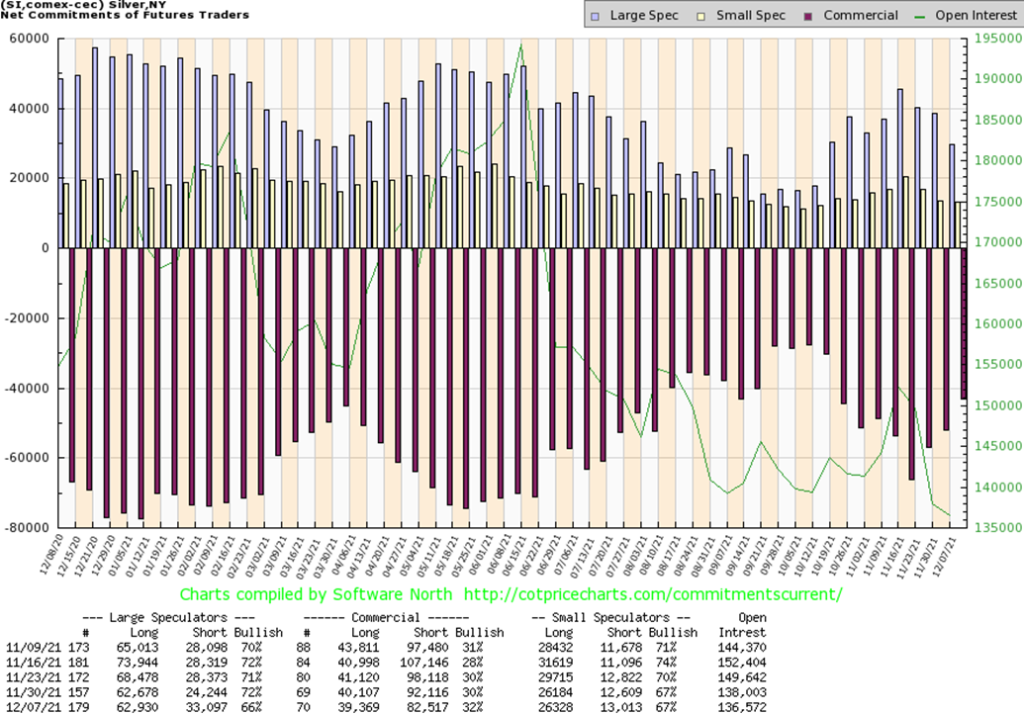

Erneut sank der Silberpreis unter die 22 $-Marke, schien aber keine größeren Abnehmer zu finden. Auf Wochensicht fiel der Silberpreis um 1,3 % und setzte damit seinen jüngsten Abwärtstrend fort. Sind wir auf dem Weg zu einem möglichen Doppelboden? Das kann man nicht sagen, obwohl die Entwicklung am Freitag ermutigend war, als die Preise unter die 22 $-Marke fielen, sich dann erholten und den Tag mit einem Plus abschlossen, was ein mögliches Bodensignal darstellte. Eine Rückkehr über die 22,50 $-Marke wäre positiv, aber in Wirklichkeit muss der Silberpreis wieder über die 25 $-Marke steigen, um zu zeigen, dass wir die Tiefststände hinter uns gelassen haben. Da Silber bei dieser Bewegung auf neue Tiefststände fiel, wurde sie von Gold nicht bestätigt, was eine Divergenz darstellt. Die Bestätigung zwischen Gold und Silber ist sowohl bei Aufwärts- als auch bei Abwärtstrends wichtig. Die Frage ist, ob wir den Beginn einer starken Erholung oder lediglich eine Gegenbewegung erleben, die uns bis auf 23,50 $/$24 führt, bevor sie wieder nach unten dreht. Ein erneuter Durchbruch unter die 22 $-Marke könnte dazu führen, dass der Silberpreis fällt und das Tief von Ende September bei 21,41 $ erreicht. Das bedeutet Ärger, da mögliche erste Ziele bei 18 $ liegen könnten.

Die kommerzielle COT für Silber stieg in der vergangenen Woche von 30 % auf 32 %, was eine gute Verbesserung darstellt. Die offenen Long-Kontrakte gingen um fast 1.000 Kontrakte zurück, während die offenen Short-Kontrakte um fast 10.000 Kontrakte sanken. Möglicherweise noch deutlicher fiel die COT der Großspekulanten von 72 % auf 66 %, da die offenen Short-Kontrakte um fast 9.000 Kontrakte anstiegen, während die offenen Long-Kontrakte stabil blieben. Insgesamt sank das offene Interesse in einer rückläufigen Woche um etwa 1.500 Kontrakte. Kommerzielle Unternehmen decken ihre Leerverkäufe ab und große Spekulanten gehen leer aus. Das ist für uns ein positives Zeichen. Die kommerzielle COT ist jetzt die beste seit Oktober, und das hat zumindest eine kurzfristige Erholung ausgelöst.

Hier ist ein langfristiges Diagramm des Gold-Silber-Verhältnisses, das bis 1900 zurückreicht. Während des größten Teils des 18. und 19. Jahrhunderts war das Verhältnis weitgehend auf etwa 15:1 festgelegt, was dem in der Natur vorkommenden Verhältnis entspricht. Das änderte sich im 20. Jahrhundert. Bis 1940 war es auf fast 100:1 angestiegen. Das Verhältnis ging bis in die 1960er Jahre stetig zurück, als es seinen Tiefpunkt bei etwa 17:1 erreichte. Das Ende von Bretton Woods signalisierte einen erneuten Anstieg des Verhältnisses, aber es kam erst wieder richtig in Schwung, nachdem Silber 1980 mit 50 $ seinen Höchststand erreicht hatte. Im Jahr 1991 erreichte es mit 91 $ erneut einen Höchststand, bevor ein weiterer Rückgang einsetzte. Diesmal wurde der Tiefpunkt im Jahr 2011 erreicht, als der Silberpreis erneut fast 50 $ erreichte. Der jüngste Höchststand war das Paniktief vom März 2020, als das Verhältnis fast 100 erreichte. Es stellte sich heraus, dass es sich dabei um einen Spitzenwert handelte. Seitdem ist das Verhältnis rückläufig, obwohl es sich in letzter Zeit zwischen 75 und 82 konsolidiert hat. Historisch gesehen ist das immer noch sehr hoch.

Hier ein genauerer Blick auf das Gold-Silber-Verhältnis, das derzeit knapp über 80 liegt. Nach dem Höchststand im März 2020 scheint das Verhältnis in fünf Wellen gefallen zu sein, was darauf hindeutet, dass es sich um eine impulsive Welle nach unten handelte. Seitdem hat das Verhältnis eine Reihe von Auf- und Abwärtsbewegungen durchlaufen, die uns jetzt wie ein korrigierendes ABC-Muster erscheinen. Könnte es sein, dass wir jetzt ein Doppel-Top bilden, nicht nur mit dem Hoch im September knapp über 81, sondern ein mehrjähriges Doppel-Top mit dem Muster, das sich Ende 2020 mit einem Höchststand bei 83 gebildet hat? Es handelt sich um ein seltsam anmutendes Muster mit einer möglichen B-Welle, die tiefer liegt als die 5. Es ist jedoch nicht ungewöhnlich. Die Halslinie wäre die Reihe von Tiefstständen, die Anfang des Jahres zwischen 63 und 65 erreicht wurden. Ein Durchbruch unter diese Marke könnte das Gold-Silber-Verhältnis theoretisch bis auf 45 sinken lassen. Ein Ausbruch über das Hoch vom November 2020 bei 82,95 würde dieses Szenario zunichte machen. Neue Tiefststände unter dem Oktobertief von 72,29 in Verbindung mit einem Durchbruch unter 70 wären sehr positiv. Der C-Wellenanteil des Gold-Silber-Verhältnisses könnte ebenfalls ein Doppeltop bilden. Der Durchbruch liegt unter 72,50 und könnte bis auf 63,50 zurückgehen. Insgesamt scheint dieses Muster ein Top zu bilden, was uns vermuten lässt, dass die nächste Bewegung Silber gegenüber Gold bevorzugen wird.

Zugegeben, die Goldaktien sind miserabel gelaufen. Eine weitere Woche, eine weitere Minuswoche. Diesmal fiel der Gold Bugs Index (HUI) um 1,6 % und der TSX Gold Index (TGD) um 2,2 %. Insgesamt ist der HUI in diesem Jahr um 19,2 % gesunken und liegt 35 % unter dem Höchststand vom August 2020. Der TGD ist im Jahr 2021 um 13,3 % gesunken und liegt 34 % unter seinem Höchststand vom August 2020. Alles Bärenmärkte. Überraschenderweise liegt der Gold Miners Bullish Percent Index (BPGDM) immer noch bei einem eher neutralen Wert von 30, und die Indikatoren sind zwar rückläufig, aber nicht auf einem Niveau, das als stark überverkauft gilt. Das ist die schlechte Nachricht. Die gute Nachricht ist, dass zumindest bisher der absolute Tiefpunkt dieser Bewegung der Tiefststand war, den der TGD im Oktober bei 258 erreichte. Die Abwärtsbewegung seit dem Höchststand im August 2020 scheint eine Reihe von Zick-Zack-Kursen zu sein, was darauf hindeutet, dass es sich um eine Korrektur handelt und nicht um den Beginn einer größeren Abwärtsbewegung. Der TGD scheint eine sehr gute Unterstützung bei 250 zu haben. Ein größerer Durchbruch unter diese Marke wäre jedoch sehr negativ und würde auf einen möglichen Test der Paniktiefs vom März 2020 bei 173 hindeuten. Am Freitag fiel der TGD trotz eines Aufwärtstages für Gold und Silber. Das ist selten ein gutes Zeichen, da vorzugsweise die Goldaktien führen. Widerstand wird bis 300/305 gesehen. Über 305 würden wir jedoch die Abwärtstrendlinie vom Hoch im August 2020 durchbrechen und wohl einen neuen Aufwärtstrend beginnen. Das Gold/HUI-Verhältnis liegt derzeit bei 7,4 und ist damit nicht weit von seinem jüngsten Hoch bei 7,8 entfernt. Jedes Verhältnis über 5,5 deutet darauf hin, dass Goldaktien im Vergleich zu Gold billig sind. In dieser Hinsicht sind die Goldaktien schon seit Jahren billig, da das Verhältnis seit 2014 größtenteils konstant über 5,5 liegt. Die letzte Periode, in der Goldaktien teuer und Gold billig waren, war von 2003 bis 2008, als das Verhältnis durchweg unter 2,5 lag. In den letzten sieben Jahren wurde der Tiefpunkt im Jahr 2016 erreicht, als das Verhältnis auf 4,8 fiel. Wenn die Geschichte ein Wegweiser ist, könnte die Bewegung bei den Goldaktien dramatisch sein, wenn sich die Gezeiten ändern. Die aktuelle Unterstützung für das Verhältnis liegt bei 6,7, aber in Wirklichkeit müssen wir es wieder unter 5,5 sehen, damit wir eine starke Hausse bei den Goldaktien erwarten können. Für den TGD liegt die Unterstützung derzeit bei 270 und darunter bei 250. Der RSI liegt bei 34,5. Unter 30 geht der TGD in den überverkauften Bereich über.

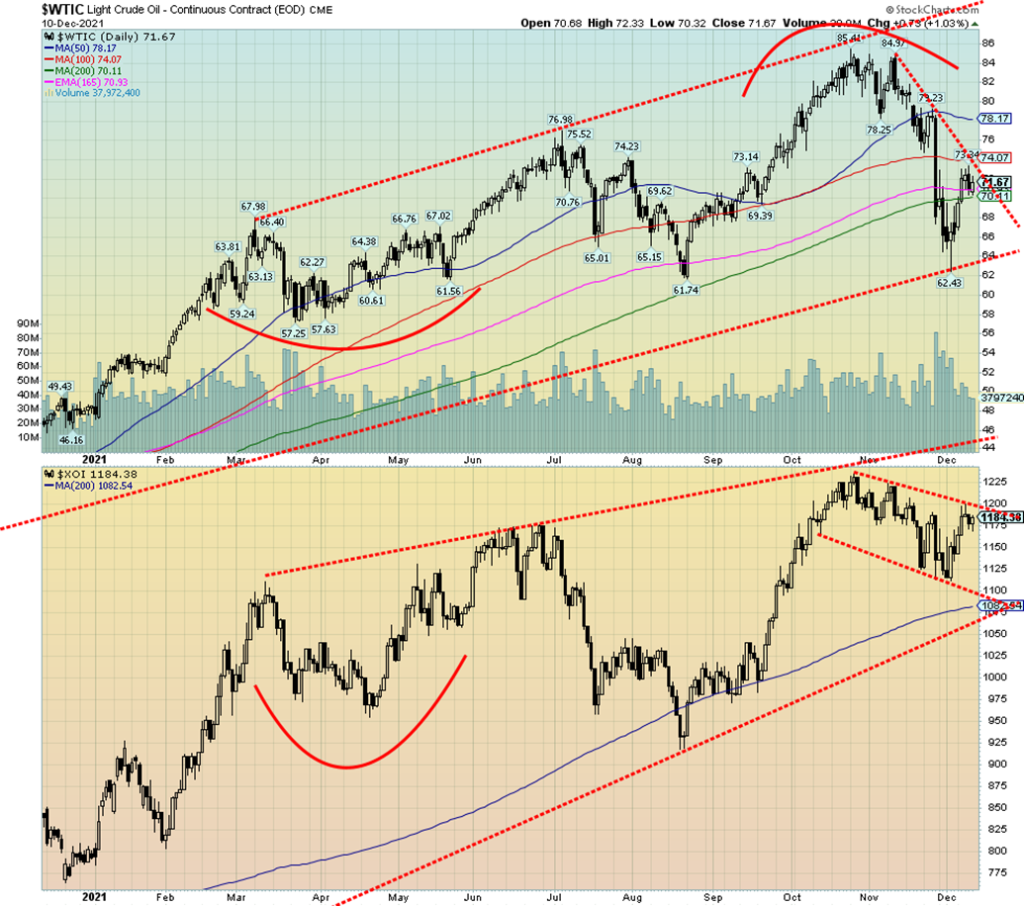

Gerade als man dachte, die Ölpreise würden einbrechen, erholten sie sich wieder. Die Befürchtungen hinsichtlich der Omicron-Variante haben sich gelegt, und die Ölpreise sind in der vergangenen Woche um 8,2 % gestiegen. Erdgas (NG) schnitt nicht so gut ab und fiel um 5,1 %. Die Energiewerte folgten jedoch dem Ölpreis: Der ARCA Oil & Gas Index (XOI) stieg um 3,6 % und der TSX Energy Index (TEN) um 3,7 %. WTI-Öl liegt jetzt wieder über 70 $. Es war die stärkste Woche seit August.

Vielleicht war die vergangene Woche nur eine Erleichterungsrallye für den Ölpreis, da er seit dem jüngsten Tiefpunkt im Oktober auf über 20 $ gefallen war. Auch die Autofahrer waren erleichtert, als der Preis an der Zapfsäule fiel. Im Laufe der Woche ging es jedoch wieder bergauf, und die Ölpreise stiegen wieder. Die Ölpreise sind jedoch noch nicht über den Berg.

Die Risiken bleiben bestehen. Die Nachfrage stagniert. Die chinesische Nachfrage hat sich abgeschwächt, da sie mit den Folgen der Zahlungsausfälle von Evergrande und Kansa zu kämpfen hat. Aber die Inflation in den USA wirkt sich positiv auf den Ölpreis aus, so dass es hier gegenläufige Kräfte gibt. Die Ölpreise haben es lediglich geschafft, sich von den Höchstständen wieder an die Abwärtstrendlinie heranzutasten. 74 $ ist ein Widerstand und 78 $ ist ein bedeutenderer Widerstand. Beide müssen überwunden werden, wenn wir die Oktober-Höchststände angreifen wollen.

Die Ölvorräte werden jedoch knapper, was als Katalysator für höhere Preise wirken könnte. Da die USA erhebliche Mengen Öl aus den strategischen Erdölreserven (SPR) freigegeben haben, sind die Reserven auf den niedrigsten Stand seit 2003 gefallen. Es wird spekuliert, dass die USA nun versuchen könnten, diese Reserven wieder aufzufüllen. Dies wiederum könnte die Nachfrage ankurbeln und die Preise in die Höhe treiben.

Entscheidend für höhere Preise ist jedoch, dass sie über 74 $ und dann über 78 $ steigen. Andernfalls handelt es sich lediglich um eine Gegenbewegung des Rückgangs von 85 $ auf 62 $. Der Rückgang erscheint uns als fünf Wellen nach unten, was darauf hindeutet, dass es sich bei dieser Erholung lediglich um eine Gegenbewegung handelt und wir, sobald sie abgeschlossen ist, auf neue Tiefststände fallen könnten. Die langfristige Trendlinienunterstützung liegt bei 64 $. Der XOI befindet sich in einem Abwärtstrend und hat sich wieder an die Oberseite des Kanals erholt. Nur ein fester Durchbruch über 1.200 könnte den XOI wieder nach oben treiben. Andernfalls könnte der nächste Schritt ein Rückgang bis zum unteren Ende des Kanals sein, das derzeit bei 1.000 liegt. Übersetzt mit www.DeepL.com/Translator (kostenlose Version)

–

(Bildrechte Cover Foto: John Guccione via Pexels)

DISCLAIMER: Dieser Artikel wurde von einem Dritten verfasst und spiegelt nicht die Meinung von Born2Invest, seinem Management, seinen Mitarbeitern oder seinen Partnern wider. Bitte lesen Sie unseren Haftungsausschluss für weitere Informationen.

Dieser Artikel kann zukunftsgerichtete Aussagen enthalten. Diese zukunftsgerichteten Aussagen sind im Allgemeinen durch die Wörter „glauben“, „projizieren“, „schätzen“, „werden“, „planen“, „werden“ und ähnliche Ausdrücke gekennzeichnet. Diese zukunftsgerichteten Aussagen beinhalten bekannte und unbekannte Risiken sowie Ungewissheiten, einschließlich derer, die in den folgenden Sicherheitshinweisen und an anderer Stelle in diesem Artikel und auf dieser Website beschrieben werden. Auch wenn das Unternehmen davon ausgeht, dass seine Erwartungen auf vernünftigen Annahmen beruhen, können die tatsächlichen Ergebnisse, die das Unternehmen erzielt, erheblich von den zukunftsgerichteten Aussagen abweichen, die nur die Meinung des Managements des Unternehmens zum Zeitpunkt der Veröffentlichung dieses Artikels wiedergeben. Bitte lesen Sie außerdem diese wichtigen Angaben.