Das Jahr 2022 macht da weiter, wo das Jahr 2021 aufgehört hat. Die Omicron-Variante wütet und stellt Rekorde bei den Fällen auf. Die Zahl der Todesfälle ist jedoch vergleichsweise gering. Die Spannungen zwischen Russland, den USA, der Ukraine und der NATO halten an, und täglich wird gemeldet, dass Russland kurz vor einem Einmarsch in die Ukraine steht. In Washington geht das Drama mit dem Ausschuss vom 6. Januar weiter. Viele der vorgeladenen prominenten Republikaner widersetzen sich weiterhin dem Ausschuss und halten damit die zahlreichen Meldungen aufrecht, wonach die Demokratie in den USA ernsthaft gefährdet ist und das Land in einen Bürgerkrieg abgleiten könnte. Es gibt, wie wir wissen, Präzedenzfälle. Außerdem haben wir mit einem verrückten Schneesturm, der Hunderte von Autofahrern auf der I95 in Virginia bis zu 24 Stunden lang festhielt, unser erstes mögliches Klimaereignis des Jahres. Was den Aktienmarkt angeht, so lief es auch dort nicht gut.

Es ist Januar. Der Beginn eines neuen Jahres. Es ist der Monat für das Januarbarometer. Was ist also das Januarbarometer? Es wurde 1972 von Yale Hirsch vom Stock Trader’s Almanac (www.stocktradersalmanac.com) entwickelt. Das Barometer besagt: „Wie sich der S&P 500 im Januar entwickelt, so entwickelt sich auch das Jahr“. Seit 1950 gab es nur 11 größere Fehler, was eine unglaubliche Trefferquote von 84,5 % ergibt. Die Jahre, in denen es ausfiel, waren: 1966, 1968 (Vietnam), 1982 (Ende der Baisse 1966-1982), 2001 (9/11), 2003 (Invasion im Irak), 2009 (Ende der Baisse 2000-2009), 2010 (QE2), 2014 (QE3), 2016 (Bärenausverkauf abgewendet), 2018 (Trump-Handelskrieg) und 2020 (COVID). Es fällt auf, dass fünf der 11 Jahre nach dem Finanzcrash 2008 und der Großen Rezession 2007-2009 stattfanden. Außerdem gab es acht Jahre mit einer Flaute. Die Bärenmärkte setzten sich fort, als der Januar rückläufig war.

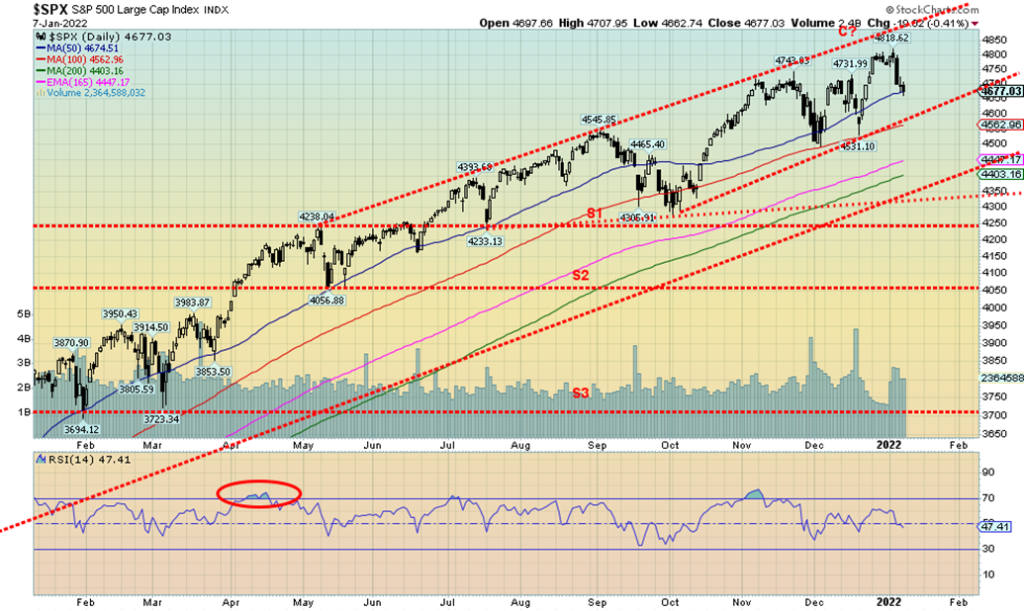

Natürlich ist es noch zu früh, um das Januar-Barometer zu bestimmen. Aber wir haben jetzt die ersten fünf Tage hinter uns, und das dient normalerweise als Frühwarnsystem. In den vergangenen Jahren waren die ersten fünf Tage in 38 von 46 Fällen richtig, was einer Trefferquote von 82,6 % entspricht. In den Jahren, in denen es in den ersten fünf Tagen abwärts ging, war dieses Barometer mit nur 11 von 25 Treffern (44 %) nicht so genau. Was geschah also in den ersten fünf Tagen? Der S&P 500 vollzog in dieser Woche eine wichtige Umkehrung nach unten. Der S&P 500 erreichte neue Allzeithochs, drehte dann ab und schloss unter dem Tief der Vorwoche. In dieser Woche fiel der S&P 500 um 1,9 %. Bedeutet dies nun einen rückläufigen Monat oder ein rückläufiges Jahr?

Das Frühwarnsystem scheint darauf hinzudeuten. Es deutet darauf hin, dass 2022 ein schwieriges Jahr werden wird. Es war kein guter Start. Aber der Monat ist noch nicht zu Ende. Wir konnten jedoch nicht umhin, einige mögliche Vergleiche anzustellen. Wir erinnern uns an 1973. Wir erinnern uns an die „Nifty Fifty“-Rallye von 1972. Ja, 1972: Watergate, geopolitische Spannungen durch den anhaltenden Krieg in Vietnam, Spannungen zwischen Israel und Palästina, während sich die USA um Entspannung mit Russland und China bemühten. 1973 brachte uns noch mehr Watergate, den arabisch-israelischen Krieg und das arabische Ölembargo, das zu einer Verdreifachung der Ölpreise und langen Schlangen an den Zapfsäulen führte. Der S&P 500 erreichte seinen endgültigen Höchststand am 11. Januar 1973. In den folgenden zwei Jahren fiel der S&P 500 um 48 % und erreichte seinen Tiefpunkt im Oktober 1974.

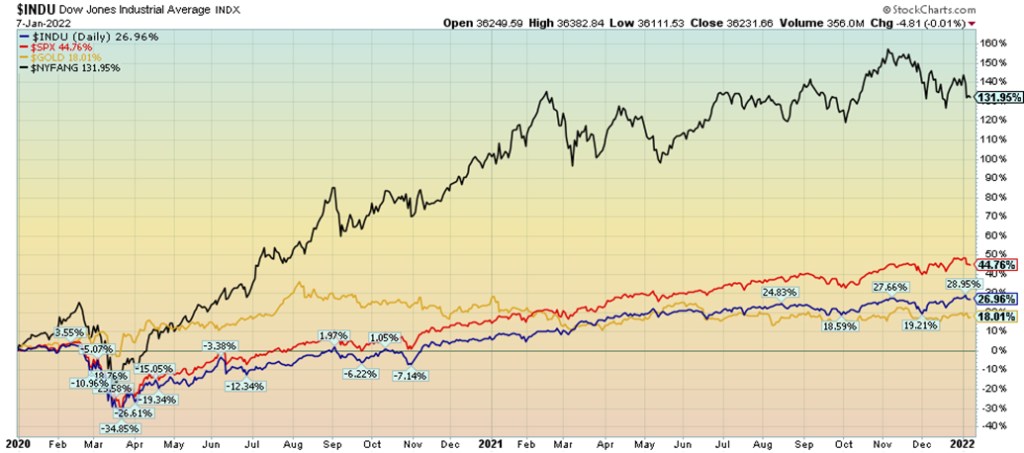

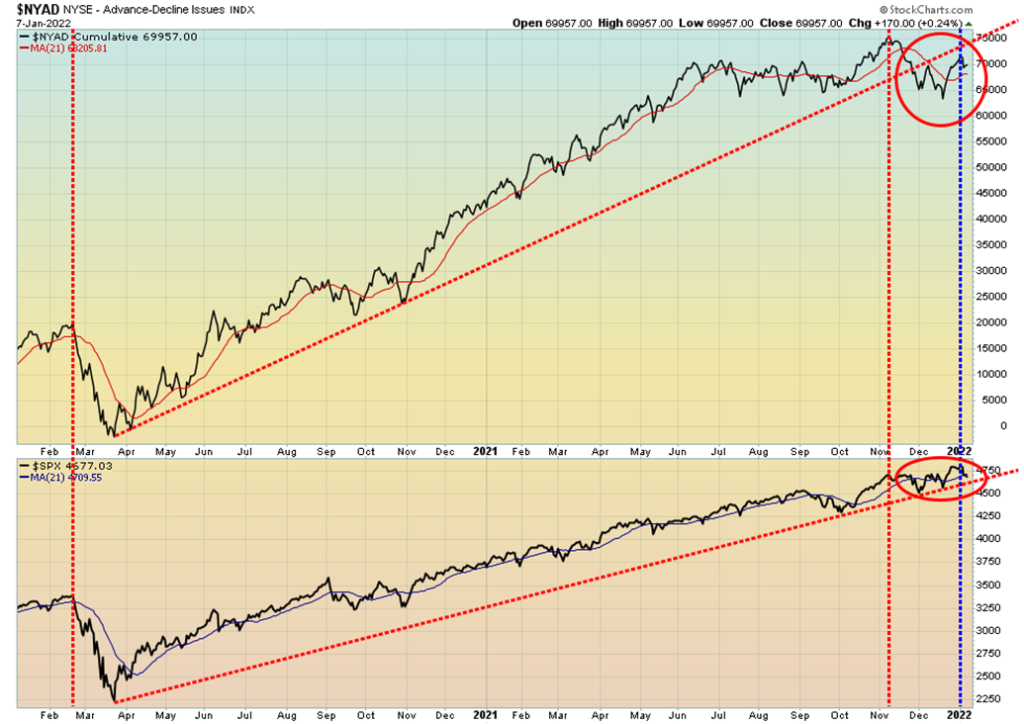

Heute haben wir eine sich verschlechternde Marktbreite. Selbst als der S&P 500 immer neue Höchststände erreichte, nahm die Zahl der Aktien, die an der Rallye teilnahmen, immer mehr ab. Im Dezember 2021 war die Zahl der teilnehmenden Aktien auf 42 % gesunken, gegenüber 90 % zu Beginn des Jahres. Die Zahl der neuen Höchststände abzüglich der neuen Tiefststände erreichte im Mai 2021 einen Höchststand und ist seither allgemein rückläufig. Die FAANGs haben mit einer Rendite von 132 % seit Anfang 2020 dominiert, während der S&P 500 um etwa 45 % und der Dow Jones Industrials (DJI) um etwa 27 % zugelegt haben. Gold stieg nur um etwa 18 %. Sind die FAANGs die „Nifty Fifty“ von heute? Nur fünf Technologiewerte waren für 24 % des Anstiegs des S&P 500 im Jahr 2021 verantwortlich. Es handelt sich um Microsoft, Apple, Nvidia, Alphabet (Google) und Tesla. In Kanada sieht es ähnlich aus. Zehn Aktien dominieren den TSX Composite und machen 37 % seiner Marktkapitalisierung aus. Diese zehn sind: Royal Bank, TD Bank, Shopify, Bank of Nova Scotia, Brookfield Asset Management, CN, CP, Enbridge, Bank of Montreal und Thomson Reuters.

Die FAANGs haben dominiert – Vergleich der Performance bis 2020

Anstelle von Watergate haben wir die Untersuchung vom 6. Januar 2021. Wie Watergate droht die Untersuchung das Land zu zerreißen. Nur ist sie diesmal ernster. Im Gegensatz zu Richard Nixon, der nach Watergate schroff zurückgewiesen wurde, wird der ehemalige Präsident weiterhin von Millionen von Menschen umarmt, die glauben, dass die Wahl gestohlen wurde. Geopolitisch gibt es Spannungen zwischen den USA und Russland sowie zwischen den USA und China. Wie bereits erwähnt, gibt es viele Gerüchte, dass Russland in die Ukraine einmarschieren und China in Taiwan einmarschieren will. Wie wahrscheinlich das ist, bleibt abzuwarten, da die geopolitischen Spiele weitergehen.

Hinzu kommen steigende Ölpreise. Der Durchschnittspreis für Rohöl der Sorte Brent lag im Jahr 2021 bei 71 $/b und damit auf dem höchsten Stand seit drei Jahren. Die Produktion ist hinter der Nachfrage zurückgeblieben, und das Angebot der OPEC ist nur langsam gestiegen. Die Investitionen in Öl sind zurückgegangen, und das Wetter (Wirbelstürme, Kälte) hat sich negativ auf das Angebot ausgewirkt. Die Lagerbestände sind zurückgegangen, und Länder wie China haben ihre strategischen Reserven aufgestockt, was die Nachfrage weiter unter Druck gesetzt hat. Die Ölpreise sind seit Januar 2020 nur um 27,5 % gestiegen, haben aber seit dem Tiefpunkt des pandemischen Absturzes im März 2020 um fast 1.100 % zugelegt.

Erschwerend kommt hinzu, dass die Omicron-Variante von COVID weltweit und insbesondere in den USA und einer Reihe von EU-Ländern Rekordzahlen verzeichnet. Die Krankenhäuser sind überfordert, und die Situation wird noch dadurch verschärft, dass Mitarbeiter des Gesundheitswesens an Omicron erkranken oder – schlimmer noch – kündigen. Nicht nur das Gesundheitspersonal ist betroffen, auch bei Lehrern, Polizisten und anderen Berufsgruppen gibt es Personalengpässe. Die Auswirkungen von Omicron werden sich jedoch höchstwahrscheinlich erst bei der Veröffentlichung der Wirtschaftszahlen für Januar im Februar zeigen.

S&P 500 1998-2022 Monatlich

Unser Monatschart des S&P 500 1998-2022 zeigt die Tiefststände des 6-Jahres-Zyklus (Bereich 5-8 Jahre). Der Tiefpunkt des 6-Jahres-Zyklus entspricht 1/3 des 18-Jahres-Zyklus. Diese Tiefststände wurden 2002, 2009, 2015/2016 und 2020 erreicht. Der 18-Jahres-Zyklus (Spanne 13-21 Jahre) erreichte seinen letzten Tiefpunkt im März 2009 mit der Großen Rezession 2007-2009. Seit dem Tiefpunkt im Jahr 1932 gibt es Beispiele für Tiefststände im 18-Jahres-Zyklus in den Jahren 1949 (17 Jahre), 1970 (21 Jahre, 1974 ist etwas weit hergeholt, da es 25 Jahre nach 1949 liegt), 1987 (17 Jahre) und 2009 (21,3 Jahre). Der nächste Tiefpunkt des 18-jährigen Zyklus wird irgendwo zwischen 2022 und 2030 erwartet. Die Frage ist: Stehen wir vor dem Höhepunkt des zweiten Halbzyklus? Der Tiefststand vom März 2020 war wahrscheinlich ein Halbzyklustief, das 11 Jahre nach 2009 eintrat. Wenn dies der Fall ist, könnte der Rückgang sehr hart ausfallen und zwischen 40 % und 50 % liegen. Wir scheinen uns dem Scheitelpunkt eines Kanals zu nähern, der den Markt seit 2010/2011 getoppt hat. Wenn dies der Scheitelpunkt des Marktes ist, geben wir zu, dass es noch zu früh ist, aber es ist möglich, insbesondere angesichts der Abwärtswoche zu Beginn des neuen Jahres.

Ein bekannterer Zyklus ist der 4-Jahres-Zyklus (Spanne 36-56 Monate). Innerhalb des 18-Jahres-Zyklus gibt es normalerweise fünf 4-Jahres-Zyklen: 2011, 2015/2016, 2020. 2022 könnte der vierte Zyklus seit dem Tiefstand von 2009 sein; der Tiefstand wird jedoch wahrscheinlich erst später im Jahr erreicht werden. Selbst 1973 erreichte der Markt zwar im Januar seinen Höchststand, aber erst im Oktober setzte nach dem arabischen Ölembargo und dem arabisch-israelischen Krieg ein ernsthafterer Rückgang ein.

Erschwerend kommt hinzu, dass die US-Notenbank eine restriktive Haltung einnimmt. Das FOMC-Protokoll, das eigentlich keine Überraschung sein sollte, unterstützte die Annahme, dass die Fed die „Bowle“ aus dem Verkehr zieht. Das derzeitige QE-Programm könnte bereits im März auslaufen. Es gibt nun Gerüchte, dass die Fed damit beginnen könnte, ihre Bilanz zu verkürzen (QT), indem sie tatsächlich Wertpapiere an den Markt verkauft. Die Marktteilnehmer gehen von mindestens drei Zinserhöhungen im Jahr 2022 aus, und einige rechnen mit vier Zinserhöhungen. Vier Zinserhöhungen würden den Fed-Satz auf 1,00 % anheben. Das klingt nicht nach viel, aber wenn man bedenkt, dass der Zinssatz seit der COVID-Rezession im Jahr 2020 praktisch bei null Prozent liegt, ist ein Anstieg auf 1,00 % ein großer Sprung. Im Januar 2020, vor der COVID-Panik, lag der Fed-Fonds-Satz bei 1,55 %, nachdem er im Januar 2019 einen Höchststand von etwa 2,40 % erreicht hatte.

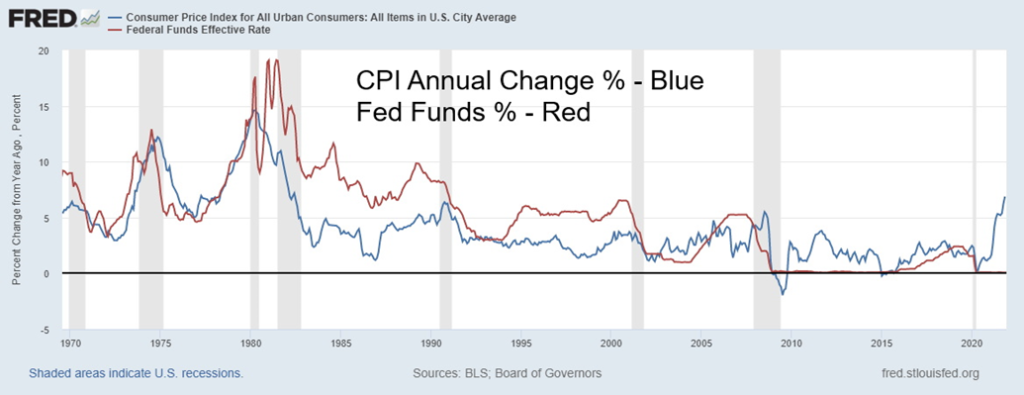

Die Fed verweist auf den Anstieg der Inflation, der die Preise auf den höchsten Stand seit fast vierzig Jahren gebracht hat. Der sprunghafte Anstieg des Verbraucherpreisindex hat zu einer der größten Spannen zwischen Fed Funds und Verbraucherpreisindex geführt, die es je gegeben hat und die derzeit bei negativen 6,80 % liegt. Nicht einmal während der großen Inflation der 1970er Jahre erreichte die Differenz zwischen Fed Funds und VPI solche Werte. Die Inflation ist aufgrund von Angebotsunterbrechungen und plötzlichen starken Nachfragesteigerungen, die durch die COVID-Krise ausgelöst wurden, gestiegen und hat nun ungeahnte Ausmaße angenommen.

Das Potenzial für höhere Zinssätze hat wiederum zu einem sprunghaften Anstieg der Anleiherenditen weltweit geführt. Die 10-jährige US-Schatzanweisung ist von 1,35 % Anfang Dezember auf heute 1,76 % gestiegen. Die 10-jährige japanische Staatsanleihe (JGB) ist von 0,035 % auf 0,08 % gestiegen, während die 10-jährige deutsche Bundesanleihe von 0,38 % auf 0,12 % gesunken ist. In den USA deutet der Tagesgeldsatz auf einen Zinsanstieg von 0,25 % im März hin.

Könnte die 10-jährige US-Schatzanweisung kurz vor einem Ausbruch zu höheren Kursen stehen? Sie zeigt ein potenziell unangenehmes Kopf-Schulter-Muster. Es ist fragwürdig, weil die linke Schulter (wenn überhaupt) im Vergleich zur rechten Schulter klein ist. Unabhängig davon könnte ein fester Ausbruch auf neue Höchststände über 1,74 % auf einen Anstieg der 10-jährigen Anleihe auf mindestens 2,25 % hindeuten.

Die Fed sitzt jedoch in der Falle. Typischerweise hebt die Fed die Zinsen zu spät an und schießt dann über das Ziel hinaus. Wenn sie die „Bowle“ durch Zinserhöhungen, die Reduzierung von QE und sogar durch QT (Verkauf von Wertpapieren) wegnehmen, könnte dies eine Panik am Aktienmarkt und einen Zusammenbruch des Immobilienmarktes auslösen. Denn wenn man wissen will, wo die wirkliche Inflation liegt, braucht man sich nur den Preisanstieg bei Aktien und Häusern in den letzten Jahren anzusehen. Gold hat negativ auf die potenziellen Zinserhöhungen reagiert, da sie Gold weniger attraktiv machen. Auch der Bitcoin fällt aufgrund der restriktiven Haltung der Fed. Man geht davon aus, dass eine Kombination aus Zinserhöhungen und einer Lockerung der Angebotsunterbrechungen die Inflationsrate senken und die derzeitige große negative Spanne verringern könnte. Zumindest sind die USA nicht in die Falle negativer Zinssätze getappt wie die EU. Negative Zinssätze haben den Anleihemarkt der EU effektiv zerstört.

Das Jahr 2022 scheint kein guter Start zu sein.

Chart der Woche

US-Arbeitsmarktzahlen

Der Dezember-Arbeitsmarktbericht erwies sich als ein bisschen zum Gähnen. Wir sagen das wegen der Reaktion auf den Bericht, nicht wegen des Berichts selbst. Die Märkte schienen größtenteils zu zögern, wie sie weiter vorgehen sollten. Die Zahl der Beschäftigten außerhalb der Landwirtschaft lag mit 199.000 nur halb so hoch wie erwartet, während der Markt mit mindestens 400.000 gerechnet hatte. Im November wurden 249.000 Arbeitsplätze gemeldet. Das ist nicht gut. Aber warten Sie ab. Die Arbeitslosenquote (U3) fiel auf 3,9 %, was sehr erfreulich ist, da man erwartet hatte, dass sie von den 4,2 % im November auf nur 4,1 % sinken würde. Mit 3,9 % sind wir nicht weit von der Quote für Februar 2020 von 3,5 % entfernt. All dies war insofern beeindruckend, als die Erwerbsquote unverändert bei 61,9 % lag. Die Erwerbsquote der Frauen stieg (56,5% gegenüber 56,3%), während sie bei den Männern sank (67,7% gegenüber 67,8%). Die Erwerbstätigenquote stieg von 59,3% auf 59,5%, liegt aber immer noch unter den 61,2% vom Februar 2020. Das Allzeithoch wurde im April 2000 mit 64,7% erreicht. Die Löhne stiegen im Jahresvergleich um 4,8 % und lagen damit deutlich über dem erwarteten Anstieg von 4,1 %.

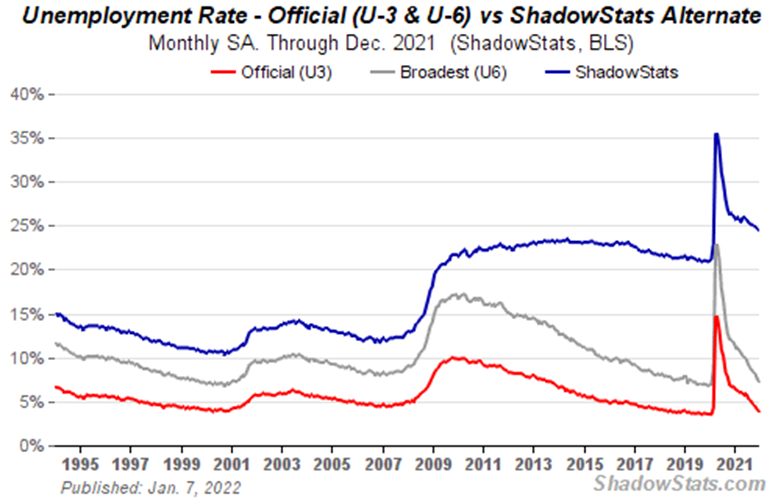

Da die Arbeitslosenquote auf den niedrigsten Stand seit Beginn der Pandemie gesunken ist, behaupten einige, dass wir nun fast Vollbeschäftigung erreicht haben. Dies wäre jedoch sehr irreführend, da in den USA immer noch 3.572 Tausend Arbeitsplätze fehlen, verglichen mit dem Stand vom Februar 2020. Beachten Sie auch, dass die Erwerbsquote von 63,4 % im Februar 2020 auf 61,9 % gesunken ist. Beachten Sie, dass die Zahl der zivilen Erwerbspersonen seit Februar 2020 um 2.289 Tausend gesunken ist. Eine niedrigere zivile Erwerbsbevölkerung in Verbindung mit einer niedrigeren Erwerbsquote führt zu einer niedrigeren Arbeitslosenquote. All dies lässt die Dinge besser aussehen, als sie tatsächlich sind.

War dies nun ein guter oder ein weniger guter Bericht? Die Schaffung von Arbeitsplätzen blieb hinter den Erwartungen zurück, aber die Arbeitslosenquote sank und die Löhne stiegen. Das ist es, worauf sich der Markt konzentriert. Bis zum Vormittag gähnten die Märkte, denn Aktien und Gold wurden auf beiden Seiten unverändert gehandelt, während die Anleiherenditen stiegen, da die Erwartung einer Zinserhöhung durch die Fed bestehen blieb. Doch im Laufe des Tages gaben die Aktienkurse nach und die Goldpreise erholten sich. Was die Zinserhöhungen anbelangt, so ist nach wie vor von mindestens drei, manche sagen vier Zinserhöhungen die Rede. Die erste wird im März erwartet. Steigende Anleiherenditen könnten den Markt immer noch untergehen lassen, da die 10-jährige Anleihe einen neuen Höchststand erreicht hat.

Aber was ist mit anderen Zahlen? Die U3-Arbeitslosenquote ging zurück, ebenso wie die U6-Arbeitslosenquote (U3 plus kurzfristig Entmutigte und andere geringfügig Beschäftigte plus Teilzeitbeschäftigte, die Vollzeit arbeiten möchten), die von 7,7 % auf 7,3 % sank. Die Zahl der Schattenstatistik (www.shadowstats.com), die sich aus der U6 plus entmutigte Langzeitbeschäftigte und Personen, die 1994 aus dem Erwerbsleben ausgeschieden sind, zusammensetzt, sank ebenfalls von 24,7% auf 24,5%. Trotz eines Zuwachses von 199.000 in der nicht-landwirtschaftlichen Wirtschaft liegt das Beschäftigungsniveau, wie bereits erwähnt, immer noch 3.572 Tausend Stellen unter dem Stand vom Februar 2020. Die Zahl der zivilen Erwerbspersonen stieg auf 162.594 Tausend gegenüber 162.126 Tausend im November, lag aber, wie bereits erwähnt, im Februar 2020 bei 164.583 Tausend.

Überraschenderweise steigen die Kündigungen auf dem Markt weiter an. Rund 4,5 Millionen Arbeitnehmer haben im November gekündigt oder den Arbeitsplatz gewechselt, so viele wie nie zuvor. Die Realität sieht so aus, dass schlechte Löhne, die Angst vor COVID, der Zwang, die Arbeit aufzugeben, um sich um die Kinder zu kümmern, die von der Schule nach Hause kommen, oder um die Pflege von COVID-Infizierten zu übernehmen, zu den Gründen gehören, warum so viele gekündigt haben oder aus dem Erwerbsleben ausgestiegen sind. Außerdem hat eine große Zahl älterer Arbeitnehmer einfach aufgegeben und wird nicht mehr ins Berufsleben zurückkehren, da sie im Ruhestand sind. Die Ausgeschiedenen machen nur etwa 3 % der Erwerbsbevölkerung aus.

Wir vermuten, dass die Entlassungen dadurch begünstigt wurden, dass für November 10,6 Millionen offene Stellen gemeldet wurden. Das ist ein Rückgang gegenüber dem Höchststand vom Oktober (11,1 Millionen). Offiziell gibt es 6,8 Millionen Arbeitslose (U3), aber eine realistischere Zahl ist 11,8 Millionen (U6). Legt man jedoch die Quote der Schattenstatistiken zugrunde, so steigt die Zahl der Arbeitslosen auf 39,4 Millionen. Die Zahl der als nicht erwerbstätig gemeldeten Personen lag im Dezember bei 99,8 Millionen und damit nur geringfügig niedriger als im November (99,9 Millionen). Etwa 56,1 Millionen sind im Ruhestand und weitere 9,2 Millionen sind behindert. Eine weitere große Gruppe sind die Vollzeitstudenten.

Die Zahl der Vollzeitbeschäftigten stieg von 129.388 Tausend auf 130.191 Tausend, aber die Zahl der Teilzeitbeschäftigten sank von 25.956 Tausend auf 25.681 Tausend. Die Arbeitsplatzverluste betrafen vor allem Sektoren wie das Freizeit- und Gastgewerbe, in denen Teilzeitkräfte beschäftigt sind.

Wir sollten auch beachten, dass alle Daten für diese Berichte zur Monatsmitte abgeschlossen sind, so dass sie den jüngsten starken Anstieg der Schließungen und Stornierungen im Zusammenhang mit Omicron nicht widerspiegeln. Dies wird sich auf den Januar-Bericht auswirken, der am ersten Freitag im Februar veröffentlicht wird.

Während die tatsächliche Zahl der Beschäftigten außerhalb der Landwirtschaft zweifelsohne enttäuschte, liegt die offizielle Arbeitslosenquote mit 3,9 % nicht weit von den 3,5 % entfernt, die im Februar 2020 verzeichnet wurden. Auch der sprunghafte Anstieg der Löhne und Gehälter (jetzt 6 % auf Jahresbasis in den letzten sechs Monaten) deutet darauf hin, dass der Arbeitsmarkt angespannt ist. Und ein angespannter Arbeitsmarkt in Verbindung mit einer steigenden Inflation gibt der Fed das Gefühl, dass sie auf die Zinssätze einwirken kann. Kein Wunder, dass der 10-jährige Zinssatz sprunghaft angestiegen ist.

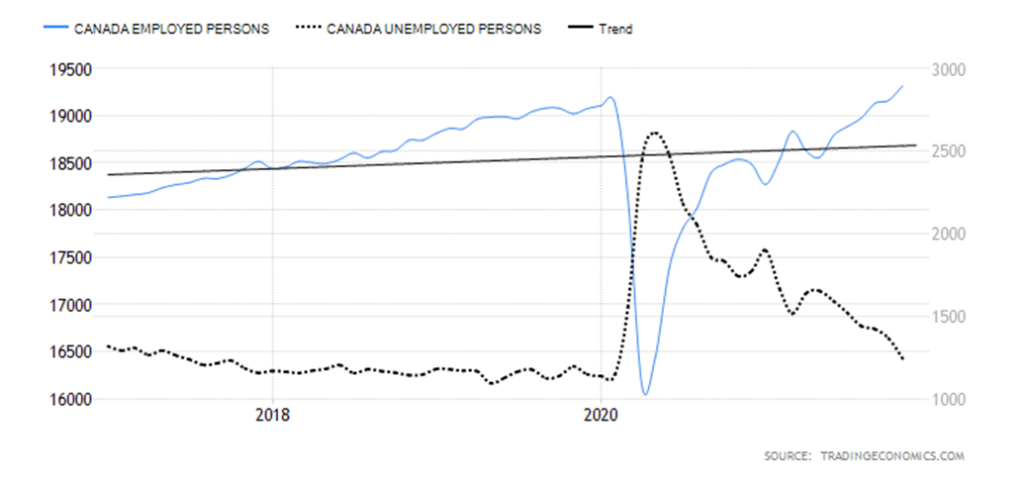

Kanada Jobzahlen

Es ist nur logisch, dass in dem Maße, wie die Zahl der Beschäftigten steigt, die Zahl der Arbeitslosen sinkt. Der Dezember verlief für Kanada wie erwartet, denn das erstaunliche Wachstum bei der Schaffung von Arbeitsplätzen setzte sich fort. Kanada meldete, dass im Dezember 54.700 Arbeitsplätze geschaffen wurden, während die Arbeitslosenquote von 6,0 % auf 5,9 % sank. Das ist nicht weit entfernt von der Quote von 5,7 %, die im Februar 2020 verzeichnet wurde. Die 54.700 neu geschaffenen Arbeitsplätze waren mehr als doppelt so hoch wie die 25.000, die erwartet wurden. Die Zahl der Vollzeitstellen stieg um 122.500, während die Zahl der Teilzeitstellen um 67.700 zurückging. Kanada hat nun das Niveau vom Februar deutlich übertroffen und liegt derzeit 240.500 Stellen über dem Niveau vom Februar 2020. Im Jahr 2021 hat Kanada 886 Tausend neue Arbeitsplätze geschaffen, ein Rekord. Die R8-Arbeitslosenquote, die entmutigte Arbeitnehmer, Arbeitnehmer, die auf ihre Wiedereinstellung warten, und unfreiwillige Teilzeitbeschäftigte umfasst, lag unverändert bei 7,6 %. Diese Quote ist besser als die im Februar 2020 verzeichneten 8,6 %. Jubel im ganzen Land. Okay, die 10-jährige Anleihe ist auf 1,73 % gestiegen, und die Erwartungen an eine Zinserhöhung durch die Bank of Canada steigen. Könnte sie diese jedoch früher als erwartet vornehmen?

Wie in den USA sind in diesen Zahlen die jüngsten Betriebsstilllegungen aufgrund des starken Anstiegs von Omicron nicht berücksichtigt. Der Bericht für Februar könnte nicht so rosig ausfallen. Die Erwerbsquote blieb im Wesentlichen unverändert bei 65,3 %. Überraschend war jedoch, dass die Stundenlöhne im Jahresvergleich nur um 2,7 % stiegen, während ein Anstieg von 3,1 % erwartet worden war. Im Oktober hatte der Zuwachs gegenüber dem Vorjahr noch bei 2 % gelegen. Man könnte sagen, dass es sich um eine staatliche Arbeitsbeschaffungsmaschine handelt, da die Zahl der Beschäftigten im öffentlichen Sektor im Dezember um 31.600 gestiegen ist. Die Zahl der Beschäftigten im öffentlichen Sektor liegt nun um 307.000 über dem Stand vor der Pandemie. Der öffentliche Sektor umfasst auch Beschäftigte im Gesundheitswesen und Lehrer.

Ein weiteres Indiz für die starke Schaffung von Arbeitsplätzen war die Tatsache, dass die Zahl der Erwerbspersonen im letzten Monat nur um 23.000 zunahm. Dies trug dazu bei, die Arbeitslosenquote zu senken. Ein großer Teil des Beschäftigungszuwachses fand in Ontario statt

wo 47.000 Arbeitsplätze geschaffen wurden. Die Beschäftigung in B.C. blieb trotz der massiven Überschwemmungen in der Provinz relativ konstant.

Insgesamt war dies ein großartiger Bericht, der den großartigen Bericht des Vormonats ergänzt. Es sei jedoch daran erinnert, dass darin die Auswirkungen der Schließungen aufgrund der jüngsten COVID-Runde nicht berücksichtigt sind.

MARKETS AND TRENDS

| % Gains (Losses) Trends | |||||||

| Close Dec 31/21 | Close Jan 7/22 | Week | YTD | Daily (Short Term) | Weekly (Intermediate) | Monthly (Long Term) | |

| Stock Market Indices | |||||||

| S&P 500 | 4,766.18 | 4,677.03 (new highs) | (1.9)% | (1.9)% | neutral | up | up |

| Dow Jones Industrials | 36,333.30 | 36,231.66 (new highs) | (0.3)% | (0.3)% | up | up | up |

| Dow Jones Transports | 16,478.26 | 16,268.77 | (1.3)% | (1.3)% | neutral | up | up |

| NASDAQ | 15,644.97 | 14,935.90 | (4.5)% | (4.5)% | down | up | up |

| S&P/TSX Composite | 21,222.84 | 21,084.45 | (0.7)% | (0.7)% | neutral | up | up |

| S&P/TSX Venture (CDNX) | 939.18 | 911.46 | (3.0)% | (3.0)% | down | down | up |

| S&P 600 | 1,401.71 | 1,384.44 | (1.2)% | (1.2)% | neutral | up | up |

| MSCI World Index | 2,354.17 | 2,342.27 | (0.5)% | (0.5)% | neutral | up (weak) | up |

| NYSE Bitcoin Index | 47,907.71 | 41,344.18 | (13.7)% | (13.7)% | down | down (weak) | up |

| Gold Mining StockIndices | |||||||

| Gold Bugs Index (HUI) | 258.87 | 243.35 | (6.0)% | (6.0)% | down | down | neutral |

| TSX Gold Index (TGD) | 292.16 | 273.86 | (6.3)% | (6.3)% | down | down | neutral |

| Fixed Income Yields/Spreads | |||||||

| U.S. 10-Year Treasury Bond yield | 1.52% | 1.76% (new highs) | 15.8% | 15.8% | |||

| Cdn. 10-Year Bond CGB yield | 1.43% | 1.73% | 21.0% | 21.0% | |||

| Recession Watch Spreads | |||||||

| U.S. 2-year 10-year Treasury spread | 0.79% | 0.90% | 13.9% | 13.9% | |||

| Cdn 2-year 10-year CGB spread | 0.48% | 0.66% | 37.5% | 37.5% | |||

| Currencies | |||||||

| US$ Index | 95.59 | 95.72 | (0.3)% | (0.3)% | down | up | up (weak) |

| Canadian $ | .7905 | 0.7914 | 0.11% | 0.11% | up | down | up (weak) |

| Euro | 113.74 | 113.58 | (0.1)% | (0.1)% | up | down | down (weak) |

| Swiss Franc | 109.77 | 108.88 | (0.8)% | (0.8)% | up (weak) | neutral | up |

| British Pound | 135.45 | 135.95 | 0.4% | 0.4% | up | down | up (weak) |

| Japanese Yen | 86.85 | 86.52 | (0.4)% | (0.4)% | down | down | down |

| Precious Metals | |||||||

| Gold | 1,828.60 | 1,797.40 | (1.7)% | (1.7)% | down (weak) | neutral | up |

| Silver | 23.35 | 22.40 | (4.1)% | (4.1)% | down | down | up (weak) |

| Platinum | 966.20 | 956.50 | (1.0)% | (1.0)% | down (weak) | down | neutral |

| Base Metals | |||||||

| Palladium | 1,912.10 | 1,921.60 | 0.5% | 0.5% | neutral | down | neutral |

| Copper | 4.46 | 4.41 | (1.2)% | (1.2)% | up (weak) | neutral | up |

| Energy | |||||||

| WTI Oil | 75.21 | 78.90 | 4.9% | 4.9% | up | neutral | up |

| Natural Gas | 3.73 | 3.92 | 5.1% | 5.1% | down (weak) | neutral | up |

Neue Höchst-/Tiefststände beziehen sich auf neue 52-Wochen-Höchst-/Tiefststände und in einigen Fällen auf Allzeithochs.

Ist der Bullenmarkt vorbei? Wir haben in unserem Hauptartikel darauf angespielt und sie mit der „Nifty Fifty“-Rallye von 1972 verglichen, die Anfang Januar 1973 ihren Höhepunkt erreichte. Stattdessen war dies die Rallye der FAANGs, und der Höchststand könnte am 4. Januar 2022 bei 4.818,62 erreicht worden sein. Das war ein Allzeithoch. Dann kehrte der S&P 500 seinen Kurs um und vollzog in dieser Woche eine äußere Umkehr nach unten. Dies ist eine potenzielle wichtige Umkehrwoche, und sie ist rückläufig. Es ist bemerkenswert, dass der Dow Jones Industrials (DJI) in der vergangenen Woche ebenfalls neue Allzeithochs erreichte, dann eine Kehrtwende vollzog und niedriger schloss. Anders als der S&P 500 verzeichnete der DJI jedoch keine wichtige Umkehrwoche, da das Tief und der Wochenschluss über dem Tief der Vorwoche lagen. Andere, die in der vergangenen Woche neue Allzeithochs erreichten, waren der S&P 100 (OEX) sowie der Russell 1000 und 3000. Alle schlossen in dieser Woche niedriger.

Der S&P 500 fiel in dieser Woche um 1,9 %, der DJI um 0,3 %, der Dow Jones Transportations (DJT) wich weiter vom DJI ab, kam nicht annähernd an seine früheren Höchststände heran und verlor in dieser Woche 1,3 %. Der NASDAQ war mit einem Minus von 4,5 % der größte Verlierer. Der S&P 500 Equal Weight Index verlor 0,6 %, was darauf hindeutet, dass die Schwergewichte der Technologiebranche den S&P 500 belasteten. Small Caps wurden ebenfalls in Mitleidenschaft gezogen: Der S&P 600 verlor 1,2 %, schnitt aber deutlich besser ab als der S&P 500. In Kanada fiel der TSX Composite um 0,7 % und der TSX Venture Exchange (CDNX) verlor 3,0 %.

Im EU-Ausland stiegen die Märkte dagegen an: der Londoner FTSE um 1,4 %, der Pariser CAC 40 um 0,9 % und der deutsche DAX um 0,4 %. Asien hatte nicht so viel Glück: Der chinesische Shanghai-Index (SSEC) fiel um 1,7 % und der Tokioter Nikkei Dow (TKN) um 1,1 %. Der MSCI World Index verlor 0,5 %. Schließlich fielen Bitcoin und die Kryptowährungen stark, wobei Bitcoin um 13,7 % fiel.

Das war kein guter Start in das Jahr. Die ersten fünf Tage des Januar-Barometers sind ein Verkaufssignal – oder ist es eher ein Signal zur Seite zu treten? Gewinne mitnehmen, Verluste reduzieren, Stopps erhöhen? Das letzte Tagestief lag bei 4.531 Punkten, und wenn dieses gebrochen wird, deutet dies auf einen weiteren Rückgang hin. Die Unterstützung läge dann bei 4.400. Das letzte Wochentief liegt ebenfalls bei 4.531 und ein noch wichtigeres bei 4.495. Das letzte Monatstief lag bei 4.495, so dass diese Zahl wichtig ist. Ein Durchbruch dieser Marke könnte auf einen weiteren Rückgang auf 4.300/4.400 hindeuten. Derzeit sind wir 2,9 % vom Höchststand entfernt. Ein Bärenmarkt beginnt offiziell unter 3.850. Erst wenn wir wieder über 4.800 steigen, könnte der Markt wieder anziehen und neue Höchststände erreichen.

Auf Wiedersehen NASDAQ? Der von der Technologiebranche dominierte NASDAQ musste in der vergangenen Woche mit einem Minus von 4,5 % den stärksten Rückgang unter den großen Indizes hinnehmen. Die FAANGs, die den Aufwärtstrend anführten, scheinen nun den Abwärtstrend anzuführen. Meta (Facebook) fiel um 1,4 %, Apple -3,0 %, Amazon -2,5 %, Netflix -10,2 % (autsch), Google -5,3 %, Microsoft -6,6 %, Tesla -2,8 %, Twitter -8,2 % und Nvidia -7,4 %. Die Überraschungen waren die chinesischen Unternehmen Baidu und Alibaba, die 3,1 % bzw. 9,3 % zulegten. Es war also eine Woche, in der Tech-Werte fielen, aber Value-Werte stiegen. Ach ja, Berkshire Hathaway stieg in dieser Woche um 6,6 % auf ein neues Allzeithoch. Buffett übertrifft Bezos, Musk und Zuckerberg. Der Chart der NASDAQ sieht nicht besonders rosig aus. Der NASDAQ scheint seine Aufwärtstrendlinie vom Tiefpunkt im März

2020-Tief zu durchbrechen. Wenn das zutrifft, könnte ein Rückgang auf 14.300 Punkte bevorstehen. Das sind nur 12 % weniger als die Allzeithochs. Das wäre also kein Beinbruch. Das Schlimmste wäre, wenn wir unter 14.200 fallen würden, da der nächste Stopp deutlich tiefer liegen könnte. Bei der NASDAQ sieht es nach einem gescheiterten Hoch und einem gescheiterten Ausbruch aus. Wenn die Aufschlüsselung vom Freitag korrekt ist, könnte der NASDAQ in der kommenden Woche weiter fallen. Die vorläufige Unterstützung liegt zwischen 14.600-14.700. Ziele könnten 13.600/13.700 sein. Erst ein Wiederanstieg über 15.600 könnte dieses Szenario ändern. Wir müssen wirklich sehen, dass der NASDAQ wieder über 15.900 steigt, um uns davon zu überzeugen, dass es weiter nach oben gehen könnte.

Wir werden uns nicht auf viele Indikatoren konzentrieren, aber der NYSE-Vorwärts-/Rückwärtskurs ist erwähnenswert. Dass die AD-Linie fällt, ist keine Überraschung. Und es ist wahrscheinlich auch keine Überraschung, dass die AD-Linie bei den jüngsten Höchstständen vom S&P 500 abwich. Der S&P 500 erreichte ein höheres Hoch, während die AD-Linie ein niedrigeres Hoch erreichte – eine Divergenz. Die AD-Linie hat ihre Aufwärtstrendlinie vom Tief im März 2020 bereits durchbrochen, während der S&P 500 kurz davor stehen könnte, seine Aufwärtstrendlinie zu durchbrechen. Divergenzen sind bei sinkender Marktbeteiligung und steigender Volatilität an der Tagesordnung. Das ist ein Warnzeichen und sagt uns nicht, wann wir fallen werden, sondern nur, dass wir fallen sollten – und zwar bald. Möglicherweise sind wir bereits auf dem Weg dorthin.

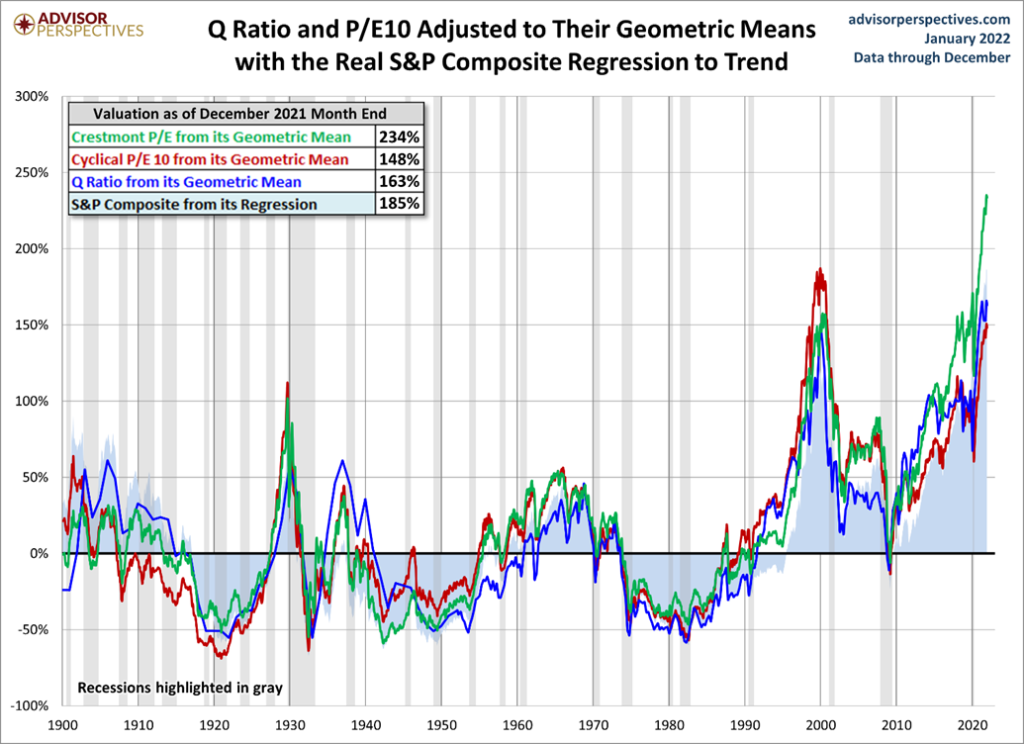

Oben sind die Marktbewertungsindikatoren von Advisor Perspectives (www.advisorperspectives.com) aufgeführt. Die vier Bewertungsindikatoren sind: 1. Das KGV von Crestmont Research, 2. das zyklische KGV unter Verwendung der nachlaufenden 10-Jahres-Erträge als Divisor, 3. das Q-Verhältnis, das den Gesamtpreis des Marktes geteilt durch seine Wiederbeschaffungskosten darstellt, und 4. Das Verhältnis des S&P Composite-Preises zu einer Regressions-Trendlinie. Ja, das ist alles ein bisschen mathematisch.

Wir werden nicht auf all die anderen mathematischen Machenschaften eingehen, die AP durchführt. Was wir jedoch feststellen können, ist, dass die vier Kurse immer höher in den Rekordbereich geschossen sind und dabei die Höchststände von 1929, 1966 und 2000 erreicht haben. Mit anderen Worten: Der Markt befindet sich bereits im Nasenbluten und bewegt sich auf das Gebiet des Kopfzerbrechens zu. Kann der Markt also weiter steigen? Ja. Aber wird er das auch? Das ist hier die Frage. In der vergangenen Woche gerieten die Märkte ins Wanken. Das Signal war ein Verkaufssignal für 2022. Das obige Diagramm ist eine Regression zum geometrischen Mittelwert, aber das Bild sieht genauso aus, wenn man eine Regression zum arithmetischen Mittelwert verwendet. Ganz einfach: Egal, wie man es betrachtet, wir befinden uns in einem ernsthaft überbewerteten Gebiet. Die Geschichte zeigt, dass der Zusammenbruch schnell erfolgen wird.

Steht Bitcoin vor einem großen Absturz? Bitcoin scheint ein potenzielles Kopf-Schulter-Top-Muster zu bilden. Sollte dies der Fall sein, haben wir bereits die Nackenlinie des Musters durchbrochen und könnten nun auf 15.800 mit Mindestzielen bis 38.100 abwärts projizieren. Dogecoin, der zugegebene Witz unter den Kryptowährungen mit einer Marktkapitalisierung von 20,2 Milliarden Dollar, scheint ein absteigendes Dreieck zu bilden. Ein Durchbruch unter 0,1475 $ könnte zu einem Rückgang auf 0,08 $ führen. Andere Kryptowährungen weisen ähnliche Muster auf. Vielleicht werden die Kryptowährungen auch aufgrund von Inflationsbefürchtungen aus dem Markt geworfen, oder jeder erkennt, dass sie bei einer weit verbreiteten Nutzung niemals irgendwo hingehen könnten. Erstaunlicherweise hat dies jedoch nicht verhindert, dass die Marktkapitalisierung des Kryptomarktes auf über 2 Billionen Dollar und Bitcoin auf über 1 Billion Dollar gestiegen ist (heute nur noch 780 Milliarden Dollar).

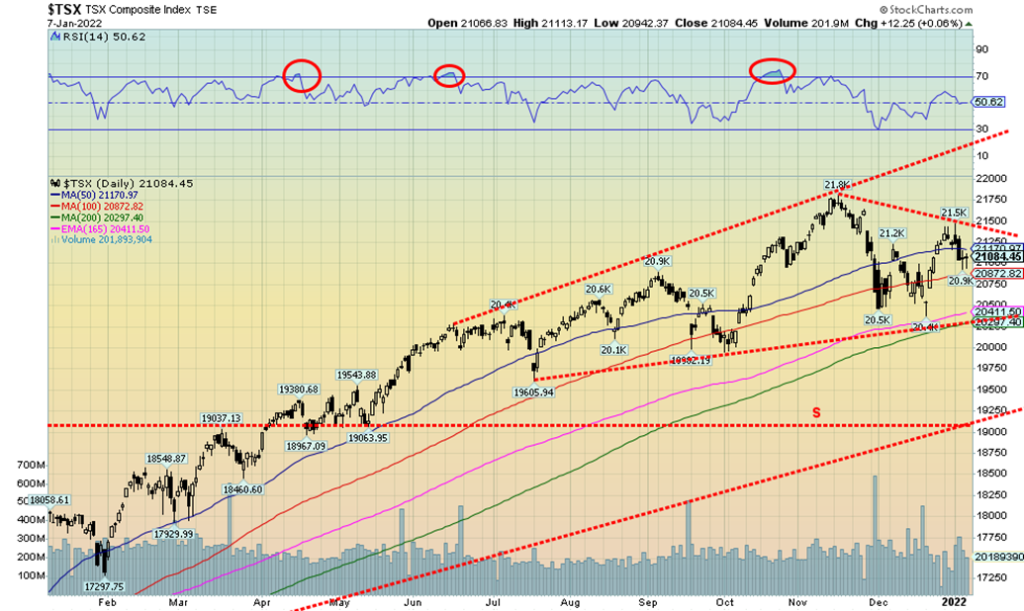

Der TSX Composite schloss sich in der vergangenen Woche dem Abwärtstrend aller anderen Indizes an, obwohl er sich insgesamt besser entwickelte als die US-Indizes. Der TSX fiel in der vergangenen Woche um 0,7 %. Der Small-Cap-Wert TSX Venture Exchange (CDNX) fiel um 3,0 %. Der TSX Composite wurde durch die starke Performance des TSX Energy Index (TEN) und des TSX Financials Index (TFS) gestützt. Beide erreichten in der vergangenen Woche neue 52-Wochen-Höchststände und konnten ihre Gewinne beibehalten. Der TEN-Index legte um 8,3 % zu und war damit der eindeutige Spitzenreiter der TSX-Woche, während der TFS-Index um 2,8 % zulegte. Trotz der starken Performance dieser beiden Indizes schlossen nur zwei andere Indizes im grünen Bereich. Der Telekommunikationsindex (TTS) legte um 0,3 % zu, während der Metall- und Bergbauindex (TGM) um 0,4 % stieg. An der Spitze der Abwärtsparade stand der Informationstechnologie-Index (TKK) mit einem Minus von 9,3 %. Gold (TGD) verlor 6,3 %. Weitere wichtige Verlierer waren der Werkstoffsektor (TMT) mit -5,0 % und der Immobiliensektor (TRE) mit -3,5 %. Der TSX hat einen scheinbar gescheiterten Versuch unternommen, die Höchststände zu erreichen. Diese Swing-Muster könnten zu einem Rückgang auf 19.000-19.300 führen, wenn das jüngste Tief bei 20.382 unterschritten wird. Wir sehen eine wichtige Unterstützung bei 20.250. Neue Höchststände über 21.500 würden jede Diskussion über einen Rückgang beenden, und dann könnten neue Höchststände möglich sein. Gescheiterte Hochs signalisieren jedoch in der Regel, dass ein deutlicherer Rückgang bevorstehen könnte.

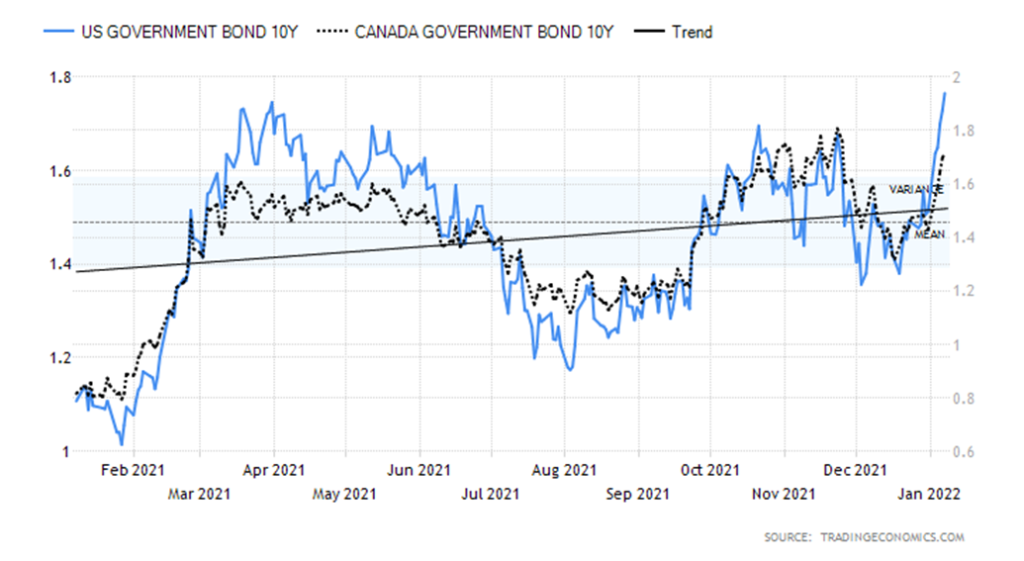

10-jährige US-Staatsanleihe/Kanadische 10-jährige Staatsanleihe (CGB)

Die 10-jährige US-Schatzanweisung überschritt in der vergangenen Woche ihren früheren Höchststand von 1,74 % und erreichte bis zu 1,77 %, bevor sie bei 1,76 % schloss. Die kanadische 10-jährige Anleihe folgte den USA nach oben, blieb aber mit 1,73 % unter ihrem früheren Höchststand von 1,80 %. Wie wir in unserem Hauptartikel festgestellt haben, deutet das Muster für die 10-jährige US-Anleihe nun auf einen möglichen Anstieg auf 2,25 % hin. Der Katalysator ist die steigende Inflation, gepaart mit einigen Anzeichen dafür, dass die US-Wirtschaft immer noch wächst. Die Unbekannte ist jetzt die stark steigende Omicron-Variante, bei der die USA täglich schwindelerregende Zahlen verzeichnen und oft jeden Tag einen neuen Rekord aufstellen. Der 7-Tage-Durchschnitt liegt jetzt bei erstaunlichen 650 Tausend. Bei diesem Tempo werden die USA in zwei Monaten die Marke von 100 Millionen Fällen erreichen. Bei den Todesfällen geht es langsamer voran, und es könnte mehr als drei Monate dauern, bis die Zahl von einer Million Toten erreicht ist. Die COVID-Zahlen in den USA machen 20 % aller Fälle und 15 % aller offiziell registrierten Todesfälle weltweit aus. Die USA haben weniger als 5 % der Weltbevölkerung. Die US-Arbeitsmarktzahlen trugen am Freitag nicht dazu bei, die Zinssätze nach unten zu drücken, da der Anleihemarkt das Lohnwachstum und die sinkende Arbeitslosenquote stärker beachtete als den Fehlschlag bei den Beschäftigtenzahlen außerhalb der Landwirtschaft. Der Rückgang der Arbeitslosenquote auf 3,9 %, die damit nicht mehr weit von den 3,5 % entfernt ist, die vor dem Ausbruch der Pandemie verzeichnet wurden, trug dazu bei, dass die Fed die Zinssätze schneller anheben wird. Wir haben jedoch festgestellt, dass die Fed in der Falle sitzt. Eine zu schnelle und zu hohe Zinserhöhung könnte den Aktien- und Immobilienmarkt zum Kippen bringen. Ein Rückgang des Aktienmarktes um 20 % würde die Aufmerksamkeit der Fed auf sich ziehen. Andere Wirtschaftsdaten waren diese Woche gemischt. Die JOLTS-Arbeitsplatzzahlen überraschten deutlich positiv. Der ISM-Preisindex für das verarbeitende Gewerbe lag im Dezember mit 68,2 deutlich unter den erwarteten 82. Das Handelsdefizit von 80,2 Milliarden Dollar im November ist ebenfalls negativ, da ein höheres Handelsdefizit auf eine mögliche Verlangsamung der Wirtschaft hindeutet. Die Auftragseingänge in der Industrie stiegen im November ebenfalls stärker als erwartet, nämlich um 1,6 % gegenüber einem erwarteten Anstieg von 1,3 %. Der Schwerpunkt liegt jedoch auf der Inflation und dem Potenzial für Zinserhöhungen. Und das lässt die 10-jährigen Zinsen steigen.

Wenn der Goldpreis steigen soll, muss der US$-Index sinken. Der US$-Index fiel am Freitag um 0,6 %, nachdem die Arbeitsmarktzahlen für Dezember schwächer als erwartet ausgefallen waren. Überraschenderweise reagierte der US$-Index nicht auf die sinkende Arbeitslosenquote oder das steigende Lohnniveau. Der Rückgang am Freitag machte eine leicht steigende Woche zunichte. Am Ende schloss der US$-Index mit einem Minus von 0,3 %. Merkwürdigerweise fiel auch der Euro um 0,1 %, der Schweizer Franken um 0,8 % und der japanische Yen um 0,4 %, während das angeschlagene Vereinigte Königreich einen Anstieg des Pfund Sterling um 0,4 % verzeichnete. Der kanadische Dollar stieg in dieser Woche dank der höheren Ölpreise um 0,1 %. Der US$-Index hat einen leichten Abwärtstrend begonnen. Ein Durchbruch unter 95,50 würde auf weitere Rückgänge bis zur wichtigen Unterstützung bei 95 hindeuten. Unter 95 könnte sich der Rückgang des Dollars beschleunigen, wobei eine bedeutende Unterstützung bei 93 und 92 zu finden ist. Unter 92 könnte sich die Lage weiter zuspitzen, und die Rückgänge könnten noch stärker ausfallen. Der letzte Höchststand wurde bei 96,94 erreicht, was als Überwindung eines Kanals erscheint. Dies war im November der Fall. Seitdem befindet sich der US$-Index in einem langsamen Auf und Ab. Wir können nicht umhin festzustellen, dass der kommerzielle COT für den Euro der bullischste ist, den wir seit zwei Jahren gesehen haben. Das schließt jedoch nicht unbedingt aus, dass der US$-Index erneut auf neue Höchststände und der Euro erneut auf neue Tiefststände steigt. Im Idealfall erreicht nur einer der beiden Indizes ein neues Hoch oder ein neues Tief, so dass sich potenzielle Divergenzen ergeben. Der Umschwung vom Freitag nach unten ist bearish, aber wir müssen in der kommenden Woche einen Durchbruch sehen. Ein Durchbruch von 95,50 wäre ein wichtiger Schritt zur Klärung der nächsten Bewegung. Auf der Oberseite würde ein Durchbruch über 96,50 darauf hindeuten, dass neue Höchststände möglich sind.

Für die Edelmetalle war es keine sehr gute Woche. Gold fiel um 1,7 %, Silber verlor 4,1 % und Platin gab um 1,0 % nach. Die nahen Edelmetalle waren uneinheitlich, da Palladium sogar um 0,5 % stieg, während Kupfer um 1,2 % fiel. Die Goldaktienindizes wurden nach unten gezogen, wobei der Gold Bugs Index (HUI) um 6,0 % und der TSX Gold Index (TGD) um 6,3 % nachgaben. Auslöser für den Rückgang war das FOMC-Protokoll, aus dem hervorging, dass die Fed weiterhin Zinserhöhungen signalisiert. Auch die 10-jährigen Zinsen stiegen auf neue Höchststände. Dies verschreckte den Goldpreis, da Gold auf steigende Zinsen empfindlich reagiert, die die Kosten für das Halten von Goldbarren ohne Rendite erhöhen. Der Goldpreis reagierte positiv auf die schwächer als erwartet ausgefallenen Arbeitsmarktzahlen vom Freitag und legte einen Tag hin, der eine Trendwende nach oben einleiten könnte. Die weitere Entwicklung in der kommenden Woche wird sehr wichtig sein. Wie wir bereits festgestellt haben, waren die Arbeitsmarktzahlen gemischt, da die Zahl der Arbeitsplätze außerhalb der Landwirtschaft geringer ausfiel als erwartet. Die Arbeitslosenquote sank jedoch auf den niedrigsten Stand seit Februar 2020, und die Löhne stiegen deutlich an, was die Inflationsängste und die Befürchtungen, dass die Fed die Zinsen anheben könnte, verstärkte.

Gold bildet ein sehr zweideutiges Muster aus, das einerseits ein Bodenmuster und andererseits ein Topping-Muster sein könnte. Leider müssen wir auf feste Durchbrüche warten. Auf der Unterseite könnte Gold ein Muster ausbilden, das uns wie ein sehr unbeholfenes Kopf-Schulter-Top erscheint. Wir glauben nicht, dass es echt ist, aber es muss beachtet werden. Ein solider Durchbruch unter die 1.750 $-Marke und insbesondere unter die 1.675 $-Marke könnte theoretisch dazu führen, dass der Goldpreis auf 1.550 $ fällt. Es ist zwar noch zu früh, aber wir haben festgestellt, dass wir letztendlich unser 7,83-jähriges Zyklustief und unser 23,5-jähriges Zyklustief anstreben. Beides wird frühestens 2023/2024 erwartet, aber wir befinden uns in der Anfangsphase dafür. Wir sind nach wie vor der Meinung, dass wir das 31-monatige Zyklustief, das im März und August einen potenziellen Doppelboden bei 1.675 $ bildete, hinter uns lassen. Deshalb ist diese Rallye so wichtig. Und, ja, Gold bleibt

in einem Aufwärtstrend, zumindest im Moment. Dieser ist jedoch sehr unsicher, insbesondere wenn wir unter 1.770 $ und 1.750 $ fallen. Diese Rallye, die wir nach wie vor erwarten, könnte ein Fehlschlag sein, bei dem es nicht gelingt, neue Höchststände über dem August 2020-Hoch von 2.089 $ zu erreichen, oder sie könnte eher ein Ausreißer zu neuen Höchstständen und Zielen bis zu 2.300 bis 2.400 $ sein. Viele Goldanalysten prognostizieren Letzteres, aber wir warnen davor, dass es auch Ersteres sein könnte. Der Goldpreis muss noch die Marke von $1.820 durchbrechen, um einen Anstieg auf den Widerstand von $1.850/$1860 anzudeuten. Sobald diese Marke überschritten ist, sieht es gut aus, aber dann wird der Durchbruch über 1.900 $ der nächste wichtige Punkt sein. Letztendlich muss der Goldpreis über 2.000 $ ausbrechen, um neue Höchststände anzukündigen.

Wir befinden uns hier an einem schwierigen Punkt. Da die Fed dazu übergeht, die Inflation zu bekämpfen, anstatt die Party mit QE und Null-Prozent-Zinsen für immer am Laufen zu halten, steigen die Risiken für Gold. Gold scheint nicht auf die aktuellen geopolitischen Spannungen oder die laufenden Ermittlungen vom 6. Januar zu reagieren, aber das könnte sich ändern. Der Goldpreis reagierte zwar etwas positiv auf die unter den Erwartungen liegenden Arbeitsmarktzahlen, doch wurde dies durch die sinkende Arbeitslosenquote und die steigenden Löhne abgeschwächt. Gold war der einzige Bereich, der am Freitag positiv war, da die Aktienmärkte schließlich den Verkäufen erlagen, während sowohl Gold, Silber als auch die Goldaktien leicht im grünen Bereich schlossen. Sollte der Aktienmarkt jedoch stark nach unten drehen, könnten Gold und Edelmetalle folgen, denn dann wird es zu einem Liquiditätsereignis und die positiven Fundamentaldaten für Gold werden aus dem Fenster geworfen, da alles verkauft wird. Eine Fortsetzung der Aufwärtsbewegung in der kommenden Woche wird für unser eher zinsbullisches Szenario hilfreich sein, aber wir müssen wirklich über die Marke von 1.820 $ kommen, um zu erkennen, dass ein Tiefpunkt erreicht ist. Bislang haben wir diese Marke nur verfehlt.

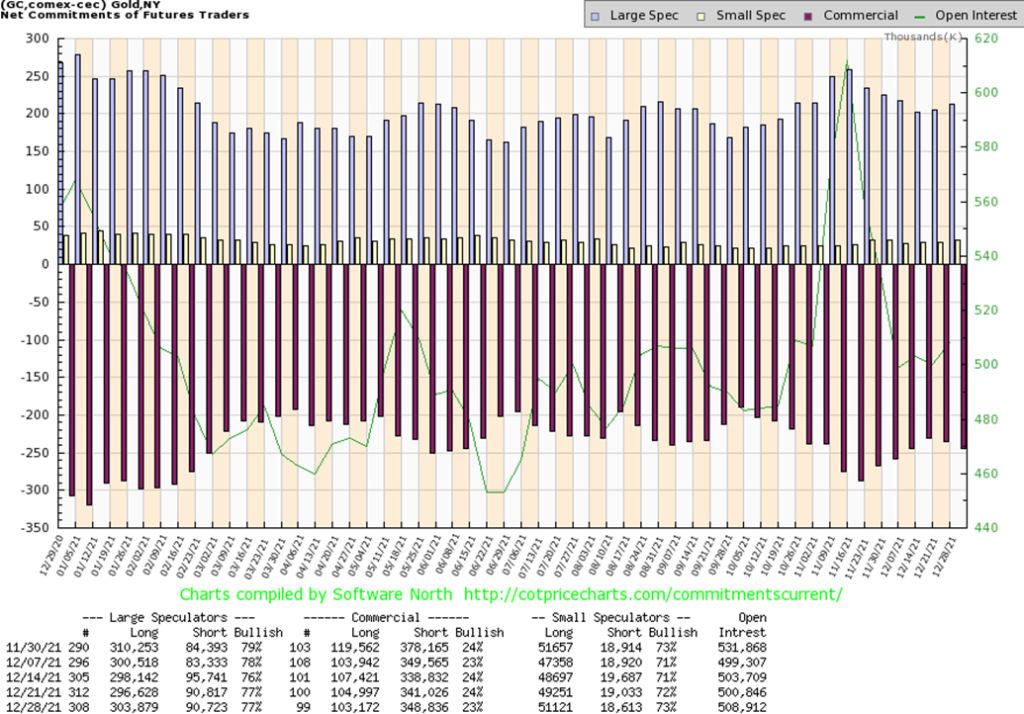

The gold commercial COT (bullion companies and banks) fell this past week to 23% from 24%. It was a disappointing COT report. Long open interest fell almost 2,000 contracts while short open interest rose almost 9,000 contracts. The large speculators COT (hedge funds, managed futures, etc.) was unchanged at 77% while overall open interest rose roughly 8,000 contracts during a down week. This may be a temporary position as the report does not capture the action seen at the end of the week when gold prices fell. Next week’s report could be more telling.

Silber erlebte keine gute Woche und fiel um 4,1 %. Der meiste Schaden wurde am Donnerstag nach der Veröffentlichung des FOMC-Protokolls angerichtet, das schnellere Zinserhöhungen nahelegte. Die schwächer als erwartet ausgefallenen Arbeitsmarktzahlen vom Freitag verhalfen dem Silberpreis zu einer Erholung und er schloss mit einem Plus von etwa 1 %. Wenn das Tief vom Freitag bei 21,94 $ hält, besteht die Chance, dass Silber wieder über den Widerstand von 23 $ steigt. Eine Bestätigung des Tiefststandes wäre jedoch erst bei einem Schlusskurs von über $ 24 möglich. Ein weiterer Widerstand ist bis $ 25 zu erwarten, aber über $ 25 sieht es für Silber gut aus. Die nächste Marke läge bei 26 $, und darüber könnte sich ein Angriff auf das Februarhoch von 30,35 $ entwickeln. In der Zwischenzeit liegt das Risiko auf der Abwärtsseite. Ende September und Mitte Dezember wurde bei 21,41 $ ein doppelter Tiefpunkt festgestellt. Dreifachböden sind jedoch selten, und sollte der Silberpreis erneut unter die 22 $-Marke fallen, dann würden die Chancen für einen weiteren Durchbruch unter das jüngste Tief bei 21,41 $ sprechen. Die Ziele könnten dann bis auf 17,25 $ sinken. Dies soll keine Alarmglocken auslösen, sondern als Warnung dienen, falls die Dinge bei den Edelmetallen aus dem Ruder laufen. Die Aufwärtswende vom Freitag ist jedoch ermutigend, aber wir brauchen in der kommenden Woche eine Fortsetzung der Entwicklung. Das Muster des Silberpreises ist sehr unklar, was eine Vorhersage der nächsten Entwicklung schwierig macht. Aus diesem Grund warnen wir vor den potenziellen Abwärtsrisiken. Elliott Wave International hat dasselbe festgestellt. Neue Tiefststände unter 21,41 $ könnten den Silberpreis deutlich nach unten ziehen. Ein fester Durchbruch über 23 $ und insbesondere über 23,30 $ würde jeden Gedanken an einen Durchbruch beenden.

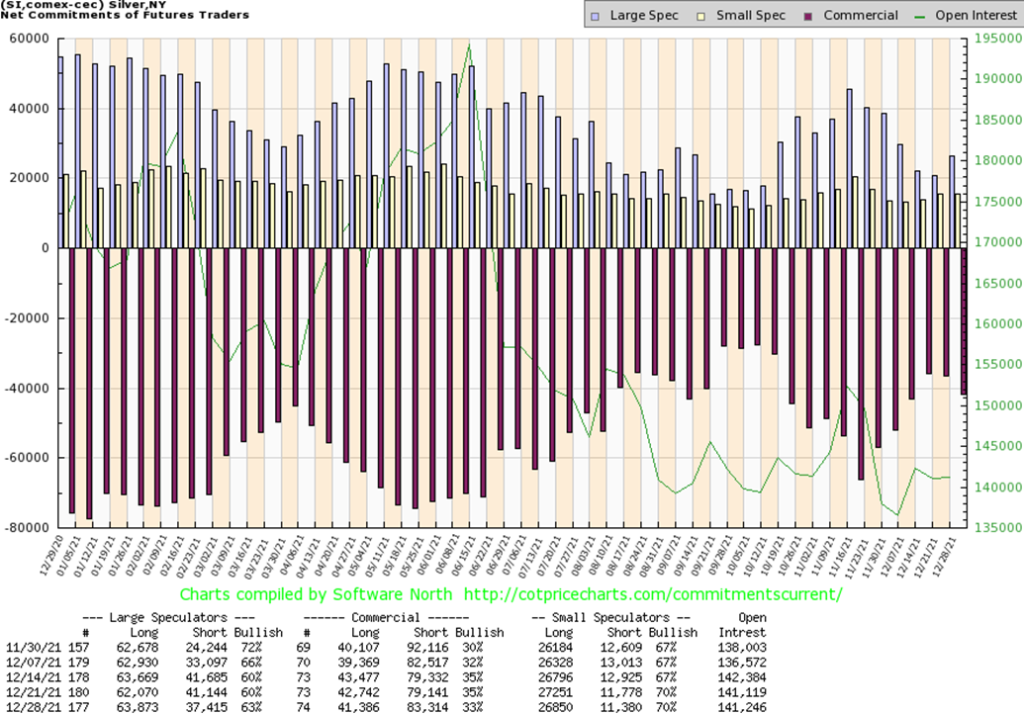

Wie die COT für Gold ging auch die COT für Silber in der vergangenen Woche von 35 % auf 33 % zurück. Die offenen Long-Kontrakte gingen um über 1.000 Kontrakte zurück, während die offenen Short-Kontrakte um knapp über 4.000 Kontrakte zunahmen. Diese Zahlen spiegeln nicht die Entwicklung wider, die am Ende der Woche zu beobachten war, als sowohl Gold als auch Silber noch stärker fielen. Es überrascht nicht, dass die COT der Großspekulanten von 60 % auf 63 % anstieg, da die Großspekulanten in erster Linie ihre Short-Positionen abbauten. Allerdings befinden sie sich nun in einer Situation, in der der Markt eher fällt als steigt. Insgesamt blieb das offene Interesse in dieser Woche unverändert, was in Anbetracht des Rückgangs bei Silber recht positiv ist.

Es war eine äußerst unerfreuliche Woche für die Goldaktien. Der TSX Gold Index (TGD) fiel in der vergangenen Woche um 6,3 %, während der Gold Bugs Index (HUI) um 6,0 % fiel. Der TGD verzeichnete am Donnerstag einen Rückgang, doch sind derartige Kurslücken für den Index nicht ungewöhnlich. Der HUI hingegen wies keine solche Lücke nach unten auf. Infolgedessen interpretieren wir nicht viel in die Lücke hinein, und es handelt sich höchstwahrscheinlich um eine gewöhnliche Lücke, nicht um eine Ausbruchslücke oder eine laufende/messende Lücke. Anhaltende Durchbrüche könnten dieses Szenario ändern. Der TGD hat Unterstützung bis 270, aber darunter könnte er das Tief von Anfang Oktober bei 258 erneut testen. Das derzeitige Muster ist recht zweideutig, da wir es entweder als Topping- oder als Bottoming-Muster interpretieren könnten. Man könnte auch sagen, dass sich ein potenzielles Kopf-Schulter-Muster gebildet hat. Die Nackenlinie läge bei 270, und ein Durchbruch könnte bis auf 215/220 abwärts führen. Zum jetzigen Zeitpunkt ist das Risiko eher abwärts gerichtet. Um das etwas bärisch anmutende Muster zu negieren, muss der TGD wieder über 293 steigen, dem jüngsten Hoch vom Jahresende. Die Goldaktien reagieren negativ auf die Schwäche von Gold und Silber, da sie negativ auf das Potenzial für höhere Zinsen bis 2022 reagieren.

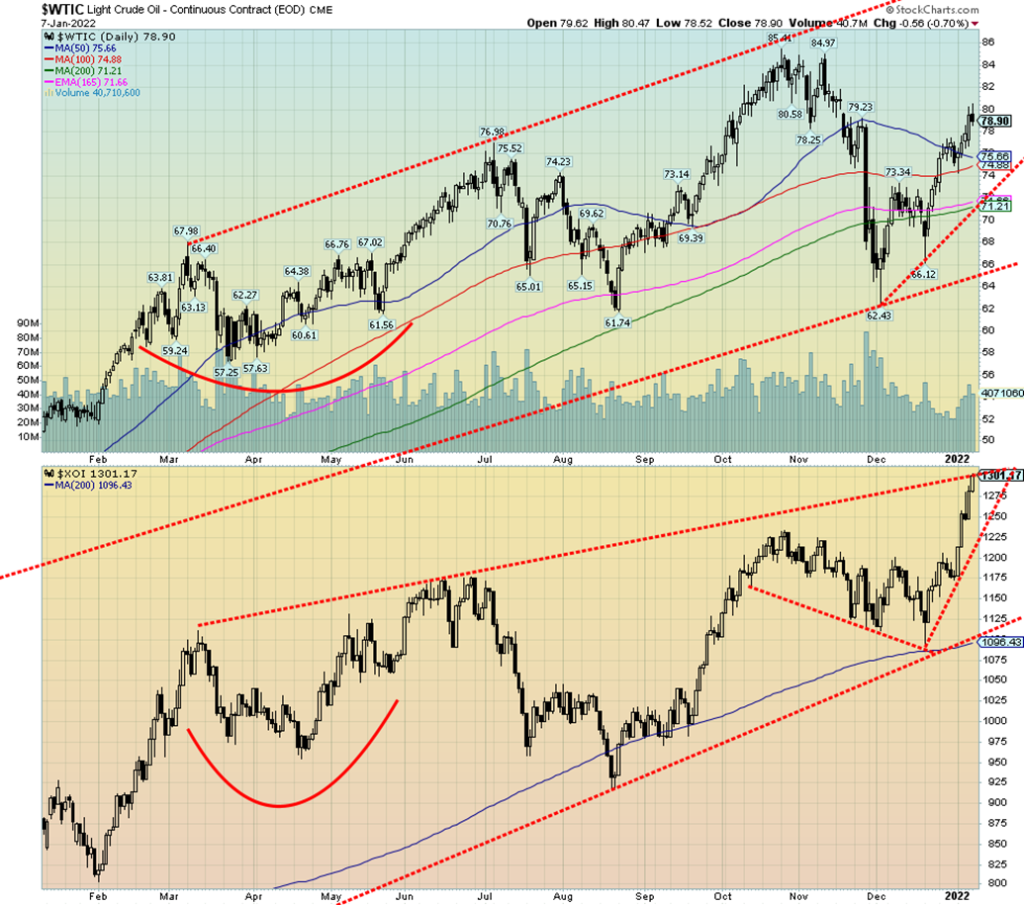

Die Ölpreise sind wieder einmal im Aufwind. In der vergangenen Woche überschritten sowohl Brent- als auch WTI-Öl die Marke von 80 $/b. WTI zog sich zurück und schloss bei 78,90 $, während Brent bei 81,93 $ schloss. Die Auslöser? Geopolitische Unsicherheit, ausgelöst durch die Unruhen in Kasachstan. Ach ja, Kasachstan, das neuntgrößte Land der Welt, das viele nur mit Mühe auf einer Landkarte erkennen würden. Kasachstan ist der 17. größte Ölproduzent der Welt und verfügt über die 12. größten Reserven. Kasachstan ist auch ein wichtiger Kohle- und Erdgasproduzent. Nimmt man die anhaltenden Probleme in Libyen hinzu, dessen Ölproduktion um zwei Drittel zurückgegangen ist, die stagnierende russische Rohölproduktion und den Iran, der immer noch unter Sanktionen steht und nur einen kleinen Teil seines Öls exportieren kann, so kommt man zu Versorgungsengpässen. In Verbindung mit einer erhöhten Nachfrage führt dies zu steigenden Ölpreisen. Die Nachfrage könnte jedoch durch die steigende Welle von Omicron gedämpft werden. Die Unruhen in Kasachstan wurden dadurch ausgelöst, dass die Regierung den Preis für den ohnehin schon stark subventionierten Treibstoff verdoppelte.

In dieser Woche stiegen die WTI-Ölpreise um 4,9 %. Auch Erdgas (NG) blieb nicht untätig und stieg um 5,1 %. Dies trug zu einer Rallye bei den Energieaktien bei, da sowohl der ARCA Oil & Gas Index (XOI) als auch der TSX Energy Index (TEN) auf neue 52-Wochen-Höchststände stiegen. Der XOI legte um 10,4 % und der TEN um 8,3 % zu. Die Zuwächse bei den Energiewerten trugen dazu bei, dass der S&P 500 und der TSX Composite nicht stärker fielen als sie es taten.

Wie bereits erwähnt, kam es am Freitag zu einem Rückschlag beim WTI-Öl, das in dieser Phase neue Höchststände erreichte und dann niedriger schloss. Eine Pause könnte angebracht sein. Die Unterstützung bei 75/76 $ scheint gut zu sein. Unterhalb dieses Niveaus könnte WTI jedoch in Richtung 72 $ und einer stärkeren Unterstützung zurückfallen. Wir stellen fest, dass der XOI das obere Ende eines Kanals erreicht hat, was eine Einschränkung für die Zukunft darstellen könnte. Der XOI hat eine langfristige Unterstützung bei 1.100 und eine gute Zwischenunterstützung bei 1.200. Der TEN hat Unterstützung bei 170 und darunter bei 155. Beide Indizes könnten steigende oder aufsteigende Keilmuster bilden, was bearish ist. Auf dem Chart von WTI-Öl ist dieses Muster jedoch nicht zu erkennen. NG könnte hier einen Boden ausbilden, doch ist dies sehr unwahrscheinlich. Ein Durchbruch von 3,50 $ wäre recht negativ, ein Durchbruch nach oben über 4,25 $ und insbesondere über 4,75 $ wäre jedoch recht positiv. NG hat die meisten seiner Doppel-Top-Ziele mit einem Tief von 3,52 $ bisher erreicht. Wir weisen jedoch darauf hin, dass die potenzielle Zielzone bei 3 $ bis 3,25 $ lag.

Ein Nachlassen der Spannungen in Kasachstan könnte zur Entspannung der Ölpreise beitragen. Da die Sperrungen wieder häufiger werden, könnte es auch zu einem Nachfragerückgang kommen. Beides würde dazu beitragen, dass die Ölpreise wieder sinken. Ein anhaltender Anstieg, der schließlich zu neuen Höchstständen über 85,50 $ führt, könnte WTI-Öl auf bis zu 108 $ mit Mindestzielen von bis zu 91 $ bringen. Steigende Ölpreise haben erheblich zur Inflation beigetragen.

–

(Bildrechte Cover Foto: sergeitokmakov via Pixabay)

DISCLAIMER: Dieser Artikel wurde von einem Dritten verfasst und spiegelt nicht die Meinung von Born2Invest, seinem Management, seinen Mitarbeitern oder seinen Partnern wider. Bitte lesen Sie unseren Haftungsausschluss für weitere Informationen.

Dieser Artikel kann zukunftsgerichtete Aussagen enthalten. Diese zukunftsgerichteten Aussagen sind im Allgemeinen durch die Wörter „glauben“, „projizieren“, „schätzen“, „werden“, „planen“, „werden“ und ähnliche Ausdrücke gekennzeichnet. Diese zukunftsgerichteten Aussagen beinhalten bekannte und unbekannte Risiken sowie Ungewissheiten, einschließlich derer, die in den folgenden Sicherheitshinweisen und an anderer Stelle in diesem Artikel und auf dieser Website beschrieben werden. Auch wenn das Unternehmen davon ausgeht, dass seine Erwartungen auf vernünftigen Annahmen beruhen, können die tatsächlichen Ergebnisse, die das Unternehmen erzielt, erheblich von den zukunftsgerichteten Aussagen abweichen, die nur die Meinung des Managements des Unternehmens zum Zeitpunkt der Veröffentlichung dieses Artikels wiedergeben. Bitte lesen Sie außerdem diese wichtigen Angaben.