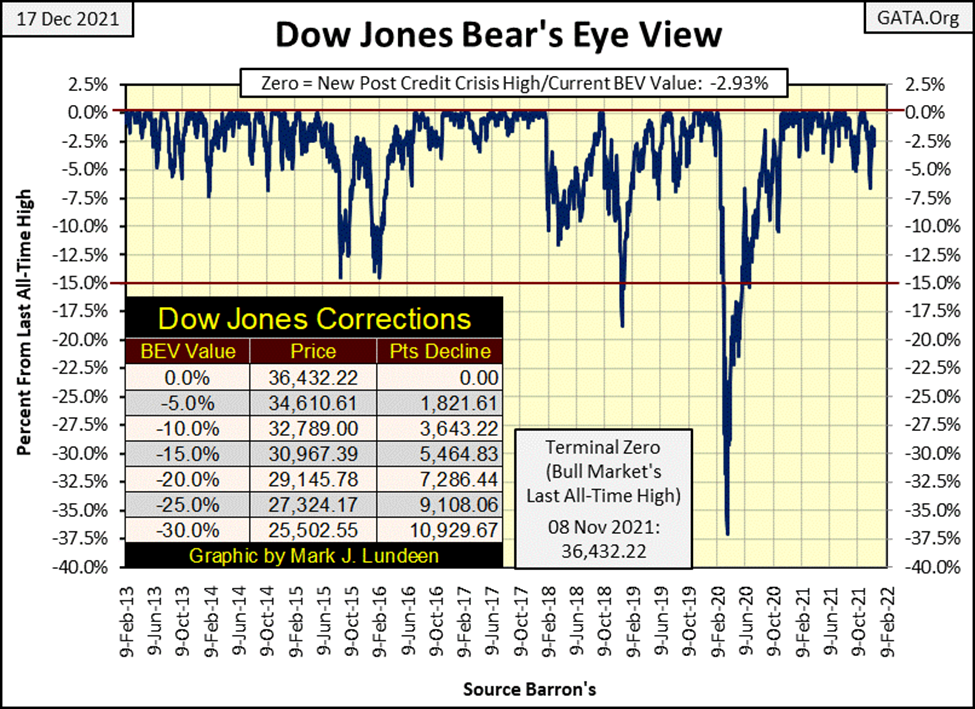

Betrachtet man den nachstehenden BEV-Chart des Dow Jones, insbesondere die Ansammlung von BEV-Nullen für den Flash-Crash-Vorstoß nach März 2020, so zeigt sich, dass sich die Dinge langsam aber sicher ändern. Seit unserem letzten BEV-Nullpunkt (8. November) ist über ein Monat vergangen. Das und die Tatsache, dass die Bullen die BEV-5%-Linie des Dow Jones nicht verteidigt haben. Dies ist die Linie, die die Tagesschlusskurse von denjenigen trennt, die in oder außerhalb der Wertung liegen. BEV-Werte, die nur knapp unter einem neuen Allzeithoch liegen und bis zu -4,99 % von einem Allzeithoch entfernt sind, befinden sich in der Scoring-Position, einer Position, von der aus es für einen Index leicht ist, auf ein neues Allzeithoch vorzustoßen.

All dies deutet nicht darauf hin, dass der Anstieg nach dem Flash-Crash vom März 2020 vorbei ist. Aber dieser Anstieg dauert nun schon seit einundzwanzig Monaten an, und solche Anstiege enden mit Erschöpfung. Die Bullen laufen zwar immer noch wild und frei herum, sehen aber zunehmend erschöpft aus.

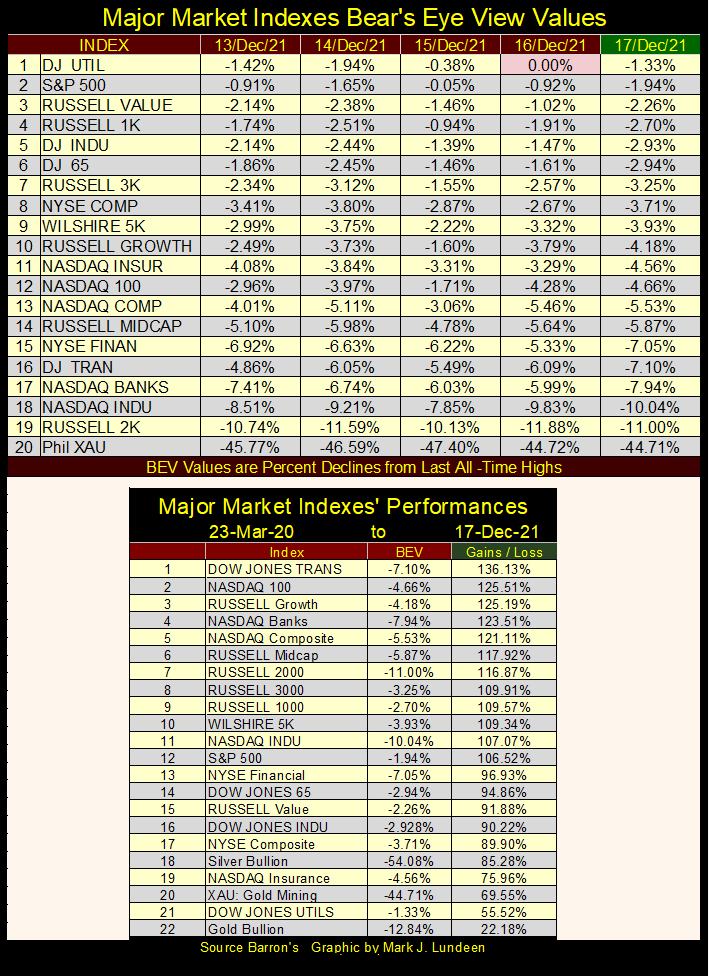

Ein Blick auf meine Tabelle mit den Bear’s-Eye-View-Werten der wichtigsten Marktindizes (unten) zeigt, dass es in der vergangenen Woche nur ein neues Allzeithoch gab: den Dow Jones Utilities Average (#1). Das einzige neue Allzeithoch der vergangenen Woche war der S&P 500. In dieser Woche stand der S&P 500 am Mittwoch kurz davor, einen weiteren BEV-Nullpunkt zu erreichen (BEV -0,05 %), schloss die Woche jedoch mit einem BEV von -1,94 %.

Die Bullen konnten keine weiteren 0,05 % aufbringen, um am Mittwoch mit einem neuen Allzeithoch zu schließen? Was ist hier das Problem? Erschöpfung?

Ich kann es den Bullen nicht verdenken, dass sie müde sind. Schauen Sie sich die Fortschritte seit den Tiefstständen vom 23. März 2020 in der obigen Tabelle an, die meisten von ihnen liegen im dreistelligen Bereich. Können sie so weitermachen, und wie viel mehr erwarten die Anleger von diesen bewährten, alten Kühen?

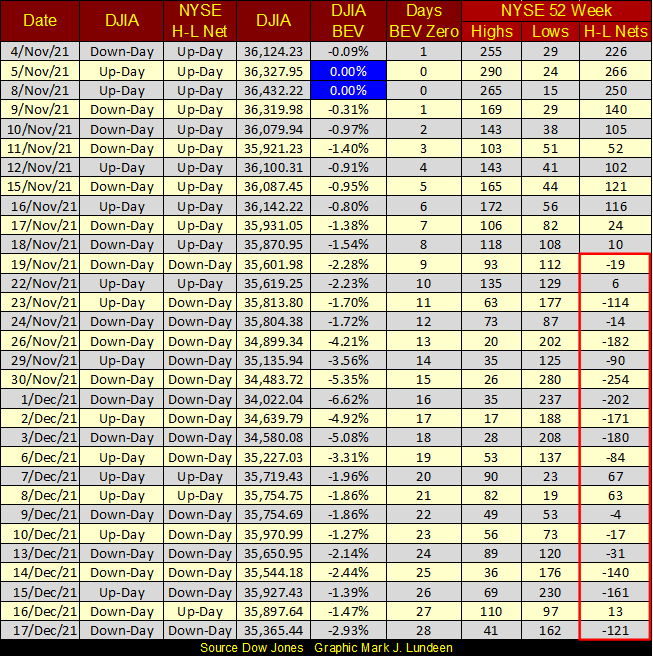

Ein Problem, das das Alter mit sich bringt, ist die Verwirrung, und diese herrschte offenbar in der vergangenen Woche im Dow Jones (schwarzes Rechteck/Grafik unten). Am Montag und Dienstag ist der Dow Jones stark gefallen, am Mittwoch ist er dann stark gestiegen. Am Donnerstag und Freitag ging es wieder bergab und er schloss die Woche unterhalb der Dow-Jones-Unterstützungslinie bei 35.500.

Wenn ich mir den Handel der letzten Woche in der unten stehenden Box ansehe, bin ich ebenfalls verwirrt. Ich möchte nicht darüber spekulieren, ob der Dow Jones zum Ende der nächsten Handelswoche im Plus oder im Minus liegen wird.

Ein Blick auf die 52-Wochen-Hochs und -Tiefs für die NYSE in der nachstehenden Tabelle bietet den Bullen keinen Trost. In der Spalte „H-L Nets“ dominieren seit dem 19. November die 52-Wochen-Tiefs die 52-Wochen-Hochs. Ich musste bis zum Flash Crash im März 2020 zurückgehen, um einen ähnlichen Monat mit so vielen negativen täglichen H-L Nets zu finden. Allerdings waren im März 2020 täglich negative Netze von über 2000 üblich. Der bisher negativste tägliche 52-Wochen-H-L-Netto-Wert war 254 am 30. November.

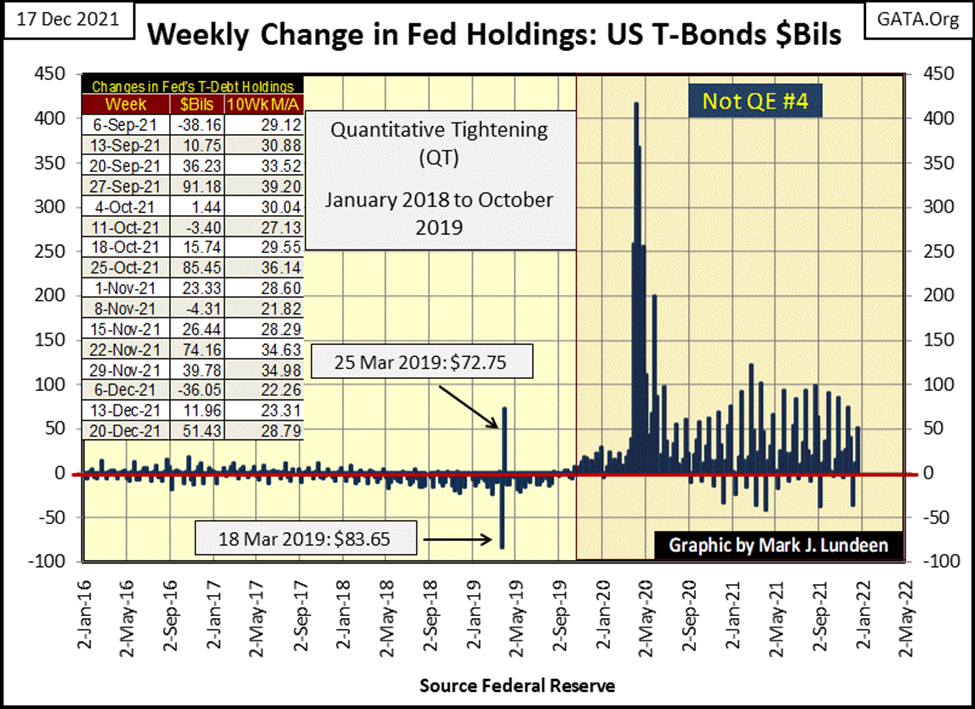

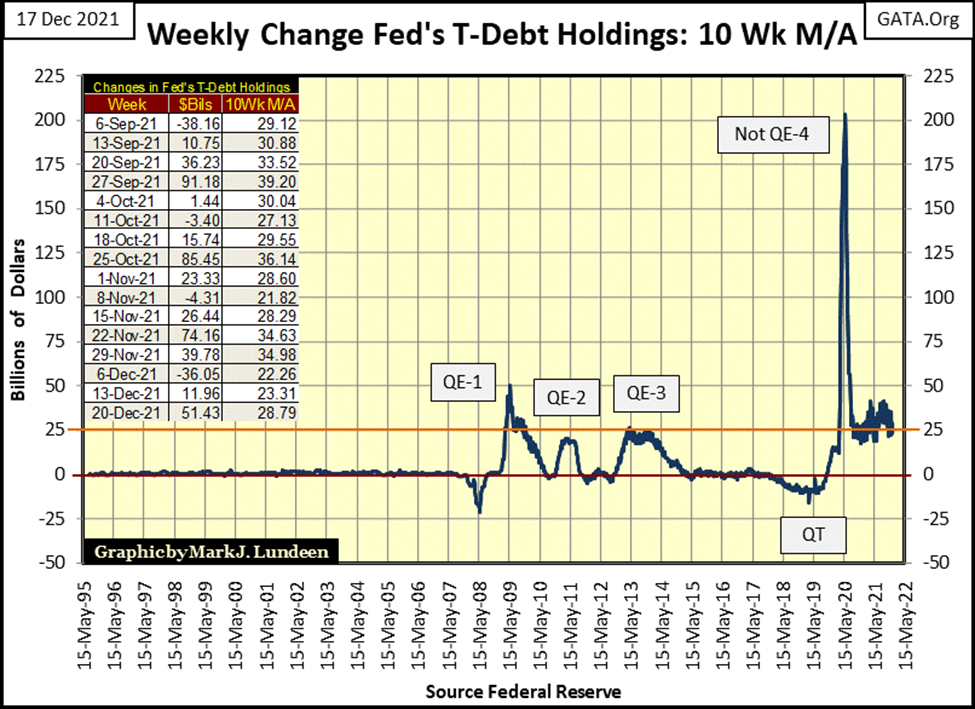

Was folgt nun auf den Handel dieser Woche? Wenn ich mir die oben gezeigten schwachen technischen Indikatoren ansehe, bin ich ein wenig pessimistisch. Aber denken Sie daran, woher in den letzten einundzwanzig Monaten all diese BEV-Nullen und dreistelligen prozentualen Zuwächse gekommen sind: vom FOMC. Da sie in der Lage sind, das Finanzsystem mit so vielen Billionen Dollar aufzublähen, wie sie wollen, ist es schwer, diesem Markt gegenüber pessimistisch zu werden. In dieser Woche haben sie dem Finanzsystem weitere 51 Milliarden Dollar „zugeführt“ (siehe Grafik unten). Wenn sie es für nötig hielten, könnten sie dem Markt in einer einzigen Woche über 400 Milliarden Dollar „zuführen“, wie sie es im März 2020 taten (siehe unten).

Wird das FOMC von nun an weiterhin Inflation in das Finanzsystem „injizieren“, bis Kalifornien in den Pazifik fällt? Nein, obwohl sie es könnten. Das Problem, das die idiotischen Sparer im FOMC haben, ist, dass seit den Tiefstständen des Marktes im März 2020 die in das Finanzsystem „injizierte“ Liquidität nun auch in die Rohstoffpreise fließt. Das ist weder für den Aktien- noch für den Anleihenmarkt positiv. In der Tat ist die steigende VPI-Inflation wie die Entfesselung eines Terminators an der Wall Street.

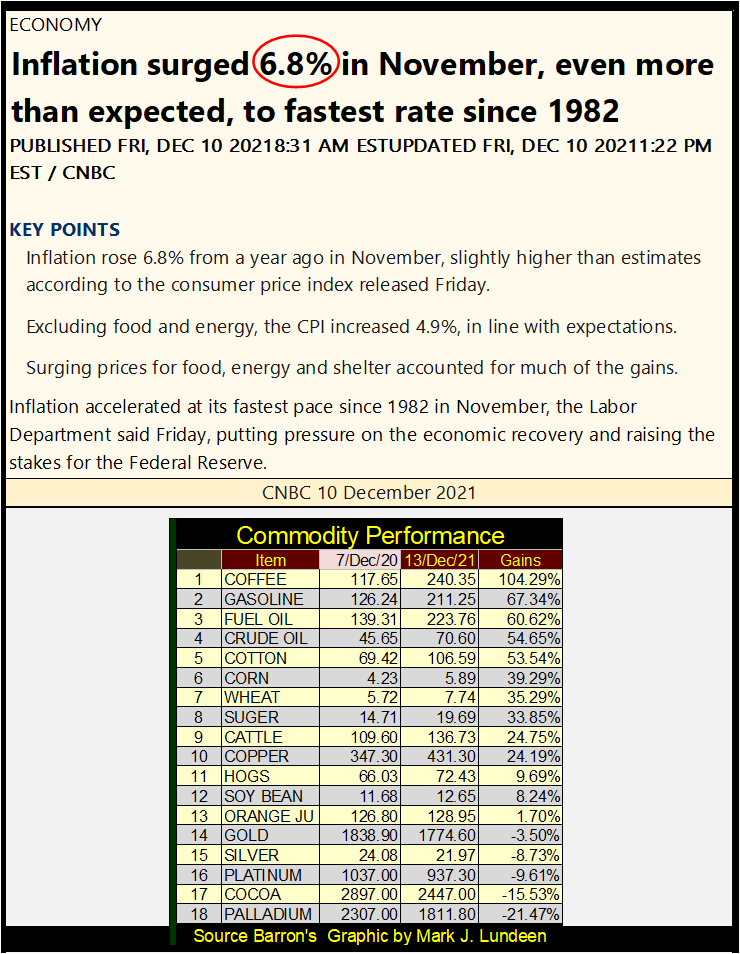

In dieser Woche gab es in den Finanzmedien einige wichtige Nachrichten zur Inflation. Der Verbraucherpreisindex ist von November 2020 bis 2021 um 6,8 % gestiegen. Aber solche Zahlen zur Inflation sind von der Regierung fabriziert und werden bei näherer Betrachtung absurd.

Hier ist der CNBC-Bericht über diese Geschichte vom US-Arbeitsministerium, eine schockierende Inflationsrate von 6,8 %. Vergleicht man diese Inflationsrate von 6,8 % jedoch mit dem unten dargestellten Anstieg der Rohstoffpreise, erscheint der Inflationsbericht der Regierung ziemlich gefälscht.

https://www.cnbc.com/2021/12/10/consumer-price-index-november-2021.html

Die Antwort des Arbeitsministeriums auf jede Frage zu ihren Zahlen wäre, dass Leute wie ich nicht verstehen, wie man etwas so Kompliziertes wie die Inflationsrate in einem sehr komplizierten Mechanismus wie der amerikanischen Wirtschaft richtig berechnet.

Darauf würde ich antworten: Es ist mir egal, wie das Arbeitsministerium seine Inflationsstatistiken berechnet, denn das Endprodukt ihrer Arbeit hat offensichtlich keinen Einfluss auf die Realität meines Lebens.

Was mich interessiert, ist, dass die Preise, die ich für Energie, Lebensmittel und alles andere zahle, im vergangenen Jahr viel stärker gestiegen sind als die vom Arbeitsministerium angegebenen 6,8 %. Es würde mich nicht überraschen, wenn meine tatsächlichen Lebenshaltungskosten im vergangenen Jahr um 15 % oder mehr gestiegen wären. Ich bin sicher, dass das für alle gilt, sogar für die „Journalisten“, die die Texte für die Inflationsberichte von CNBC schreiben, und ihre „Redakteure“, die aus Gründen, die sie selbst am besten kennen, niemals irgendetwas von einer Regierungsquelle in Frage stellen, egal wie absurd es ist, wie die oben genannte Inflationsrate von 6,8 %.

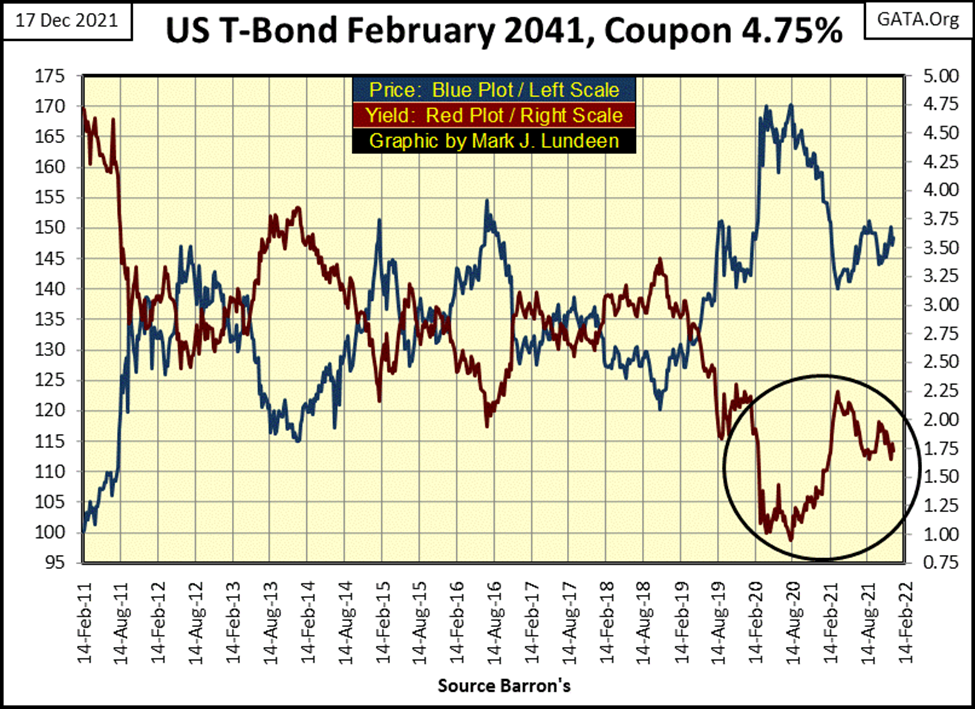

Die Gefahr, die hohe Inflationsraten für die vom FOMC betriebene „Geldpolitik“ darstellen, besteht darin, dass es irgendwann zu einer Verkaufspanik auf dem Anleihemarkt kommt.

Anleihen, Hypotheken, Verbraucherschulden, jede Form von Schulden wird gehandelt. Das bedeutet, dass der Preis der Schulden dadurch bestimmt wird, wie viel die Käufer von Schulden zu zahlen bereit sind.

Wenn sich die derzeitige hohe Inflationsrate endgültig in der Psyche der Käufer von Schuldtiteln festgesetzt hat, werden sich die Käufer von Schuldtiteln weigern, Schuldtitel mit einer Rendite von 1 % zu kaufen, wenn das Prinzip dieser Schuldtitel durch eine jährliche Inflationsrate von 6,8 % oder mehr aufgezehrt wird. An diesem Punkt werden die Verkäufer von Anleihen gezwungen sein, ihre Anleihen zu diskontieren, bis die aktuelle Rendite auf einen Wert steigt, der Käufer anzieht.

Wenn dieses neue Paradigma auf dem Schuldenmarkt eintritt, kann das FOMC nichts mehr tun, um es umzukehren. Allerdings könnten die idiotischen Sparer versuchen, die Bewertungen des Schuldenmarktes zu „stabilisieren“, indem sie in den Markt eintreten und etwas tun, wozu sonst niemand bereit ist: überbewertete Schulden zum vollen Preis und in ausreichendem Umfang kaufen, um die Schuldenmärkte zu „stabilisieren“. Sie haben das schon einmal getan. Siehe die vier QEs, die in der Grafik unten dargestellt sind.

Außerdem ist der Aktienmarkt historisch gesehen ein schlechter Markt, wenn der Schuldenmarkt einen Ausverkauf erlebt. Wenn also die idiotischen Sparer im FOMC nicht beabsichtigen, die Marktbewertungen sowohl auf dem Anleihe- als auch auf dem Aktienmarkt zu stabilisieren“, indem sie während einer Verkaufspanik an der Wall Street zum Käufer der letzten Instanz werden, werden die Marktbewertungen deflationieren.

Die Bilanz der Federal Reserve beläuft sich derzeit auf 8,67 Billionen Dollar. Wie viele Vielfache von 8,67 Billionen Dollar wären nötig, um die Marktbewertungen bei der nächsten Verkaufswelle zu stabilisieren“?

In der nachstehenden Grafik sehen wir die inflationären „Injektionen“ von drei QEs, die zur „Stabilisierung“ des Finanzsystems während der Subprime-Hypothekenkrise erforderlich waren. Das Nicht-QE#4 war das, was der Fed-Vorsitzende Powell in das Finanzsystem „einspritzen“ musste, um das Finanzsystem während des Blitzcrashs im März 2020 zu „stabilisieren“. Das Nicht-QE#4 des FOMC dauert bis heute an.

- Was wird beim nächsten Marktabschwung erforderlich sein? *

An welchem Punkt entwickelt der globale Markt eine Abneigung gegen die Dollars, die das FOMC ständig in den Markt „injiziert“? Ein weiteres QE zur Rettung der Wall Street könnte dazu führen, dass der Dollar als globale Reservewährung aufgegeben wird.

Hier ist ein Diagramm für eine 30-jährige T-Anleihe, die im Februar 2011 ausgegeben wurde und im Februar 2041 fällig wird. Die Anleiherenditen erreichten ihren Tiefpunkt im August 2020 und sind seitdem gestiegen. Ich finde das interessant, da die Rohstoffpreise, wie oben zu sehen, in der zweiten Hälfte des Jahres 2020 zu steigen begannen, und es scheint, dass der Markt für T-Anleihen auf steigende Rohstoffpreise reagiert, wie in dem Kreis unten zu sehen ist.

Irgendwann werden jährliche Inflationsraten im zweistelligen Bereich auf den Anleihemärkten eingepreist werden, was zu einem großen Bärenmarkt für Anleihen führen wird, der die Anleiherenditen in den zweistelligen Bereich steigen lässt. Oder das FOMC wird wieder einmal „die Marktbewertungen stabilisieren“, indem es Anleihen mit vielen Billionen Dollar monetärer Inflation aufkauft. Vielleicht gelingt es ihnen, die Anleiherenditen und Zinssätze in der Nähe des heutigen Niveaus zu halten. Aber der Dollar, den die Federal Reserve seit 1913 schlecht verwaltet hat, wird wertlos werden.

Was sollten Anleger tun? Sich einen Vermögenswert suchen, der das eigene Vermögen von der „Geldpolitik“ eines Haufens von Idioten isoliert? Etwas wie Gold und Silber sowie Edelmetallminengesellschaften?

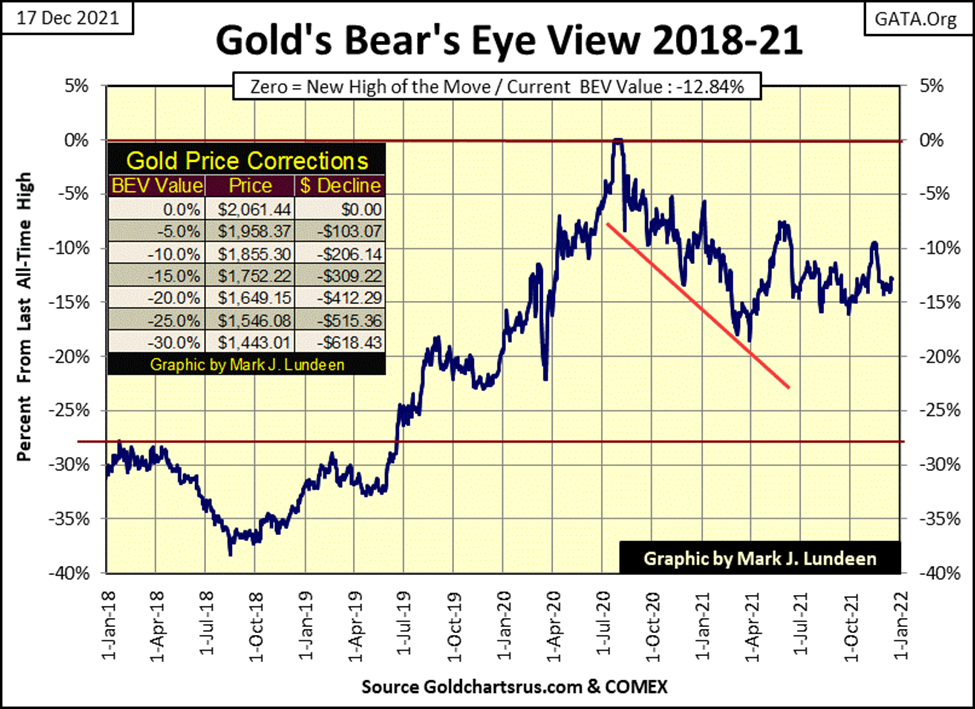

Hier ist der BEV-Chart von Gold. Die BEV-Linie von -15% ($1752) wurde von den COMEX-Schlägern bisher noch nicht durchbrochen. Aber der BEV-Chart für Gold sieht in dieser Woche ähnlich aus wie in der letzten Woche.

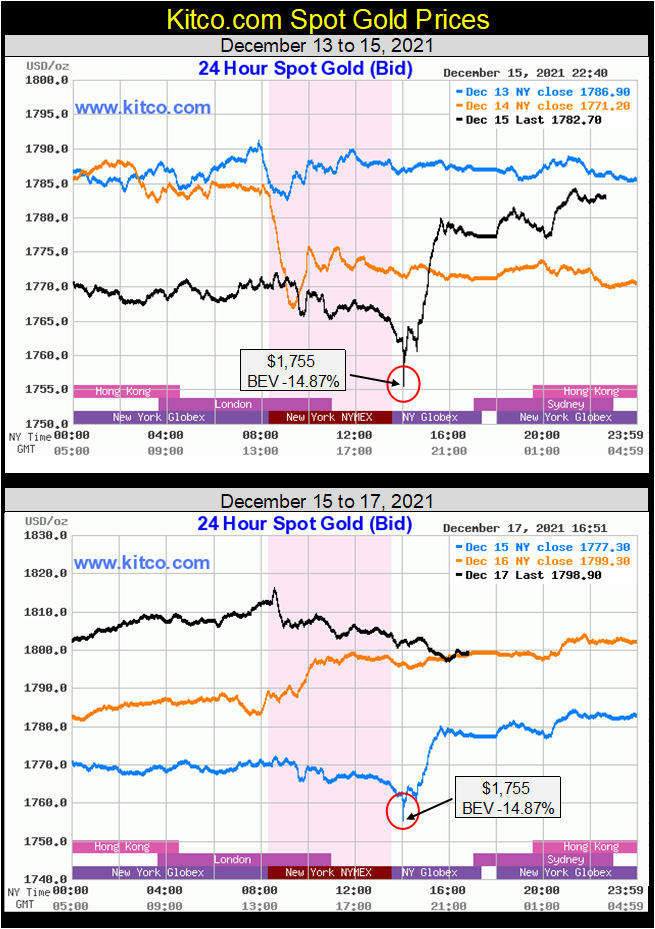

Die in der obigen Grafik verwendeten Daten sind jedoch Tagesschlusskurse. Und in dieser Woche verpassten die täglichen Schlusskurse die * GROSSE ENTWICKLUNG * auf dem Goldmarkt, die von Kitco erfasst wurde, da es die Goldpreise auf 24-Stunden-Basis bereitstellte.

Nachstehend finden Sie eine Grafik mit zwei Kitco-Goldcharts, die den Goldpreis für die fünf Tage der letzten Woche darstellen. Im oberen Schaubild hat sich der Goldpreis am Montag kaum verändert (blauer Plot). Doch ab dem Dienstagshandel in New York (orangefarbenes Diagramm) begannen die Schlägertrupps der COMEX hart zu arbeiten; der Goldpreis fiel um 20 $. Das Gleiche geschah am Mittwoch, als der Goldpreis kurz nach Handelsschluss in New York um 15 $ fiel. Innerhalb von zwei Tagen sank der Goldpreis also um 30 $ auf 1755 $;

Nur $ 3 unter der BEV-Unterstützungslinie von -15% für Gold. *

Was auf diese Beinahe-Verletzung der -15% BEV-Linie des Goldes am Mittwoch folgte, war erstaunlich. Gold beendete den Tag (Mittwoch / blaue Grafik oben) bis Mitternacht mit einem Plus von 25 $. Am Donnerstag (orangefarbene Grafik) stieg der Goldpreis bis Mitternacht um weitere 20 $. Und beim frühen Handel am Freitag in New York versuchte Gold, die Marke von $1820 zu durchbrechen. Das ist ein dreitägiger Anstieg des Goldpreises um 63 $. Einen solchen Umschwung auf dem Goldmarkt habe ich schon lange nicht mehr erlebt.

Was hat das zu bedeuten? Hoffentlich ist der Stand von 1755 $, der am vergangenen Mittwoch beim New Yorker Handel erreicht wurde, ein harter Boden für den derzeitigen Ausverkauf des Goldes. Wir werden sehen, ob dies zutrifft, wenn der Goldpreis jetzt über seine BEV-10%-Linie (1855 $) steigt. Das sind nur 59 $ gegenüber dem Schlusskurs vom Freitag von 1796 $.

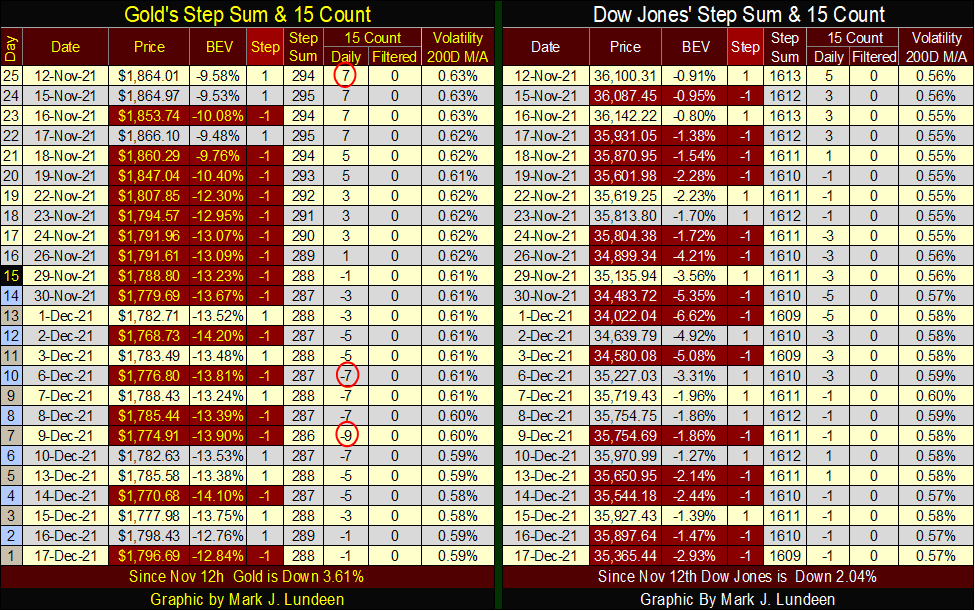

Ich bin nicht wirklich überrascht, dass der Goldpreis am Mittwoch beim nachbörslichen Handel in New York von der $1755-Marke abgeprallt ist. Wie unten zu sehen ist, erreichte der 15-stellige Goldpreis in der letzten Woche einen stark überverkauften Wert von -9. Es war Zeit für einen Aufschwung am Goldmarkt.

Dies ist mein letzter Artikel für das Jahr 2021, und da nächste Woche Weihnachten vor der Tür steht, dachte ich mir, dass ich ein paar Worte über das Fest verlieren sollte. Mein erstes Weihnachten in der Marine habe ich in Singapur verbracht. Da Singapur nur sechzig Seemeilen nördlich des Äquators liegt, befindet es sich in den Tropen. Ein kalter Tag im Dezember, an dem es immer noch über 33 Grad Celsius warm ist, bietet ein völlig anderes Weihnachtserlebnis als dort, wo ich geboren und aufgewachsen bin, im Mittleren Westen. Egal, in den großen Geschäften entlang der Orchard Road gab es Dioramen mit dem Weihnachtsmann, der von acht winzigen Rentieren über eine hübsche Landschaft in Neuengland gezogen wurde, bedeckt mit einer Decke aus Styroporschnee.

Ich habe auch ein paar Weihnachtsfeste in Korea verbracht. Wenn ich mich an Weihnachten in Korea erinnere, fällt mir vor allem Bing Crosby ein, der White Christmas singt. Bing mag vor fünfzig Jahren gestorben sein, aber er hat immer noch viele Fans südlich der DMZ, und überall hängen Poster von seinem Weihnachtsalbum.

Leider wird das, worum es bei Weihnachten eigentlich geht, weitgehend ignoriert. Dass der Schöpfer des Universums sich entschieden hat, unter seinem Volk zu leben, indem er in Bethlehem von einer Jungfrau unter den denkbar bescheidensten Umständen geboren wurde. Jesus wurde in einer Scheune geboren, da es keinen anderen Raum für seine kleine Familie gab. Das war kein Zufall. Er wählte diese bescheidene Geburt, um allen ein Beispiel für Demut zu geben. Der Brauch des Schenkens an Weihnachten geht auf den Besuch der Heiligen Drei Könige zurück, drei Prinzen aus dem Osten, die ihm kostbare Geschenke aus Gold, Weihrauch und Myrrhe brachten.

Hier ist ein kleines Video, das uns erklärt, worum es an Weihnachten geht.

Is this true? I believe it is, but I understand the doubt many people have concerning the Christian Gospels, as I once had them too. What made me change my mind? I read the Jewish Old Testament. Jesus’ humble birth, following life and crucifixion, was prophesied many centuries before.

To my mind, the improbability of Jesus’s birth confirms that he is God, as what is important to us; wealth, fame, and power over others, wasn’t important to him. But did Jesus actually live? William Durant, in his volume of Caesar & Christ, made an interesting observation. That if you believe Julius Caesar existed, then you have to believe Jesus did too, as they are mentioned by the same historians of the Roman era.

Anyway, I want to wish a Happy Chanukah to my Jewish readers, and a Very Merry Christmas to my fellow Christians, and to all that Santa brings you something good on Christmas.

–

(Bildrechte Cover Foto: Billie Grace Ward CC BY 2.0 via Flickr)

DISCLAIMER: Dieser Artikel wurde von einem Dritten verfasst und spiegelt nicht die Meinung von Born2Invest, seinem Management, seinen Mitarbeitern oder seinen Partnern wider. Bitte lesen Sie unseren Haftungsausschluss für weitere Informationen.

Dieser Artikel kann zukunftsgerichtete Aussagen enthalten. Diese zukunftsgerichteten Aussagen sind im Allgemeinen durch die Wörter „glauben“, „projizieren“, „schätzen“, „werden“, „planen“, „werden“ und ähnliche Ausdrücke gekennzeichnet. Diese zukunftsgerichteten Aussagen beinhalten bekannte und unbekannte Risiken sowie Ungewissheiten, einschließlich derer, die in den folgenden Sicherheitshinweisen und an anderer Stelle in diesem Artikel und auf dieser Website beschrieben werden. Auch wenn das Unternehmen davon ausgeht, dass seine Erwartungen auf vernünftigen Annahmen beruhen, können die tatsächlichen Ergebnisse, die das Unternehmen erzielt, erheblich von den zukunftsgerichteten Aussagen abweichen, die nur die Meinung des Managements des Unternehmens zum Zeitpunkt der Veröffentlichung dieses Artikels wiedergeben. Bitte lesen Sie außerdem diese wichtigen Angaben.