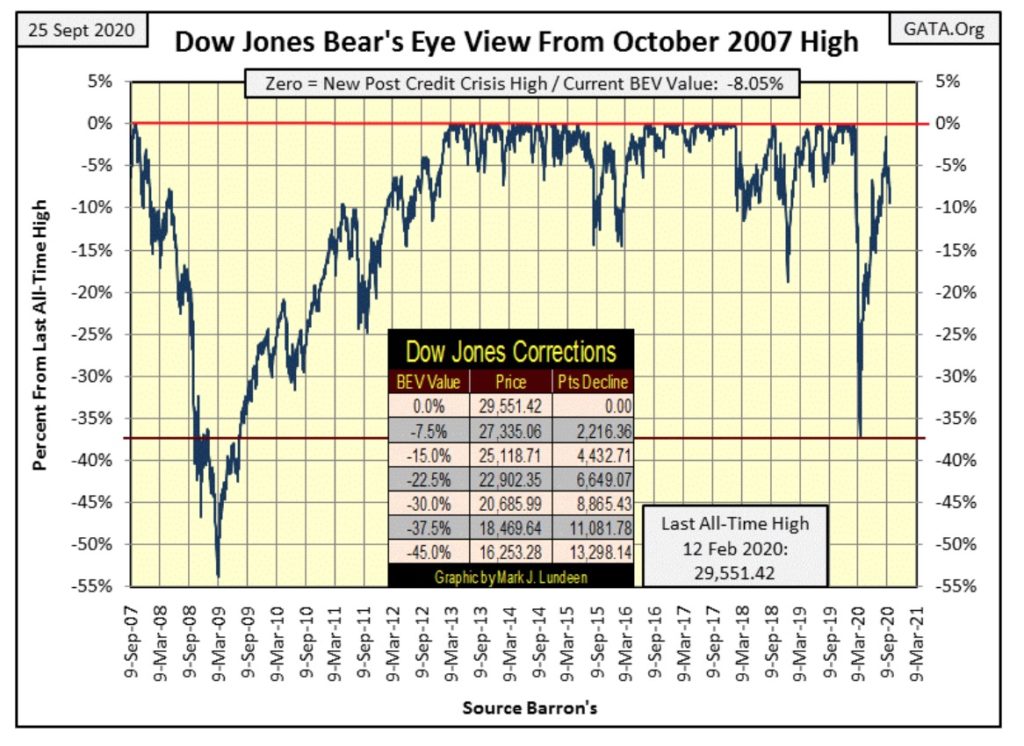

Gold und der Dow Jones haben eines gemeinsam; seit ihren jüngsten Höchstständen haben die Bären sie noch nicht gezwungen, um zweistellige Prozentsätze zu korrigieren. Für Gold, dessen letzter BEV-Nullwert am 6. August ($2.061,44) lag, sind seit Beginn der aktuellen Korrektur zwei Monate vergangen. Der Dow Jones sah seinen letzten BEV Zero am 12. Februar, von wo aus er einen Monat später um 37% einbrach. Um die Analogie mit dem später in diesem Artikel gezeigten BEV-Chart für Gold gerechter zu machen, verwende ich den Schlusskurs des Dow Jones vom 2. September, der vor einem Monat schloss, als er nur 1,53% vom letzten Allzeithoch des letzten Februars entfernt schloss, als Grundlage für seine aktuelle Korrektur.

Sowohl für Gold als auch für den Dow Jones haben also beide noch keine 10% von ihren Höchstständen korrigiert, wie oben erwähnt. Die Frage, die sich mir stellt, lautet: Werden sie es tun, und wenn ja, wie tief im zweistelligen Bereich? Das ist eine Frage, auf die ich keine feste Antwort habe, aber lassen Sie uns einen Blick auf das unten stehende Dow Jones BEV-Chart werfen und sehen, was wir darüber herausfinden können.

Das erste, was mir auffällt, ist, wie schnell der Markt des Dow Jones im Jahr 2020 um 37% zurückging und sich wieder erholte, verglichen mit dem Rückgang und der Erholung von seinem Subprime-Baisse-Markt. Es dauerte etwa achtzehn Monate, von Oktober 2007 bis März 2009, bis der Dow Jones um 54% gefallen war, und dann achtundvierzig Monate, von März 2009 bis März 2013, bis er seine Verluste aus der Subprime-Baisse wieder wettgemacht hatte.

Der 37%ige Marktrückgang des Dow Jones im Jahr 2020 dauerte nur achtundzwanzig Handelssitzungen an der NYSE; was soll’s?! Seit 1885 hat der Dow Jones so etwas noch nie erlebt. Und dann erholte sich der Dow Jones von seinem Tiefststand vom 23. März und erreichte in nur 114 Börsensitzungen an der NYSE innerhalb von 1,53% ein neues Allzeithoch. Noch einmal: Seit 1885 hat sich der Dow Jones noch nie so schnell von einem so tiefen Markttief erholt.

Sehen Sie sich in der untenstehenden Grafik aus der Bärenperspektive an, wie eng der Rückgang und die Erholung des Dow Jones 2020 im Vergleich zum Rückgang und der Erholung des Subprime-Bärenmarkts 2007-2013 ist. Ich weiß, dass der Marktrückgang von 2007-2009 mit 54% der zweittiefste prozentuale Rückgang des Dow Jones seit 1885 war, der nur noch vom Marktcrash von 1929-32 mit 89% übertroffen wurde. Aber historisch gesehen ist ein Rückgang von 37% für den Dow Jones ein respektabler Rückschlag von den Bullen durch Mr. Bear, aber in nur achtundzwanzig Handelssitzungen? Und dann ein Wiederanstieg auf nur 1,53% kurz vor einem neuen Allzeithoch in nur 114 Handelssitzungen?

Ich weiß, dass ich mich wiederhole, aber das ist wirklich merkwürdig, und ich möchte diesen Punkt festhalten; zurückgehend auf 1885 ist der 37%ige Marktrückgang und die Erholung im Jahr 2020 ohne historische Präzedenzfälle.

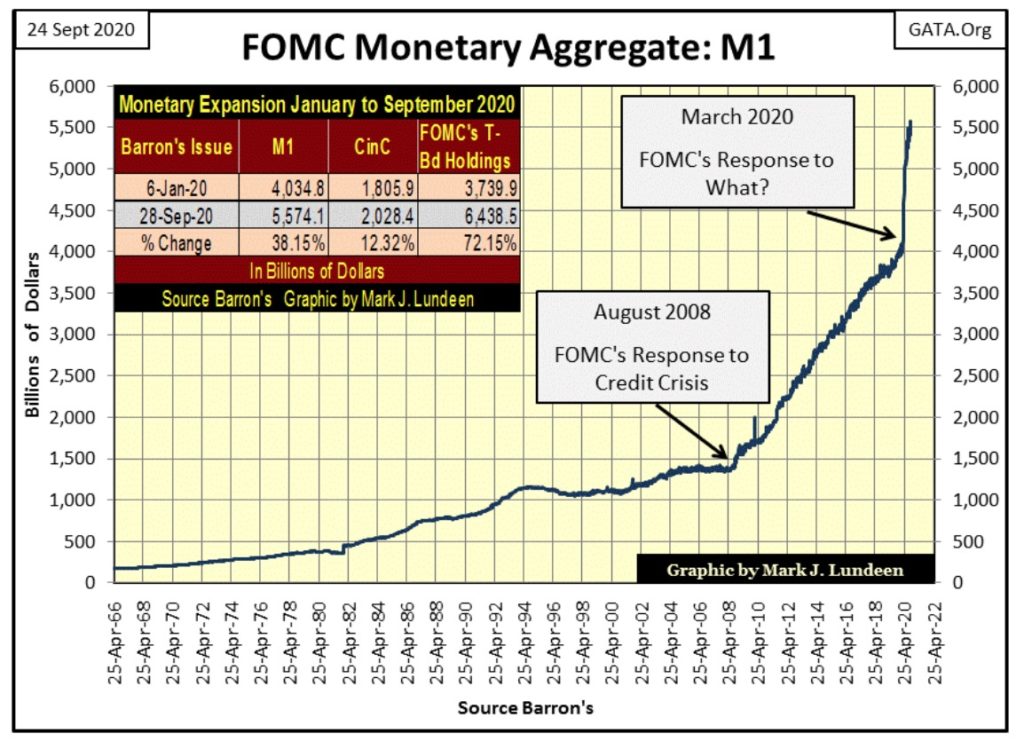

Was geht hier also vor? Ich weiß, dass meine treuen Leser wissen, dass ich all dies nun den idiotischen Savants in die Schuhe schieben werde, die die „Geldpolitik“ im FOMC gestalten. Aber wenn ich mir ihre „Geldpolitik“ im Diagramm ihres M1-Geldmengenaggregats unten bis 1966 ansehe, denke ich, dass ich zu Recht behaupten kann, dass ich die Fingerabdrücke der Idioten seit 2008 auf unseren Märkten sehe.

Anmerkung zu M1-Daten: Ab nächster Woche wird die Federal Reserve die M1-Daten nur noch auf monatlicher Basis veröffentlichen. Das sind zwölf Datenpunkte pro Jahr anstelle der derzeit zweiundfünfzig. Als Datenhund rieche ich eine Ratte.

In der Vergangenheit habe ich bereits erklärt, dass ich der Ansicht bin, dass der 54%ige Marktcrash 2007-09 vom FOMC abgebrochen wurde. Auf der Grundlage der Dividendenrendite hätte der Dow Jones um mindestens 70% fallen müssen. Die steiler werdende Steigung von M1 ab August 2008, zwei Monate vor der Marktpanik vom Oktober 2008, unterstützt diese meine Position. Und nun ist die Steigung von M1 seit März 2020 vertikal gestiegen; warum?

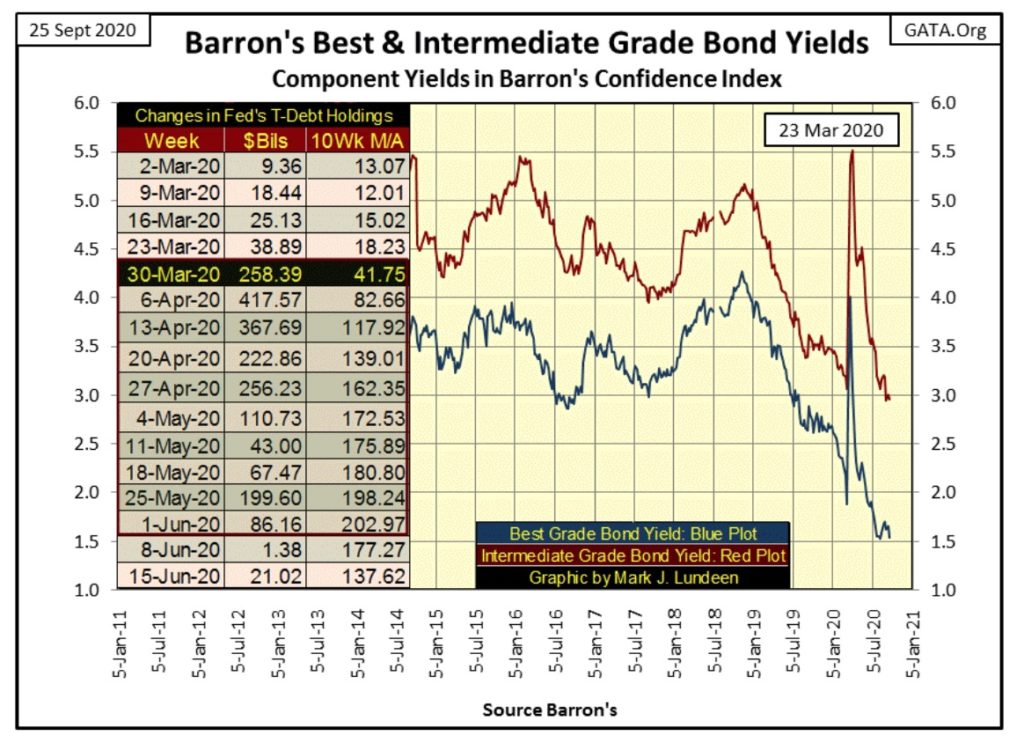

Wenig kommentiert von zeitgenössischen Marktbeobachtern, aber Anfang 2020 befand sich der Markt für Unternehmensanleihen auf der Flucht in eine Verkaufspanik, wie man an den Renditespitzen der Barron’s Best und Intermediate Grade Unternehmensanleihen unten sehen kann.

Diese beiden Anleihenserien werden von den Anleihen-Ratingagenturen als „Investment Grade“ eingestuft. Doch innerhalb von nur zwei Wochen im März verdoppelten sich die Renditen der Barron’s Best Grade Bond Yields (Blue Plot) von 1,88% auf 4,01%, wobei die Renditen der Barron’s Intermediate Bond Yields einen ähnlichen Anstieg verzeichneten.

Am 23. März dieses Jahres, als die Renditen von Unternehmensanleihen ihren Höchststand erreichten, kündigte das FOMC zum ersten Mal überhaupt an, dass es Unternehmensanleihen kaufen werde.

Am 23. März 2020 kündigte die Federal Reserve an, dass sie Unternehmensanleihen mit Investment-Grade-Rating kaufen werde, und am 9. April legte sie den Betrag auf bis zu 250 Milliarden Dollar fest und weitete den Kauf auf Schrottanleihen aus. Diese Kolumne zeigt, dass es durch diese Interventionen gelungen ist, die Kreditmärkte zu stabilisieren: Die Preise stiegen und die Handelsspannen verringerten sich. Die Befugnisse zur Vergabe von Notfallkrediten bieten jedoch eine unzureichende Grundlage für die Geschäfte der Federal Reserve mit Unternehmensanleihen. Angesichts dieser Erkenntnisse würde die Befugnis des Kongresses, neben den US-Treasuries auch Unternehmensanleihen zu kaufen und zu verkaufen, dazu beitragen, die Operationen der Federal Reserve auf ein Finanzsystem auszurichten, das sich zu einem kapitalmarktorientierten Finanzsystem entwickelt hat.

https://voxeu.org/article/federal-reserve-needs-power-buy-corporate-bonds

Hätte das FOMC im vergangenen März nicht in die Finanzmärkte eingegriffen, wie im obigen Link berichtet, hätte der Dow Jones die Deflation weit unter seinem BEV -37%-Niveau, das in seinem BEV-Diagramm oben zu sehen ist, fortgesetzt, als sich der Sommer näherte und die Renditen von Unternehmensanleihen auf alarmierende Niveaus stiegen.

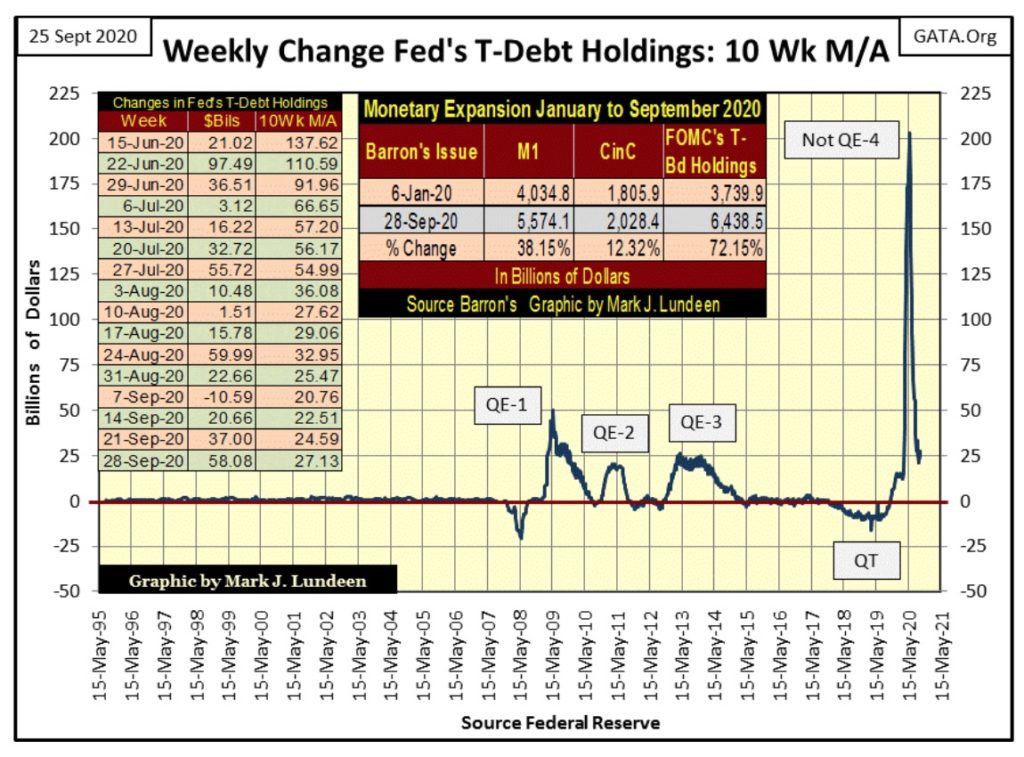

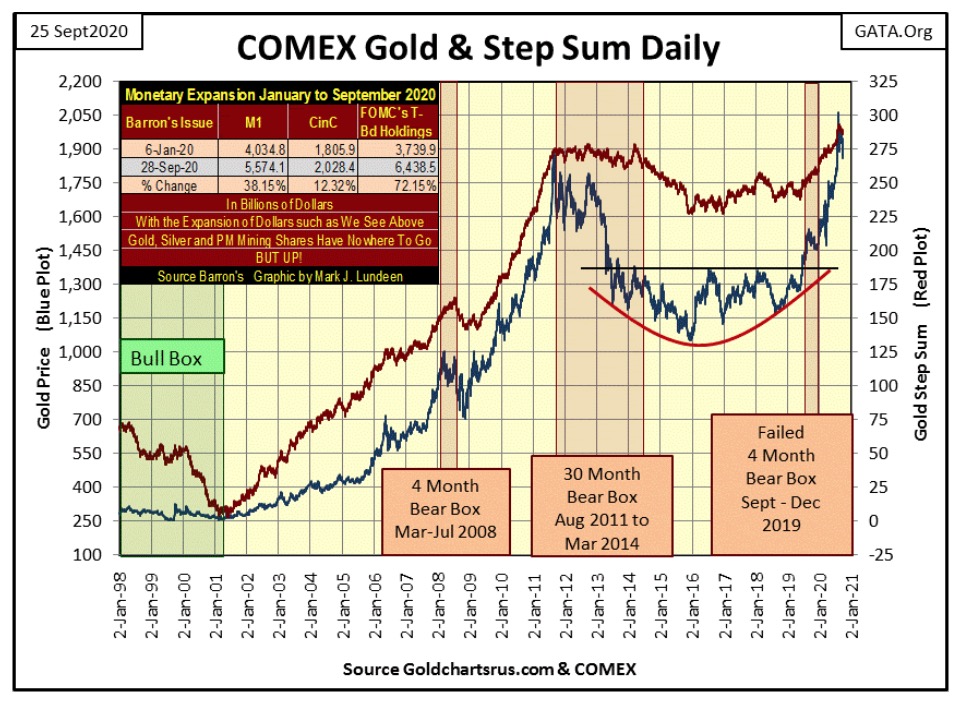

Dies geschah nicht, sondern nur, weil das FOMC das Finanzsystem mit „Liquidität“ überschwemmte, wie aus der Tabelle in meinem Diagramm von M1 oben ersichtlich ist. Seit Barrons erster Ausgabe für 2020, in nur neun Monaten:

- M1 ist um 38,15% gestiegen

- CinC hat um 12,32% zugenommen

- Die Bestände der US-Notenbank an US-T-Schulden sind um satte 72,15% gestiegen.

Genauso wie das FOMC 2008-09 Subprime-Hypotheken zu Preisen kaufte, die alle anderen nicht zahlen wollten, begannen diese idiotischen Savants im Jahr 2020 Unternehmensanleihen zu Preisen zu kaufen, die alle anderen nicht zahlen wollten, und nutzten die reine Geldmengeninflation zur Finanzierung ihrer Käufe.

Wenn Sie die tatsächliche finanzielle Lage der S&P-500-Unternehmen und der dreißig Dow-Jones-Unternehmen wissen wollten, dann habe ich die beste Vermutung, dass sie in allzu vielen Fällen stinken. Mit anderen Worten: Bekannte Unternehmen, deren Produkte und Dienstleistungen allen bekannt sind, haben Schwierigkeiten mit dem Schuldendienst ohne die Hilfe von „politischen Entscheidungsträgern“, die ihre Anleihebewertungen unterstützen.

Da das FOMC „die Marktbewertungen unterstützt“, wie sie es seit weit über einem Jahrzehnt tun, bleiben die Bullen, die an der Wall Street frei herumlaufen, fett, dumm und glücklich. Ich weiß nicht wann, aber eines Tages in nicht allzu ferner Zukunft wird es Mr. Bär sein, und darin werden Sie glücklich sein, Gold- und Silberbarren und Aktien der Edelmetallgräber zu besitzen.

Oh, und was ist mit der Frage, ob der Dow Jones in den kommenden Wochen und Monaten eine Korrektur von plus 10% erleben wird? Bei der Welt, wie sie jetzt ist, fragen Sie mich nicht, denn ich habe keine Ahnung, ob sie das wird, oder ob der Dow Jones von hier aus neue Allzeithochs erreichen wird, was er könnte. Das Einzige, was ich mit Sicherheit sagen kann, ist, dass ich mich nicht den Finanzmärkten aussetzen möchte, wenn das Jahr 2021 näher rückt, denn ich sehe monumentale Risiken und erbärmliche Belohnungen für Kleinanleger, die an der Wall Street wetten.

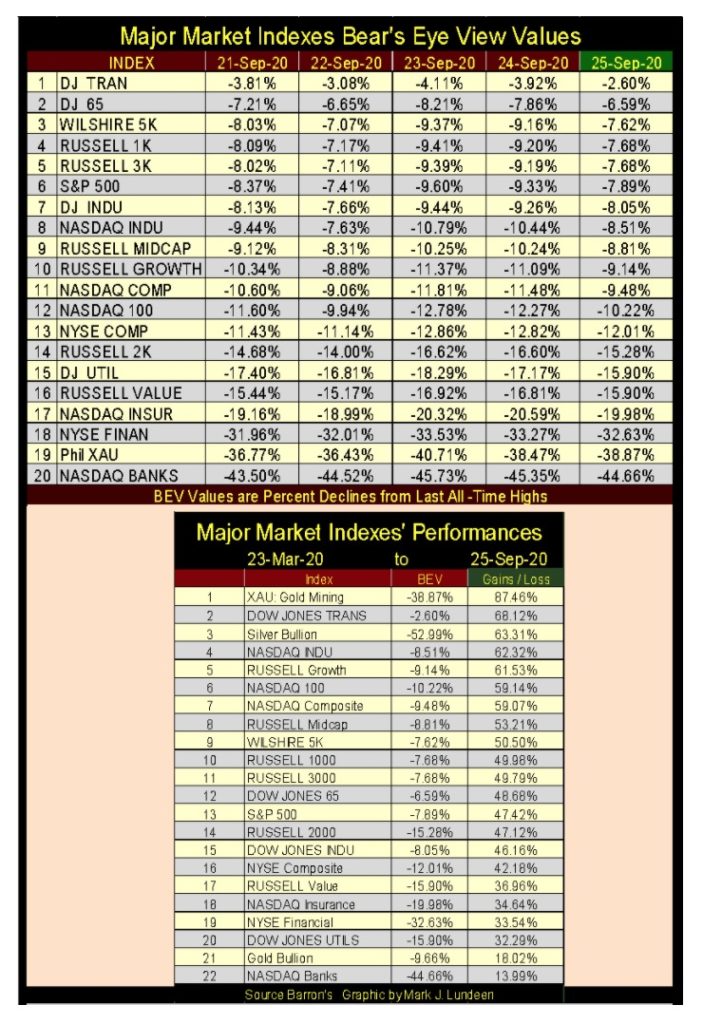

Als nächstes folgen die BEV-Werte für die wichtigsten Marktindizes, denen ich folge. Am 2. September gab es einige neue Allzeithochs (BEV-Nullwerte), aber seitdem keine mehr. Und einige dieser ehemaligen Überflieger, wie der NASDAQ Composite (#11) und 100 (#12), sind diese Woche um zweistellige Prozentsätze deflationiert. Der Dow Jones (#7) schloss die Woche mit einem BEV-Wert von -8,05%. Es ist ermutigend zu sehen, wie sich der Spread zwischen dem XAU (Gold- und Silberbergbau) und den NASDAQ-Banken (#19&20) ausweitet.

Ich bin nach wie vor sehr positiv für den XAU sowie für Gold- und Silberbarren. Es würde mich nicht überraschen, wenn der XAU vor dem Jahr 2021 in der Tabelle unten auf Platz 1 steht.

In der obigen Tabelle zur Entwicklung der Marktindizes bleibt der XAU auf Platz 1. Was hat es mit dem Dow Jones Transports auf Platz 2 auf sich? Es muss UPS sein, der all das Zeug, das die Leute bei Amazon kaufen, ausliefert.

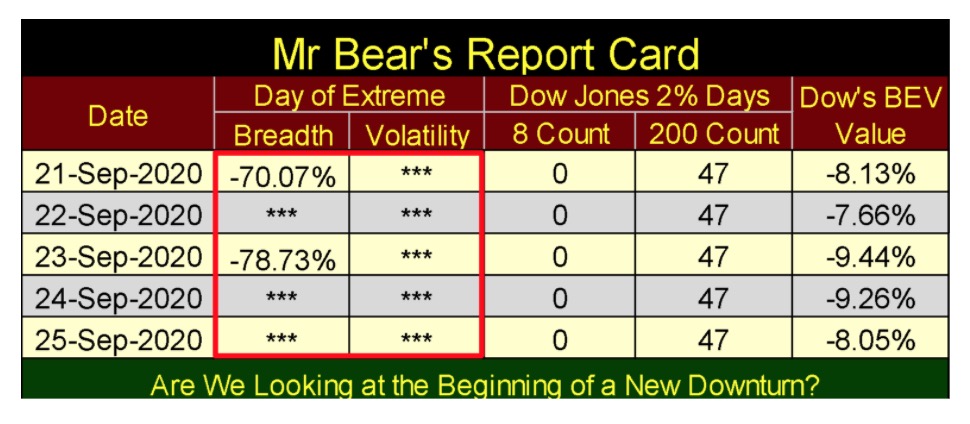

In dieser Woche gab es zwei extreme Marktereignisse; zwei negative NYSE 70% A-D Tage oder Tage mit extremer Marktbreite, wie aus Herrn Bärs untenstehendem Zeugnis hervorgeht. Ich werde dazu nicht viel sagen, außer dass der Aktienmarkt am Montag und erneut am Mittwoch dieser Woche die heiße Breite von Herrn Bär im Nacken gespürt hat.

Merkwürdig ist, dass der Dow Jones nicht, wie sonst üblich, am Montag oder Mittwoch einen 2%igen Tag erlebte. Wir werden wissen, wann Herr Bär wieder aktiv ist, wenn wir wieder einmal eine Zunahme dieser extremen Tage im Markt sehen. Ein Anstieg von 8 ist NIEMALS positiv für den Aktienmarkt. Gegenwärtig enthält die 200er Zählung des Dow Jones 47 sehr abgestandene Dow-Jones-Tage, 2% vom Marktrückgang des letzten Winters / Frühjahrs um 37%, und zeigt nicht viel von allem in unserem aktuellen Markt an. Und wie bereits erwähnt, ist der Wert des Dow Jones BEV noch nicht auf zweistellige Werte gesunken.

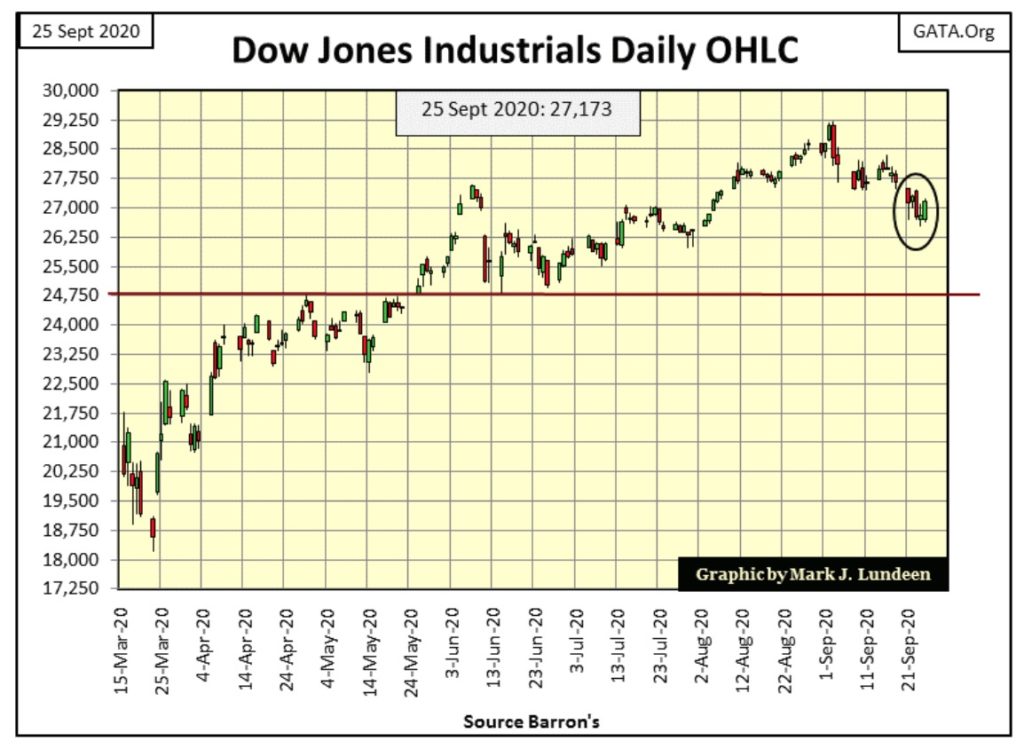

Hier ist der Dow Jones in den Tagesbars. Der Dow Jones könnte in den kommenden Wochen umkehren und vorankommen, aber im Moment sieht der ehrwürdige Dow Jones etwas schwach aus. Es liegt auf der Hand, dass der Dow Jones, wenn er von hier aus vorankommen soll, nicht mehr wie in den letzten drei Wochen nach unten gehen darf.

Aber so oder so, ob der Dow Jones weiter deflationiert oder beginnt, in die Marktgeschichte vorzudringen, ist für diesen Typen ein reiner Zuschauersport. Ich genieße es einfach, mir den FOMC anzuschauen, und Herr Bär duke it out on Wall Street in der untenstehenden Grafik. Aber wenn ich in meinem örtlichen Eimergeschäft eine Marktwette abschließen würde, würde ich einen Nickel auf das FOMC wetten, dass der Dow Jones noch gut für eine neue Runde von Allzeithochs irgendwann Ende 2020 ist.

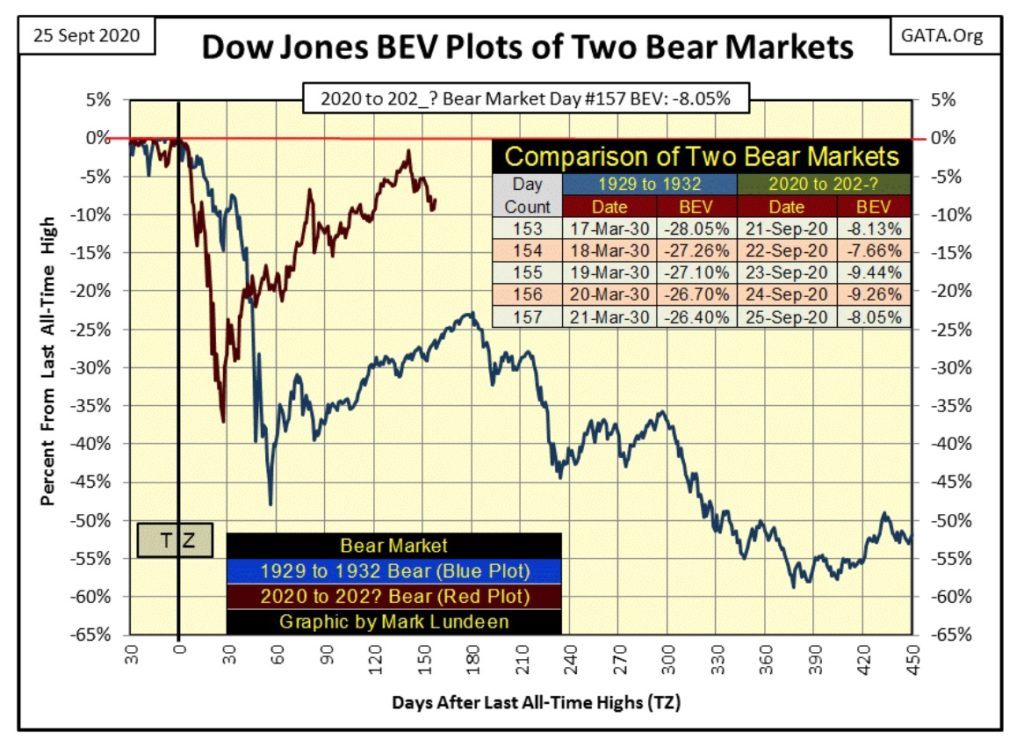

Als nächstes möchte ich einen Vergleich zwischen dem Crash in der Großen Depression und unserem Marktrückgang anstellen. Ich habe mit der Veröffentlichung dieses Diagramms etwa im April letzten Jahres begonnen, um zu sehen, ob der Vormarsch des letzten Frühjahrs und Sommers ein Vorstoß zu neuen Allzeithochs für den Dow Jones oder ein toter Katzensprung war; auch bekannt als eine Dämpfer-Rallye, wie es beim 89%igen Marktcrash von 1929 bis 1932 der Fall war.

Nun, da der September in den Oktober hinein rollt und man anfängt zu glauben, dass der Abprall des Dow Jones von seinen Tiefstständen vom vergangenen März in Wirklichkeit eine Dämpfer-Rallye ist, sieht es wahrscheinlicher aus. Natürlich muss der Dow Jones nur verhindern, dass ich auf die Ähnlichkeit zwischen diesen beiden Bärenmärkten hinweise, damit er zu neuen Allzeithochs übergeht.

Aber wir leben in einer Welt, die in unbrauchbaren Schulden ertrinkt. Dazu gehören auch Unternehmen, die an der Börse handeln, wie die Spitzenrenditen für Unternehmensanleihen im vergangenen März gezeigt haben. Dass der gegenwärtige Marktrückgang mit dem 89%igen Rückgang des Marktcrashs von 1929-32 konkurrieren könnte, ist angesichts der Schuldenlast der amerikanischen Unternehmen eine reale Möglichkeit.

Ich sehe eine große Enttäuschung bei den Goldbullen über die derzeitige Korrektur des Goldes, wie es auch bei den Korrekturen Nr. 1-3 unten der Fall war. So funktionieren die Märkte eben; sie steigen und fallen.

An den Spitzen der großen Bullenmärkte, den Punkten, an denen die großen Bärenmärkte beginnen, glauben Privatanleger, dass sie kugelsicher sind und nur die Möglichkeit von immer neuen Allzeithochs sehen. Es ist ein Fehler, den sie letztendlich bereuen werden.

Zu Beginn eines Bullenmarktes beginnen Anleger bei jeder Marktumkehr, sich auf die früheren Bärenmarkttiefs zu konzentrieren, anstatt sich auf die daraus resultierenden Gewinne zu konzentrieren. Daher tendieren normale Bullenmarktkorrekturen dazu, schwache und zaghafte Bullen abzuschütteln, bevor sie wieder weiterziehen.

Märkte sind grausame Dinge; sie zeigen keine Gnade gegenüber den leichtgläubig Haussierenden in Bärenmärkten oder den Ängstlichen in Bullenmärkten.

Warum bin ich so sicher, dass die Zukunft für den Aktienmarkt in einer Deflation der Marktwerte liegt, während das Aufwärtspotenzial für Gold, Silber und die Bergbauaktien nach wie vor enorm ist? Ich werde es Ihnen sagen, wenn Sie versprechen, es für sich zu behalten.

Ich erhalte Insider-Informationen direkt von den idiotischen Savants im FOMC; sie planen einen Not QE-5 in der untenstehenden Grafik, wenn die Aktien- und Anleihenmärkte das nächste Mal zu deflationieren beginnen, was ihren letzten Not QE-4 in den Schatten stellen wird. Meine Quelle sagt mir, dass sie stundenlang am Tag üben, Nullen nach einer 1 auf ihren Arbeitsstationen zu platzieren, und der Idiot, der 1.000.000.000.000 $ eingeben kann und zuerst die Eingabetaste drückt, gewinnt ein Cookie.

Hey, so wird „Geldpolitik“ im 21. Jahrhundert betrieben, und eines Tages wird jeder bereuen, was diese Leute mit unserem Geld gemacht haben. Das gilt auch für die Inhaber von Edelmetallanlagen. Eines Tages werden sie vielleicht entdecken, dass sie reicher sind, als sie es für möglich hielten, aber sie können sich nicht daran erfreuen in einer Welt, die für das, was wir unten sehen, auf zermürbende Armut reduziert worden ist.

Lenin wusste das.

„Der Weg, die Geschäftsleute zu zermalmen, besteht darin, sie zwischen den Mühlsteinen der Besteuerung und der Inflation zu zermalmen.

– W.I. Lenin

So wie John Maynard Keynes

„Es gibt kein subtileres, sichereres Mittel, um die bestehende Basis der Gesellschaft umzukrempeln, als die Währung zu verderben. Der Prozess setzt alle verborgenen Kräfte des Wirtschaftsrechts auf der Seite der Zerstörung ein, und zwar auf eine Art und Weise, die nicht einer von einer Million Menschen in der Lage ist, zu diagnostizieren.

– Lord John Maynard Keynes

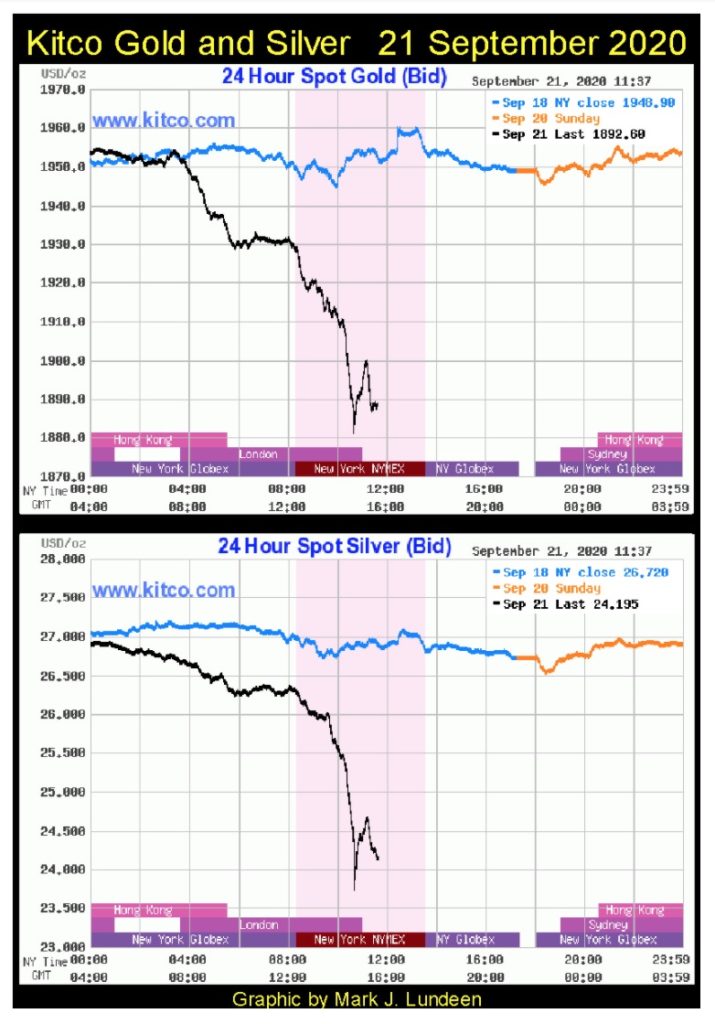

Warum also sahen Gold und Silber letzten Montag in der untenstehenden Grafik eine Verkaufspanik? Die bösen Jungs sind immer noch für die „Geldpolitik“ zuständig, und offensichtlich können sie immer noch eine Verkaufspanik auf den Papierfutures-Märkten auslösen. Aber die Tage sind gezählt, an denen sie dies weiterhin tun können.

Nach der letzten Woche gelang es ihnen immer noch nicht, den Goldpreis um 10% gegenüber seinem letzten Allzeithoch vom August zu korrigieren. Aber selbst wenn sie Gold in den kommenden Wochen zu einer 20%igen Korrektur zwingen sollten, ändert das nichts in einer Welt, in der das FOMC seit Ende letzten Jahres „Liquidität“ in Höhe von 2,69 Billionen Dollar in das Finanzsystem „injizieren“ kann.

Jetzt, da der September in den Oktober 2020 übergeht, warte ich auf den Tag, an dem sowohl Gold als auch Silber an einem einzigen Tag um mehr als 10% zulegen, da die Bewertungen der Finanzanlagen deflationieren und die Anleiherenditen in die Höhe schnellen.

Ich weiß, dass ich das schon einmal gesagt habe, aber dieser Tag wird kommen. Es ist am besten, wenn Sie Ihre Positionen in Gold und Silber haben, bevor es dazu kommt.

Hier ist Gold und seine Schrittsumme, die bis ins Jahr 1998 zurückreicht. Seitdem ist Gold deutlich gestiegen.

Oder hat es das?

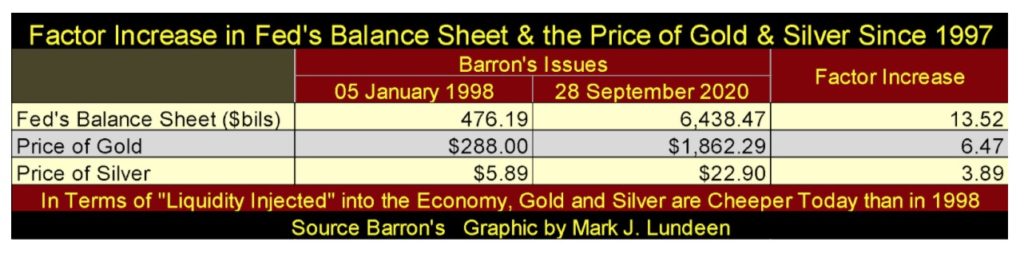

Betrachtet man die Ausweitung der Bilanz der Federal Reserve in der untenstehenden Tabelle, so hat sie sich seit Januar 1998 um den Faktor 13,52 erhöht, während der Preis sowohl für Gold als auch insbesondere für Silber weit zurückblieb. Meiner Meinung nach macht diese Tatsache die Gold-, Silber- und Edelmetallbergbauunternehmen zu überzeugenden Schnäppchen bei den heutigen Preisen.

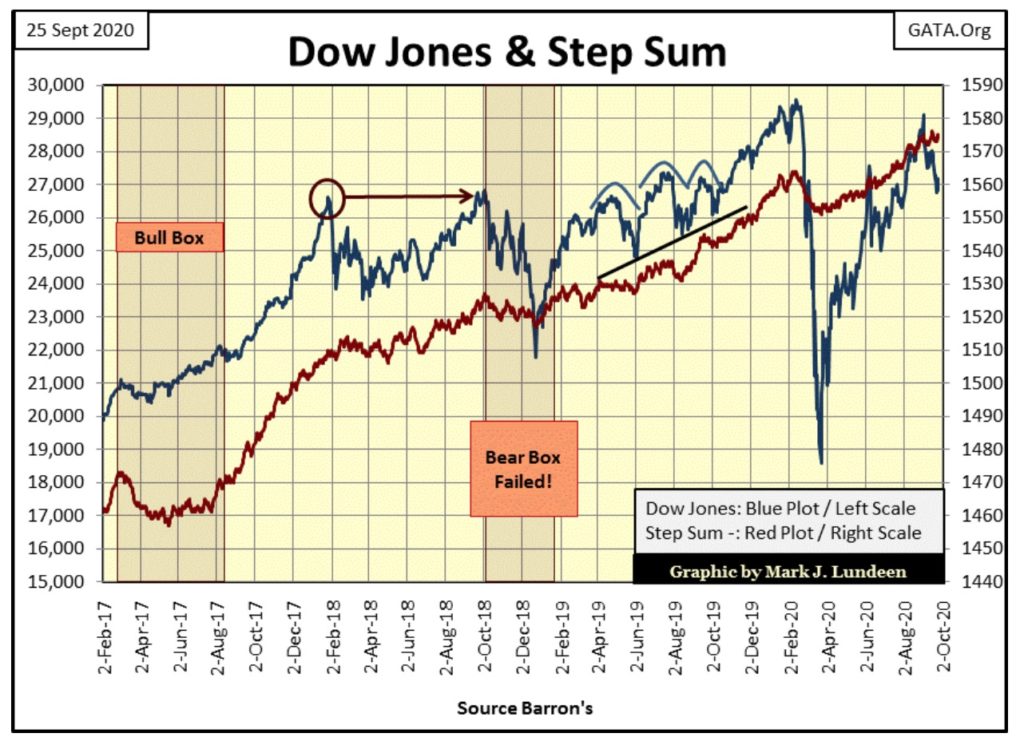

In der untenstehenden Stufensummengrafik des Dow Jones hat sich die Dow-Jones-Preisgrafik (Blue Plot / Market Reality) seit ihrem Höchststand am 2. September von ihrer Stufensummengrafik (Red Plot / Market Expectations) abgekoppelt. Unten sehen Sie die Anfertigung eines Step-Summen-Bärenkastens. Aber ich nehme solche Entkopplungen nicht ernst, wenn sie nicht mindestens acht Wochen andauern, besser noch zwölf oder sechzehn Wochen.

Lesen Sie auch auf Born2Invest: In Krankheit und Gesundheit: der Wein im Rampenlicht von COVID

Der beste Weg, eine Bärenbox zu verstehen, ist, die Realität eines Kursrückgangs zu verstehen, der von den Bullen geleugnet wird; in diesem Fall könnten die Bullen die idiotischen Savants beim FOMC sein.

Sollte sich in den kommenden Monaten eine Bärenbox entwickeln, ist es ratsam, auf die Realität des Marktrückgangs zu setzen, nicht auf die bullischen Erwartungen der Bullen. Wenn dieser Kasten nicht bis Anfang November anhält, ist es zu früh, darüber nachzudenken, aber ich behalte diesen sich entwickelnden Kasten im Auge.

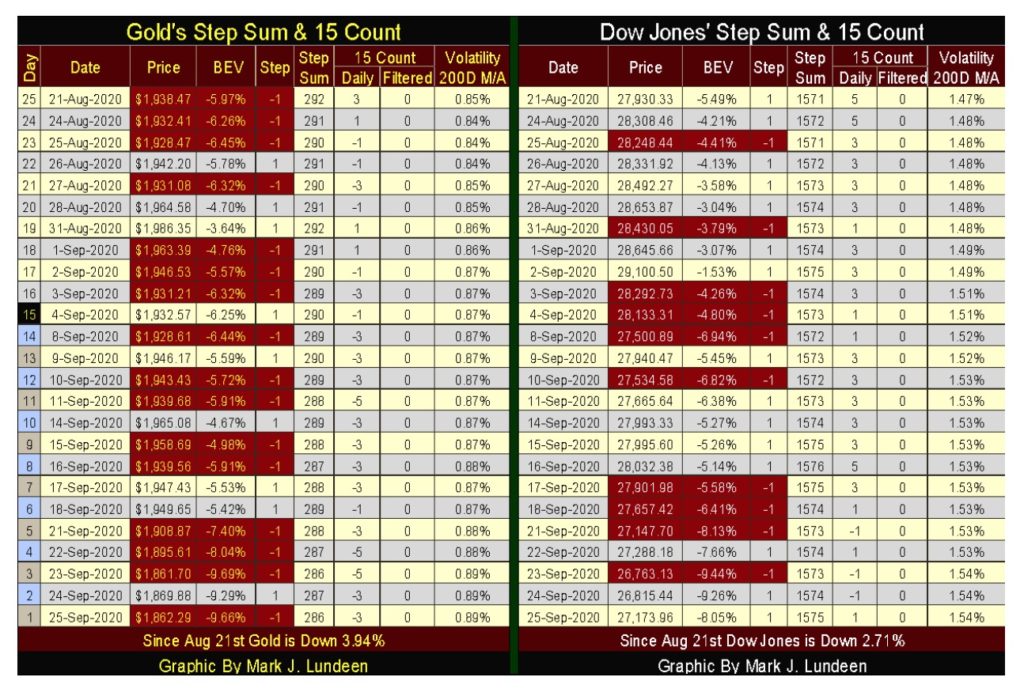

Um auf die unten stehende Tabelle der Stufensummen von Gold zurückzukommen, so wurden die täglichen Goldschließungen im vergangenen Monat von Ausfalltagen überwältigt. Die Stufensumme ist um sechs Nettorückgänge pro Tag gesunken (292-286=6), und die Zahl 15 ist lange Zeit negativ geblieben, obwohl die Zahl 15 bei -5 neutral bleibt. Eigentlich würde ich mir wünschen, dass Gold bei einem Zählerstand von 15 auf -7 oder darunter zurückgehen würde, was Gold technisch gesehen überverkauft und somit für einen Wiederanstieg bereit wäre.

Trotzdem ist das ganze Rot darunter ein bisschen deprimierend. Aber wie bereits erwähnt, ist es das, was die Märkte tun; sie steigen und dann fallen sie wieder. Bei all den Verkäufen, die wir unten gesehen haben, ist es den Bären jedoch nicht gelungen, den BEV-Wert von Gold unter -10% zu drücken, und das könnte die wichtigste Beobachtung sein, die man vom Tisch nehmen sollte.

Was die Tabelle der Dow-Jones-Schrittsummen betrifft, so können wir die Entwicklung der Bärenbox beobachten. Seit dem 21. August ist der Dow Jones um 757 Punkte gefallen, da seine Stufensumme um vier Netto-Tagesfortschritte gestiegen ist. Vergleicht man die Goldpreise mit der Dow-Jones-Tabelle, so wird deutlich, warum Gold in den vergangenen 25 Handelstagen um 3,94% gefallen ist. Ich bin überrascht, dass der Goldpreis nicht um 10% gesunken ist.

Aber bei all den täglichen Fortschritten, die der Dow Jones seit dem 21. August erlebt hat, warum ist er dann um 2,71% gefallen, nachdem das FOMC in dieser Zeit $128 Milliarden in das Finanzsystem „injiziert“ hatte? Wie lange dauert es noch, bis die Idioten ihr Not QE-5 beginnen?

Hier sind einige gefälschte Nachrichten von CNN Business über die Märkte für Gewerbe- und Wohnimmobilien:

New York (CNN Business) Der Wohnungsmarkt ist dank rekordverdächtig niedriger Hypothekenzinsen und Konsumenten, die aus den Städten in die Vorstädte fliehen wollen, glühend heiß. Aber Büros, Einkaufszentren und andere Gewerbeimmobilien sind von der Coronavirus-Pandemie hart getroffen worden.

Das ist alles wahr genug; wie veröffentlicht. Kommerzielle Immobilien sind in den letzten zwei Jahrzehnten zurückgegangen, da der Einzelhandel mit Backstein und Mörtel Geschäfte an Internet-Händler verloren hat. Früher musste man in New York oder Chicago leben, um Zugang zu Waren zu haben, die aus entfernten Ecken der Welt stammten, ein klarer Nachteil für jeden, der in North Dakota oder Wyoming lebt. Aber das Internet hat all das geändert.

Als Beispiel ist hier ein Link für japanische Messer, die sowohl gefertigte als auch handgeschmiedete Küchenwerkzeuge anbieten. Die angebotene Auswahl an Messertypen und dem darin verwendeten Stahl ist erstaunlich, mit Preisen zwischen $100 und über $2000!

Sehen Sie sich die Empfehlungen für das Messer im Link unten an; Menschen aus der ganzen Welt kaufen hier Messer ein, die von alten Samurai-Schwertschmieden hergestellt wurden. Selbst Macy oder Marshall Fields von vor Jahren konnten nicht mit dieser Internetseite konkurrieren, wenn es um Küchenmesser oder andere Konsumgüter auf anderen Seiten geht, und sie haben dafür gelitten.

Büroräume sind ein großer Verlierer des CCP-Virus, da viele Unternehmen entdeckt haben, wie einfach es ist, dass ihre „Büroangestellten“ einfach zu Hause bleiben und online arbeiten. Dieses neue Arrangement erspart ihnen die Kosten für die Anmietung von Büroräumen, so dass diese Unternehmen in nächster Zeit nicht planen, Büroräume anzumieten.

Lesen Sie auch auf Born2Invest: Kann Kupfer mit Gold konkurrieren? Der EV-Boom und seine Auswirkungen auf die Kupferminen

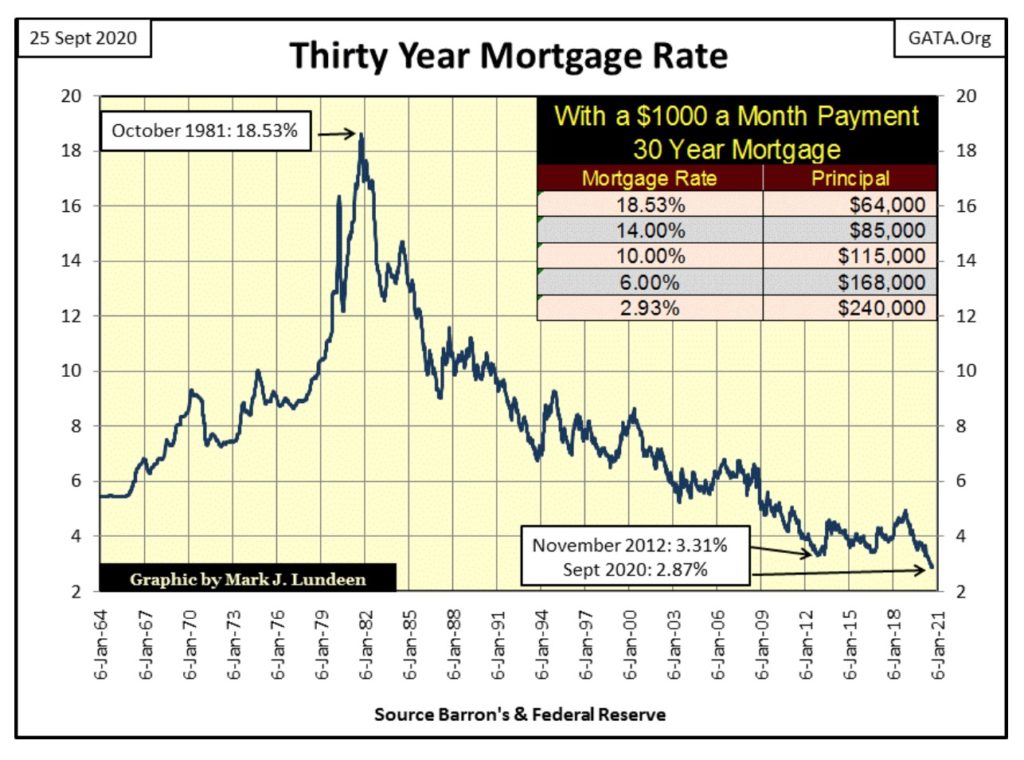

Der Boom der Einfamilienhäuser ist ein monetäres Phänomen. Wie aus der nachstehenden Grafik ersichtlich, sind die Hypothekenzinsen seit Oktober 1981, als sie mit 18,53% ihren Höchststand erreichten, gesunken. Im Oktober 1981 konnte man sich bei einem Zinssatz von 18,53% mit einer monatlichen Zahlung von 1000 Dollar eine Hypothek von nur 64.000 Dollar leisten. Vor einigen Wochen fielen die Hypothekenzinsen auf 2,96%, wobei eine monatliche Zahlung von 1000 $ eine Hypothek von 240.000 $ leisten konnte.

Um die Wahrheit zu sagen, die Sicherheit für beide Hypotheken könnte das gleiche Haus sein. Vierzig Jahre später braucht dieses Haus jetzt aktualisierte Sanitäranlagen, ein neues Dach und neue Fenster, aber Ihr Immobilienmakler erkennt ein echtes Schnäppchen, wenn er eines sieht.

Was diesen CNN-Business-Artikel so gefälscht macht, liegt nicht an der Berichterstattung, die ohnehin schon wahr genug ist, sondern an den offensichtlichen Auslassungen, die bei der Erzählung dieser Geschichte nicht abgedeckt werden. Mit der Zeit wird sich herausstellen, dass die CCP-Virus-Pandemie kein Gesundheitsrisiko mehr darstellt, nämlich die Grippe. Und der Schaden, der den Einzelhändlern durch das Covid-19-Virus zugefügt wurde, war völlig unnötig.

Die „Verbraucher, die aus den Städten in die Vorstädte fliehen wollen“, fliehen aus den Aufruhrzonen. Die Reaktion dieser Städte auf diese Unruhen bestand darin, ihre Polizeidienststellen zu verteidigen und alle von der Polizei festgenommenen Randalierer schnell wieder freizulassen, so dass die Randalierer ihre Stadt wieder plündern und niederbrennen können. Sie haben auch aktiv jedes Unternehmen oder jeden Hausbesitzer verfolgt, der versucht hat, sein Eigentum und seine Lebensgrundlage mit Schusswaffen zu schützen.

Die offensichtliche Frage, die in diesem CNN Fake News-Artikel nicht gestellt wurde, lautete: „Wer will Immobiliensteuern an Kommunalverwaltungen wie diese zahlen?

—

(Bildrechte Cover Bild: Tumisu über Pixabay)

HAFTUNGSAUSSCHLUSS: Dieser Artikel wurde von einer Drittpartei verfasst und gibt nicht die Meinung von Born2Invest, seinem Management, seinen Mitarbeitern oder seinen Mitarbeitern wieder. Bitte lesen Sie unsere Haftungsausschluss für weitere Informationen.

Dieser Artikel kann zukunftsgerichtete Aussagen enthalten. Diese zukunftsgerichteten Aussagen sind im Allgemeinen durch die Worte „glauben“, „projizieren“, „schätzen“, „werden“, „planen“, „werden“ und ähnliche Ausdrücke gekennzeichnet. Diese in die Zukunft gerichteten Aussagen beinhalten bekannte und unbekannte Risiken sowie Ungewissheiten, einschließlich derer, die in den folgenden Warnhinweisen und an anderer Stelle in diesem Artikel und auf dieser Website erörtert werden. Obwohl das Unternehmen der Ansicht sein kann, dass seine Erwartungen auf vernünftigen Annahmen beruhen, können die tatsächlichen Ergebnisse, die das Unternehmen erzielen kann, erheblich von jeglichen zukunftsgerichteten Aussagen abweichen, die die Meinungen des Managements des Unternehmens erst zum Zeitpunkt der vorliegenden Erklärung widerspiegeln. Bitte lesen Sie außerdem unbedingt diese wichtigen Informationen.