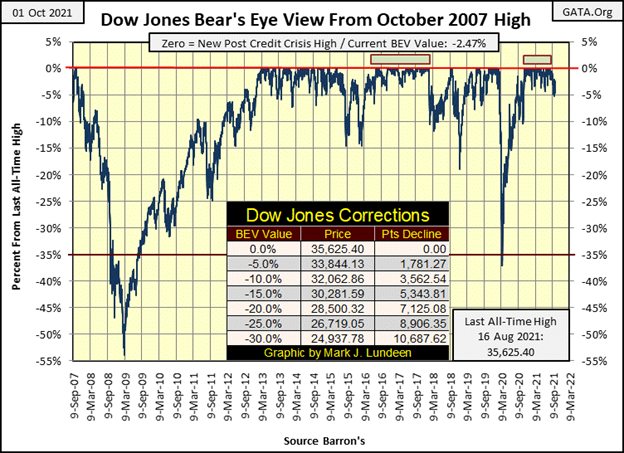

Vor einer Woche, am Donnerstag, schloss der Dow Jones mit einem BEV-Wert von -5,00 %, was ein Tagesabschluss außerhalb der Wertung war. Es war nur ein winziges bisschen außerhalb. Aber egal, es war immer noch ein Tagesschlusskurs, der nicht weniger als 5 % von seinem letzten Allzeithoch entfernt war. Das war das erste Mal seit November letzten Jahres, das erste Mal seit 226 Tagesabschlüssen. Ich spürte, wie sich das Magma der Erde unter mir bewegte. Einen Moment lang hatte ich das Gefühl, dass etwas Bedeutendes, etwas Großes, Schlimmes und möglicherweise sehr Böses aus seinem Kokon hervorkam.

Dann kam und ging diese Woche, und das Magma bewegte sich nicht mehr. Nicht mit dem Dow Jones, der in dieser Woche jeden Tag in der Punkteregion schloss und am Freitag mit einem Bear’s Eye View-Wert von -2,47 % schloss. Gott sei Dank habe ich letzte Woche nichts Unüberlegtes vorausgesagt; so etwas wie, dass wir am Rande des „großen Ereignisses“ stehen.

Ich muss mich einfach damit abfinden, dass dieser Markt von den idiotischen Gelehrten des FOMC verwaltet wird. Wenn Mr. Bear endlich den Ball aufnimmt und anfängt, damit zu rennen, werden diejenigen unter uns, die den Markt beobachten, endlich ein paar echte Abwärtsbewegungen sehen; ein paar große Dow-Jones-2%-Tage. Bis dahin werde ich mich einfach beruhigen und die Show genießen, so gut ich kann.

Das bedeutet nicht, dass der Aktienmarkt jetzt in eine weitere Phase des schnellen Aufstiegs eintreten wird. Das könnte allerdings der Fall sein. Aber der Aktienmarkt hat seit seinen Tiefstständen vom März 2020 beeindruckende Fortschritte gemacht. Die Wahrscheinlichkeit, dass die nächsten achtzehn Monate die letzten wiederholen, ist gering.

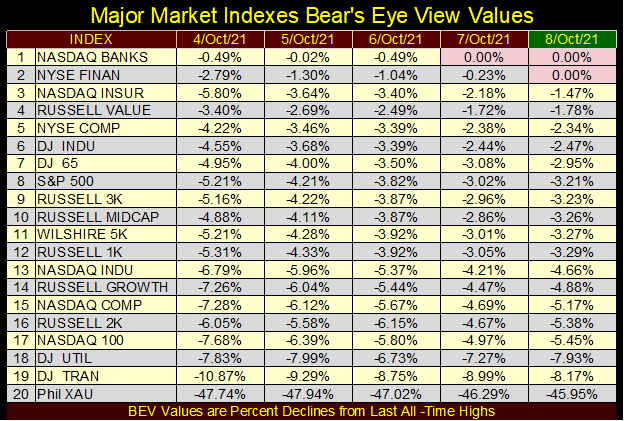

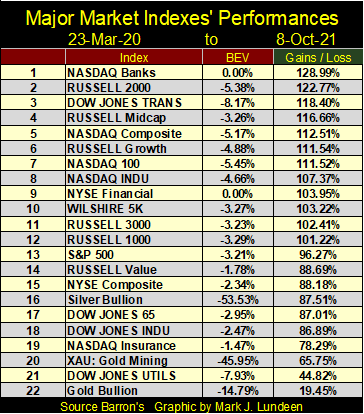

Ein wahrscheinliches Szenario für die kommenden Wochen und Monate ist in der nachstehenden Tabelle zu sehen, in der die BEV-Werte der wichtigsten Marktindizes aufgeführt sind. Die Indizes verzeichneten am Ende der Woche einige BEV-Nullen. Angesichts der anhaltenden Turbulenzen auf dem chinesischen Immobilienmarkt (u. a. Evergrande) finde ich es merkwürdig, dass die Finanzwerte in dieser Woche neue Allzeithochs erreichten.

Wie schlimm steht es um den chinesischen Immobilienmarkt? Das folgende Video von ADV China ist aufschlussreich. Die Moderatoren von ADV China leben und arbeiten seit über einem Jahrzehnt in China. Beide sprechen und schreiben Chinesisch in Mandarin und sind durch ganz China gereist. Die Korruption im chinesischen Baugewerbe ist verblüffend.

Und es sind nicht nur Immobilien, an denen chinesische Unternehmen gespart haben. China hat giftige Tiernahrung und Babynahrung auf dem Weltmarkt verkauft. Der berühmte Drei-Schluchten-Staudamm bricht nach nur wenigen Jahren am Netz (siehe Foto unten). Was gibt es sonst noch zu sagen, als dass das China der KPCh für minderwertige, schäbige Produkte bekannt ist. Ich sollte anmerken, dass die Corona-Viren der KPCh Weltklasse sind.

Festlandchina ist ein Schlamassel; ein Schlamassel, der durch Geld aus dem Westen kapitalisiert wurde. Vielleicht ist das Engagement der Wall Street gegenüber Evergrande selbst begrenzt. Aber wenn Evergrande die chinesische Wirtschaft in den Abgrund reißt und eine Schockwelle von Zahlungsausfällen im chinesischen Finanzsystem auslöst, dann sollten Sie wissen, dass das amerikanische Finanzwesen ein großes Engagement in China hat. Wenn China untergeht, ist es schwer vorstellbar, dass der amerikanische Aktienmarkt dem nicht folgen würde.

Doch in dieser Woche spielte das alles keine Rolle, da die Finanzindizes die besten Ergebnisse erzielten und die anderen Indizes sich innerhalb oder nahe der Gewinnzone bewegten. Natürlich befinden sich die Gold- und Silberminen im XAU nach wie vor in einer Krise. Aber sie haben ja auch keine Freunde beim FOMC.

Wenn dieser Markt sich weigert, nach unten zu gehen, könnte das unten gezeigte Muster genau das sein, was wir erwarten sollten, bis wir alle spüren, dass sich das Magma wieder unter unseren Füßen bewegt.

Das folgende Diagramm, das den Dow Jones in Tagesbalken darstellt, ist ein besseres Modell für das, was ich erwarte, bis Herr Bär kommt und sich das holt, was ihm in diesem Markt zusteht. Von seinen Tiefstständen im März 2020 (18.591) hat der Dow Jones seine Jahrtausendlinien mit Leichtigkeit überwunden. Dann kam der Mai 2021, und in den letzten sechs Monaten kämpfte der Dow Jones mit der 35.000er-Marke.

Es kann sein, dass der Dow Jones immer noch über 36.000 schließt, aber es könnte noch eine Weile dauern, bis er das tut, da die anderen oben genannten großen Marktindizes sich ähnlich entwickeln.

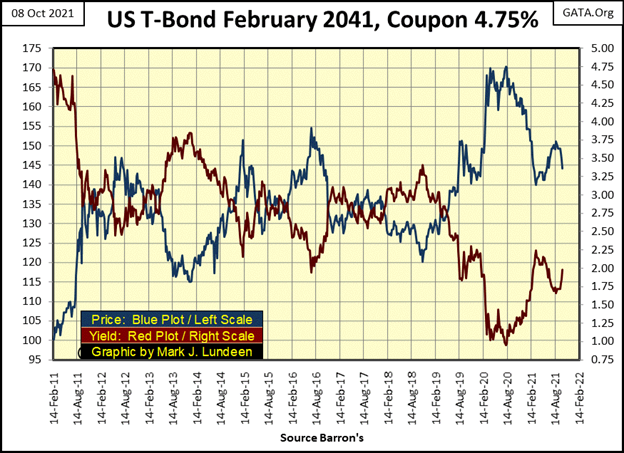

In den letzten Wochen sind die Anleiherenditen gestiegen (rotes Diagramm unten) und die Anleihekurse gesunken (blaues Diagramm). Dieser 30 Yr. T-Bond wurde im Februar 2011 begeben, so dass er im Oktober 2021 eigentlich ein 20 Yr. T-Bond. Aber die „politischen Entscheidungsträger“ haben die aktuelle Rendite von ihrem ursprünglichen Kupon von 4,75 % auf 0,95 % Anfang August 2020 heruntergehandelt.

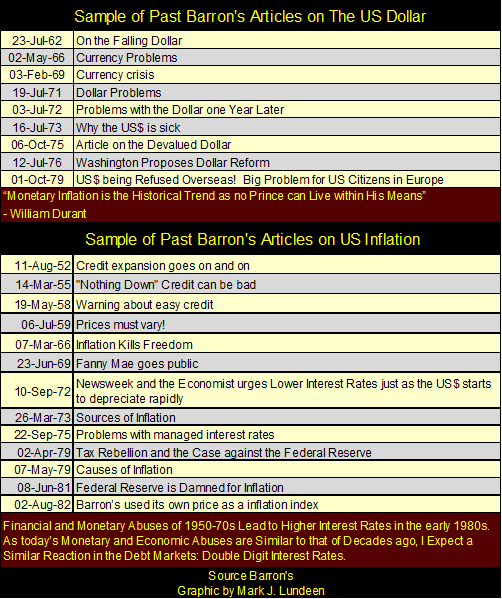

Ich gehe davon aus, dass sich dieser Tiefstand von vor einem Jahr als absoluter Tiefpunkt der Anleiherenditen im aktuellen Zyklus erweisen wird, einem Zyklus, der im Herbst 1981 begann. Wenn dem so ist, können die Anleiherenditen nur noch nach oben gehen. Angesichts der massiven Marktmanipulationen, die der Anleihemarkt seit Oktober 1981 erlebt hat, rechne ich damit, dass die Anleiherenditen wieder die Höchststände von vor vierzig Jahren erreichen werden. Es ist Newtons 3. Gesetz der Bewegung, das auf die Finanzmärkte angewandt wird: Für jede Aktion gibt es eine gleiche, aber entgegengesetzte Reaktion.

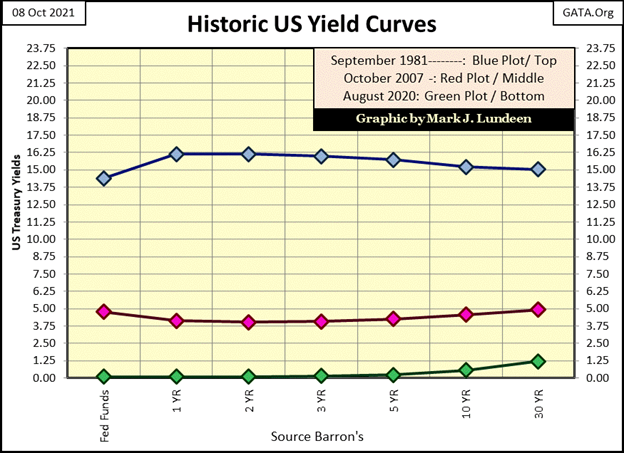

Nachfolgend ist dargestellt, wie die Renditekurve im September 1981 (blaues Diagramm unten) sowie kurz vor dem Fiasko auf dem Subprime-Hypothekenmarkt (Oktober 2007, rotes Diagramm) und dem unglaublichen Tiefpunkt des Zyklus im August 2020 (grünes Diagramm) aussah.

Ich nenne die Mitglieder des Offenmarktausschusses der US-Notenbank Idioten, weil sie es sind. Diese Leute sind eigentlich brillant, aber es fehlt ihnen an Weisheit. Sie haben die Renditekurve seit dem Subprime-Hypothekendebakel (rotes Diagramm) auf Null gesenkt, weil sie wussten, dass sich Regierungen, Unternehmen und Einzelpersonen mit den reichlich vorhandenen Krediten, die sie zur Verfügung gestellt haben (Schulden an Sie und mich), zu sehr attraktiven Zinssätzen, die seit Jahren fast bei Null liegen, eindecken würden (grünes Diagramm unten). Junk-Bonds brachten früher zweistellige Renditen. Heute rentieren sie das, was Sparkonten bei Banken ihren Einlegern vor 2008 boten – dank der idiotischen Sparer des FOMC.

Und zu welchem Zweck haben diese Idioten das alles getan? Um die Bewertungen der Märkte wieder aufzublähen, wie schon seit Alan Greenspan die Wall Street im Oktober 1987 mit reichlich Liquidität versorgt“ hat. Wie Heroin ist diese vier Jahrzehnte währende Hausse zu einer verhängnisvollen schlechten Angewohnheit geworden.

Im Oktober 2021 ächzen zu viele Bilanzen unter ihrer Last des Schuldendienstes. Sollte sich die Renditekurve lediglich auf den Stand von Oktober 2007 zurückbewegen, werde nicht nur ich das Magma unter meinen Füßen spüren. Wenn die Renditekurve wieder den Höchststand vom September 1981 erreicht (und das wird sie), wird die Wall Street selbst zusammenbrechen, während Lavaströme das untere Manhattan verschütten.

Vielleicht übertreibe ich im obigen Text ein wenig. Aber es ist keine Übertreibung, wenn ich sage, dass der Markt für außerbörslich gehandelte Derivate mit einem Volumen von mehreren zehn Billionen Dollar das globale Bankensystem zum Schmelzen bringen wird, wenn die Zinssätze und Anleiherenditen wieder den Stand von 2007 erreichen.

Warum kaufen Menschen Aktien von Unternehmen, die an der NYSE und NASDAQ gehandelt werden? Im inflationsgesteuerten Finanzsystem des Jahres 2021 ist es eine Wette, dass man für einen eingesetzten Dollar zwei oder drei Dollar zurückbekommt.

Aber das war nicht immer so. Während des Goldstandards war der Zugang des Finanzsystems zu Geld durch die Beschränkungen begrenzt, die ihm durch die Verfügbarkeit von Gold auferlegt wurden. Da Gold als Geld selten und kostbar ist, wurden unkontrollierte Preissteigerungen innerhalb des Systems, einschließlich der Bewertungen auf dem Aktienmarkt, begrenzt.

Warum also sollten die Menschen während des Goldstandards Aktien kaufen? Vor langer Zeit wurden Aktien nicht wie heute als Mittel zur Erzielung von Gewinnen auf dem Markt verstanden. Vor langer Zeit sahen die Anleger in Aktien ein Mittel, um ein höheres Einkommen zu erzielen, als sie es mit Anleihen oder durch das Sparen von Geld auf einer Bank erreichen konnten.

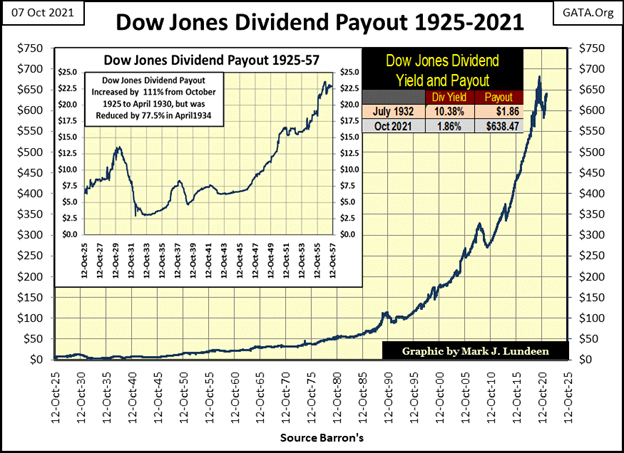

Mit dem Kauf von Aktien erwirbt man einen Bruchteil des Eigentums an einem Unternehmen, und ein Bruchteil des Eigentums berechtigt die Aktionäre zu einem Anteil an den Gewinnen aus der Geschäftstätigkeit des Unternehmens, d. h. zu Dividendenausschüttungen. Und im Gegensatz zur festen Ausschüttung einer Anleihe sind die Dividendenausschüttungen im letzten Jahrhundert stark gestiegen (siehe Grafik unten). Ja, wie alles andere ist auch dieses „Wachstum“ der Dividendenausschüttungen auf die Geldinflation zurückzuführen, die von der Federal Reserve ausgeht. Aber für die Anleger ist das um einiges besser als die feste, niemals wachsende Ausschüttung, die eine Anleihe bietet.

Aber sehen Sie sich an, was während des Zusammenbruchs der Großen Depression geschah. Die Dow-Dividendenausschüttungen sanken um 77 %. Im Jahr 1932 waren die Menschen, die eine Anleihe mit fester Ausschüttung besaßen, dankbar, dass sie Anleihen von General Electric besaßen und nicht deren Aktien.

Es gibt ein altes ökonomisches Gesetz, das heute meist vergessen (ignoriert?) wird: Je höher die Rendite, desto höher das Risiko einer Investition. Das sollte man bedenken, wenn man die Gewinne betrachtet, die der Aktienmarkt seit März 2020 verzeichnet hat.

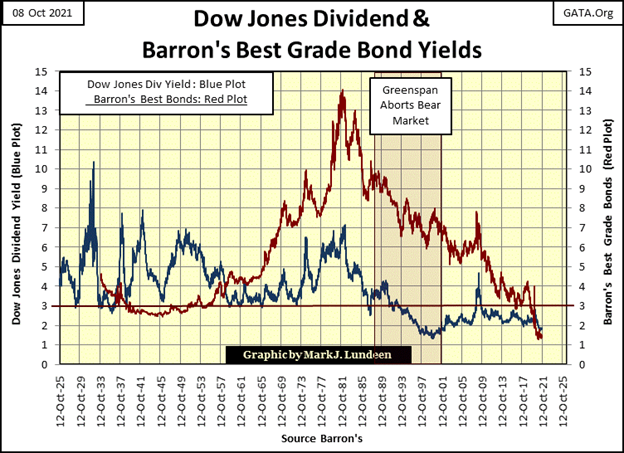

Mit diesem Gedanken im Hinterkopf betrachte ich die nächste Grafik, in der ich die Dividendenrendite des Dow Jones (blaue Kurve) und die Renditen der Barron’s Best Grade Bonds (rote Kurve) aufzeichne. Meine Daten für die Best Grade Bond Yields beginnen im Jahr 1933, aber ich bin sicher, dass das unten dargestellte Muster auch während der Goldstandard-Ära zutraf, nämlich dass die Dividendenrenditen höher waren als die Anleiherenditen. Und das zu Recht, denn die Risiken für Erträge aus dem Besitz von Stammaktien waren höher als bei Anleihen.

Anleihen sind rechtliche Verträge über Schulden. Die Anleger kaufen eine Anleihe in dem Wissen, dass das Unternehmen die absolute rechtliche Verpflichtung hat, die Kuponzahlungen pünktlich zu leisten. Jedes Unternehmen, das seinen Anleihegläubigern die Kupons nicht zahlt, ist laut gesetzlicher Definition zahlungsunfähig, was dazu führt, dass die Vermögenswerte des Unternehmens zugunsten der Anleihegläubiger liquidiert werden. Die Eigentümer des zahlungsunfähigen Unternehmens, die Aktionäre, erhalten die Brosamen, die übrig bleiben, nachdem sie den Anleihegläubigern ihre Forderungen bezahlt haben.

So war es zumindest, bis General Motors 2008 zahlungsunfähig wurde. Der damalige Präsident Obama (ein ehemaliger „Community Organizer“ aus Chicago) hat die Anleihegläubiger von GM um ihren Anteil gebracht, zum Nutzen der GM-Gewerkschaften und wahrscheinlich auch anderer „progressiver Organisationen“.

Dividendenausschüttungen müssen laut Gesetz nach der Zahlung der Anleiheverbindlichkeiten eines Unternehmens erfolgen. Außerdem sind Unternehmen rechtlich nicht verpflichtet, ihren Aktionären eine Dividende zu zahlen, was in Zeiten wirtschaftlicher Not auch nicht der Fall sein kann, ohne dass die Aktionäre des Unternehmens einen Rechtsanspruch darauf haben.

Von 1933 bis 1958 (und ich bin mir sicher, dass dies schon lange vor 1933 der Fall war) warfen Aktiendividenden mehr Rendite ab als Anleihen, wie die unten stehenden Daten von Barron’s zeigen. Anhand dieser Daten konnten Anleger tatsächlich profitable Ein- und Ausstiegspunkte für den Aktienmarkt festlegen. Wenn die Dividendenrenditen höher waren als die Anleiherenditen, wenn die Anleger für das Risiko, das sie mit dem Besitz von Aktien eingehen, angemessen entschädigt wurden, verkauften sie Anleihen und kauften Aktien. Wenn die Dividendenrenditen in etwa den Anleiherenditen entsprachen, wurden sie nicht mehr für die Risiken des Aktienbesitzes entschädigt. Sie verkauften also Aktien und kauften Anleihen und warteten, bis die Dividendenrenditen wieder so hoch waren, dass die Aktionäre für die Risiken des Aktienbesitzes entschädigt wurden.

Dieses System, Aktien gegen Anleihen bzw. Anleihen gegen Aktien zu tauschen, sorgte dafür, dass die Anleger in der Nähe der Höchststände der Hausse aus dem Aktienmarkt ausstiegen und in der Nähe der Tiefststände der Baisse wieder einstiegen.

This system of switching back and forth from stocks to bonds ended in 1958, when bond yields began soaring far above dividend yields. Which coincidently was also the first year of a gold run on the US Treasury, the consequence of over-issuance of paper dollars (CinC), unbacked by US gold reserves into the economy. This run on the US gold reserves continued until August 1971, when the US Government terminated the Bretton Woods $35 gold peg.

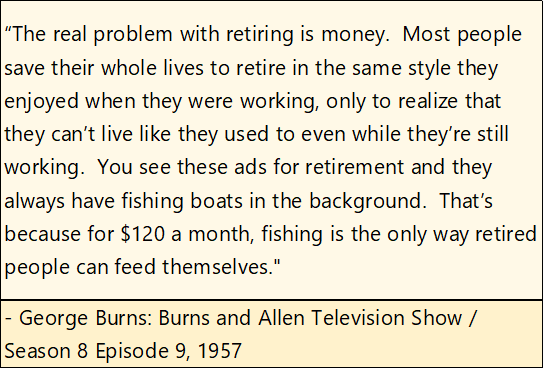

Nachstehend ein Zitat von George Burns aus der beliebten Burns & Allen Comedy Show aus dem Jahr 1957. Ich gehe davon aus, dass die 120 Dollar pro Monat die typische Sozialversicherungszahlung der damaligen Zeit waren. Wie hoch war sie im August 1971? Ich weiß es nicht, aber es waren mehr als 120 Dollar im Monat. Die Erhöhung der Sozialversicherungsbeiträge war nicht darauf zurückzuführen, dass die Regierung großzügig war, sondern darauf, dass sie die ständig sinkende Kaufkraft des Dollars erkannte, den das US-Finanzministerium und die Zentralbank jahrzehntelang falsch verwaltet hatten.

Die Auswirkungen der inflationären Geldpolitik der US-Regierung auf die Finanzmärkte sind in der obigen Grafik zu sehen, in der die Anleiherenditen von 1957 bis 1981 von unter 4 % auf 14 % gestiegen sind, also weit über die Dividendenrenditen. Nach 1958 stiegen die Risiken beim Besitz von Anleihen stark an. In der Tat wurden sie zu garantierten Verlierern, zu „Konfiskationszertifikaten“ (wie in den verstaubten alten Seiten von Barron’s vor langer Zeit dokumentiert), wenn man die Inflationsverluste dieser festverzinslichen Anlagen in Betracht zieht.

Nach dem Höchststand der Renditen im Oktober 1981 begann der Anleihemarkt wieder sehr profitabel zu werden, als die Anleiherenditen einbrachen. Heute, wo die Anleiherenditen unter 2 % liegen, haben die Anleihekurse nicht mehr viel Spielraum für eine weitere Bewertungsinflation. Und der Cashflow aus einer Anlage, die viel weniger als die tatsächliche VPI-Inflationsrate abwirft, macht den gesamten Anleihemarkt im Jahr 2021 sehr unattraktiv. Sie können sicher sein, dass Herr Bär große Pläne für den Rentenmarkt in den kommenden Jahren hat.

Die Geschichte des Aktienmarktes nach 1958 war viel profitabler als die der Anleihen. Dies war insbesondere nach August 1982 der Fall, als der Dow Jones einen jahrzehntelangen Aufstieg begann, der bis heute anhält.

Aus der obigen Grafik der Aktien- und Anleiherenditen lässt sich ablesen, dass die Renditen für Aktien und Anleihen im Jahr 2021 jahrzehntelang auf Niveaus gedrückt wurden, die weit unter den wirtschaftlichen und marktwirtschaftlichen Realitäten lagen. In der Ära des Goldstandards galt eine Aktie oder Anleihe mit einer Rendite von unter 2 % als risikoarme Anlage. Doch diese Zeiten sind längst vorbei. In unserer Welt der ständig zunehmenden Geldinflation werden die heutigen Marktrisiken nicht durch die derzeit niedrigen Renditen von Aktien und Anleihen kompensiert.

Der Tag wird kommen, an dem Herr Bär und seine Aufräummannschaft die Dinge in Ordnung bringen und die Aktien- und Anleiherenditen weit in den zweistelligen Prozentbereich treiben werden. Der große Pelzmann wird nicht erst die Federal Reserve um Erlaubnis bitten, dies zu tun. Er hat vor, ein Bewertungsblutbad auf den Finanzmärkten zu entfachen. Es ist nicht ratsam, Finanzanlagen wie Aktien und Anleihen in einem Markt zu halten, in dem eine größere und historische Aufwärtskorrektur der Renditen bevorsteht.

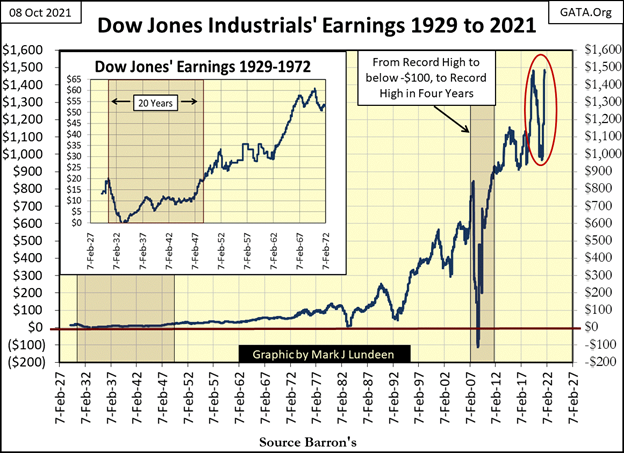

Es sind nicht nur die derzeit niedrigen Renditen, die mir Sorgen machen. Schauen Sie sich die Erträge des Dow Jones von 1929 bis heute an (Grafik unten). Während des Zusammenbruchs der Großen Depression (1929 bis 1932) fielen die Erträge des Dow Jones von 20 Dollar auf unter Null. Es dauerte zwanzig Jahre, bis sie wieder das Niveau von 1929 erreichten.

Das nächste Mal, dass die Dow-Jones-Erträge negativ wurden, war während des Subprime-Hypothekencrashs von 2007-2009. Diesmal dauerte es jedoch nur vier Jahre, bis der Dow Jones seine Gewinne wieder auf das Niveau von 2007 gebracht hatte. Wirklich, das alles in nur vier Jahren?

Etwas Ähnliches geschah mit den Gewinnen des Dow Jones von Juni 2019 bis September 2021, wo der Dow Jones 30 % seiner Gewinne verlor und sich dann in nur zwei Jahren wieder erholte (Roter Kreis).

„Marktexperten“ und Wirtschaftswissenschaftler haben sich diese Daten angesehen und haben kein Problem damit. Würden sie dann nicht die Öffentlichkeit warnen? Ja, sicher; darauf können Sie wetten, dass sie es tun würden.

Aber ich bin kein „Marktexperte“, und wenn ich sehe, wie die Gewinne des Dow Jones nach einem Rückgang von 30 % wieder auf ein früheres Allzeithoch steigen, während eine so genannte Pandemie herrscht, dann erregt das meine Aufmerksamkeit. Wie sicher sind die heutigen Gewinne und Dividendenausschüttungen der börsennotierten Unternehmen?

Bei all den vielen Billionen Dollar Schulden, die amerikanische Unternehmen heute mit ihren Gewinnen bedienen müssen, rechne ich damit, dass beim nächsten Konjunkturabschwung die Gewinne des Dow Jones zum dritten Mal seit 1929 wieder negativ ausfallen werden. Das wäre nicht gut für die Inhaber von Anleihen dieser Unternehmen oder für ihre Aktionäre, die einen Anteil an ihren Gewinnen von diesen sehr unrentablen Unternehmen erwarten.

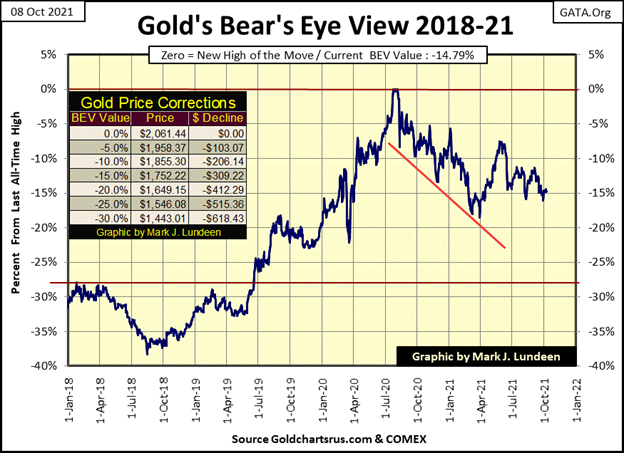

Kommen wir nun zum BEV-Chart von Gold. Ähnlich wie der Dow Jones, der sich weigerte, aus der obigen Position auszubrechen, hat sich Gold seit Anfang April geweigert, seine BEV-Linie von -15 % zu unterschreiten und dann darunter zu bleiben.

Wer weiß schon genau, was die Zukunft uns bringen wird? Ich weiß es sicher nicht. Aber obwohl die Goldbugs von der Sorte sind, die befürchten, dass die Schaffung von Schulden durch den FOMC zu massiven Verwerfungen in den tektonischen Platten der Erde führen könnte, wodurch Lavaströme New York City bedecken würden, halten sie sich immer noch gerne für Optimisten. Wenn man sich die nachstehende Grafik ansieht, könnte man meinen, dass jeder Markt, der sich weigert, zu fallen, letztendlich dazu bestimmt ist, zu steigen.

Und was denke ich? Ich bin mir nicht so sicher, was diese tektonischen Platten angeht. Aber wenn ich sehe, dass Gold in nicht allzu ferner Zukunft in der unten stehenden Grafik abhebt, klingt das gut.

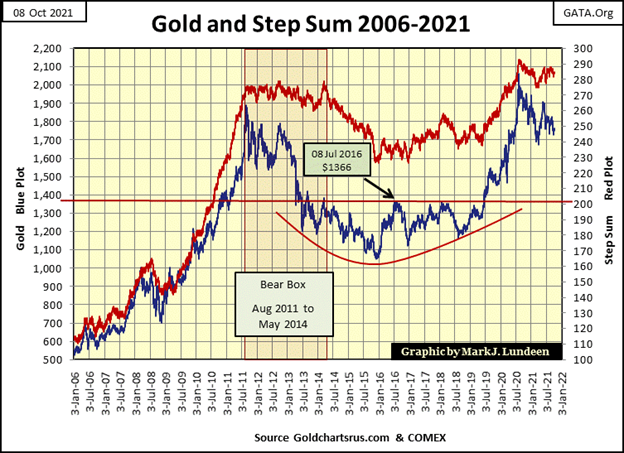

Wenn ich mir den nachstehenden Stufensummen-Chart von Gold ansehe, der sich seit April letzten Jahres kaum verändert hat, würde ich sagen, dass es guten Grund gibt, optimistisch zu sein, dass der Goldpreis von seinen Tiefstständen im Dezember 2015 weiter steigen wird. Ich habe das schon früher gesagt, aber das macht es heute nicht weniger wahr, dass Gold seit August 2011 eine zehn Jahre lange, bilderbuchmäßige technische Formation aus Teetasse und Henkel gebildet hat.

Manchmal scheint das Investieren in die alten monetären Metalle eine frustrierende Übung in Vergeblichkeit zu sein. Das gilt insbesondere für alle, die sich regelmäßig in den Mainstream-Finanzmedien über die Märkte informieren. Ich denke einfach daran, dass CNBC und andere Mainstream-Medien nur die Propaganda-Organe für den tiefen Staat (auch bekannt als „die politischen Entscheidungsträger“) sind, und sie haben nicht die Absicht, mir etwas Gutes zu tun. Also halte ich mich an meine Charts und Tabellen, die in meinen Augen extrem bullisch sind, auch wenn mich die heutige Marktentwicklung bei den Edelmetallen zu Tränen rührt.

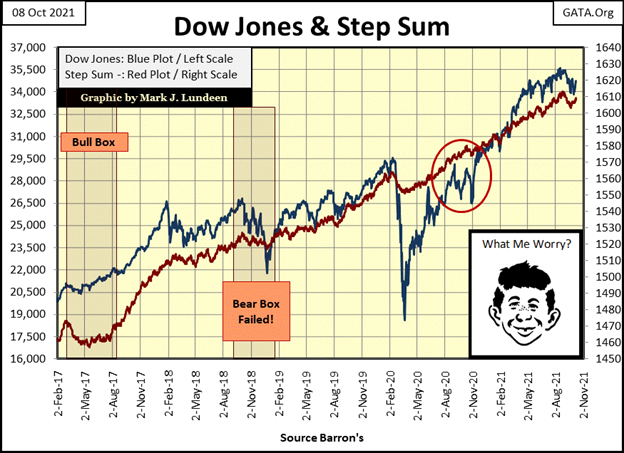

Hier ist das Stufensummen-Diagramm für den Dow Jones. Die erbärmliche kleine 5%-Korrektur im Dow Jones scheint vorbei zu sein. Die Erholung im Dow-Jones-Stufensummen-Diagramm bestätigt dies.

Wie geht es nun mit dem Dow Jones weiter? Offenbar bis zur 36.000er-Marke, aber es würde mich nicht überraschen, wenn es ein paar Monate dauern würde, bis die 1.253 Punkte, die den heutigen Schlusskurs von diesem hohen Niveau trennen, erreicht sind. Was den Aktienmarkt betrifft, so ist der Nervenkitzel seit Mai letzten Jahres vorbei.

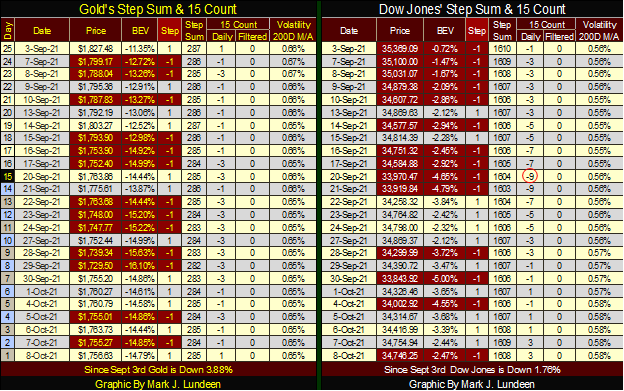

In den nachstehenden Stufensummentabellen für Gold und den Dow Jones ist zu erkennen, dass beide seit Anfang September unter erheblichem Verkaufsdruck stehen. Der Dow Jones mit seinem Stand von -9 am 20. September hat jedoch mehr Verkäufe zu verzeichnen. Dennoch ist der Dow Jones seit dem 3. September nur um 1,76 % gesunken, während Gold um 3,88 % gefallen ist.

Nicht dass dies von Bedeutung wäre. Wichtig ist, dass sich beide Märkte derzeit in einer Spanne befinden, und das schon seit Monaten. Gold weigert sich, seine BEV-Linie von -15 % zu unterschreiten und darunter zu bleiben. Der Dow Jones weigert sich, seine BEV-Linie von -5 % zu unterschreiten und darunter zu bleiben. Solange einer oder beide Märkte nicht unter ihre aktuellen Unterstützungsniveaus ausbrechen oder deutlich höher steigen, gibt es in den obigen Tabellen nicht wirklich viel zu kommentieren.

(Bildrechte Cover Foto: Erol Ahmed via Unsplash)

DISCLAIMER: Dieser Artikel wurde von einem Dritten verfasst und spiegelt nicht die Meinung von Born2Invest, seinem Management, seinen Mitarbeitern oder seinen Partnern wider. Bitte lesen Sie unseren Haftungsausschluss für weitere Informationen.

Dieser Artikel kann zukunftsgerichtete Aussagen enthalten. Diese zukunftsgerichteten Aussagen sind im Allgemeinen durch die Wörter „glauben“, „projizieren“, „schätzen“, „werden“, „planen“, „werden“ und ähnliche Ausdrücke gekennzeichnet. Diese zukunftsgerichteten Aussagen beinhalten bekannte und unbekannte Risiken sowie Ungewissheiten, einschließlich derer, die in den folgenden Sicherheitshinweisen und an anderer Stelle in diesem Artikel und auf dieser Website beschrieben werden. Auch wenn das Unternehmen davon ausgeht, dass seine Erwartungen auf vernünftigen Annahmen beruhen, können die tatsächlichen Ergebnisse, die das Unternehmen erzielt, erheblich von den zukunftsgerichteten Aussagen abweichen, die nur die Meinung des Managements des Unternehmens zum Zeitpunkt der Veröffentlichung dieses Artikels wiedergeben. Bitte lesen Sie außerdem diese wichtigen Angaben.